Избранное трейдера Stang

Что читать, чтобы научиться предсказывать дефолты

- 16 мая 2021, 12:57

- |

📉 Если ваша мечта — предсказывать дефолты, то вам желательно научиться читать бухгалтерский баланс, знать как оценить финансовое состояние предприятия и понимать, что дефолт — вещь субъективная.

Рекомендованная литература по финансовому анализу

📝 Это проходная статья и на неё я буду ссылаться всякий раз, когда буду проводить финансовый анализ того или иного предприятия. Учебники и методички из списка, написаны профессорами и докторами экономических наук. У меня нисколько не вызывает сомнения правильность приведённых расчётов. Недавний дефолт «Дяди Дёнера» подтверждает все расчёты из учебников. Поэтому я всецело доверяюсь тому, что в них написано и лично применяю эти расчёты на практике. Эти же расчёты я использую при составлении инвестиционного портфеля и перед покупкой ценных бумаг (высокодоходных облигаций) в свой портфель.

( Читать дальше )

- комментировать

- ★95

- Комментарии ( 65 )

Как Минфин готовится к росту ставок ЦБ РФ. Какие ОФЗ считаю более выгодными. Какие купил ОФЗ и почему.

- 16 мая 2021, 09:07

- |

Из всех ОФЗ инвестору целесообразно выбрать флоатер (ОФЗ с плавающим купоном) и ОФЗ линкер (ОФЗ с индексируемым на величину индекса потребительских цен номиналом) на разумную сумму (то есть с учётом ликвидности).

Конкретно, флоатер ОФЗ 29012 (дата погашения 16 11 2022г.) и линкер ОФЗ 52001 (16 08 2023г.).

На цикле повышения ставок, «тела» облигаций падают в зависимости от срока погашения:

чем дальше погашение, тем больше падение «тела» облигации, поэтому написал именно о флоатере и линкере с min сроками до погашения.

Большинство хочет доходность в десятки % годовых

(особенно владельцы маленьких счетов — таких подавляющее большинство).

Но бывает время на рынке, когда важно не потерять и, желательно, хоть немного заработать.

Думаю, сейчас рынки рекордно перегреты,

на цикле ужесточения денежно — кредитной политики (ДКП) важно пе потерять.

( Читать дальше )

Горизонт инвестиций как возможность

- 15 мая 2021, 20:42

- |

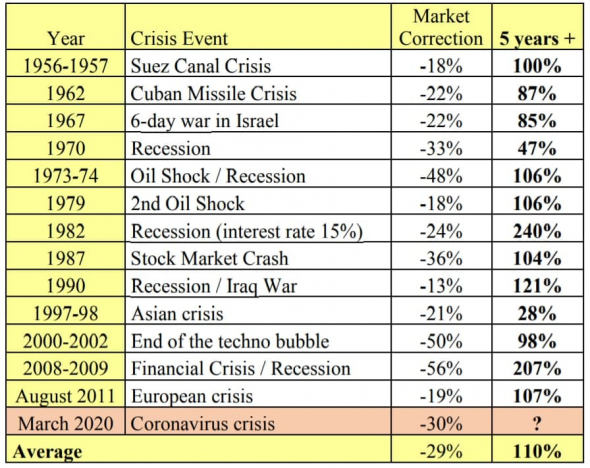

Инвестор Francois Rochon из Giverny Capital (трекрекорд: в среднем 15% в год в течение 30 лет) приводит таблицу коррекций фондового рынка (см.ниже) за последние 60 лет и объясняет ее:

«В среднем падение фондового рынка во время коррекций составляло порядка 29%. А пять лет спустя фондовый рынок (индекс S&P 500) приносил доходность в 110%. Фундаментальная причина этого в том, что компании в среднем увеличивают свою прибыль примерно на 6-7% в год и выплачивают в среднем дивиденды в размере 2-3%. Это приводит к общей исторической средней годовой доходности от 8 до 10% в течение многих лет. Такая годовая доходность очень отличается от доходности облигаций и др. активов.

Чтобы извлечь выгоду из долгосрочных экономических выгод от акций, необходим один ингредиент: вы должны оставаться инвестированными в акции. Ключ к успеху заключается в том, чтобы считать себя владельцами компаний, находящихся в вашем портфеле, и не поддаваться влиянию колебаний фондового рынка. Этому совету легко следовать во времена роста рынков, но именно в периоды спада он имеет наибольшее значение. Только те, кто продает в панике на спадах, становятся настоящими неудачниками.

( Читать дальше )

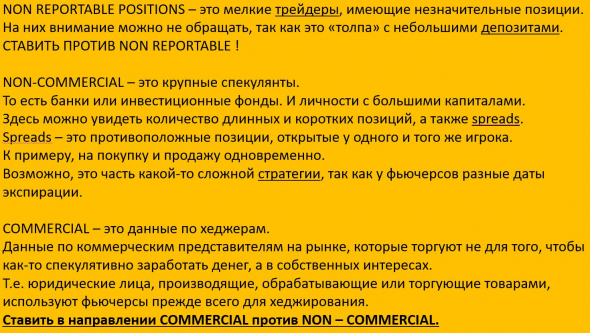

анализ отчётов СОТ (CFTC), НАСДАК стал опасен (крупняк выходит о мелких участников)

- 15 мая 2021, 19:33

- |

Скачиваю с сайта CFTC в свой excel для обработки.

В таблицах — чистые позиции (лонг минус шорт),

по таблицам — графики изменения позиций участников рынка.

Цифры зелёные: лонг больше шорта.

Цифры красные: шорт больше лонга.

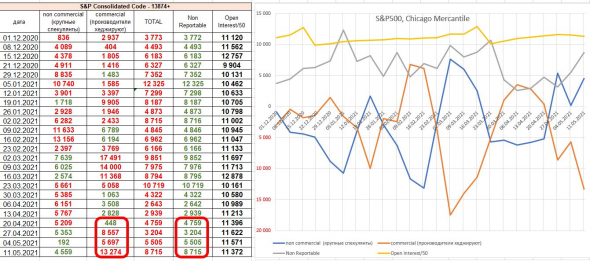

Теория.

S&P 500:

4 недели подряд мелкие участники (non reportable) увеличивают чистый лонг, а производители увеличивают чистый шорт

(вывод: высокая вероятность боковика или коррекции).

( Читать дальше )

💲Доллар по 120, или почему путают доллар с Долларом?

- 15 мая 2021, 09:23

- |

Во первых, в индекс Доллара (тот который DXY) рубль не входит. Этот индекс показывает стоимость USD относительно других валют развитых стран, в первую очередь ЕС. Россия там и рядом не валялась. Почему люди экстраполируют данные этого индекса на рубль — мне не понятно.

Во вторых, хоронить доллар как то рановато и опрометчиво. Доллар он как Путин, который может простудится на похоронах тех, кто его «хоронит». Элементарный пример это то, что если завтра случится крах S&P индекс DXY взлетит в стратосферу, вслед за падением S&P вниз полетят все индексы мировых фондовых рынков, а DXY уже полетит в космос. Всему миру будут нужны доллары USD и не нужны акции. Именно поэтому, я предполагаю, ФРС совершенно не опасается инфляции, ведь обрушить свой карточный домик из акций они могут в любой момент, что сделает доллар снова востребованным, и их не волнует, что при этом повесятся, утопятся, застрелятся и убьют себя электричеством несколько сотен тысяч новоявленных миллионеров трейдеров акциями, которые должны были понимать, чем занимаются и какие риски несут.

( Читать дальше )

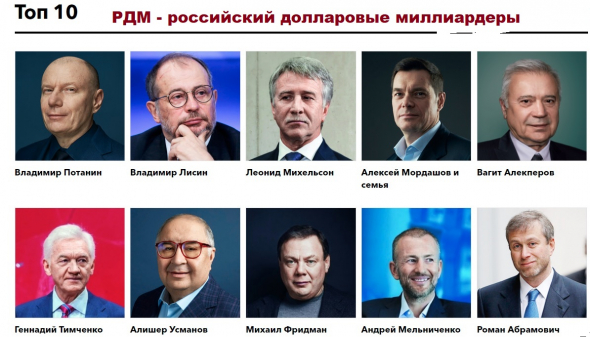

❤ На пенсию в 65(63). Состояние РДМ (российских долларовых миллиардеров) превысило треть ВВП страны

- 15 мая 2021, 08:10

- |

Financial Times:

Состояние РДМ (российских долларовых миллиардеров) превысило треть ВВП страны

Всего за год показатель вырос с 25% до 35%, что оказалось максимальным в мире.

Деньги РДМ выводят через дивиденды.

В России построена модель ГАК — государственно-акционерного капитализма.

PS

Уважаемые читатели моего блога, 20 ноября 2020 года я завел Дзен Канал «Пенсионный фонд Кубышка». Очень быстро, по моему мнению, уже 9 декабря 2020 года меня подключили к монетизации.

Формально Яндекс принял меня на работу, заключив со мной гражданско-правовой договор.

По этому поводу я написал статью, где обосновал, почему я не могу перейти в статус самозанятого.

( Читать дальше )

Акции Роснефти интересны для покупки с целью 745 рублей за акцию - Велес Капитал

- 14 мая 2021, 16:02

- |

В 1К 2021 выручка от реализации и доход от ассоциированных организаций и совместных предприятий cоставили 1 737 млрд руб. (наш прогноз – 1 791 млрд руб.). Выручка снизилась к уровню предыдущего года на 1,2% в связи с сокращением объемов реализации нефти (-32,9% к уровню 1К 2020) и нефтепродуктов (-14,5% к уровню 1К 2020) вследствие снижения спроса на мировом рынке из-за пандемии COVID-19 и сокращения объемов добычи в рамках исполнения Соглашения ОПЕК+, действующего с мая 2020 г. Снижение объемов реализации было компенсировано ростом цен на нефть в 2021 г. (+23,3% к уровню 1К 2020).

В 1К 2021 показатель EBITDA составил 445 млрд руб. (наш прогноз – 459 млрд руб.). Увеличение показателя EBITDA по отношению к уровню 1К 2020 связано преимущественно с ростом цен и положительным эффектом «обратного акциза».

Чистая прибыль составила 149 млрд руб (наш прогноз – 140 млрд руб.). Существенный рост чистой прибыли относительно 1К 2020 связан с увеличением операционной прибыли, сокращением финансовых расходов, а также снижением отрицательного эффекта неденежных факторов.

Мы подтверждаем рекомендацию «Покупать» по обыкновенным акциям «Роснефти» с целевой ценой на уровне 745 руб. за акцию.Евсин Игорь

ИК «Велес Капитал»

Как заработать миллион рублей с маленькой зарплатой в любом возрасте

- 14 мая 2021, 14:50

- |

Оригинал статьи, финансовый анализ и рейтинги российских компаний на сайте «Финансовый анализ предприятий ВДО». Переходите и подписывайтесь, чтобы не пропустить дефолт.

Я заработал и накопил миллион рублей за полтора года. Моя средняя зарплата в конце 2018 года составляла 14500 рублей, мне было уже за 50, а из накоплений 0,0 рублей на сберегательном счёте.

Чтобы стать миллионером — не надо знать много, надо знать как

Здравствуйте, инвесторы юные, начинающие и продвинутые. В первую очередь я хочу выразить огромную благодарность всем, кто оценил мою первую статью «Дядя Дёнер или как предсказать дефолт!» Спасибо всем, кто поставил лайк, написал комментарий и задал вопрос.

Огромное спасибо хочу сказать Хохрину Андрею Витальевичу – генеральному директору ИК «Иволга капитал». Я чуть не упал со стула, когда прилетел от него лайк. Это наивысшая оценка моей работы. Я ещё вернусь в этой статье к Андрею Витальевичу и расскажу откуда я его знаю, а пока я пришёл к выводу, что мне есть о чём рассказать на смарт-лабе.

( Читать дальше )

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

- 14 мая 2021, 13:38

- |

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

DIVD ETF — биржевой фонд, нацеленный на следование индексу “ДОХОДЪ Индекс дивидендных акций РФ" (IRDIVTR), для пассивных инвестиций в качественные дивидендные акции российских компаний.

Преимущества для инвесторов

- Следование дивидендному индексу IRDIVTR. Целью фонда является следование индексу «ДОХОДЪ Индекс дивидендных акций РФ (полной доходности)» — IRDIVTR, рассчитываемый Московской биржей. В индекс включаются 50% лучших акций по сумме факторов «Дивидендная доходность», «Стабильность дивидендов» и «Качество эмитента».

- Потенциально более высокая долгосрочная доходность, чем у широкого рынка акций. Благодаря более высоким дивидендным выплатам, их стабильности и качеству бизнес-моделей компаний, акции которых входят в индекс, потенциально он может показывать лучшее соотношение риска и доходности по сравнению с широким рынком. Среднегодовая доходность индекса IRDIVTR с марта 2007 по март 2021 года составляет 15.23% против 9.52% у широкого рынка акций (включая дивиденды).

- Экономия на налогах и затратах. Фонд не платит налог с дивидендов и поэтому может реинвестировать полные суммы выплат для ускорения роста капитала. Налог для пайщиков откладывается до продажи паев. Его можно снизить или полностью избежать, используя ИИС или удерживая паи более трех лет. Этот фонд предлагает один из самых низких уровней комиссий на рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал