Избранное трейдера Stanis

Уроки от человека, разгадавшего рынок

- 15 января 2024, 12:02

- |

Фонд Renaissance Technologies по праву считается лучшим в истории — его среднегодовая доходность превышает 60%, и за последние 30 лет он принес своим инвесторам более 100 миллиардов прибыли.

Многие люди пытались понять, как Джим Саймонс и его группа математиков, инженеров и программистов добивается таких результатов. Одним из таких людей был Грегори Цукерман — он не сумел раскрыть всех секретов, но слегка приоткрыл завесу тайны над этим закрытым фондом.

Как оказалось, некоторые принципы Renaissance будут актуальны и для частных инвесторов. Так чему же нас может научить человек, который разгадал рынок?

Будьте проще. Некоторые математические гении используют сразу несколько моделей — Саймонс же упростил задачу и построил свою стратегию на одной модели. Цукерман объясняет:

«Прелесть этого подхода заключалась в том, что объединив все свои торговые сигналы и требования в единую модель, Renaissance мог легко тестировать и добавлять новые сигналы, мгновенно определяя, превысит ли прибыль от потенциально новой стратегии ее затраты».

( Читать дальше )

- комментировать

- 556 | ★2

- Комментарии ( 1 )

Цитата

- 14 января 2024, 11:10

- |

Им в военное время жилось как никогда, и нажиться они тоже сумели как никогда.“

Эрнест Хемингуэй

Завьялов Илья Николаевич про вечные опционы.

- 12 января 2024, 17:10

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Введение

В данной статье представлен новый тип деривативов — вечный опцион. Вечные опционы предоставляют трейдерам возможность долгосрочного опционного выставления без усилий, риска и затрат, связанных с переносом позиций. Мы вывели простую безарбитражную модель ценообразования для вечных опционов, которая распространяется на все вечные деривативы на основе платы за финансирование, включая вечные фьючерсы.

Основы опционовТипы опционов

Мы начнем с краткого обзора самого простого типа опциона — европейского опциона. Существует два типа европейских опционов — колл и пут.

Колл (call) дает держателю право (не обязательство) купить определенный актив (андерлаер — underlier) по определенной цене (страйк — strike) в определенное время в определенную дату (срок истечения опциона).

( Читать дальше )

Арбитраж на NG

- 12 января 2024, 15:14

- |

Задала вопрос о возможности арбитража на форуме

smart-lab.ru/trading/natural-gas

Вопрос вызвал интерес. Обсуждение продолжаем здесь

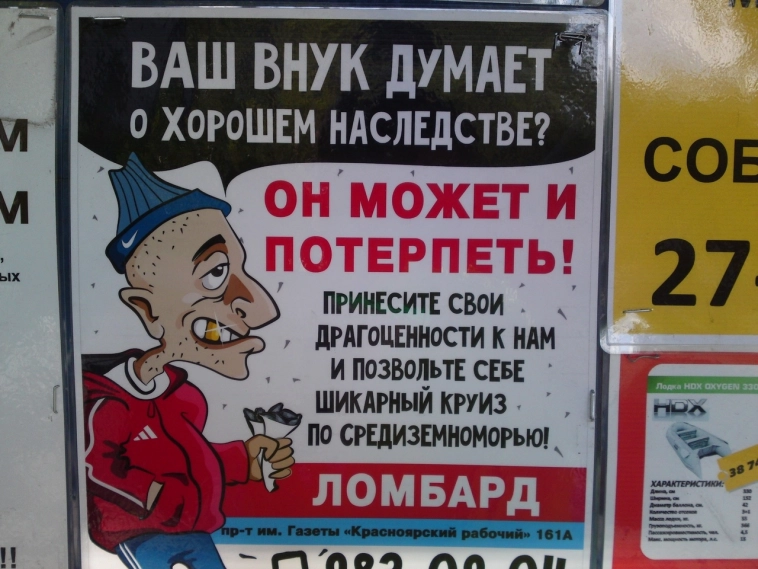

Секрет успеха "Мосгорломбарда": помогли ли мигранты финансовому учреждению?

- 11 января 2024, 15:24

- |

Только-только началась рабочая неделя, как акции «Мосгорломбарда», который даже на IPO вышел не с первой попытки, внезапно полетели вверх. Стало очень любопытно, в чём секрет такого посленовогоднего успеха. Не могут же организмы, отравленные оливье и мандаринами, просто так начать вкладываться в бизнес, который многие считают давно умершим.

За ответом решил обратиться к книге, посвящённой компании. Красивое издание, классикам такие нынче не оформляют: куча цветных картинок, глянцевые страницы, легко читаемый шрифт. Как говорится дорого-богато.

( Читать дальше )

Стратегия покрытых колл-опционов: Один факт и восемь мифов. AQR.

- 10 января 2024, 21:02

- |

Перевод статьи от AQR.

Больше переводов в телеграмм-канале:

https://t.me/holyfinance

Оверрайтинг коллов — это метод одновременного выражения мнения о ценной бумаге и ее волатильности, а индекс CBOE S&P 500 BuyWrite Index (BXM) — один из многих способов получения премий за риск акций и волатильности. Инвесторы могут изменять свою премию за риск акций, покупая или продавая индекс, или изменять свою премию за риск волатильности, покупая или продавая стрэддлы.

Мы предлагаем инвесторам не обращать внимания на рассказы о получении буферов на случай падения и дохода. Данная стратегия может приносить доход только в той степени, в какой любая другая стратегия приносит доход, покупая или продавая неправильно оцененные ценные бумаги или ценные бумаги со встроенной премией за риск. Избегайте соблазна чрезмерно сосредоточиться на диаграммах выплат. Если вы считаете, что индекс будет расти, а подразумеваемая волатильность высока, то покрытый колл — это шаг в правильном направлении для выражения этой точки зрения. Если у вас нет мнения о подразумеваемой волатильности, нет причин продавать опционы.

( Читать дальше )

10 значимых финансовых нововведений в 2024. Полный список

- 10 января 2024, 20:03

- |

🎄Продолжаем уверенной поступью входить в 2024 год. Мы тут с вами общаемся про финансы и инвестиции, поэтому в особом фокусе нашего внимания — те интересные новые правила и законы, которые напрямую коснутся личного бюджета.

🏛️Банк России на портале «Финансовая культура» уже опубликовал список изменений на финансовом рынке, которые вступят в силу в наступающем году.

Давайте расскажу о 10 основных нововведениях, о которых следует знать всем, кто стремится грамотно управлять финансами.

Чтобы узнавать о важных финансовых новостях было ещё быстрее и удобнее, подписывайтесь на мой телеграм.

⏳Некоторые нововведения уже начали действовать, а некоторые заработают чуть позже. И как ни странно, большинство изменений — позитивные 🙃 Особенно, если их грамотно использовать во благо своему кошельку.

1️⃣Необходимо будет уплатить налог по вкладам

👉До 1 декабря 2024 года предстоит уплатить налог по депозитам за 2023-й год (впервые с момента введения такого налога). Т.к. максимальная ключевая ставка в прошлом году на 1-е число месяца составляла 15%, НДФЛ-ом облагается процентный доход свыше 150 тыс. рублей.

( Читать дальше )

Актуальное Interactive Brokers

- 09 января 2024, 21:08

- |

Большой обзор брокера Interactive Brokers

Впечатляющая линейка классов активов и инструментов

Минимальная сумма счета : $ 0

Компания Interactive Brokers (также известная как «IBKR»), основанная в 1993 году, предлагает оптимизированный подход к брокерским услугам, ориентированный на широкий доступ к рынку, низкие затраты и превосходное исполнение сделок. Клиенты могут торговать акциями, опционами, фьючерсами, валютой, облигациями и фондами на 135 рынках с единого интегрированного счета. В конце 2020 года компания запустила свою панель Impact Dashboard, которая помогает вам оценивать активы через призму социально ответственного инвестирования (SRI).

В целом, я считаю Interactive Brokers одним из лучших брокеров для профессиональных инвесторов и опытных активных трейдеров, которые хотят воспользоваться мощным набором инструментов и глобальным доступом к широкому спектру активов.

Мы более подробно рассмотрим брокера Interactive Brokers, чтобы помочь вам решить, подходит ли он для ваших инвестиционных потребностей.

( Читать дальше )

Сальдирование , Перенос убытков прошлых лет для возврата 13% которые забрал у нас Брокер

- 09 января 2024, 07:56

- |

Если вы получили прибыль от сделок на бирже, то с помощью декларации 3-НДФЛ вы можете законно снизить свой налог двумя способами:

- сальдировать результаты у разных брокеров, если через одного из них вы получили убыток;

- использовать для снижения налогооблагаемого дохода убытки за прошлые года торговли на бирже.

Сальдирование — это уменьшение налогооблагаемой прибыли, полученной через одного брокера, на сумму убытка, полученного через другого брокера.

Прибыли и убытки от разных сделок в пределах одного брокерского счета сальдируются автоматически. А для сальдирования прибылей и убытков, полученных у разных брокеров, нужно подавать декларацию 3-НДФЛ.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 44 )

15 лет назад был добыт первый Биткоин. Почему это важно

- 05 января 2024, 21:13

- |

В своем телеграме тоже буду иногда писать про криптовалюту — коротенечко и по делу.

🎄Новогодние каникулы, кстати — отличное время, чтобы начать узнавать про крипту и что она собой представляет. Ведь ровно 15 лет назад было положено историческое начало использования «децентрализованных денег».

В самом начале января 2009 года отец первой в мире криптовалюты под псевдонимом «Сатоши Накамото» создал самый первый блок Bitcoin, содержащий 50 монет. С этого момента был запущен старт криптоиндустрии.

Кстати, правильнее говорить и писать «Биткойн» с Й, но в русском языке уже давно устаканилось написание «биткоИн». В принципе, можно писать и так, и так, что я и буду делать. Мой блог, как хочу так и калякаю 😄

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал