Блог им. HolyFinance

Стратегия покрытых колл-опционов: Один факт и восемь мифов. AQR.

- 10 января 2024, 21:02

- |

Перевод статьи от AQR.

Больше переводов в телеграмм-канале:

https://t.me/holyfinance

Оверрайтинг коллов — это метод одновременного выражения мнения о ценной бумаге и ее волатильности, а индекс CBOE S&P 500 BuyWrite Index (BXM) — один из многих способов получения премий за риск акций и волатильности. Инвесторы могут изменять свою премию за риск акций, покупая или продавая индекс, или изменять свою премию за риск волатильности, покупая или продавая стрэддлы.

Мы предлагаем инвесторам не обращать внимания на рассказы о получении буферов на случай падения и дохода. Данная стратегия может приносить доход только в той степени, в какой любая другая стратегия приносит доход, покупая или продавая неправильно оцененные ценные бумаги или ценные бумаги со встроенной премией за риск. Избегайте соблазна чрезмерно сосредоточиться на диаграммах выплат. Если вы считаете, что индекс будет расти, а подразумеваемая волатильность высока, то покрытый колл — это шаг в правильном направлении для выражения этой точки зрения. Если у вас нет мнения о подразумеваемой волатильности, нет причин продавать опционы.

Продажа волатильности обычно (и правильно) считается рискованной стратегией. В этой статье мы попытаемся продемонстрировать, что многие мифы, окружающие стратегии покрытых коллов, на самом деле являются именно мифами. На наш взгляд, эти мифы в совокупности скрывают тот простой факт, что оверрайтинг опционов — это вариант продажи волатильности. Она может быть хорошей самостоятельной стратегией, когда подразумеваемая волатильность высока по сравнению с ожиданиями, и, в частности, хорошей стратегией в сочетании с получением премии за риск по акциям.

Покрытый колл — это длинная позиция по ценной бумаге и короткая позиция по опциону колл на эту ценную бумагу. Покрытые коллы на индекс акций являются привлекательной стратегией для многих инвесторов, поскольку их доходность не намного ниже, чем на рынке акций, но с гораздо более низкой волатильностью. Однако существует ряд мифов об этой стратегии — от того, почему она работает, до того, почему инвестор должен или не должен вкладывать деньги, — появился целый ряд мифов, и многие из них ошибочно считаются «мифами». Многие из них ошибочно считаются «общеизвестными». Авторы рассматривают риск и доходность, лежащие в основе стратегии покрытых коллов и развеивают восемь распространенных мифов о ней.

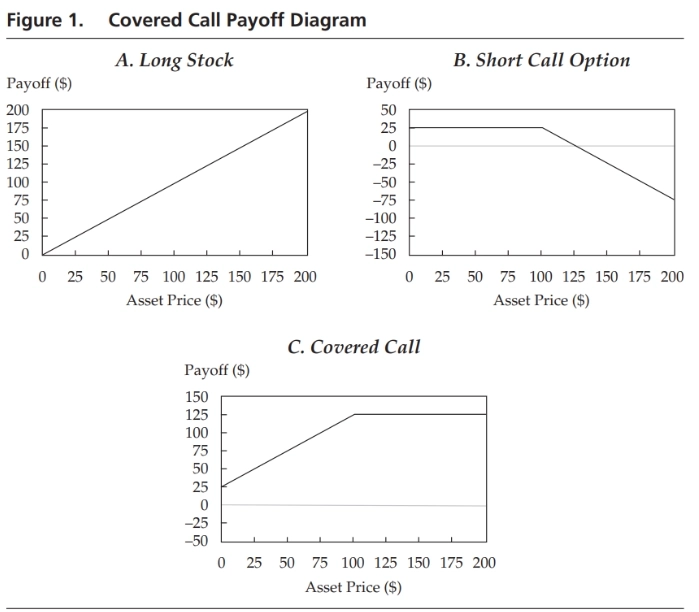

Покрытый колл — это комбинация длинной позиции по ценной бумаге и короткой позиции по опциону колл на ту же ценную бумагу. Комбинированная позиция ограничивает рост инвестора по базовой ценной бумаге по цене исполнения опциона в обмен на опционную премию. На рисунке 1 показана диаграмма выплат по покрытому коллу, включая опционную премию, по истечении срока действия опциона, когда опцион колл выписан по цене исполнения $100 с опционной премией $25.

Рисунок 1. Диаграмма выплат по покрытым коллам

Рисунок 1. Диаграмма выплат по покрытым коллам

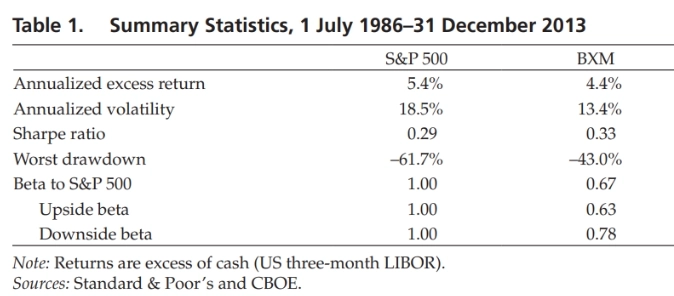

Стратегия покрытых коллов привлекла к себе внимание благодаря привлекательной исторической доходности с поправкой на риск. Например, CBOE S&P 500 BuyWrite Index (BXM) — стандартный отраслевой бенчмарк по покрытым опционам — обычно описывается как обеспечивающий среднюю доходность, сопоставимую с доходностью индекса S&P 500, при примерно двух третях волатильности, что подтверждается статистическими данными, приведенными в таблице 1.

Таблица 1. Сводная статистика, 1 июля 1986 года — 31 декабря 2013 года

Таблица 1. Сводная статистика, 1 июля 1986 года — 31 декабря 2013 года

Избыточная доходность в годовом исчислении

Волатильность в годовом исчислении

Коэффициент Шарпа

Худшая просадка

Бета к S&P 500

Восходящая бета

Нисходящая бета

Хотя BXM исторически демонстрировал общую доходность, схожую с доходностью S&P 500, он делал это с более низкой бетой, чем S&P 500. Однако важно понимать, что BXM в большей степени подвержен влиянию отрицательной доходности S&P 500, чем положительной доходности S&P 500. Такая асимметричная связь с S&P 500 согласуется с характеристиками доходности BXM и является следствием того, что стратегия покрытых коллов продает опцион. Проще говоря, это означает, что, хотя просадки в некоторой степени смягчаются за счет доходов, связанных с продажей опционов, рост доходности ограничивается теми же опционами, как показано на рисунке 1.

По понятным причинам, стратегии, которые могут предложить ожидаемую доходность, схожую с доходностью акций, но с более низкой волатильностью и подверженностью влиянию рынка (бета), вызывают большой интерес у инвесторов. В качестве примера можно привести стратегии покрытых коллов, которые набирают популярность: За последние 10 лет (по июнь 2014 года) рост активов под управлением в стратегиях «покрытых коллов» составлял более 25% в год, и в настоящее время в них инвестировано более 45 млрд долларов.

Недавно интерес инвесторов вызвала стратегия с аналогичными целями: инвестирование в низкую волатильность. Однако источники дохода при инвестировании в низковолатильные инструменты, в отличие от стратегий покрытых коллов, не были подвержены такому количеству запутанных и отвлекающих мифов.

В основе низковолатильного инвестирования лежит аномалия низкого риска, которая противоречит учебнику по теории финансов: Акции с низким уровнем риска, определяемые по их волатильности, идиосинкразической волатильности или бета-фактору, не имеют более низкой средней доходности, чем их высокорисковые аналоги. Эта характеристика может быть использована для создания портфеля со средней доходностью, сопоставимой с доходностью базового индекса акций, но с более низкой волатильностью. Полученный портфель дает инвесторам два источника дохода: премию за риск по акциям и аномалию низкой волатильности.

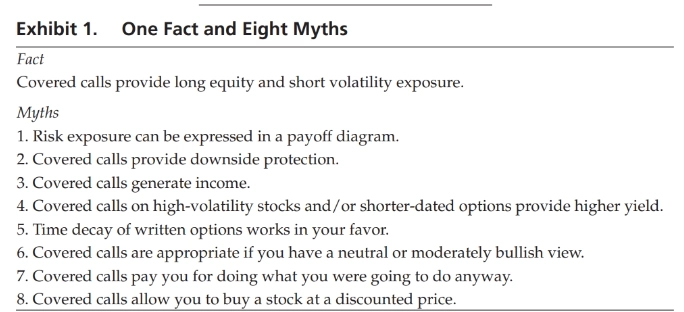

Несмотря на то что портфель с аномальной низкой волатильностью, как правило, распределяется по двум источникам доходности — премии за риск по акциям и избыточной доходности по низкой волатильности, — стратегия покрытых коллов редко описывается с учетом двух источников доходности: премии за риск по акциям и премии за риск по волатильности. Вместо того чтобы прозрачно определить компенсируемые риски покрытых коллов, чаще всего стратегия неправильно описывается как метод получения дохода или защиты от падения. В этой статье мы выявляем и развенчиваем восемь подобных мифов о покрытых коллах. Для начала мы предлагаем инвесторам и портфельным менеджерам, заинтересованным в использовании стратегии покрытых коллов, сначала понять один важный факт, который вместе с восемью мифами приведен в Примере 1.

Пример 1. Один факт и восемь мифов

Пример 1. Один факт и восемь мифов

Факт

Покрытые коллы обеспечивают длинные позиции по акциям и короткие по волатильности.

Мифы

1. Подверженность риску может быть выражена в виде диаграммы выплат.

2. Покрытые коллы обеспечивают защиту от падения.

3. Покрытые коллы приносят доход.

4. Покрытые коллы на акции с высокой волатильностью и/или опционы с более коротким сроком исполнения обеспечивают более высокую доходность.

5. Временной распад выписанных опционов работает в вашу пользу.

6. Покрытые коллы подходят, если вы придерживаетесь нейтральной или умеренно бычьей позиции.

7. Покрытые коллы платят вам за то, что вы все равно собирались сделать.

8. Покрытые коллы позволяют купить акции по сниженной цене.

Факт: покрытые коллы обеспечивают длинные позиции по акциям и короткие по волатильности.

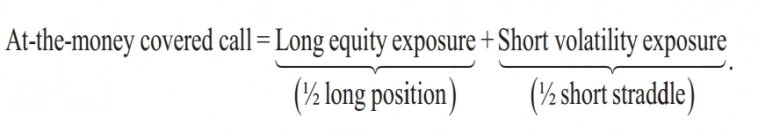

Чтобы понять этот факт, подумайте о том, что шорт опциона колл имеет отрицательную подверженность доходности базовой ценной бумаги и отрицательную подверженность волатильности базовой ценной бумаги. Таким образом, выписывание опциона «колл» для покрытия существующей позиции снижает подверженность портфеля риску по базовой ценной бумаге и одновременно добавляет короткую позицию по волатильность к этой ценной бумаге.

Покрытый колл «в деньгах»= Длинная позиция по акции (половина длинной позиции) + короткая позиция по волатильности (половина позиции — шорт стрэддл)

Покрытый колл «в деньгах»= Длинная позиция по акции (половина длинной позиции) + короткая позиция по волатильности (половина позиции — шорт стрэддл)

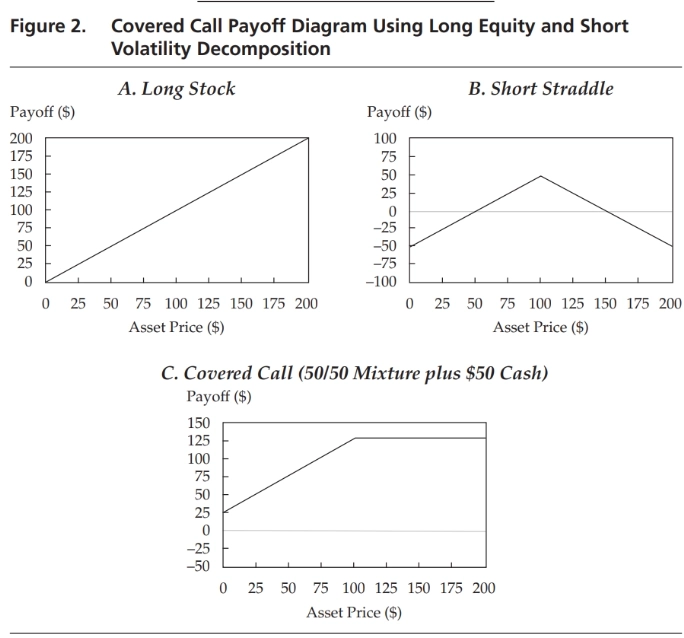

Это уравнение позволяет разделить две различные позиции, предоставляемые стратегией покрытых коллов: длинная по ации и короткая по волатильности. На рисунке 2 представлена диаграмма выплат по покрытым коллам с использованием этой декомпозиции.

Рисунок 2. Диаграмма выплат по покрытым коллам с использованием разложения

Рисунок 2. Диаграмма выплат по покрытым коллам с использованием разложения

A. Лонг акции

B. Шорт стрэддл

C. Покрытый колл (смесь 50/50 плюс $50 наличными)

Поскольку опционы, как правило, имеют высокую цену (по сравнению с ожидаемой заранее волатильностью базового индекса акций) и передают риск от покупателей опционов продавцам опционов, считается, что в них заложена премия за риск. Эта премия за риск зарабатывается при продаже опционов, что обычно описывается как «продажа волатильности», поскольку (как показано на рисунке 2) короткая позиция стрэддла прибыльна при низкой волатильности и убыточна при высокой волатильности по отношению к подразумеваемой волатильности. По этой причине данную премию за риск принято называть премией за риск волатильности.

Компонент шорт стрэддла — это шорт волатильности, но он также включает в себя дополнительный риск, обусловленный динамической позицией опционов на акции. Для того чтобы шорт опциона приносил желаемую прибыль, его позиция по индексу акций отрицательно связана со значением индекса акций. Israelov and Nielsen (2014) показали, что хотя и позиция шорт волатильности, и динамическая позиция акций вносят вклад в риск шорт стрэддла, только премия за риск волатильности, возникающая в результате шорта волатильности, вносит вклад в ожидаемую доходность. Дельта-хеджирование шорт стрэддл-позиции существенно повышает ее коэффициент Шарпа, поскольку аналогичная средняя доходность достигается при значительно меньшем риске.

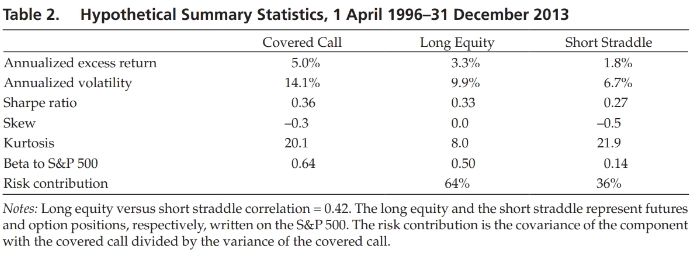

В таблице 2 представлены гипотетические показатели покрытого колла в соответствии с декомпозицией длинных позиций по акции и шорта стрэддлов. Покрытый колл выписывает одномесячные опционы колл «в деньгах» в день экспирации и держит их до истечения срока. Эта стратегия аналогична стратегии BXM, за исключением того, что BXM устанавливает цены на проданные опционы «колл» с использованием средневзвешенного по объему значения внутридневных цен, в то время как наша стратегия устанавливает новые позиции «колл» с использованием средних цен закрытия. Компонент шорт стрэддла не имеет дельта-хеджирования.

Таблица 2. Гипотетическая сводная статистика, 1 апреля 1996 г. — 31 декабря 2013 г.

Таблица 2. Гипотетическая сводная статистика, 1 апреля 1996 г. — 31 декабря 2013 г.

Как показано в таблице 2, стратегия покрытого колла является стратегией “низкой беты”. Запись опциона колл снижает бету портфеля с 1,00 до 0,64. Годовая волатильность покрытого колла, обусловленная его прямым воздействием S&P 500, составляет приблизительно 10%. Его волатильность «продажи волатильности» составляет почти 7%, в результате чего общая волатильность покрытого колла возвращается к 14%, что меньше суммы частей волатильности из-за корреляции 0,42 между доходностью лонга акций и доходностью шорта стрэддлов. Почти две трети общего риска стратегии приходится на премию за риск акций; оставшаяся треть отводится на короткую позицию стрэддла.

Компонент длинной позиции акций обеспечивает доходность, превышающую денежную ставку, из-за систематического риска — премии за риск акций. Положительная динамика шорта стрэддла является результатом тенденции к высокой цене опционов — премии за риск волатильности. Покрытый колл — это просто портфель, который сочетает в себе эти две премии за риск, и ожидаемую доходность стратегии и риск лучше всего рассматривать через эту призму. Что еще более важно, при построении портфеля следует руководствоваться прямым ориентированием на эти два источника доходности.

Однако это не типичный подход, применяемый при построении портфелей покрытых коллов. Вместо этого портфельные менеджеры часто выбирают исполнение колл-опциона в соответствии с такими критериями, как целевая доходность (где премия за опцион неправильно классифицируется как доходность) или потенциальный рост (т.е. продажа опционов на 5% от суммы, чтобы можно было получить определенную сумму роста). Подверженность фактическим источникам риска и доходности — лонгу акций и шорту волатильности — является побочным продуктом этих двух критериев. Мы считаем, что прямой подход к распределению бюджета рисков путем явного определения подверженности двум премиям за риск является более эффективным.

Стилизованный пример

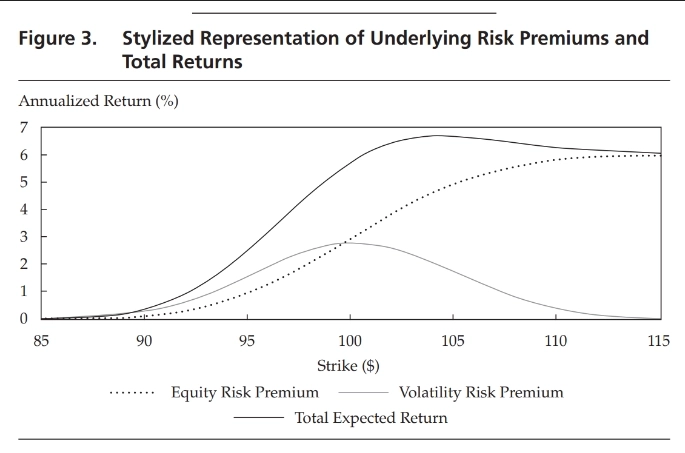

Чтобы более четко описать источники риска и доходности при продаже покрытых коллов, приведем стилизованный пример. Рассмотрим индекс с текущей ценой 100 долларов и покрытый колл, выписанный на этот индекс со сроком исполнения один месяц. Для простоты предполагается, что безрисковая ставка и дивидендная доходность равны нулю. Далее мы предполагаем, что годовая избыточная доходность индекса составляет 6%, предполагаемая волатильность опциона — 18%, а реализованная волатильность — 16%.

Мы начинаем со стратегии покрытых опционов, в которой опцион выписывается со страйком, равным текущему уровню индекса ($100 в данном примере).

Этот покрытый колл имеет 0,49 позиции (дельты) к индексу и приносит доход в 2,94% годовых за счет этой позиции к премии за риск акций. Опцион продается за 2,07 доллара, что на 0,23 доллара выше, чем если бы он был продан по цене ожидаемой реализованной волатильности. В этом случае примерно 11% (или $0,23/$2,07) полученной премии за опцион является компенсацией за позиции шорта волатильности. С учетом ежемесячной годовой компенсации покрытый колл зарабатывает 2,76% в год в виде премии за риск волатильности. Таким образом, общая годовая избыточная доходность покрытого колла составляет 5,70% (совокупная премия за риск по акциям и волатильности). Такая доходность может быть привлекательной, если учесть, что покрытый колл в момент исполнения имеет приблизительно 0,5 подверженности базовому индексу акций.

Если бы цена опциона была установлена таким образом, чтобы его подразумеваемая волатильность составляла 16% — как и реализованная волатильность в нашем примере, — то даже несмотря на то, что годовая премия по опциону составляет 22,1% от стоимости чистых активов, компенсация за короткую продажу волатильности была бы нулевой (поскольку не было бы премии за риск волатильности). В этом случае покрытый колл просто заработает ожидаемую избыточную рыночную доходность, масштабированную на его подверженность базовым акциям (2,94% в год в нашем примере), что ничем не отличается от того, что можно было бы заработать, просто сократив размер позиции по индексу на 51%. Учитывая, что дельта равна 49%, этот результат не вызывает удивления.

Продажа опциона «колл» уменьшает подверженность базовому индексу акций. Причина продажи опциона, однако, должна заключаться в получении короткой позиции по волатильности, чтобы заработать премию за риск волатильности. Снизить подверженность портфеля риску волатильности можно более простым и дешевым способом — продав базовый индекс акций. Систематическая продажа опционов имеет смысл только в том случае, если инвестор уверен в существовании премии за риск волатильности.

На рисунке 3 показаны результаты повторного исполнения опционов со страйками от 85 до 115 долларов, а также вклад в доходность, обусловленный тем, что покрытый колл подвержен риску акций и волатильности. Подобная декомпозиция рисков не является нормой для портфельных менеджеров, реализующих стратегии покрытых коллов. Вместо этого они, как правило, фокусируются на свойствах общей доходности стратегии, а не на ее компонентах. В нашем стилизованном примере такие менеджеры, скорее всего, выбрали бы покрытый колл, выписанный немного «вне денег». Например, покрытый колл со страйком $104 имеет годовую доходность 6,65 %, из которых 2,05% приходится на премию за риск волатильности и 4,60 % — на премию за риск акций.

Рисунок 3. Стилизованное представление базовых премий за риск и общей доходности

Рисунок 3. Стилизованное представление базовых премий за риск и общей доходности

Мы считаем, что более эффективный подход заключается в дезагрегировании ожидаемой доходности стратегии покрытых коллов путем определения желаемого распределения двух премий за риск в соответствии с набором целей портфеля, а затем выбора страйка опциона, опционного рычага и фондового рычага, необходимых для достижения этого распределения. Например, опцион «в деньгах» может быть предпочтительнее, поскольку он обеспечивает наибольшую подверженность премии за риск волатильности на единицу кредитного плеча.

За пределами этого стилизованного примера подразумеваемая волатильность обычно демонстрирует «улыбку» (более высокая подразумеваемая волатильность для опционов с более низкими ценами исполнения). Эта улыбка может говорить о том, что опционы с более низкими страйками выгоднее продавать, и, следовательно, простой подход может быть улучшен за счет продажи этих опционов с более низкими страйками. В качестве альтернативы можно продавать корзину опционов с разными страйками, чтобы диверсифицировать риск, заложенный в каждом конкретном опционе.

Разделив шорт волатильности и лонг акции, можно выбрать распределение лонгов акций и шортов опционов для достижения целей распределения премии за риск. Это оптимальное распределение будет зависеть от того, решит ли менеджер хеджировать динамическую подверженность акциям, описанную в Israelov and Nielsen (2014). Следует проявлять осторожность, поскольку оптимизация средней дисперсии может не учитывать некоторые неблагоприятные характеристики — в частности, убытки, которые непропорционально велики в плохие времена, и хвосты, которые толще, чем обычно, и перекошены в сторону снижения. По этой причине выбор лонга акций и шорта волатильности с целью максимизации коэффициента Шарпа может оказаться не самым разумным подходом, поскольку коэффициент Шарпа не учитывает хвостовые характеристики стратегии.

Мы пришли к выводу, что покрытый колл лучше всего понимать в контексте рисков, связанных с лонгом акций и шортом волатильности. Риск шорта волатильности сложен и нелинейно зависит от характеристик опциона, таких как срок исполнения, волатильность, процентная ставка и дивидендная доходность. Возможно, в результате этой сложности возник ряд мифов о стратегии покрытых коллов, что приводит к тому, что многие инвестируют в хорошую стратегию по неправильным причинам. Заложив основу для правильной оценки стратегии покрытых коллов, мы сможем более полно разобраться с этими мифами.

В начале каждого из следующих разделов, посвященных восьми мифам, мы в одном предложении простым английским языком объясняем, почему это миф, а затем приводим более подробное обсуждение.

Миф 1. Подверженность риску может быть выражена в виде диаграммы выплат

Цены движутся до истечения срока действия опциона, и доходность по методу mark-to-market имеет значение.

Миф 1 верен только в момент истечения срока действия опциона. Доходность на рынке в дни, предшествующие истечению срока действия опциона, может сильно отличаться от диаграммы выплат, и, соответственно, подверженность базовой ценной бумаге также может значительно отличаться от диаграммы выплат, если покрытая позиция колл ликвидируется до истечения срока действия опциона.

В этом отношении мы можем сравнить опцион с облигацией с нулевым купоном. Диаграмма выплат по облигации с нулевым купоном в зависимости от процентных ставок представляет собой горизонтальную линию, поскольку мы точно знаем ее доходность к погашению. Однако мы, конечно, не считаем бескупонную облигацию безрисковым инструментом. Напротив, мы понимаем, что цена облигации изменяется в зависимости от ряда факторов, включая процентные ставки, инфляцию и кредитные спрэды. Следовательно, чтобы лучше понять свойства доходности облигации до ее погашения, мы считаем полезным понять ее чувствительность к процентным ставкам (среди прочих факторов). Поэтому мы рассчитываем ее дюрацию и выпуклость.

Когда речь идет об опционах, полезно сначала признать, как и в случае с облигациями, ограниченность диаграмм выплат. Гораздо более полезным, чем использование диаграмм выплат, является понимание подверженности покрытого колла различным базовым факторам, которые приводят к изменению цены опциона, таким как цена и волатильность базовой ценной бумаги. Как мы уже показывали ранее, покрытый колл имеет длинную позицию по акции и короткую по волатильности. Правильное моделирование и управление рисками требуют, чтобы эти два риска были определены и количественно оценены. Хотя диаграмма выплат является полезным инструментом визуализации и помогает понять интуицию, лежащую в основе опционов, она малопригодна для практического управления опционными рисками.

Миф 2. Покрытые коллы обеспечивают защиту от падения

Выписывая опцион колл, вы уменьшаете риск, связанный с базовой ценной бумагой.

Позиция по акции может потерять всю свою стоимость, но покрытый колл может потерять только стоимость акции за вычетом премии за колл. Другими словами, покрытые коллы обеспечивают некоторую, но очень ограниченную поддержку при падении. Сторонники мифа о защите от падения переоценивают важность реалистичного влияния премии за колл на защиту от падения.

Корень проблемы заключается в том, что неуместно сравнивать доходность покрытого колла с доходностью акции, поскольку их соответствующие фондовые риски различны. Как говорилось ранее, покрытый колл в момент исполнения имеет примерно 50% подверженности акции, как и длинная позиция колл. Правда, риск снижения по покрытому коллу меньше, чем по акции, но риск снижения по нему значительно выше, чем по позиции по акции с сопоставимым уровнем риска. Хотя выписывание опциона «колл» снижает риск, связанный с акциями, оставшийся риск значительно выше риска падения.

Чтобы прояснить эти идеи, рассмотрим позицию по покрытому коллу на акции стоимостью $100 с премией $10 за опцион «колл в деньгах». Потенциально покрытый колл может потерять 90 долларов, а лонг опциона колл может потерять 10 долларов. Каждая позиция имеет одинаковый 50-% подверженность акции, но риск снижения по покрытому коллу непропорционален его риску по акции. Это согласуется с реализованными бетами роста и падения покрытого колла, приведенными в таблице 1. Продавец колла обеспечивает страховку покупателю колла. Покрытые коллы не обеспечивают защиту от падения; они обеспечивают значительный риск падения при ограниченном потенциале роста.

Миф 3. Покрытые коллы приносят доход

Доход — это выручка минус расходы.

Действительно, продажа опционов генерирует положительный денежный поток, но это неверно приводит инвесторов к выводу, что покрытые коллы приносят инвестиционный доход. Рассмотрим следующую аналогию: Облигация с нулевым купоном обеспечивает эмитенту немедленный положительный денежный поток в обмен на обязательство. Если приведенная стоимость обязательства совпадает с ценой продажи, то эмиссия бесприбыльна; расходы и доходы полностью компенсируют друг друга. Очевидно, что денежные средства, полученные от выпуска облигаций, не являются доходом.

Выписывание опциона «колл» аналогично выпуску бескупонной облигации. Продавец опциона «колл» получает немедленный положительный денежный поток и будущее обязательство. Обязательство обязывает продавца опциона продать базовую акцию по определенной цене по усмотрению покупателя опциона, что означает продажу акций ниже рыночной стоимости в случае исполнения опциона. Как и в случае с выпуском облигаций, доход, полученный от продажи опциона «колл», не является доходом (хотя, как и доход, денежные потоки, полученные от продажи опционов, считаются налогооблагаемыми для многих инвесторов). Для того чтобы получить инвестиционный доход или прибыль, опцион должен быть продан по выгодной цене; подразумеваемая волатильность опциона должна быть выше ожидаемой волатильности акций.

Миф 4. Покрытые коллы на высоковолатильные акции и/или опционы с коротким сроком действия обеспечивают более высокую доходность

Хотя опционы на высоковолатильные акции и опционы с коротким сроком действия действительно приносят более высокие годовые премии, страхование более рискованных активов рационально должно приносить более высокую премию, а продажа страховки чаще в год должна обеспечивать более высокие годовые премии. Однако более высокие премии не означают более высокий чистый доход или доходность. Например, если опционы правильно оценены (например, в соответствии с моделью ценообразования Блэка-Шоулза), то продажа 12 опционов «в деньгах» принесет примерно в 3,5 раза больший денежный поток, чем продажа одного годового опциона, но это не означает однозначного увеличения чистой прибыли, как говорилось ранее. При условии справедливой цены опционов более высокая выручка не обязательно является механизмом увеличения инвестиционного дохода.

Хотя возможно, что высокие цены связаны с ценностью, это не обязательно так. Миф 4 связан с мифом 3 тем, что в нем не учитывается стоимость обязательств, которые берет на себя продавец опциона. Простая стоимость опциона может быть выше (как измеряется временным распадом опциона или отражается премией за опцион), но фактическая ожидаемая прибыль связана с неправильной ценой опциона из-за несоответствия между подразумеваемой волатильностью опциона и реализованной волатильностью акций, как объяснялось ранее.

Другими словами, ожидаемая инвестиционная прибыль формируется за счет богатства опциона, а не его цены. Например, если вы хотите открыть короткую позицию по акции с высокой, по вашему мнению, оценкой, то цель состоит не в том, чтобы найти акцию с высокой ценой, а в том, чтобы найти акцию, цена которой завышена по сравнению с ее фундаментальной стоимостью. Тот же принцип применим и к опционам. Не следует искать опцион с высокой ценой или другими характеристиками, связанными с высокими ценами. Вместо этого инвесторы должны искать опционы, которые являются дорогими по отношению к их фундаментальной стоимости.

Миф 5. Временной распад выписанных опционов работает в вашу пользу

Если бы с течением времени происходило только то, что происходит с течением времени, это было бы большим сюрпризом.

Абсолютно верно, что временная стоимость опциона снижается с течением времени. Однако это только половина (на самом деле, меньше половины) истории. С течением времени цены меняются, и волатильность становится реальностью. Внутренняя стоимость опциона увеличивается в ожидании того, что базовая ценная бумага реализует волатильность. Короткая опционная позиция — это ставка на то, что реализованная волатильность будет ниже подразумеваемой волатильности, то есть внутренняя стоимость опциона увеличится меньше, чем уменьшится его временная стоимость.

Игнорирование влияния реализованной волатильности на внутреннюю стоимость опциона — или притворство, что реализованная волатильность будет равна нулю, — приводит к ошибочному мнению, что временной распад — это реальный заработок. На самом деле временной распад опциона работает в пользу продавца только в том случае, если опцион изначально оценен дорого по отношению к его фундаментальной стоимости. Если же опцион оценен дешево, то временной распад работает против продавца.

Миф 6. Покрытые коллы подходят, если вы придерживаетесь нейтральных или умеренно бычьих взглядов

Покрытый колл — это ставка на нечто большее, чем направление движения базовой акции.

Этот миф является чрезмерным упрощением. На самом деле, продавая опцион «колл», инвесторы не просто снижают риск по базовым акциям. Они также выражают свое мнение о волатильности базовой акции. Уместно ли это, зависит исключительно от их взглядов на волатильность и цены, уплаченной за опцион в качестве компенсации продавцу опциона за эту волатильность, и не имеет никакого отношения к их взглядам на направление движения акций.

Например, если инвесторы, владеющие акцией, хотят выразить негативное мнение о ее волатильности (например, они считают, что будущая реализованная волатильность будет ниже подразумеваемой волатильности), сохраняя при этом свое мнение о направлении движения акции, они могут продать опцион колл и купить дополнительные акции, оставив свою позицию по акции неизменной.

Нейтральный взгляд на акции может означать скорее убежденность в том, что цена ценной бумаги не уйдет далеко от текущей цены, чем убежденность в том, что ожидаемая доходность равна нулю. Если инвестор считает, что цена останется близкой к текущей, то короткая стрэддл-позиция — не покрытый колл — является способом выразить эту точку зрения, поскольку в этом случае не следует занимать активную позицию по ценной бумаге. Перезапись коллов по существующей позиции может быть уместна, если вы придерживаетесь нейтральной точки зрения и при этом не можете ликвидировать свою позицию по ценной бумаге. Однако в этом случае имеет место компромисс, поскольку уменьшение риска по ценной бумаге совпадает с новой (рискованной) позиции, связанной с ее волатильностью.

Миф 7. Покрытые коллы платят вам за то, что вы все равно собирались сделать.

Опцион — это контрактное обязательство, а не план.

Этот миф обычно задается в виде следующего вопроса: Если у вас есть целевая цена для продажи акций, которыми вы владеете, почему бы вам не получить деньги за выписывание опциона колл со страйком по этой целевой цене?

На самом деле, существует важное различие между следованием плану (в надежде) продать акцию по определенной цене и контрактным обязательством сделать это. В случае длинной позиции по акции владелец планирует продать ее по преобладающей рыночной цене, когда эта цена будет равна некоторой заранее установленной целевой цене. Однако это не является обязательством; это лишь план — план, который может быть изменен в соответствии с пожеланиями владельца. В момент продажи цена продажи не является ни благоприятной, ни неблагоприятной; это рыночная цена на тот момент.

Однако при продаже опциона, исполненного по целевой цене, продавец опциона по контракту обязан продать ценную бумагу по невыгодной (с точки зрения продавца опциона) цене, но именно поэтому существует опционная премия. До истечения срока действия опциона, если цена базовой акции достигла желаемой целевой цены, длинная позиция по акции может быть продана по этой целевой цене (как это произошло бы, если бы опцион «колл» не был выписан), но в портфеле все равно останется короткая позиция по опциону «колл». Однако цена этого короткого опциона изменится с момента его первоначальной продажи в связи с течением времени (вниз), ростом цены акций (вверх) и изменением подразумеваемой волатильности опциона (вверх или вниз). Инвестиционный риск, связанный с переписыванием опционов, явно не эквивалентен получению денег за выписывание опциона «колл», исполненного по некоторой целевой цене.

Миф 8. Покрытые коллы позволяют купить акции по сниженной цене

Главное — это цена и стоимость акции, по которой вы торгуете.

Хотя этот миф обычно формулируется в контексте продажи голых путов, мы включили его в эту статью о покрытых коллах, потому что продажа голых путов и выписывание покрытых коллов — фактически эквивалентные инвестиции.

Этот миф обычно формулируется следующим образом: Если акция, которой вы хотели бы владеть, в настоящее время стоит 100 долларов, и вы считаете, что она в настоящее время дорогая, вы можете действовать в соответствии с этим мнением, продав опцион «голый пут» по цене исполнения 95 долларов, и тогда вы получите премию, скажем, в размере 1 доллара. Если цена впоследствии упадет ниже цены исполнения, опцион, скорее всего, будет исполнен, что потребует от вас купить акцию за 95 долларов. Включая премию в 1 доллар, вы фактически купите акции со скидкой в 6%. Если опцион не будет исполнен, вы сохраните премию в качестве дохода.

Подобные результаты продажи голых опционов пут приводят некоторых инвесторов к выводу, что эквивалентная стратегия покрытых коллов имеет смысл и ценность. Однако такое описание на самом деле является ловким трюком и отражает то, как часто неверно представляются некоторые другие опционные стратегии. Почему это ловкость рук? Потому что эта история создает впечатление, что голый пут позволяет продавцу получить выгодную цену покупки, лучше, чем рыночная цена на момент выписывания пута — казалось бы, это выигрыш для продавца. На самом деле все обстоит как раз наоборот. Голый опцион пут обязывает продавца опциона купить акцию по заявленной цене в то время, когда эта цена невыгодна продавцу опциона. Именно поэтому покупатель в первую очередь платит премию за опцион.

В только что описанном примере, если опцион будет исполнен, то, когда вы купите акции по 95 долларов, вам будет все равно, какой была цена акций, когда вы продавали опцион. Главное — это цена акций на дату исполнения опциона. Если цена акций упадет до 80 долларов, цена покупки в 95 долларов уже не будет казаться скидкой. Ваш отчет о прибылях и убытках покажет убыток от изменения рыночной стоимости в размере $14 ($95 — $80 — $1). Первоначальная цена акций не имеет значения, и премия в $1 вряд ли поможет.

Более того, если цена акции снизится, как в нашем примере, и опцион пут будет исполнен, вы, скорее всего, будете покупать, когда фундаментальная стоимость будет ниже, чем на дату продажи опциона пут. Другими словами, определение будущей справедливой цены акции сегодня — это просто наивный подход к инвестированию; цены движутся, но и фундаментальные ценности тоже. Опцион обязывает продавца совершить сделку по определенной цене в будущем, независимо от того, как изменится фундаментальная стоимость акции.

Интересно, что этот миф также содержит противоречие. Голый опцион пут (или покрытый колл) обеспечивает положительную экспозицию по той самой акции, которую инвестор решил не покупать, потому что считал ее переоцененной. Пример иллюстрирует эту положительную позицию: шорт «голого» опциона пут на $1, который на $5 вне денег, приводит к убытку в $14, если цена акции снизится на $20 к дате истечения опциона.

ЗаключениеПереписывание коллов — это метод одновременного выражения мнения о ценной бумаге и мнения о ее волатильности, а BXM — один из многих способов получить пакетное распределение премий за риск акций и волатильности. Более обоснованный подход требует, чтобы инвесторы получали свою долю в акциях, покупая или продавая индекс, и получали желаемую долю в волатильности, покупая или продавая стрэддлы.

Мы предлагаем инвесторам игнорировать вводящие в заблуждение рассказы о получении буферов снижения и дохода. Стратегия покрытых коллов приносит доход только в той степени, в какой любая другая стратегия приносит доход за счет покупки или продажи ценных бумаг с неправильной ценой или ценных бумаг со встроенной премией за риск. Избегайте соблазна слишком сильно сосредоточиться на диаграммах выплат. Если вы считаете, что индекс будет расти и что подразумеваемая волатильность велика, покрытый колл — это шаг в правильном направлении к выражению этих взглядов. Если у вас нет никаких взглядов на подразумеваемую волатильность, то нет никаких причин продавать опционы.

Продажа волатильности правильно считается рискованной стратегией. В этой статье мы попытались показать, что многие мифы, окружающие стратегии покрытых коллов, являются именно мифами. На наш взгляд, эти мифы в совокупности скрывают тот простой факт, что переписывание опционов — это вариант продажи волатильности. Она может быть хорошей самостоятельной стратегией, когда подразумеваемая волатильность высока по сравнению с вашими ожиданиями, и, в частности, хорошей стратегией в сочетании с получением премии за риск по акциям.

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- ChatGPT

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- прогнозирование

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- теория

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США

1 проданный покрытый колл = проданый пут а путы обычно дороже колов

2 есть етф на проданные колы индекса nasdaq и sp500 и можно сразу посмотреть результат

Search (finviz.com)