Избранное трейдера Danila S

У одного брокера прибыль, у другого – убыток. Как посчитать налог?

- 17 мая 2022, 10:23

- |

Всем доброго вторника. Сегодня разберем вопрос клиента, который задают очень многие.

Я сотрудничаю с несколькими брокерскими конторами. В прошлом году я вышел в прибыль. Но у одного брокера сработал в минус, так как подешевели некоторые позиции. Могу ли я перезачесть прибыль и убыток, чтобы уменьшить налог?

Да, можете. При этом не имеет значения, через какого брокера вы торговали ценными бумагами — российского или зарубежного, их можно «смешивать». Главное, чтобы эти бумаги обращались на организованном рынке ценных бумаг. Если внутри года у одного и того же брокера получена прибыль и убыток, в том числе, по разным финансовым инструментам (ценным бумагам и ПФИ), то брокер самостоятельно просальдирует все финансовые показатели.

Вы же получили прибыль и убыток в одном году, но от разных брокеров. При удержании НДФЛ с прибыли брокер может не знать о других счетах, операциях и финансовых итогах инвестора. Поэтому, чтобы уменьшить прибыль, полученную в одной брокерской конторе на убыток, полученный у другого брокера, вам нужно заполнить декларацию 3-НДФЛ и подать ее в налоговый орган. Все данные о прибылях и убытках заполняйте в одной декларации за 2021 год.

( Читать дальше )

- комментировать

- 9.1К | ★16

- Комментарии ( 0 )

Как перевести бумаги другому брокеру и не попасть на налоги

- 13 мая 2022, 10:39

- |

Всем доброй пятницы! Сегодня разберем актуальную тему: многие российские брокеры попали в санкционный список, в связи с этим у инвесторов появилась потребность перевести свои ценные активы.

Новый брокер не располагает информацией о стоимости активов, которые вы ему доверили. Этот факт говорит о том, что вам придется заплатить НДФЛ при продаже таких акций со всей полученной суммы.

Для того чтобы учесть затраты на покупку при продаже ценных бумаг, переданных новому брокеру, вам необходимо запросить у старого брокера:

- брокерский отчет;

- выписку по счету депо с момента покупки до момента перевода бумаг;

- оригинал или копию договора на ведение счета.

Желательно иметь на руках оригиналы документов на случай проверки ИФНС.

У некоторых брокеров имеется специальная форма: справка о стоимости выведенных бумаг с указанием методов расчета. Уточните, делает ли ваш старый брокер такую справку или нет.

Подтвердить расходы можно:

1. Через нового брокера. Для этого нужно подписать заявление и приложить вышеуказанные документы.

2. Через налоговую инспекцию. Надо подать декларацию 3-НДФЛ по итогам того года, в котором вы продали ценные бумаги. К декларации приложить:

- отчет и выписку по счету депо от старого брокера;

( Читать дальше )

Поторговали? Отошли от шока? Готовьтесь...

- 03 мая 2022, 18:01

- |

пишу недавно и не часто (7 апреля предыдущий пост), но некоторые посты набирают рейтинг выше 400+

вот последний где обзор, там ссылки на значимые посты, в том числе как продавал бакс от 130 до 110

шорты SiU2 правда закрыл рановато по 89+, но всю прибыль не поймаешь (

smart-lab.ru/blog/790782.php ( там кстати есть ссылка на тему почему нам выгоден бакс по 30)

вот один пост который в закладки поставили 65 раз

smart-lab.ru/blog/773335.php

Но все равно в марте и начале апреле был в топ20 писателей смартлаба

Итак начнем.

в начале марта когда у всех была паника и шок написал что бакс упадет, потом описывал как будут продавать за рубли газ, в апреле обещал написать почему России выгодно снижать экспорт и почему Путин не торопится.

Сейчас кратко отвечу, месяц прошел и уже аналитики расписали частично плюсы, поэтому растягивать нет смысла.

А потом в конце напишу что будет дальше.

( Читать дальше )

P/E – секреты применения (3 способа)

- 24 марта 2022, 10:17

- |

Существует 2 варианта расчета PE:

Вариант 1: через цену и прибыль на одну акцию

Это наиболее простой способ, т.к. можно быстро собрать все данные:

— цену акций (можно взять из биржевых котировок)

— EPS (можно найти в отчетности по МСФО, указывается отдельной строкой)

Вариант 2: через рыночную капитализацию компании и годовую прибыль

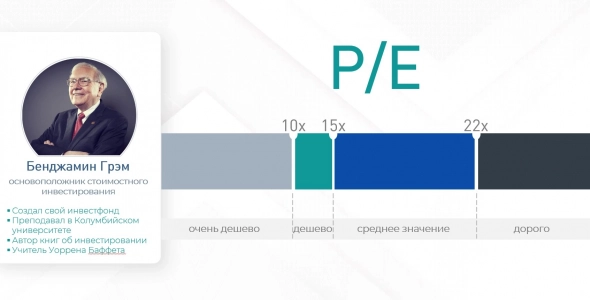

По мнению Грэма, Р/Е не должно превышать 22.0х. Все что стоит дороже – это дорогие компании. Оптимальное значение – это 15.0х. Все что меньше, это недорогие компании.

Здесь правда, важно сделать оговорку, Грэм для расчетов использовал усреднённое значение прибыли компании за несколько лет.

( Читать дальше )

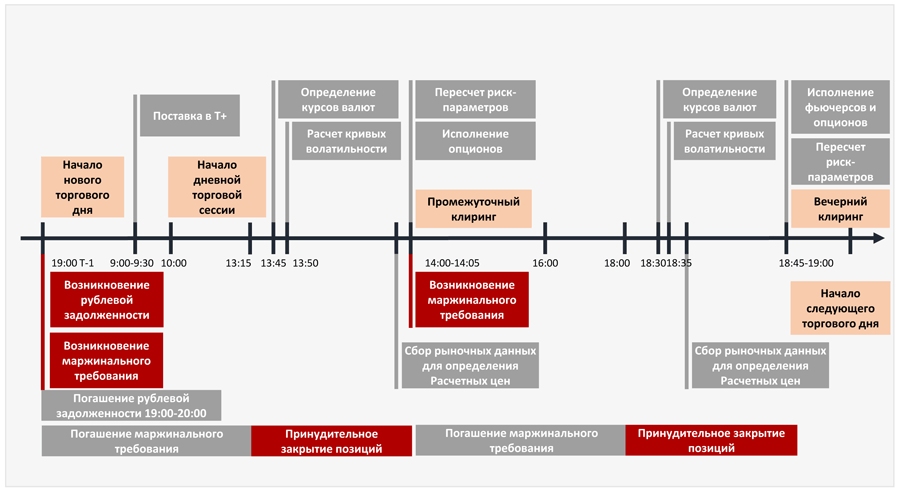

На память себе. Расписание. Принудительное закрытие позиций на срочном рынке Московской биржи. В избранное.

- 08 февраля 2022, 20:33

- |

На память себе. Принудительное закрытие позиций на срочном рынке.

По правилам биржи

Принудительное закрытие позиций с 13.15 до 14.00 (по долгу, который возник с 19.00 предыдущего дня, и по нему же погашение рублёвой задолженности с 19.00 до 20.00 того же дня).

Принудительное закрытие позиций с 18.00 до 18.45 (по долгу, который возник с 14.00).

Добавил в избранное.

Смотрим индикатор перекупленности. Какие сектора акций сейчас недооценены?

- 08 февраля 2022, 10:57

- |

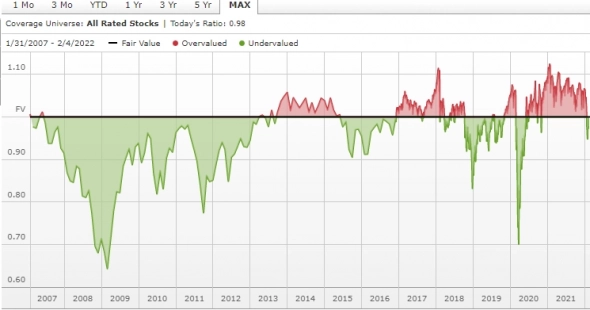

Продолжаю раз в полгода делать обзор на интересный индикатор, который разработала аналитическая компания Morningstar. Называется Справедливая рыночная стоимость (Market Fair Value).

Он дает представление как по всему рынку в целом, так и по отдельным секторам. Разумеется, анализируется американских рынок.

Год назад индикатор подсказывал вкладываться в энергетику. Прогноз сбылся. Нефтянка и прочие газовики поперли вверх.

Давайте посмотрим, как сейчас обстоят дела. Есть ли недооцененные сектора?

Как смотреть?

Если график в зеленой зоне, то акции в настоящий момент недооценены. Если в красной — переоценены.

Почти по всем секторам индикатор болтается около равновесной точки. Но один из секторов сигнализирует о недооцененности. Давайте пройдемся по порядку.

График оценки всего рынка

( Читать дальше )

Почему не беру Газпром в долгосрочный портфель

- 03 февраля 2022, 17:22

- |

Мой первый пост здесь.

Досрочный инвестор. Цель — второй источник дохода, прибавка к пенсии и передать капитал по наследству.

Собственно, Виктор Петров попросил публично высказаться на тему «компаний, которые инвестируют в проекты с хорошей рентабельностью на вложенный капитал, а затем делятся прибылью с акционерами».

Высказываюсь.

Поскольку экономика в России индустриальная, то и компании в основном оцениваются по старинке. Без всяких там «по выручке», хотя уже встречаются всякие озоны и софтлайны.

Что важно мне долгосрочному инвестору? Как идет выбор эмитента в лист наблюдения?

Несколько параметров (достаточно простых):

1. Чтобы ROIC (ROCE) был выше определенного уровня. Какого?

Ну хотя бы 15% И то, маловато при наших то ставках. Ну ладно.

2. Перспективы роста.

А что, куда контора инвестирует, есть инвест.проекты с положительными NPV?

3. Дивы

Если контора не платит дивы, то надо смотреть почему. Если это временно и объясняет почему (было такое с НКНХ), то это ОК. Если РУСАЛ и En+, ну не знаю. А будут платить то вообще или будут вкладываться в модернизацию на радость всем, кроме акционеров?

( Читать дальше )

🌊 Русгидро (HYDR) - обзор лидера гидроэнергетики в РФ

- 28 января 2022, 09:43

- |

▫️Выручка TTM: 401 млрд

▫️EBITDA: 121,8 млрд

▫️Прибыль TTM:60,1 млрд

▫️Net debt/EBITDA: 1,2

▫️fwd P/E 2021: 5

▫️P/B: 0,5

▫️fwd дивиденд 2021: 9%

👉Все обзоры компаний здесь: t.me/taurenin/357

👉 РусГидро является владельцем большинства гидроэлектростанций РФ.

👉С 2021 года применяется новая дивидендная политика: на выплаты направляется не менее 50% чистой прибыли по МСФО с корректировкой на неденежные статьи.

👉 Структура выручки/EBITDA бизнеса:

▫️Генерация энергии — 30%/81%

▫️Энергосбыт — 31%/5%

▫️Энергокомпании ДФО — 33%/15%

▫️Прочее — 6%/-1%

✅Выручка компании за 9м2021 увеличилась на 6,5% г/г, а рост выручки TTM соответствует максимальным значениям роста тарифов на энергию в России. Выручка TTM = 401 млрд.

( Читать дальше )

Разбор Норникеля - перспективы и риски

- 27 января 2022, 20:23

- |

Разбор ГМК Норильский Никель

#GMKN

Всем привет! Частный инвестор, компании анализирую в основном для себя с целью вложения собственных средств для их дальнейшего преумножения, вот решил свой делитанский разбор опубликовать здесь :) Если зайдет тема, опубликую еще что нибудь из своих портфелей.

ГМК Норильский Никель - российская горно-металлургическая компания. Крупнейший в мире производитель никеля, палладия и другие цветные металлы.

Показатели (по состоянию на конец января 2022):

P/E (цена прибыль): 6.19. Оценена справедливо.

P/s (стоимость бизнеса/выручка): 2.52. Нормой считается 2, отклонение небольшое.

ROE (рентабельность капитала): 251%. Фантастический показатель.

Долг/EBITDA: 0.63 – меньше 1, и это хорошо. У компании более чем комфортная долговая нагрузка.

Основные показатели бизнеса:

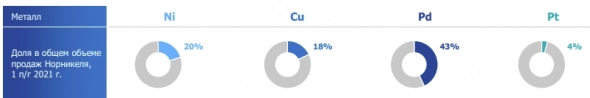

Из презентации (день инвестора, ноябрь 2021) вычитал, по состоянию на 1П 2021 г компания производит следующий объем металла (от мирового объема продаж):

( Читать дальше )

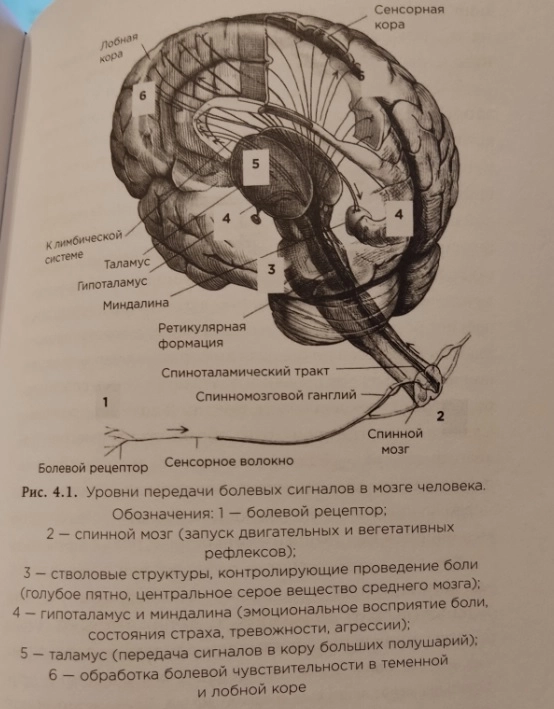

Когда мозг пытается разобраться как он работает

- 27 января 2022, 14:44

- |

Хорошая книга, тем более её написал дядька Вячеслав Дубынин — доктор биологических наук, профессор кафедры физиологии человека и животных биологического факультета МГУ. В общем, не журналюга.

Автор начинает со строения мозга и уходит в принципы его работы посредством химических процессов. Очень многое не запомнить, не всё сразу становится понятно, но зато формируется некое понимание работы мозга. Хотя автор пытается доходчиво донести информацию, но из-за обилия новых терминов мозг отказывается собирать всё вместе и поэтому бОльшая часть смешивается в кучу и забывается.

Однако не смотря на это, общие принципы в голове остаются, а для закрепления нужно повторить прочитанное, но того что осталось пока достаточно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал