Избранное трейдера Кошкин Сергей

Бэнкинг по-русски: Депозит в банке vs Кэш&Кэрри

- 28 ноября 2019, 10:19

- |

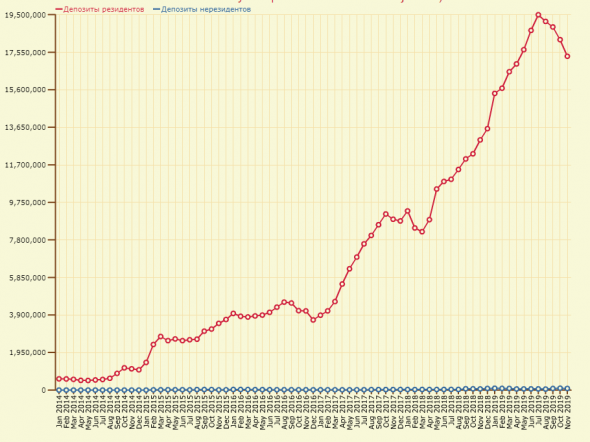

Вчера на смарте и в основных финансовых СМИ прошла новость про «неудачные вложения» ФГ БКС — (https://smart-lab.ru/blog/copypaste/577395.php#comment10365355)

ну и заодно свежая ноябрьская отчетность подгрузилась, вот и решил поизучать я что там у БКС банка творится в балансе.

Примечательно, что взрывная динамика прироста депозитов физлиц, наблюдаемая последние несколько лет, начала активно сворачиваться — ну это и понятно ставки падают риски растут. НО!!!

Речь пойдет не об этом.

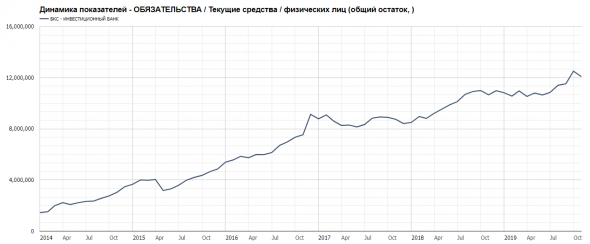

Остатки на текущих счетах физлиц резидентов 40817 — продолжают расти — как Вы думаете почему ??

( Читать дальше )

- комментировать

- 8К | ★63

- Комментарии ( 68 )

Три источника и три составных части грааля

- 27 ноября 2019, 15:53

- |

попытаюсь написать коротко и по существу.

Есть такая цифра три, она оптимальна применительно к трейдингу.

1. Разбивайте депозит на три инструмента.

2. Анализируйте каждый инструмент по трём экранам.

3. Открывайте/закрывайте позиции тремя частями.

И будет вам счастье без всяких там граалей)))

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

- комментировать

- 15.7К |

- Комментарии ( 74 )

Как торговать, если Margin-call? Новая опционная стратегия - котангенс.

- 18 ноября 2019, 13:01

- |

У начинающих трейдеров профит и маржин-кол понятия несовместимые, поэтому происходит разрыв шаблона.

Очень просто, друзья, с коляном маржовым можно встретиться на forts даже тогда, когда твоя позиция плюсует (Коровин не даст соврать).

Но обо всем по порядку.

Разберем на личном примере чуть далее.

Во-первых, начнем с того, что опционы фортса я использую для хеджа портфеля фондовой секции.

На практическом опыте я убедился, что 50 000 руб на срочке хватает, чтобы захеджить 1 000 000 рублей на фонде, 100 000 рублей хватает, чтобы захеджить портфель объемом на 2 000 000 руб, ну и так далее...

Под хеджем в данном случае мы понимаем, что на сколько падает портфель фондовой секции, на столько же увеличивается портфель фортсовой секции.

Если операция под кодовым названием hedge прошла удачна, тогда снимаем излишки с фортса, честно заработанные на падении рынка, переводим на фонду.

( Читать дальше )

Страдания на фондЕ и система черепах

- 17 ноября 2019, 20:37

- |

Периодически читаю про мучения с определением точки входа/выхода торгующих акциями на фондовом рынке. Для индексов наверное тоже будет справедливо.

Сразу скажу, что речь не внутридневной торговле. И не для тех, кто все знает и умеет.

Если у вас нет никаких правил, ничего кроме интуиции и любое действие доставляет вам пытки при принятии решения, что мешает вам использовать простейшие формализованные правила системы Turtle (Черепашек). На монотонно растущем рынке они дают эффект.

Об авторе системы Turtle.

Система Turtle исторически неразрывно связана с именем Ричада Денниса и одним из самых известных и удачных случаев применения механических торговых стратегий (МТС), основанных на жестких, оттестированных на исторических данных, правилах поведения на рынке.

Ричард Деннис является примером успешного трейдера, за 16 лет торговли (в начала 70-х годов) он увеличил свое состояние с $400 до $200 млн. (Отметим, что $400 в начале 70-х — это примерно $20000 сегодня — инфляция однако.)

( Читать дальше )

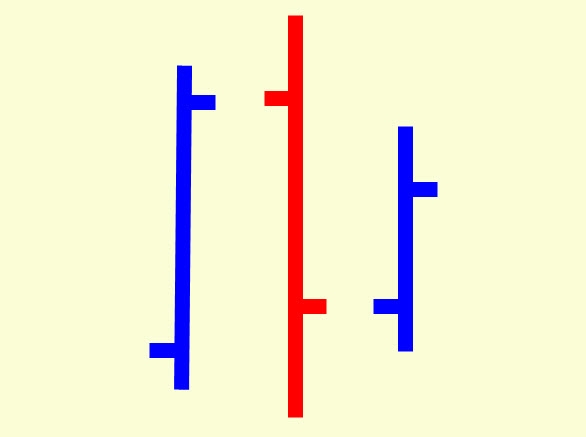

Внутренний и внешний бар. Стратегии торговли price action

- 25 октября 2019, 09:29

- |

Одними из самых простых, и, в тоже время, эффективных рабочих стратегий на рынке, является торговля внутренних и внешних баров. Найти и идентифицировать внутренний и внешний бар на графике цены очень просто. В этом посте, я постараюсь развернуто дать ответ, как можно выстраивать свою стратегию торговли по этим паттернам.

Начну с определений. Во-первых, стоит заметить, что не важно, в каком виде отображается ваш график цены. В статье я буду использовать график в виде баров, но все нижесказанное будет применимо и к свечному графику. Т.к., для того, чтобы определить внутренний бар на графике или внешний, достаточно сравнить диапазон текущего бара с предыдущим.

Ну что ж, ближе к делу. В классической теории технического анализа, внутренние и внешние бары относят к разворотным формациям, которые находятся на экстремумах графика цены. Если вы слепо будете следовать этой концепции, то потерпите фиаско. Я торгую пробои внутренних и внешних баров, не уделяя особого значения, в какой точке движения они находятся. И это получается наиболее эффективно.

( Читать дальше )

- комментировать

- 13.2К |

- Комментарии ( 20 )

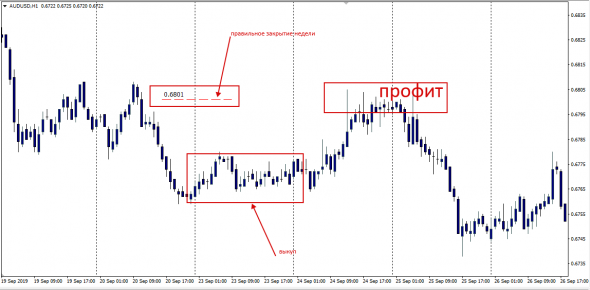

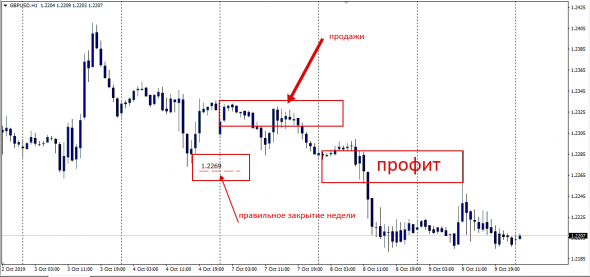

Как торгуя на Форекс раз в неделю по понедельникам - набивать карманы баблищем.

- 10 октября 2019, 01:20

- |

Почему не надо копить на старость?

- 29 сентября 2019, 18:28

- |

Все вокруг нас учат жить рационально.

Мол, думайте о будущем, берите ипотеку, откладывайте 10% доходов, имейте вклады в трех валютах, используйте пенсионные планы от консультантов.

Однако эти, казалось бы, хорошие правила сами по себе глупы, если посмотреть здраво, с современных позиций.

Может показаться, что текст написан тоном «сверху вниз» – ни в коем случае.

Да, написано категорично, поскольку я уверен в том, что пишу.

Но я далек от мысли научить жить, или обобщать совершенно разные судьбы.

У одного папа работает в Газпроме, а у другого сидит в тюрьме за воровство, потом они могут поменяться местами. У всех людей разный старт и разный финиш.

Но тотальная финансовая безграмотность и авантюризм – это было у русских всегда, это у нас в крови. Наши родители жили в СССР, когда у всех на одинаковых этажерках стояли одинаковые полученные на макулатуру книги, квартиру получали от государства бесплатно, простояв в очереди 10-20 лет, а убогий телевизор или холодильник стоил полугодовую зарплату (помните советский холодильник за 700 рублей или самовозгорающийся телевизор «Радуга» за 800, или видеомагнитофон B-12 за 1200 в магазине (и продавались они только на черном рынке за 2400) при ЗП 150-200 в месяц).

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 44 )

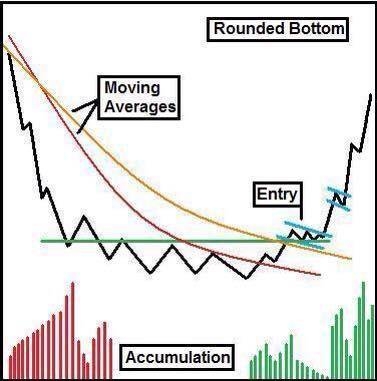

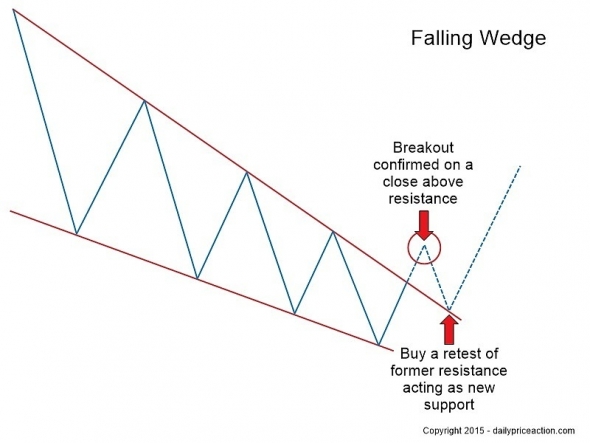

Подборочка "паттернов". Может кому пригодится.

- 18 июля 2019, 15:40

- |

- комментировать

- 10.2К |

- Комментарии ( 29 )

Наличный бакс против сишки.

- 26 июня 2019, 21:52

- |

Вот этого я тем более не понимаю. Если покупка валюты — это хотя бы 50/50, да и сидеть в ней можно сколько угодно, из-за разницы ставок она все равно должна со временем скорее дорожать, чем наоборот., то покупка сишки — вообще нечто странное. Во-первых, инструмент срочный, пересидеть в нем долго не выйдет. Во-вторых, он еще и торгуется в постоянном контанго, т.е. инструмент даже при стоящем на одном уровне баксе принесет убытки. Реально лучше уж ничего не делать — недополученная прибыль предпочтительнее возможных реальных потерь.

Странные аргументы.

Привел свои, возможно в чем то ошибаюсь и в комментариях меня поправят или кому то поможет при закупке баксов.

Цель закупить на долгосрок баксы.

Считаем.

Я закупаю валюту лесенкой при просадке на срочке.

За последний месяц закупил по 65 руб по 1 лоту каждые 20 коп, выкупил наличные на 63 руб.

Дополнительно курс уходил выше на +50 коп от цены закупки, таким образом удалось заработать 2500 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал