SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. KiboR

Как торговать, если Margin-call? Новая опционная стратегия - котангенс.

- 18 ноября 2019, 13:01

- |

Меня постоянно спрашивают — как при построении профитных опционных конструкций можно получить маржин-кол? Разве такое возможно?

У начинающих трейдеров профит и маржин-кол понятия несовместимые, поэтому происходит разрыв шаблона.

Очень просто, друзья, с коляном маржовым можно встретиться на forts даже тогда, когда твоя позиция плюсует (Коровин не даст соврать).

Но обо всем по порядку.

Разберем на личном примере чуть далее.

Во-первых, начнем с того, что опционы фортса я использую для хеджа портфеля фондовой секции.

На практическом опыте я убедился, что 50 000 руб на срочке хватает, чтобы захеджить 1 000 000 рублей на фонде, 100 000 рублей хватает, чтобы захеджить портфель объемом на 2 000 000 руб, ну и так далее...

Под хеджем в данном случае мы понимаем, что на сколько падает портфель фондовой секции, на столько же увеличивается портфель фортсовой секции.

Если операция под кодовым названием hedge прошла удачна, тогда снимаем излишки с фортса, честно заработанные на падении рынка, переводим на фонду.

Если портфель 2 млн.руб, то порядка 100 000 рублей необходимо всегда держать на готове в фортсовой секции.

На портфель 5 млн.руб — держим 250 000 руб.

На портфель 10 млн.руб — держим 500 000 руб.

Из хеджевых опционных инструментов используем наиболее ликвидные: Ri, Br.

Si лично мне не нравится, я боюсь местных ММ — то они есть, то их нет. С Ri и Br я никогда не встречал проблем с ликвидностью, когда оперируем суммами до 500 000 рублей (а больше лично мне без надобности).

На данный момент мой портфель ИИСа, который я стал недавно активно пополнять, составляет менее 2 млн.руб, поэтому суммы около 100 000 руб для хеджа более, чем предостаточно.

Во время хеджа я всегда оперирую месячными опционами и если что-то пошло не так, тогда для того же Ri перехожу на недельки, забираю обратно свою премию. На Br нет неделек, поэтому там выкручиваться сложнее.

Почему именно 1 месяц? С опытом пришло понимание, что волатильность на ближайшую неделю предсказать нереально, ей нужно дать время, как цветку лотоса, чтобы он распустился.

В идеале конечно же лучше покупать 3 месячные страховки, а не 1-месячные, но на 3м ликвидности еще меньше, чем на 1м, поэтому для меня золотая середина это все же 1м.

Что нам дает хеджирование через опционы?

Хедж легче всего объяснить через покупку страховки КАСКО для своего автомобиля. Пусть мы знаем, что скоро новогодние праздники, наша машина стоит во дворе, а кругом будет ходить куча бухой молодежи — возможно, начнут разбивать бутылки шампанского об фары нашего новенького авто.

Как захеджиться? Можно в гараж ее переставить, но до гаража идти далеко, а кто знает, машина может внезапно понадобиться, поэтому мы ставим ее под боком и покупаем КАСКО на 1 месяц. Если фары разобьют — мы по КАСКО все вернем.

С теорией, надеюсь, понятно, переходим к практике.

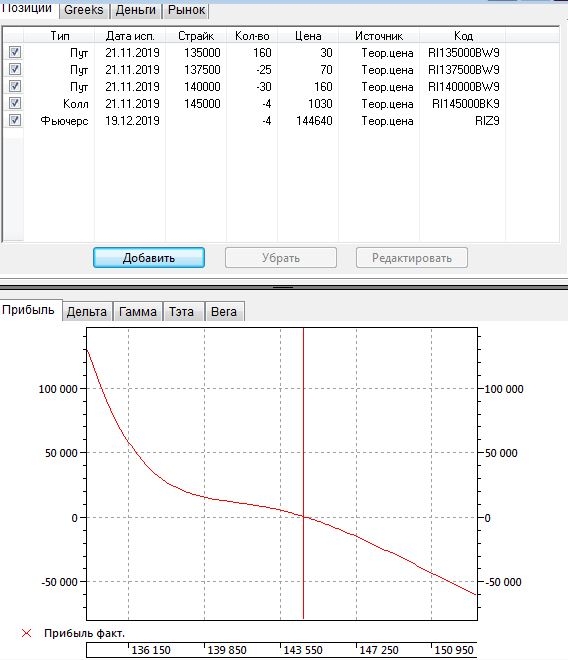

У меня были куплены 135 путы месячные, потом я вижу, что рынок начал расти (пьяной молодежи нет), продаю 137-ых и 140-ых путов как раз где-то на отметке 140 по фьючу на индекс и полностью покрываю премию за купленные опционы. Когда индекс был 140, то ГО на продажу 137-ых и 140-ых было маленьким (продал ровно столько, сколько мне нужно было), но когда рынок ушел на 145, то ГО выросло и пришел он — margin-call.

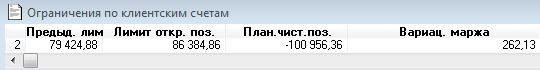

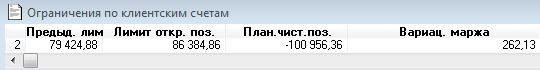

Когда вы работаете с опционными конструкциями очень важно иметь хорошего брокера, который при первом же появлении отрицательной плановой чистой позиции не будет биться в истериках/конвульсиях и тут же крыть все, что открыто. Запомните, это очень важно!!!

Хорошая работа с опционами возможна лишь на Хорошем брокере. Чтобы не делать никому ни рекламы, ни антирекламы, обойдемся здесь без наименований.

Отмечу лишь, что мой брокер очень адекватный, с ним приятно иметь дело:

Текущий профиль конструкции есть, по сути, котангенс:

Рынок падает — нам профит приносит фортс, рынок растет — на фортсе убыток, зато фонда приносит профит.

Как-то так и живем, ждем экспирации в четверг.

Если опционная тема заходит — нажимайте на колокольчик и подписывайтесь ко мне в инстаграмм, которого у меня нет.

p.s. график котангенса:

У начинающих трейдеров профит и маржин-кол понятия несовместимые, поэтому происходит разрыв шаблона.

Очень просто, друзья, с коляном маржовым можно встретиться на forts даже тогда, когда твоя позиция плюсует (Коровин не даст соврать).

Но обо всем по порядку.

Разберем на личном примере чуть далее.

Во-первых, начнем с того, что опционы фортса я использую для хеджа портфеля фондовой секции.

На практическом опыте я убедился, что 50 000 руб на срочке хватает, чтобы захеджить 1 000 000 рублей на фонде, 100 000 рублей хватает, чтобы захеджить портфель объемом на 2 000 000 руб, ну и так далее...

Под хеджем в данном случае мы понимаем, что на сколько падает портфель фондовой секции, на столько же увеличивается портфель фортсовой секции.

Если операция под кодовым названием hedge прошла удачна, тогда снимаем излишки с фортса, честно заработанные на падении рынка, переводим на фонду.

Если портфель 2 млн.руб, то порядка 100 000 рублей необходимо всегда держать на готове в фортсовой секции.

На портфель 5 млн.руб — держим 250 000 руб.

На портфель 10 млн.руб — держим 500 000 руб.

Из хеджевых опционных инструментов используем наиболее ликвидные: Ri, Br.

Si лично мне не нравится, я боюсь местных ММ — то они есть, то их нет. С Ri и Br я никогда не встречал проблем с ликвидностью, когда оперируем суммами до 500 000 рублей (а больше лично мне без надобности).

На данный момент мой портфель ИИСа, который я стал недавно активно пополнять, составляет менее 2 млн.руб, поэтому суммы около 100 000 руб для хеджа более, чем предостаточно.

Во время хеджа я всегда оперирую месячными опционами и если что-то пошло не так, тогда для того же Ri перехожу на недельки, забираю обратно свою премию. На Br нет неделек, поэтому там выкручиваться сложнее.

Почему именно 1 месяц? С опытом пришло понимание, что волатильность на ближайшую неделю предсказать нереально, ей нужно дать время, как цветку лотоса, чтобы он распустился.

В идеале конечно же лучше покупать 3 месячные страховки, а не 1-месячные, но на 3м ликвидности еще меньше, чем на 1м, поэтому для меня золотая середина это все же 1м.

Что нам дает хеджирование через опционы?

Хедж легче всего объяснить через покупку страховки КАСКО для своего автомобиля. Пусть мы знаем, что скоро новогодние праздники, наша машина стоит во дворе, а кругом будет ходить куча бухой молодежи — возможно, начнут разбивать бутылки шампанского об фары нашего новенького авто.

Как захеджиться? Можно в гараж ее переставить, но до гаража идти далеко, а кто знает, машина может внезапно понадобиться, поэтому мы ставим ее под боком и покупаем КАСКО на 1 месяц. Если фары разобьют — мы по КАСКО все вернем.

С теорией, надеюсь, понятно, переходим к практике.

У меня были куплены 135 путы месячные, потом я вижу, что рынок начал расти (пьяной молодежи нет), продаю 137-ых и 140-ых путов как раз где-то на отметке 140 по фьючу на индекс и полностью покрываю премию за купленные опционы. Когда индекс был 140, то ГО на продажу 137-ых и 140-ых было маленьким (продал ровно столько, сколько мне нужно было), но когда рынок ушел на 145, то ГО выросло и пришел он — margin-call.

Когда вы работаете с опционными конструкциями очень важно иметь хорошего брокера, который при первом же появлении отрицательной плановой чистой позиции не будет биться в истериках/конвульсиях и тут же крыть все, что открыто. Запомните, это очень важно!!!

Хорошая работа с опционами возможна лишь на Хорошем брокере. Чтобы не делать никому ни рекламы, ни антирекламы, обойдемся здесь без наименований.

Отмечу лишь, что мой брокер очень адекватный, с ним приятно иметь дело:

Текущий профиль конструкции есть, по сути, котангенс:

Рынок падает — нам профит приносит фортс, рынок растет — на фортсе убыток, зато фонда приносит профит.

Как-то так и живем, ждем экспирации в четверг.

Если опционная тема заходит — нажимайте на колокольчик и подписывайтесь ко мне в инстаграмм, которого у меня нет.

p.s. график котангенса:

4.2К |

Читайте на SMART-LAB:

Какие перспективы у «Ренессанс Страхования»?

Финансовые результаты «Ренессанс Страхования» за 2025 год оказались в целом нейтральными. Несмотря на сложную экономическую ситуацию в...

18:57

Разруливаем год Делимобиля в шоу «Акционеры. Цифры»

Провели эфир с топ-менеджерами оператора каршеринга — компании Делимобиль. Узнали из первых уст взгляд на финансовые результаты бизнеса за...

16:40

теги блога KarL$oH

- karpov72

- Ri

- S&P500

- S&P500 фьючерс

- Seven_17

- Si

- US500

- zorro

- Алроса

- армагеддон

- Армагедон будет но чуть позже

- аукцион закрытия

- АФК Система

- Бабочки

- башнефть преф

- биткоин

- Блэк-Шоулз

- Валеев Ренат

- Ванга

- Василий Олейник

- Вася Олейник

- веселый молочник

- Вестников

- Витя

- Высшее образование

- Газпром

- гуру

- гусев в.п

- Джордж Сорос

- Доллар рубль

- еженедельные опционы

- ждун

- золото

- Игры разума

- ИгРы РаЗуМа 2020

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа 2020

- иГРЫрАЗУМа2018

- иис

- инвесторы

- Коровин

- коэффициент Шарпа

- красный циркуль

- кризис 2020

- кукл

- Лукойл

- лчи

- ЛЧИ 2018

- ЛЧИ 2019

- лчи 2021

- ЛЧИ 2022

- Магнит

- маржин колл

- Мартынов

- математика на рынке

- медвежий рынок

- ММВБ

- мобильный пост

- мозг трейдера

- нетленочка

- Нефть

- новичкам

- обучение

- опрос

- Опционный чат

- опционы

- Опционы для новичков

- опционы для чайников

- опционы новичкам простыми словами

- открытие брокер

- оффтоп

- подкормка для плотвы

- попрошайка

- потеря денег

- промсвязьбанк

- психология трейдинга

- Распадская

- рецензия на книгу

- роботы

- Ростелеком

- Ростелеком а.о

- РТС

- Русагро

- сбербанк

- ситуация на текущий момент

- смартлаб

- Солодин Дмитрий

- Тарасов

- теханализ

- трейдинг

- тролли

- улыбка волатильности

- Управление портфелем активов для Алексея

- управление портфелем ценных бумаг

- ФСК Россети

- фьючерс ртс

- хомяк

- черная метка

- шорт - дело веселое

кстати серии или серия одна и та же ? по проданным ?

не закрывая шорты в надежде, что от 147.5000 отскочить к недельной экспире…

Гугл говрит, что все все опционы на америке у которых базовым активом является фьючерс маржируемые. То есть история ровно та же, что и на фортсе.

Фортс же пишется с западного рынка.

На тот случай, если ГО будет повышено биржей. Кроме того, надо понимать, если рынок пойдет в вашем направлении, т.е. будет падать, и опционы зайдут в деньги, ГО будет увеличиваться гораздо больше и быстрее, чем ваша заработанная прибыль.

На текущий момент брокер уменьшил позу до плановой отрицательной -34 штуки.

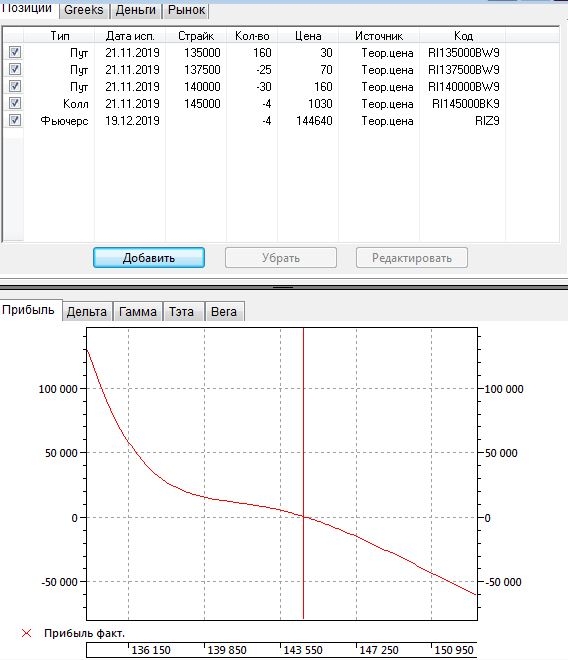

На утро у меня была плановая -160 тыщ, я продал 4 фьюча RI, плановая стала -100 тыщ и вот с этой плановой брокер, замечу, очень грамотно, ордерами по рынку (не ударом, а заявками) закрывал часть позиций лишь с 15:20, что дало возможность поднять немного деньжат на шорте, часть которых он фиксанул, чтобы сократить плановую до -34.

Профиль сейчас такой:

Я никогда не рассчитывал раньше на помощь брокера, но вот сейчас прямо хочется объявить ему благодарность — он мне дает заработать и себе на комиссии за плечо

Ну а контангенс он всё тот же — чтобы брокер не крыл убыточную позицию и терпел пока вы не соизволите выйти в плюс. У брокера же, типа, бесконечно денег и времени и терпеть он обязан за комисс малый…

Всё это я разбирал в своей книге «Трейдинг для начинающих» в главе 14, в разделе "Торговля временем – адвентисты седьмого дня?"

Очень рекомендую Вам почитать эту книгу. А эту главу можете даже законспектировать.

Не, ну есть некоторые особо одарённые коллеги, которые считают, что только в опционах есть трейдинг. Ну так потом только разорённые клиенты по судам и ЦБ бегают.

А остальным трейдерам гайки заворачивают из-за таких шустряков-опционщиков. Ну и репутацию трейдинга гадят.

Да и брокерам тоже не добавляют финансовой устойчивости.

А если Вы — начинающий трейдер и Вам не зашла моя книга — могу вернуть её цену — будем считать это опционом. :-)