Избранное трейдера Сергей Сергеевич

Кто такой настоящий инвестор

- 03 августа 2025, 22:08

- |

Инвестиции. Что это на самом деле?

Существуют прямые инвестиции и портфельные. Прямые инвестиции – долгосрочные вложения в компанию с целью контроля и участия в управлении компанией.

Портфельные инвестиции – получение прибыли в основном от дивидендов. Их владелец не участвует в управлении компанией.

Теперь давайте всё по порядку. Кто такой Баффет. Баффет – прямой инвестор. Он не тыркает кнопками в стакане. Он заключает договоры с компаниями, получает определенный пакет акций и участвует в управлении фирмой. На заре своей деятельности он размещал объявления в специализированных местах примерно со следующими словами: «Купим компании с годовым оборотом 10 млн долларов». Баффет родился в семье сенатора, и папа его всему научил и всё рассказал. Более того он дал ему денег на всё – поэтому ни о каком сэлфмэйде здесь говорить не стоит.

Портфельный инвестор покупает акции – навсегда и получает дивиденды всегда. Как только он продает свой портфель, он автоматически становится трейдером. Сделка закрыта, какой ты нахрен инвестор. В этом плане я обожаю строчку из Воспоминаний биржевого спекулянта, когда один чел приходит в одну компанию и спрашивает:

( Читать дальше )

- комментировать

- 9К | ★4

- Комментарии ( 44 )

Купить франшизу кофейни в формате «кофе с собой», или как я потерял почти 600 000 рублей инвестиций

- 31 июля 2025, 06:58

- |

Я покупал франшизу одной сети кофеен. Тогда это была хайповая тема. Вложил в бизнес порядка 1,2 млн ₽ на старте, а потом ещё на протяжении 3 месяцев докидывал в него по 70–80 тысяч ₽.

Привет! Меня зовут Николай Дюба. Я бывший предприниматель, совершивший кучу ошибок. Теперь рассказываю о реальностях в бизнесе, чтобы вы не повторяли моих и чужих ошибок.

А ещё собираю базу знаний для предпринимателей и фрилансеров в своём Телеграм-канале. Подписывайся, там реально полезный контент о бизнесе, а не все эти «успешные успехи» инфоцыган.

В этой статье расскажу неудачный опыт предпринимателя, который погорел на хайповой франшизе кофейни.

Когда мы только открылись, в городе было 4 кофейни подобного формата. Под кофейню я арендовал площадь в ТЦ, нанял двух баристов и уже представлял себе, на что буду тратить будущую прибыль.

Но реальность оказалась иной.

Первые две недели у нас был бешеный спрос. К нам реально стояли очереди. Кто-то даже фоткался с нами на фоне вывески. Так как один бариста не справлялся с потоком клиентов, то все эти две недели я был помощником на точке. Работал без выходных.

( Читать дальше )

Как оценивать компании с точки зрения дисконтирования денежных потоков?

- 13 июля 2025, 22:14

- |

Давайте разберёмся, как через призму будущих денежных потоков определить, сколько должна стоить акция.

Итак, дисконтирование – это значение, на сколько вырастут в будущем денежные потоки, но с учетом дополнительных факторов: ожидаемой доходности, инфляции, безрисковой ставки и страновой волатильности (т.е. меры риска).

Отсюда важные моменты:

- чем выше инфляция, тем ниже стоимость будущих денежных потоков, т.к. инфляция обесценивает будущие деньги

- чем выше безрисковая ставка, тем ниже оценивается стоимость текущего актива, т.к. инвестору нужна большая премия за риск

- чем выше мера риска (т.е. страновая волатильность), тем ниже стоимость актива, т.к. инвестор опять-таки требует премию за риск

Российские акции в моменте стоят очень дёшево, потому что:

- инфляция в стране очень высокая – мы должны получить в перспективе больший рост стоимости акций, чтобы компенсировать потери от обесценения денег

- безрисковая ставка очень высокая – например, депозиты и ОФЗ дают около 14-15% годовых, т.е. потенциальная дивидендная доходность акций должна превышать эти значения, чтобы сделать акции более «соблазнительными» для инвесторов

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 20 )

Пассивные инвестиции: есть ли там все-таки доход? (как правильно считать и чего бояться)

- 02 июля 2025, 10:27

- |

Рубрика «вопрос — ответ». На сей раз из чата Павла Комаровского, где идет обсуждение моей книги «Деньги без дураков». Напомню, там в чате собрались умные люди, но в массе они пассивные инвесторы. Еще они очень вежливые. Надо понимать, что когда я говорю от отсутствии «5% реальной доходности на пассивный портфель», это вызов центральной точке их мировоззрения. Другие бы меня на их месте уже сто раз прокляли…

Вопрос: «Вот эта мысль, что биржа — это игра с нулевой суммой, в тексте не первый раз уже проскакивает. Каждый раз за неё цепляюсь. Мне она, ну, по крайней мере, не очевидна. А если брать в расчёт ценные бумаги (или чем там на этой бирже торгуют), то откуда берется нулевая сумма? Тот же индекс ведь растёт».

Ответ: в картину мира обязательно надо включать инфляцию и налоги. Инфляцию тут вроде помнят, налоги нет. Давайте предположим тупую модель, но из нее будет видно. Допустим, на бирже капитализация всей «биржи» 1000 рублей. Из них 500 рублей акции и 500 рублей ОФЗ. По акциям реальная доходность сверх инфляции в долгосроке 5%. По ОФЗ 0%. Реальная доходность человека, купившего такую «биржу» в равных долях — 2.5%. Однако налогами у него примерно столько и заберут.

( Читать дальше )

Добрый день. Вопрос по ИИС и вычету. Письмо от ФНС об отказе может кто сталкивался, что за заявление и что с ним делать? До этого года не требовалось ни каких заявлений. Сбер говорит все отправил.

- 10 июня 2025, 15:29

- |

- ответить

- 577 |

- Ответы ( 7 )

Финансовая независимость за 4 года

- 04 июня 2025, 21:37

- |

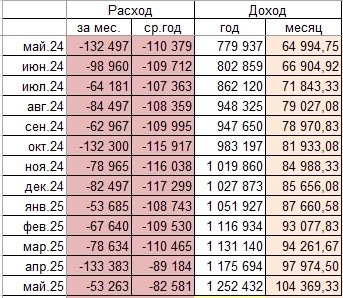

Как уже писал ранее инвестирую я с мая 2021-го года, и подводя итог за май 2025-го я пришел к выводу что финансовая независимость достигнута — денежный поток с накопленного капитала стал превышать мои расходы:

Средние расходы чуть более 80к, пассивный доход с капитала перевалил за 100к.

Сам портфель вплотную приблизился к планке в 10 млн, но она так и не была взята — сложно расти на падающем уже третий месяц рынке:

( Читать дальше )

- комментировать

- 27.6К |

- Комментарии ( 97 )

Голодай и инвестируй!

- 20 марта 2025, 17:39

- |

Ladimir попросил написать пост про баланс трат и инвестирования. Попробую…

Сразу скажу, заголовок не соответствует реальности. Голодать не надо. А надо хорошо зарабатывать, чтобы еще больше откладывать. Разговоры про 10% откладывать с ЗП – ерунда. Так вы будете копить до 70 лет. Нужно откладывать максимально возможную цифру. 50-70-90% дохода!!!

Переехать в большой город, найти хорошую работу, расти на работе.

Вы просто должны понять, что разбогатеть это ваша первая жизненная необходимость, это как воздух. И кстати, разбогатеть требуется лишь один раз.

Тема, что в «молодые годы – надо больше тратить», потому что надо жить в молодости (почему только в молодости?) тоже очень странная. В молодости радость приносят совсем не деньги. Как раз, когда человек уже в средних годах и старше нужно больше денег, чтобы обеспечить лучший комфорт. А студентом – и ночью с друзьями можно гулять совсем за небольшие деньги.

Я в 2013 году, в 32 года начал с нуля создавать капитал, на это сразу отвел 8-12 лет. И вот почти 12 лет прошли.

( Читать дальше )

Разумный инвестор. Весна 2025. Оператор рынка: РТС 1219

- 20 марта 2025, 00:32

- |

Мы растем и Оператор рынка дал сигнал на выход. Вчера я зафиксировал часть позиций, а до этого, ровно месяц назад было закрыто плечо. К плечу дальше буду очень редко возвращаться. Базово находиться в акциях на 100% — это не мой вариант. Я перешел от концепции «заработать» к «сохранить». Сейчас 18,5% в кэше (SBMM ETF, GOOD ETF и BOND ETF).

Подробно об этом писал в посте по итогам 2024 года

https://smart-lab.ru/blog/1101309.php

( Читать дальше )

Правило, какие итоги подводить, зачем и насколько точно (плюс те самые итоги 2024 года)

- 12 января 2025, 15:19

- |

Вообще, есть обычай итожить по инвестициям к 31 декабря. Но праздники выдались какими-то занятыми, так что вот только сейчас. Лучше поздно, чем никогда.

Кстати, первый вопрос — а зачем вообще итоги? Вот из вопроса «зачем» вытекает то, на что именно мы смотрим, с какой степенью детализации, и т.д. Мы итожим прошлое, чтобы понять, где мы в настоящем, и, самое главное, что делать в будущем. Чистая калькуляция ради калькуляции — ну ее. Это важный тезис, я поясню.

Например, я никогда не вел учета своих расходов, и считаю это рациональным. А многие люди ведут — и для многих это тоже рационально. Как так? Я знаю себя, я скорее прижимист, даже не так — я не ловлю кайф от шопинга, мне скорее даже лениво, чем жалко. Каких-то проблем в этом месте у меня нет, вот из серии «ой, а куда это вчера делись 15 тысяч?» Если делись — значит, так и надо. Оптимизация в этом месте у меня уже стоит, оптимизировать нечего.

( Читать дальше )

Разумный инвестор 2025

- 05 января 2025, 02:27

- |

«Я могу рассчитать движения небесных тел, но не безумие людей» — знаменитая фраза, которую приписывают Исааку Ньютону после разорения.

Перед написанием итогового поста за 2024 год перечитал такие же посты за предыдущие 3 года. Очень интересно сравнивать, что ждал и что потом произошло.

https://vk.com/@shadrininvest-razumnyi-investor-2022

https://vk.com/@shadrininvest-razumnyi-investor-2023

https://vk.com/@shadrininvest-razumnyi-investor-2024

Мой природный оптимизм, возможно, мне вредит. 2024 год стал для меня сложным годом. Как минимум он поставил передо мной много вопросов. Об этом я напишу сегодня. Начну с итогов года.

За последние три года настроение гуляло от эйфории до полной апатии, и 2024 не стал исключением.

Эквити

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал