Избранное трейдера Rustem32

Топ-10 лучших ДИВИДЕНДНЫХ акций по версии БКС

- 30 октября 2025, 19:44

- |

Эксперты БКС на днях пересмотрели свою подборку самых перспективных дивидендных акций на рынке РФ. Богатеть на дивидендах любят все, и я не исключение!

👉БКС (расшифровывается как «БрокерКредитСервис») — один из старейших брокеров на рынке. Контора была основана аж в далёком 1995 году в Новосибирске и за 30 лет завоевала репутацию надежного и грамотного посредника.

Аналитика от БКС традиционно считается достаточно сильной и фундаментально обоснованной (вспомнить хотя бы прогнозы в 600 ₽ по «Мечелу»😉), и в целом к ней интересно прислушаться.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

📉Дивы скукоживаются

Ожидаемая дивидендная доходность Индекса Мосбиржи на ближайшие 12 месяцев после последних негативных новостей ещё несколько снизилась и составляет всего 7,1%. Как отмечает БКС, это близко к самым минимумам 2022 г., когда многие компании предпочли отказаться от выплат.

👇Напомню про другие дивидендные подборки:

( Читать дальше )

- комментировать

- 1.3К | ★2

- Комментарии ( 10 )

Идея из 3 эшелона Мысли вслух

- 30 октября 2025, 17:52

- |

рынок пока растёт.

Многие считают, что мало идей, кроме нефтегаза

(учитывая сильный рубль и дешёвую нефть,

падение чистой прибыли у нефтяников в 2025г ожидается около 40-50% г/г).

У всех на слуху — банки.

Сбер, Т-Банк.

Кроме того, Транснефть пр (транспорт нефти, выручка растёт вместе с ростом тарифов).

Многие пытаются ловить «вкусные» цены на Полюс (до 2000р., например, кто успел).

Конечно, возможно и очередное дно — пост не об этом.

Это — интересные идеи, держу в портфелях.

Можно, конечно, спекулятивно СПБ биржу покупать — и вниз, и вверх быстрее индекса Мосбиржи раза в 2.

НМТП

ПАО «Новороссийский морской торговый порт»

Выручка и чистая прибыль растут

Дёшево по мультипликаторам

( Читать дальше )

Как посчитать размер текущего капитала в рублях на 1 акцию у любого банка?

- 30 октября 2025, 17:11

- |

Алгоритм Aromath на примере #SBER Сбер.

1. Идем на Смартлаб на страницу этой акции smart-lab.ru/forum/SBER —

узнаем количество акций у эмитента, берем сумму акций обыкновенных + привилегированных, хотя по международным правилам надо брать только обыкновенные акции.

Сбер платит на префы дивиденды одинаковые с обыкновенными акциями, поэтому здесь считаем именно сумму акций.

И никто меня в этом не переубедит.

Число акций ао 21 587 млн, Число акций ап 1 000 млн

Сумма — 22,587 млрд.штук.

2. Берем капитал на последнюю отчетную дату —

www.sberbank.com/common/img/uploaded/files/info/ifrs_results_q3_4gpw5f9j_2025.pdf

Капитал общий — 7529,5 трлн. рублей на сентябрь 2025.

3. Делим капитал на количество акций.

7529,5 трлн.руб. / 22,587 млрд.штук. = 333,35 рублей капитала приходится на 1 акцию всеми любимого #SBER Сбера.

Сам Сбер делает и указывает по правилам —

Балансовая стоимость на акцию в рублях — 348,3 рублей, то есть без учета акций привилегированных, что по мнению Aromath неверно.

( Читать дальше )

"В чем выгода валютных облигаций? Чем они отличаются от рублевых? ".

- 30 октября 2025, 16:55

- |

Мы с радостью приветствуем наших друзей и инвесторов канала⭐️

Продолжаем наши уроки финансовой грамотности для новичков. В процессе инвестирования каждый сталкивается с выбором: какой актив приобрести, что принесет больше потенциальной прибыли при текущем уровне риска. Рублевые облигации с начала года до октября выросли на 11% на ожиданиях ослабления геополитического напряжения и цикла смягчения ДКП.

Однако, мы с вами наблюдаем полностью обратную картину на российском рынке. Особенно постоянное давление геополитических угроз Трампа против России. Интересным решением инвестора выглядит покупка валютных облигаций.

Валютные облигации (замещающие облигации) — это тоже бумаги, доход и купонные выплаты выглядят в валюте (доллар, евро, юань), но в России инвестор может получить выплаты рублями по официальному курсу ЦБ. Это значит доходность зависит от валютного курса. Суть выгоды еще в защите от девальвации в 2026 г.

Сейчас валютные облигации могут дать только доход 10-13%. С постепенным ростом курса валют, доход прибавиться до 20-24%.

( Читать дальше )

МТС Банк – интересный игрок в тени лидеров сектора

- 30 октября 2025, 08:29

- |

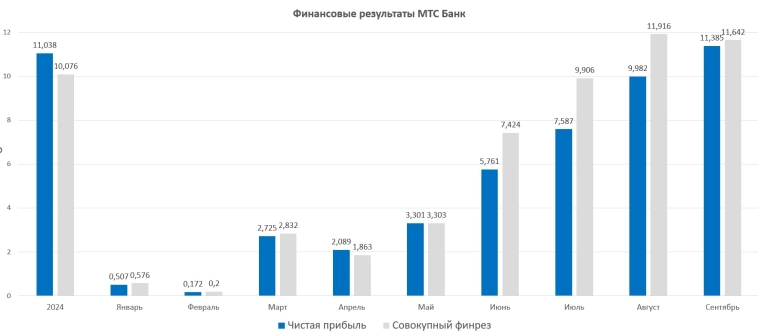

Пока аналитики восторгаются отчетами Сбера, без лишнего шума отчитался за очередной месяц МТС Банк (101 форма, МСФО опубликуют в середине ноября).

Отчет отличный: во первых, он показывает позитивную динамику результатов МТС Банка, и пусть снижение совокупного финреза в сентябре не смущает – оно отражает отрицательную переоценку облигаций, оцениваемых через ПСД.

Во вторых, отчет подтверждает, ожидания 15 млрд руб. прибыли за 2025 год, при которых банк стоит недорого, как по прибыли, так и по капиталу: сейчас, по цене 1213 рублей банк оценен приблизительно в 3 прогнозируемых годовых прибыли 2025 года, и примерно в 0,45 капитала банка (за вычетом субордов, разумеется). Причем уже в 2026 году банк с большой вероятностью улучшит результат, таким образом, сейчас он стоит менее 3-х прибылей 2026 года. С учетом того, что на дивиденды распределяется 25% прибыли, ожидаемая дивидендная доходность составляет около 8%, что не рекордно, но вполне неплохо, с учетом того, что выплачивая только четверть прибыли дивидендами, банк обеспечивает себе прирост капитала для дальнейшего развития бизнеса.

( Читать дальше )

⭐️Эксперт РА повысил рейтинг ДельтаЛизинг до АА- 🧐Есть ли потенциал? Какие аналоги? Разбираем 🗺 карту лизингового рынка

- 29 октября 2025, 21:29

- |

Эксперт РА – признанный эксперт в оценке лизинговых компаний. Повышение рейтинга обусловлено ростом эффективности бизнеса на фоне роста чистой процентной маржи за счет минимизации процентного риска и адекватной стоимости риска по лизинговым активам при сохранении прочих финансовых метрик. Рейтинг обусловлен умерено высокими рыночными позициями, адекватным качеством активов, высокой достаточностью капитала, комфортной ликвидной позицией, а также адекватной оценкой корпоративного управления

Мы очень консервативно оцениваем лизинг из-за падения цен на лизинговые активы, рост просрочки и плохое качество портфелей. В разборе, где оценивали снижение рейтинга по Роделен, приводили свод резервов за 2024-2025 по всем компаниям. Дельтализинг – единственная вместе с Роделен, кто не создавал резервы? У компаний такое высокое качество портфеля?

— у Роделен нет, ведь рейтинг снизили

Среди рейтингов ±АА интересными выглядят ГТЛК, Балтлиз, возможно РосАгроЛизинг. Дельта Лизинг, в целом, неплох. А вот Европлан и РЕСО кажутся переоцененными

( Читать дальше )

Вопросы L

- 29 октября 2025, 20:05

- |

Так… Мне как недоделанному айтишнику стыдно, но из-за измененных правил приватности платной группы — я не могу копировать оттуда вопросы, вроде изменил настройки — а в канале в дискуссии не найти настройки, и каменты не скопировать.

Так что экспериментальный пост в виде… Ответов без вопросов. Полагаю будет пооднороднее, все будет одинаково сложно читать, а не только половину)

***

Много писал по поводу фронта, и его влияния на рынок. Влияние успехов(или не успехов) на фронте влияло на рынок через риски экстраординарных событий: многих сильно удивила мобилизация(не перестаю хвалиться тем что не всех;) ), которая была следствием провалов на фронте. Соответственно рынок боялся великого нахрюка могучих укров весной 23, чутка Курска и т.д

На текущий момент в силу успехов РФ — эти риски минимальны. Потенциальный ущерб для ФР лишь от ударов вглубь, тот же бензин. Впрочем его кажись победили. Грустно от такой циничности бытия(

А успехи на текущий момент не более чем гарантия того что все норм, и не должно быть новых шоков. Позитивом они могут стать лишь в случае ясных перспектив мира в следствии этих успехов. И пока этим не пахнет. Этим станет начало конца Краматорской аггломерации. Но туда еще жить и жить, удивлюсь если какой-то позитив оттуда польется раньше чем через пол года, и то оптимистично.

( Читать дальше )

Инвестиции: волатильность решает всё?

- 29 октября 2025, 01:00

- |

Одна из самых важных метрик риска для долгосрочного инвестора — максимальная просадка (drawdown). Она сильно влияет на психологию, в том числе провоцирует панические продажи, из-за которых весь хорошо продуманный инвестиционный план может провалиться. Нелегко терпеть потерю, например, 30% капитала.

Просадку можно пробовать предсказать. Как? Через волатильнось (то есть стандартное отклонение дневных доходностей). Волатильность, в отличие от доходности, довольно устойчивая величина. Вот аннуализированная (то есть умноженная на корень из 252) волатильность с годовым скользящим окном для S&P и золота.

( Читать дальше )

⭐️SmartLab Conf: продолжение разбора эмитентов. Самый сок🍉Кошачий взгляд 🐾👀

- 28 октября 2025, 21:44

- |

Были на лучшей конфе Смартлаба и подготовили обзор в 3х частях: общее впечатление и доклады эмитентов. Сегодня третья часть – продолжение обзора эмитентов. Поехали 🥂

👉первая часть (обзор понравившихся спикеров)

Т-Банк

Интересно, что Т-Банк первым начал сворачивать активность на рынке потреб.кредитов, закрывая предложения о бесплатных кредитках. И, похоже, спустя год, первым начинает наращивать. Обратите внимание на слайд: после объединения с Росбанком портфель из монолайнера (карты + потреб.кредиты) стал диверсифицированным

Самолёт

Больше 60 проектов в реализации – вот это масштаб. Докладчик отметил сохранение высокого спроса на недвижимость, подчеркнув растущую долю ипотеки в продажах: от 51% в старой Москве до 74% в области. От уровней конца 2024 года, доля ипотеки во всех сегментах выросла 10-14%

( Читать дальше )

Один мой брокер преподнёс мне неприятный сюрприз. Рассказываю какой

- 28 октября 2025, 18:44

- |

На конференции ко мне подошел человек и рассказал мне какой у меня счет у одного из брокеров.

Этот человек не работает в этом брокере.

Просто видимо добрый менеджер очень разговорчивый.

Больше всего на свете меня бесит когда происходят такие вещи.

Я считаю это совершенно недопустимо.

Буду выводить нахер оттуда свои активы.

Но такие вещи конечно заслуживают страшной кары, я считаю

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал