Избранное трейдера RudAveR

Первый раз выкладываю не свое видео

- 09 июля 2020, 14:39

- |

Очень умный спикер. Грамотно поставленная речь.

Что называется Специалист с большой буквы.

Мое мнение — у данной конторы большое будущее.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 15 )

Топ 10 акций для подбора на коррекции.

- 30 июня 2020, 15:52

- |

Традиционное заливное во всем мире в день выходного на ММВБ. Это большая коррекция или же падение в рамках флета, сказать сложно, но мы выбираем второй вариант. Поэтому нужно заранее для себя определить список интересных активов для покупки.

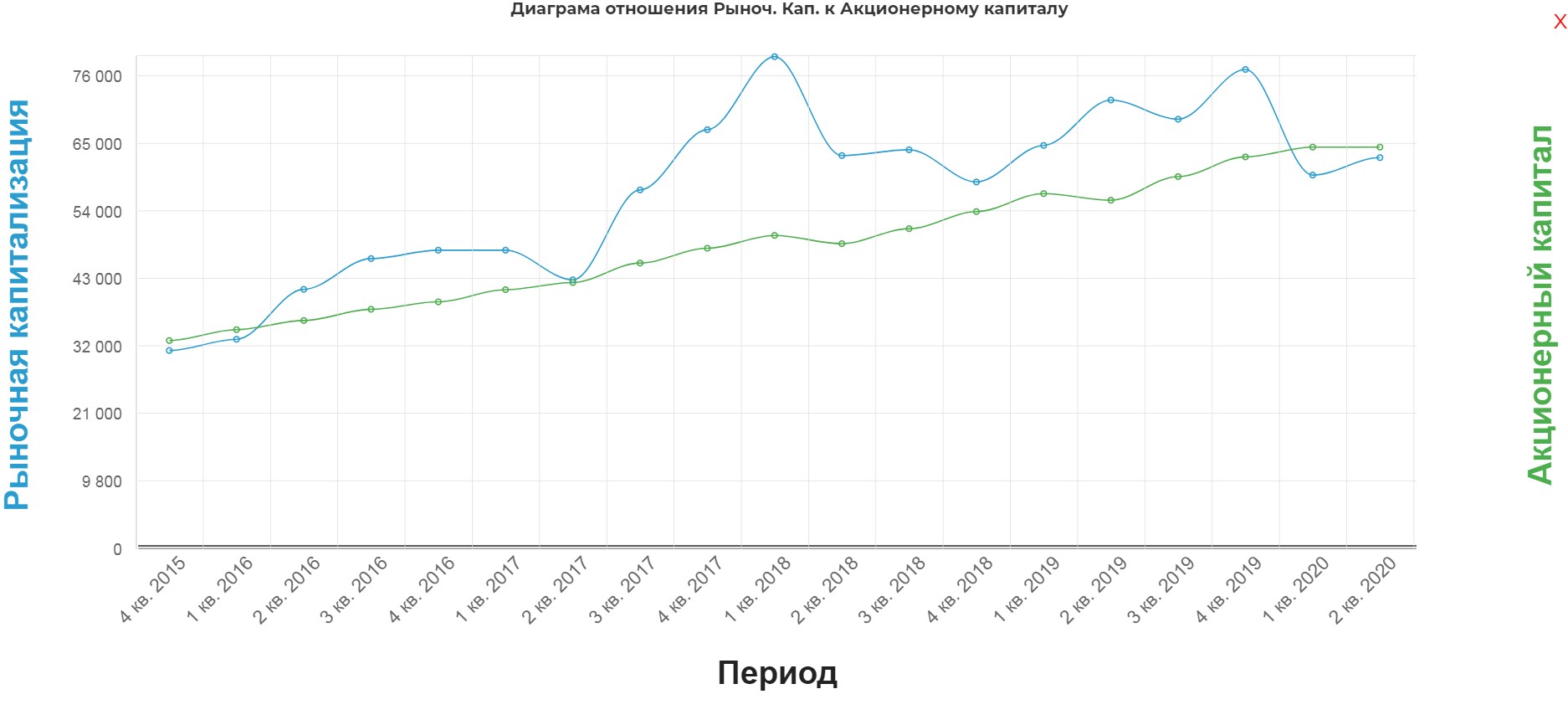

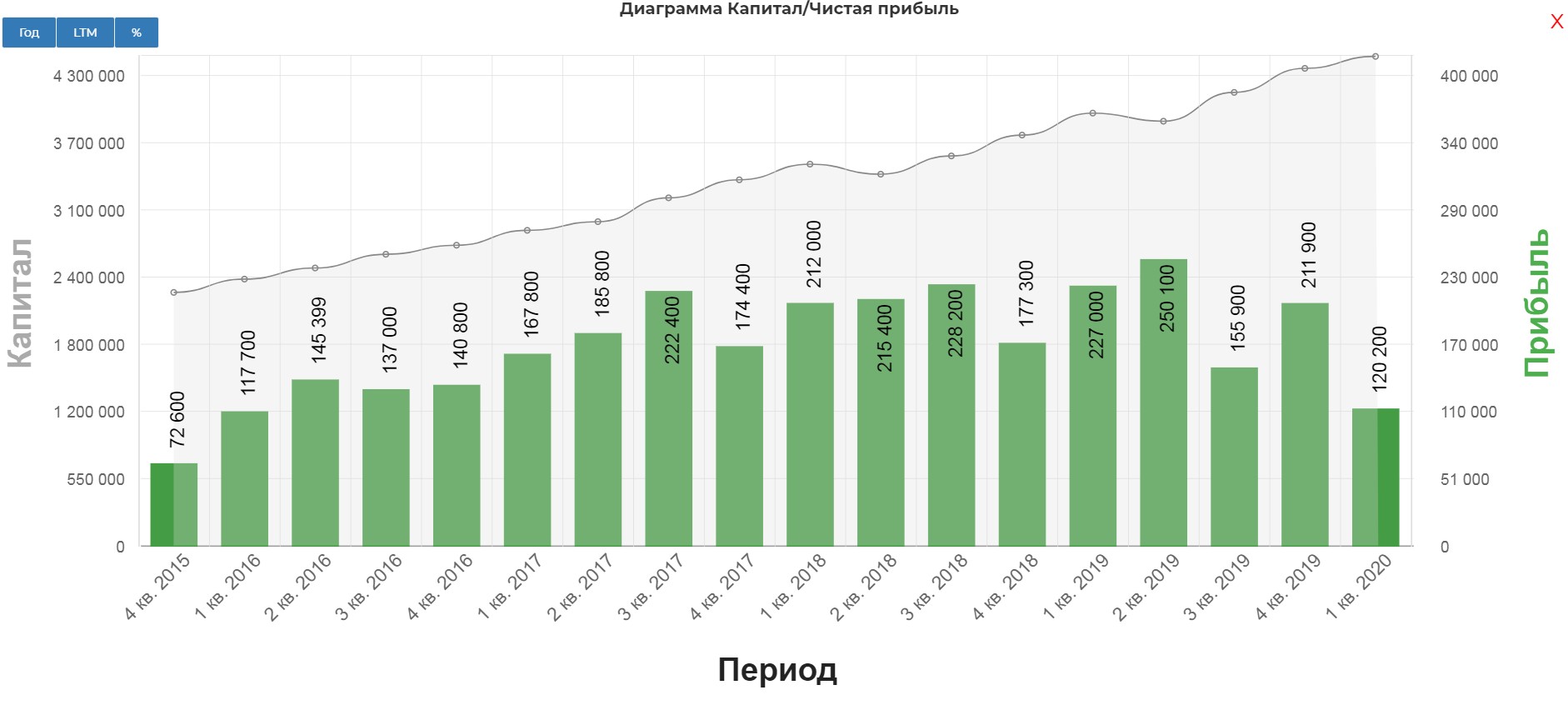

1.Сбербанк.

Банк торгуется по цене собственного капитала. Такое происходит не часто.

Сбербанк растит капитал даже в трудный период. Падение прибыли в 1кв, обусловлено необходимостью формирования резервов под просроченные кредиты. При стабилизации и запуске экономики, их распустят и увеличат тем самым прибыль.

( Читать дальше )

Греф: $ будет 60 руб к концу года. Экономика России выходит из кризиса? Как найти себя?

- 29 июня 2020, 21:15

- |

⏰Хронометраж:

00:00 Оглавление

02:30 Как найти себя?

11:50 Американский рынок

18:00 всегда ли рынок растет если ФРС печатает $?

22:50 почему рубль под давлением последние дни?

27:00 новые санкции США против России

32:30 интервью Грефа и прогнозы Грефа по рублю

38:00 лидеры роста и падения на РФР

46:20 антикризис-статистика по экономике России

51:20 как работать с новостями?

55:10 корона-тренды на рынке недвижимости СПБ и МСК

Сделать 22 млрд$ за 18 лет и за 1.5 года потерять почти всё.

- 29 июня 2020, 18:22

- |

Джулиан Робертсон сделал $22 млрд за 18 лет. А потом потерял почти всё.

Он стал легендой Уолл-стрит, основав один из первых и самых успешных хедж-фондов в истории. А потом закрыл его, потеряв большую часть активов за полтора года. Рассказываем о взлете и падении Джулиана Робертсона.

Успешные инвесторы не всегда остаются такими до конца жизни. Но вряд ли кто-то сравнится по амплитуде взлетов и падений с Джулианом Хартом Робертсоном — человеком, который создал один из самых успешных хедж-фондов в истории, а затем потерял уйму денег и отказался от управления чужими средствами.

Робертсон родился в обеспеченной семье менеджера текстильной компании. В детстве и юношестве не хватал звезд с неба: был обычным учеником в школе, а высшее образование получил в довольно среднем по американским меркам университете Северной Каролины.

После вуза он отправился в армию — Джулиан два года служил в Военно-морском флоте США в звании офицера. Вернувшись на «гражданку», Робертсон связал жизнь с финансовым рынком: перебрался в Нью-Йорк и начал работать биржевым маклером в инвестиционной компании Kidder, Peabody & Co. Там он провел почти 20 лет, дослужившись до поста руководителя подразделения по управлению активами Webster Securities.

В 1979 году Робертсон поступил нетипично: взял всю семью и уехал на год в отпуск в Новую Зеландию. Именно там в возрасте 47 лет он переосмыслил свою жизнь и решил торговать самостоятельно.

В 1980 году Джулиан создал инвестиционный фонд Tiger Management Corporation — один из первых хедж-фондов в мире. Фонды, входящие в группу Tiger, впоследствии также назывались в честь хищных животных семейства кошачьих: Lion, Panther, Jaguar, Ocelot, Puma.

Первоначальный капитал Tiger составлял лишь $8 млн от друзей и родственников Робертсона. Но к 1996 году он превратил их в невероятные $7,2 млрд. А к 1998-му активы Tiger Management оценивались в $22,8 млрд.

Как он это сделал? Во-первых, Джулиан был максимально талантливым инвестором: его подчиненные рассказывали, что «он мог взглянуть на длинный список цифр в отчете, который никогда до этого не видел, и сказать, что верно, а что нет». Робертсон сам не скрывал, что способен практически мгновенно перемножать и делить в уме большие числа.

Джулиан отлично предсказывал движение котировок: ему удалось закончить в плюсе даже кризисный 1987 год, поскольку тогда Tiger вовремя переключился с американских бумаг на иностранные. А в 1993-м годовая доходность Tiger составила 80% благодаря успешным сделкам с облигациями.

Робертсон отличался способностью выявлять таланты. Он собрал одну из лучших аналитических команд на Уолл-стрит. Его друг Аарон Стерн называл ее «командой суперкубка». Они проводили всесторонний анализ компаний, которые фонд рассматривал в качестве возможности для инвестиций, после чего показывали результаты Робертсону — а он уже принимал окончательное решение.

Джулиан постоянно требовал от подчиненных новых идей, но и не скупился на зарплату: в 1993-м после получения рекордной прибыли он направил на вознаграждение сотрудникам 10% прибыли, или $300 млн. Правда, самому себе он выписал ровно столько же.

Отбор компаний был очень жестким. Аналитики не ограничивались изучением отчетов: посещали торговые выставки, изучали десятки тематических журналов. Одна из членов команды Tiger Кэтрин Ягуби рассказывала, что во время сбора информации о косметической компании Avon ей пришлось стать распространителем продукции фирмы.

Суммы инвестиций в Tiger всегда были очень крупными. Не менее $125 млн для длинных позиций и не менее $50–70 млн для коротких. Также он принимал в фонд лишь крупных инвесторов, готовых расстаться с суммой не менее $5 млн.

Несмотря на команду аналитиков, Робертсон был сторонником сверхжесткого контроля и всегда лично управлял портфелем Tiger. При этом он часто в штыки воспринимал чужую точку зрения и легко выходил из себя. Авторитарный Джулиан полагался только на собственные мнение и опыт — и в итоге все же начал ошибаться.

( Читать дальше )

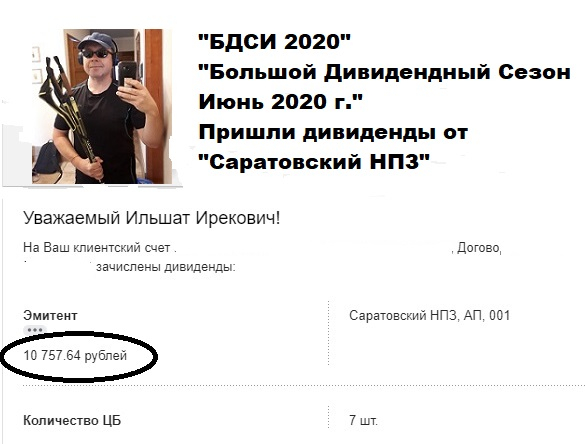

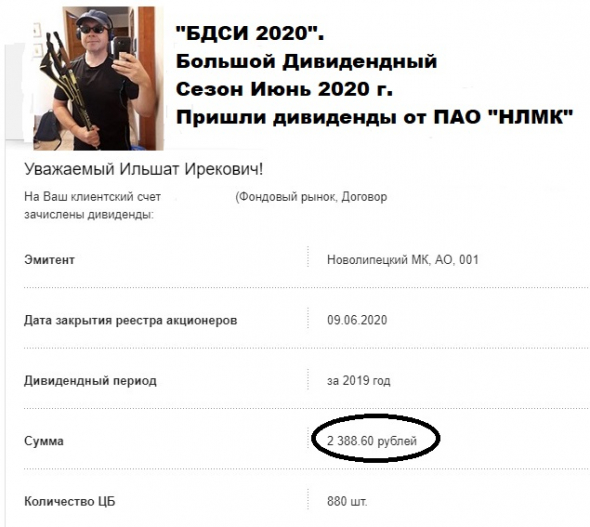

❤ На пенсию в 65(60). БДСИ 2020 (Большой Дивидендный Сезон Июнь 2020 г) . Пришли дивиденды от Саратовский НПЗ, НЛМК.

- 29 июня 2020, 06:29

- |

«БДСИ-2020». Большой Дивидендный Сезон Июнь 2020 г.

26 июня, под занавес торгов, поступили на счет дивиденды

от «Саратовский НПЗ»

и «НЛМК»,

( Читать дальше )

🦉Интересный отрывок из интервью с У. Баффеттом

- 28 июня 2020, 10:22

- |

🦉Интересный отрывок из интервью с У. Баффетом

Хочу поделиться с вами некоторыми ключевыми моментами из интервью с Баффетом.

«Представьте, что вы владеете не акциями, а земельным участком или коммерческой недвижимостью. Вы же не станете каждый день сверять цену на свою собственность или каждую неделю

Вы следите только за тем, как работает бизнес. А на рынке может произойти все, что угодно и именно поэтому я никогда не советую брать деньги под залог ценных бумаг. Рынки вам ничем не обязаны. Завтра они могут и не открыться

Если я собираюсь купить половину акций Макдональдс или франшизу Макдональдс, то я буду управлять бизнесом и смотреть на показатели работы этого бизнеса

Только так я смогу понять, насколько хороший у меня бизнес

Я буду следить за уровнем конкуренции за общей ситуацией в стране и за тем, как мы выполняем ежегодный план.

Если же вы смотрите только на цену, то это уже не инвестиции

( Читать дальше )

Интервью Олега Клоченка. Почему для инвестора вредно много думать. Текстовая расшифровка

- 23 июня 2020, 21:34

- |

Текстовая расшифровка интервью Олега Клоченка Тимофею Мартынову. Записьбыла сделана 13.06.2020 на конференции Derex.

Тимофей Мартынов: Олег, расскажи нам, как ты пережил события марта-апреля этого года. Как ты встречал это падение, был ли ты в акциях, был ли ты в кэше, докупал ли ты?

Олег Клоченок: Я думал, что буду целиком в акциях, но когда все упало, я начал искать кэш. Примерно 3% от портфеля, может быть, 2,5% нашел и докупил почти сразу же. Я думал, что будем падать чуть-чуть глубже, хотя бы ниже 2000 дойдем. Покупал я выше, но как-то очень удачно. Сейчас смотрю на свой учетчик, я прямо-таки купил на дне падений. Может быть, я купил бы и раньше, но долго искал наличность.

Тимофей: 2000 — ты имеешь ввиду индекс Мосбиржи?

( Читать дальше )

"Большие деньги" не свидетельствуют о наличии большого ума, так же как и "малые деньги" не свидетельствуют об отсутствии каких-либо знаний .

- 23 июня 2020, 13:30

- |

К примеру: почему банки, когда уменьшается капитализация, часто банкротятся, не пройдя «стресс-тест»? Да, конечно ЦБ видя повышенные риски, перекрывает им кислород. А почему? Да потому что не ЦБ ни многие коммерческие и даже государственные банки, не обучены такому мастерству, как: качественная работа, при повышенных рисках.

Вот сейчас многие предприятия банкротятся, только потому, что не могут рефинансировать свои обязательства перед банком, не говоря уже про простых граждан, половина из которых , за время «изоляции», потеряли последние источники дохода. Но банки не спешат выполнять свою прямую обязанность, они ждут и боятся. Ждут когда барин в виде ЦБ их толкнет под зад ногой, чтобы они не надеялись на его помощь, а брали на себя повышенные риски и начинали работать наконец-то, а не ждали пока им все разжуют и на подносе преподнесут.

( Читать дальше )

ДТС №1: Как заработать на дивидендах Газпромнефти 23.06.2020

- 22 июня 2020, 19:00

- |

ДТС №1: Как заработать на дивидендах Газпромнефти 23.06.2020

Введение

23.06.2020 последний день с дивидендами торгуются акции Газпромнефти (SIBN). Уже в четверг 25.06.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал