Избранное трейдера Rebri

Расклад по фьючам

- 21 ноября 2022, 18:18

- |

И следом составил более наглядную табличку, показывающую расходы в сделке и доходность на депозит:

( Читать дальше )

- комментировать

- 7.2К | ★69

- Комментарии ( 32 )

Как проще всего научиться читать финансовые отчеты компаний?

- 23 августа 2022, 12:07

- |

Такой вопрос часто задают начинающие инвесторы. Можно конечно пойти сложным и скучным путём, например начать читать учебник Герасименко или справочник Дамодарана, но мне в голову приходит более простой способ — начните регулярно вести собственную финансовую отчетность.

Берем Excel или табличку GoogleDocs.

Например С 1 июля по 30 сентября записываем все доходы и расходы.

Сумма ваших доходов за этот период — это квартальная ВЫРУЧКА, например 100 тыс рублей в месяц, 300 тыс рублей в квартал.

Ну условно говоря все ваши расходы — это СЕБЕСТОИМОСТЬ, например, 60 тыс рублей в месяц, 180 в квартал.

То, что осталось — квартальная валовая ПРИБЫЛЬ, 300-180 = 120 тыс рублей.

Это самый простой шаг. Но он будет неполным, до тех пор, пока мы не оценим свое финансовое состояние.

Итак берем и записываем стоимость всего своего ликвидного имущества на 30 июня.

Например, у меня есть машина и квартира. Берем auto.ru и cian.ru, смотрим, сколько оно стоит.

Например тачка стоит 3 млн рублей.

Квартира 10 млн рублей.

А еще у меня может быть $20,000 на депозите.

Итого стоимость моих рублевых активов 13 млн рублей.

К ним надо добавить доллары, пересчитанные по курсу на 30 июня.

20,000*51,42 = 1028 тыс рублей.

А еще на банковской карточке есть 75 тыс рублей. Их тоже надо сложить

Суммарно получаем на 30 июня активы =13,000+1,028+0,075=14,1 млн рублей.

Это и есть АКТИВЫ.

Если ваши долги и обязательства равны нулю,

А разница между ними — это ваш чистый капитал = величине ваших активов.

Очевидно, что через год, на 30 июня 2023 года стоимость моих автомобилей снизится, а квартира изменится в цене не сильно.

Важный принцип отчетности — ни одна копейка не должна потеряться.

Теперь задумайтесь, как мы оформим снижение стоимости активов, через постоянное удешевление моих авто?

Прикинем, что мои машины подешевеют на 4% через год. То есть на 120 тыс рублей. Получится, что в среднем, это -40 тыс рублей в квартал.

Так вы узнали что такое обесценивание имущества или АМОРТИЗАЦИЯ.

Кстати, машины могут и подорожать, тогда вы вместо обесценивания получите прибыль от переоценки.

Кроме того, за квартал у вас изменится рублевая стоимость долларового депозита.

$20 тыс стоили 1,028 тыс, бакс подорожал до 60 и они стали стоить 1,2 млн рублей.

Так вы узнали что такое прибыль от валютной переоценки = 172 тыс рублей.

( Читать дальше )

Вокруг да около дельтахеджирования (перевод в виде Jupyter Notebook, части 2 и 3)

- 17 июля 2022, 21:25

- |

Часть 2 (у автора часть 4): Погрешность хеджирования и частота рехеджей

Часть 3 (у автора часть 5): По какой волатильности считать дельту для рехеджа (по мотивам статьи П.Вилмотта про «Бесплатный обед», ссылка на мой перевод которой есть у меня в блоге)

В конце последней части обещана еще одна, где постоянная волатильность будет заменена на стохастическую, но эта часть пока не публиковалась.

Марк Джеймисон в оригинале на Medium

API для получения данных по опционам из MOEX

- 20 июня 2022, 18:59

- |

Всем привет!

Собственно, вопрос по сабджу. Подскажите дешевые/бесплатные способы получения данных об опционах из московской биржи (можно с задержкой) через API. Изучаю алготрейдинг на опционах, кажется, самый «дешевый» способ начать — это опционы на мосбирже

Из того что нашел, это сайт финама, но краулерить весь сайт — кажется оверкилл, и думается, что есть ресурсы наподобие yfinance, только по росс рынку

Многоточие

- 11 марта 2022, 22:31

- |

Расстаемся на позитиве:

Огромное спасибо опционному разделу Смарт-Лаба, всем его участникам.

Спасибо Старому Бесу за терпение с такой ученицей, за то, как щедро он делился опытом и отдельно за задачки, заставляющие думать.

Спасибо Антону ch5och, с вебинара которого началась для меня опционная тема.

Спасибо Виктору Фатееву за его OptionFVV.

Спасибо Борису Боосу за Игры Разума 2019, с которых для меня все началось. Спасибо всем участникам Игр.

Спасибо всем, кто стали мне тут учителями и друзьями.

Вернусь, когда будет понятно, что дальше.

Поддержку и развитие аналитика Виктора Фатеева продолжу.

Кому нужно — тот знает, как найти меня в Telegram

Профитов и да пребудет с нами сила!..

10 лет торговли опционами

- 07 января 2022, 11:45

- |

Изучая посты вспомнил, что я уже 10 лет торгую опционами. Именно, в январе 2012 начался путь опционщика с изучения бесплатной лекции Твардовского https://youtu.be/TCe0LZeeDWo. Чтобы понять, как работают опционы, в том числе, какие риски несут потребовалось около недели. Меня удивляют платные и не дешёвые предложения, типа https://smart-lab.ru/blog/754445.php. Чтобы базово освоить опционы, не вдаваясь в математику, особого ума и тренера не нужно. Необходимо только желание.

Риски.

Главное было уяснить, что при продаже риск такой же, как как при удержании базового актива. Данное понимание оградило меня от больших неприятностей на торговом счёте. Придерживаюсь его и сейчас. Например, если у меня 300т.р. на депозите, то я могу себе позволить работать не более, чем 10-ю контрактами SR30000 (30000*10=300000).

Дешёвые опционы.

От работы с дешёвыми опционами я отказался на начальном этапе. Продажу краёв не рассматривал по двум причинам.

- Риски. С моим понятием риска можно было заработать копейки.

- Издержки. Например, когда продаёшь опцион с ценой 50 рублей, а платишь 5 рублей бирже и брокеру, издержки составляют 10%. Это тоже нарушало мои «не более 2-3%».

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 56 )

Опционы. Тесты бабочки, зигзага, стрэнгла и кондора

- 09 апреля 2021, 01:24

- |

В этой статье мы рассмотрим результаты тестирования бабочки, стрэнгла, кондора и зигзага(risk reversal).

Очевидно, что обычно трейдеры входят в эти позиции, имея свой прогноз по базовому активу и волатильности.

Тем не менее, мне было интересно, дают ли указанные спреды постоянное статистическое преимущество, способное компенсировать неверный прогноз. Отрицательный результат теста не является приговором, ведь он получен при ограниченном наборе методов выбора позиции и хеджа.

Подробнее о расчетах

Во многом техника тестов повторяет ту, которая была использована ранее при анализе единичных опционов.

Тестируются только месячные опционы на индекс РТС.

Расчеты основаны на теоретической стоимости опционов с июня 2010 г. по июнь 2018 г.

Данные предоставлены Московской Биржей и одним из известных опционных трейдеров, которому выражаю благодарность.

( Читать дальше )

Читаем книгу Опционы вместе. Ответ Карлсону про американские опционы

- 01 февраля 2021, 11:18

- |

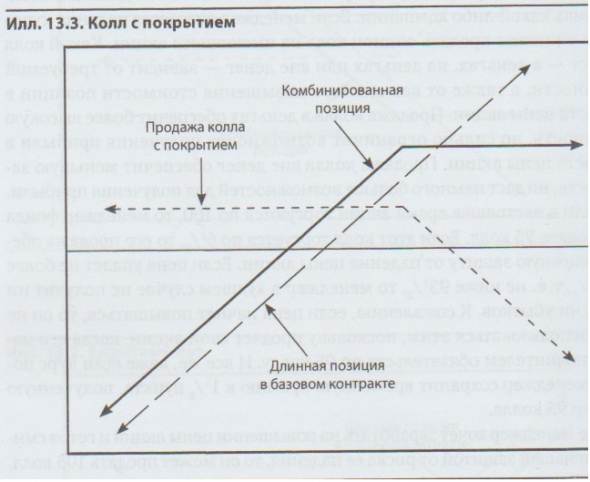

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

Хотя покупка защитного опциона и делает риск ограниченным и известным, бывает, что хеджер готов пойти на больший риск в обмен на те или иные преимущества. Вместо покупки опциона для защиты имеющейся позиции хеджер может продать его, или выписать. В отличие от покупки защитного опциона эта стратегия не ограничивает риск, но зато приносит не затраты, а доходы. Эти доходы обеспечивают определенную, хотя и не полную защиту от неблагоприятных изменений на базовом рынке.

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал