Избранное трейдера Диванный аналитик-практик

Торговая стратегия на основе Фибоначчи для фьючерса US500 (Грааль) Часть 2.

- 01 ноября 2018, 13:42

- |

И так, как же нам хочется предугадывать каждое движение цены, особенно хочется SPX500 если можешь его, то можешь предугадать любой рынок так как все рынки движутся за ним, по просьбам трудящихся Мосбиржа организовала фьючерс US500 наконец-то.

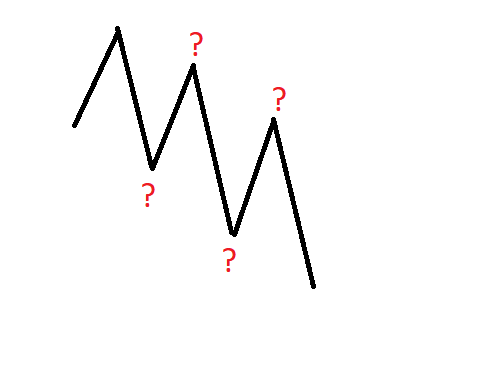

Начнем, как же предугадать где будет следующий хай или лоу????

Растягиваем фибо по хаям, цель уровень 1.618

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 8 )

ПОЧЕМУ СТОПЫ НЕ ВСЕГДА РАБОТАЮТ КАК НАДО.

- 29 октября 2018, 21:31

- |

оригинал https://youtu.be/99KjNTpHJpM

13 минута МБ про Центрального Контрагента https://youtu.be/knmmura9kLc?t=761

оригинал https://www.youtube.com/watch?v=8Z0bO

https://www.youtube.com/watch?v=6qd6x

https://youtu.be/yV63tTv9hpQ

https://youtu.be/dg2kcvjMMSI

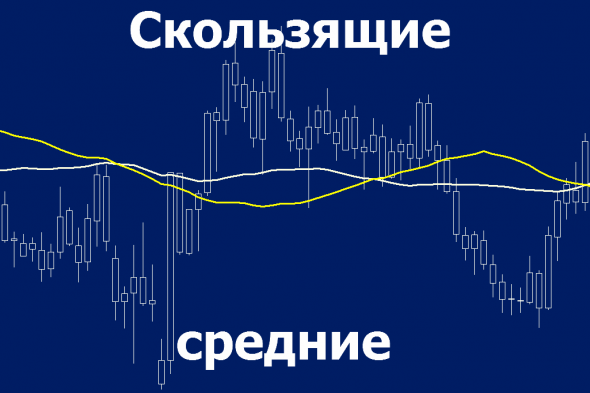

Сравниваем скользящие средние. Или - помогают ли они в определении тренда?

- 29 октября 2018, 19:12

- |

Провожу обзор сравнения скользящих средних. При помощи которых можно определять направление тренда. Цена выше скользящей – тренд вверх. Графиков и результатов в посте не размещаю (они мало кому нужны, мало понятны, и много времени займет оформление), только выводы.

Тестирование провел на фондовом рынке, 6 котировок элиты за всю историю, что дает финам. 2е из них разбиты на две части для удобства.

Важно! Скользящие в моем тестировании используются в качестве фильтра для выбора направления. Но не как сигналы для входа выхода! Потому что использовать их как точки входа – это готовая стратегия. И ее либо Вы используете, либо нет. А не используют ее многие по той причине. Что она забирает самую середину движения и все равно не всегда в плюс. Т.е. имеет нулевой эквити.

Испытываемые скользящие:

SMA – простая скользящая средняя

EMA – экспоненциально скользящая средняя

( Читать дальше )

Сыграем в крестики нолики на US500?

- 26 октября 2018, 11:08

- |

Приветствую всех почитателей СмартЛаба....

… Хотя, как водится в обществе анонимных алкоголиков, я должен перед Выми кланяться, а Вы должны меня приветствовать, т.к. это мой почти первый пост на ресурсе.

И хотя этот пост про технический анализ, я всё-же предлагаю Вам отвлечься от парадигмы уровней, каналов, волн, скользящих средних, и тому подобных,

замыливших глаз трейдеров, систем анализа графиков.

Мы с Вами будем отдыхать и играть… да-да играть мы будем в «Крестики -Нолики»

Для кого-то это примитивный и слишком старый метод анализа, кто-то, как и я, им ежедневно пользуется. Ну а некоторые смогут открыть для себя новый мир

графиков, которому «не подвластно время».

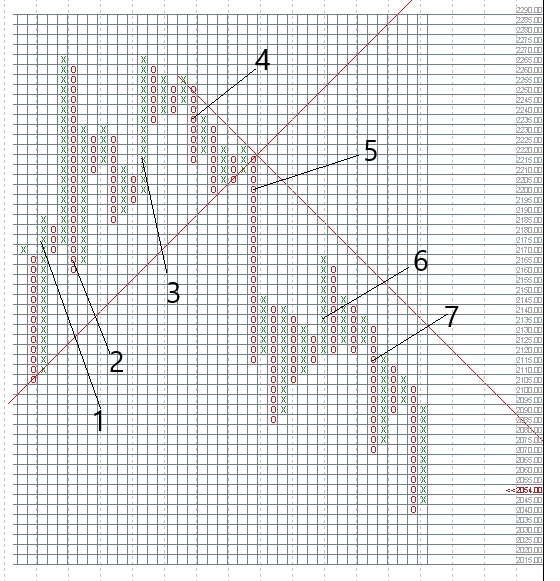

Будем рубить бабло на US500 основывыясь на принципах Т.Дорси.

Перед вами грифик фьюча US500 12.18 от начала и до текущего момента (4h, шаг 500пп)

На графике видно 2 трендовые линии проведенныё по классике жанра под 45 градусов. как видно из картинки, слом восходящего тренда пришелся на отметке 2210,00

( Читать дальше )

Как торговать US500 на Мосбирже

- 24 октября 2018, 17:45

- |

Базовым активом нового фьючерса US500 является индекс Solactive US Large Cap Index (PR), который рассчитывается на основе цен акций 500 крупнейших по капитализации компаний США. Список компаний, входящих в этот индекс.

Маркет-мейкеры — ООО «Ренессанс Брокер» и ООО «РЕГИОН Инвестиции» — будут поддерживать двусторонние котировки на ближайшей серии фьючерса объемом 100 контрактов в течение основной торговой сессии. Торговый код нового контракта — U500.

спецификация контракта

| Шаг цены |

( Читать дальше )

Текстовый обзор ликвидных фьючей MOEX

- 24 октября 2018, 09:21

- |

Основные фьючерсы Мос. биржи:

Ключевые зоны BR-11.18 (BRX8).

Вчера к закрытию торговой сессии цена практически достигла дневного лоу, который был образован импульсной свечой в 278 пунктов. Сегодня скорее всего снижение продолжится. Что касается глобального дневного бычьего тренда — он окончательно сломан.

На вечерней торговой сессии был налит большой объем, вероятно последует локальная коррекция вверх, где уже нужно рассматривать для шорт позиции сопротивления на младшем тайм фрейме.

( Читать дальше )

Как проиграть индексу акций (пример ошибочной торговой стратегии)

- 18 октября 2018, 10:16

- |

В своей предыдущей статье “Как обогнать индекс” https://smart-lab.ru/blog/499362.php я привел пример выигрышной торговой стратегии, в данной же статье мне бы хотелось привести пример одной из стратегий, которая практически гарантированно способна проиграть индексу акций в длительной перспективе. У читателя может возникнуть закономерный вопрос, а зачем вообще изучать такую стратегию? Вполне очевидно, что каждый из нас способен придумать бесчисленное множество проигрышных стратегий, ведь основная проблема найти именно тот метод, который позволит заработать на рынке, а для того, чтобы терять деньги много ума не надо, процесс потери денег протекает легко и не требует каких-либо усилий со стороны новичка. И, тем не менее, чтобы избежать очень распространенных в трейдерской среде ошибок, я и написал эту статью.

Если вы не первый год торгуете на фондовом рынке, то наверняка заметили, что из года в год одни и те же бумаги растут лучше рынка, а другие толкутся на месте или даже падают из года в год. Отличным примером являются Роснефть и Газпром. Для меня торговля на фондовом рынке началась с покупки акций Роснефти на IPO в июне 2006 года. Тогда Газпром стоил дороже Роснефти. С тех пор Роснефть выросла более чем в 2 раза, а Газпром более чем в 2 раза упал. Подобных примеров можно привести много. Отсюда возникает следующая гипотеза: индексу акций можно проиграть, если покупать только худшие бумаги, т.е. те, которые продемонстрировали наименьший рост (или наибольшее падение) за определенный предшествующий текущей дате период. Совершенно очевидно, что доказать строго математически подобную гипотезу невозможно, но мы можем провести тестирование подобной стратегии на исторических данных.

( Читать дальше )

Как я возвращаю 52 000 по ИИС из налоговой в 2018 году за 2017 год!

- 17 октября 2018, 13:53

- |

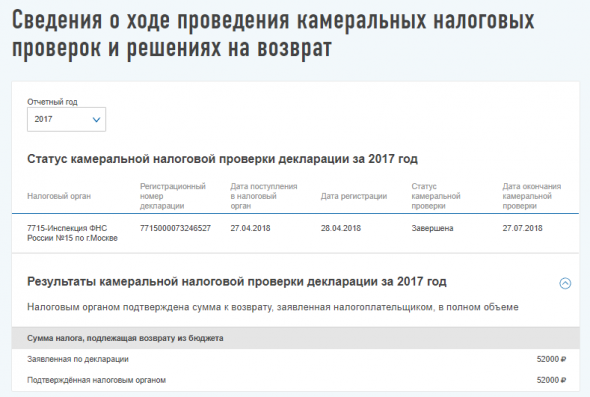

Теперь новая напасть. Как владелец иис, я возвращаю 52 000 рублей каждый год по ндфл. Делается это достаточно просто (по идее, и в этом году решили сделать ещё проще вроде как. в прошлом такой проблемы не возникало):

1.Вы сдаете декларацию 3-НДФЛ через тот же личный кабинет.

2.Она проходит камеральную проверку, и налоговый орган выдает решение о возврате (смотри скрин 1).

( Читать дальше )

О «теореме Ферма» теории вероятностей или о нормальности «бытия» (много буков)

- 16 октября 2018, 16:41

- |

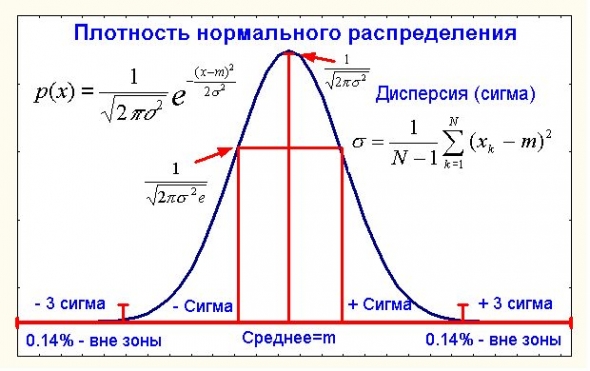

Не подумайте плохого в части нормальности, речь пойдет не о психиатрии, а об известном в теории вероятностей нормальном распределении

А точнее даже не о нем самом, а об известной центральной предельной теореме (ЦПТ) применительно к ценам. Что такое центральная предельная теорема в ее классическом виде?

Пусть нам дана некоторая сумма большого числа случайных величин Х=х1+…+хN где каждое слагаемое имеет конечную и ненулевую дисперсию (как мы увидим далее в приложении к ценам это условие выполняется). Человечество давно еще с 18 века (Муавр и Лаплас) заинтересовал вопрос распределения случайной величины Х или хотя бы его более-менее точного приближения.

Не будем слишком строги в определениях всяких сходимостей и их скоростей, а сформулируем классическую ЦПТ в виде интуитивно понятного, но нестрогого термина «близости». Так вот, если xi – независимы (кто хочет может посмотреть строгое определение независимости, а для менее пытливых скажу только, что корреляция двух независимых случайных величин с конечными дисперсиями – нуль, хотя и обратное не верно), то распределение Х при достаточно больших N практически не отличается от нормального распределения со средним А и дисперсией D, где А – сумма средних x

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал