Избранное трейдера Алекс Смирнов

Новые санкции США: кому повезло меньше, а кому больше?

- 02 ноября 2023, 18:24

- |

Сегодняшний день, к сожалению или к счастью, оказался богатым на санкции, которыми США сегодня обрушились на ряд российских публичных и непубличных компаний, а также их дочерних подразделений и организаций:

📃 В новый санкционный список попали больше 40 физлиц и десятки компаний. Среди них — банки «Русский Стандарт», «Абсолют», «Всероссийский банк развития регионов», «Почта Банк», «Бланк», «Хоум банк», «Русский региональный банк».

Кроме того, в списке «СПБ Биржа», Центральный институт авиационного моторостроения, корпорация AEON, российский проект «Арктик СПГ-2», Центр финансовых технологий, АФК «Система» и принадлежащие ей люксембургский банк East-West United Bank, сингапурская Sistema Asia и российский венчурный фонд Sistema SmartTech.

Остановимся на некоторых историях:

1️⃣ Ко всем бедам и негативным факторам , которые свалились на голову Сегежи за последние полтора года, сегодня добавилась ещё одна, на сей раз из-за океана:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

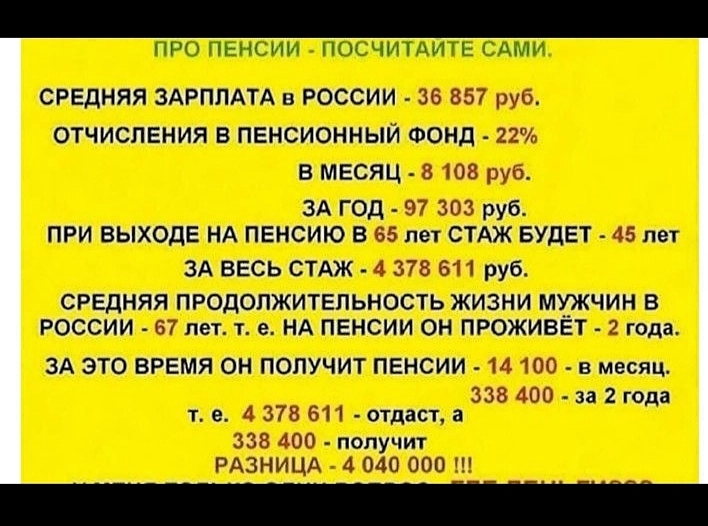

Учимся считать.

- 02 ноября 2023, 17:08

- |

Может вы думаете что это не про меня я#же#инвестор я умею управлять своими финансами. Со мной уж точно такое не пройдет. Ха ха. Как говорит знакомый ХБ. Мы все сделаем чтобы вы получили большой опыт. Можем счёт инвест закрыть. (См. Инвестор офшорных счёт). Хотите держать их при себе, ну там тоже опыт был в 90х. У вас есть ещё варианты, предложите. Мы и там решим. Кстати 99% всех инвесторов отдают предпочтение покупке акции. Тоже делают и управляющие компании. Почему акции падают очень быстро и растут медленно не понятно. Забыл есть ещё девольвация. Ну это уж совсем если худо. Удачных вам сделок.

Иксов больше не будет...(часть2)

- 02 ноября 2023, 15:58

- |

Продолжение первой статьи на тему куда припарковаться.

Увидел некоторое непонимание материала со стороны читателя и странную критику некоторых предложенных пунктов. Каждый вариант имеет свои недостатки и преимущества. Цель была не выбрать какой-то один и давить на это, а сделать обзор максимально широкого списка возможностей. Даже вариант с овернайтом у брокера вполне приличный, так как кэш всегда под рукой, а при хорошем базовом капитале брокер дает 9,5%, что не сильно меньше LQDT или ОФЗ. Тем более это парковка на короткое время.

В случаи снижения ставки, вырастут не только дальние облигации, но и акции тоже. Поэтому полностью отказываться от фондового рынка будет ошибкой. Предлагаю рассмотреть идеи, которые сам держу. Кстати более месяца назад писал про свой портфель тут. Хорошо показал себя.

Постараюсь не говорить того, что уже итак известно, типа дивидендов Сбербанка, по которым все ясно и понятно.

Лукойл.

Дали не так много как все хотели, только 447 рублей. Сложно судить о логике, так как отчет по МСФО не полный, но уверен она там есть. (ха-ха-ха) Отчет РСБУ не шибко показателен, так как отражает результаты всего лишь нескольких НПЗ и еще по мелочи в виде дивов от дочек и демпфер. Судя по всему дивиденды с дочек в 3кв не поднимали.

( Читать дальше )

Резкий рост затрат на оплату труда у ритейлеров

- 02 ноября 2023, 14:57

- |

Что меня беспокоит у ритейлеров, это стафф кост (расходы на персонал), который растет существенно быстрее инфляции😢

У фикспрайса это +19% по итогам 9 мес.

Рост с 10,1% до 11,5% эквивалентен падению чистой маржи на 140 пунктов, что для маржи ритейла очень критично…

У Магнита по итогам полугодия рост был всего 11% и может ускориться по итогам года.

Магнит в год тратит 250 ярдов на персонал, поэтому увеличение на 15-20% сжирает большую часть свободного денежного потока😢

У экспортеров конечно доля расходов на труд не такая большая, поэтому чувствительность не такая высокая…

У страха глаза велики.

- 02 ноября 2023, 12:12

- |

Серьезный убыток был на нефти. Я тогда спекулировал на фьючерсах и в целом для новичка торговля шла неплохо (около нулевой доходности). Но случился обвал в ценах на нефть. Тогда я в принципе делал все правильно, а именно докупался на проливах. Депо позволяло докупаться довольно долго, потому как плечей не было. Нефть продолжали лить. Но на 60 за баррель я стал нервничать. На 50 стал уже сомневаться в своей стратегии. А на 40 я испугался и не выдержав вышел из позиций. Это было моей первой крупной ошибкой на рынке. (Нефть кстати продолжала падать)

Второй случай был на падении 02.22. Тогда в акциях было %20 депозита, остальные в кеше. Смотрел на падение спокойно, потому как потери были небольшими в цифрах. Но я не докупал проливы. В этом опять была ошибка. (позже я заходил в акции, но уже далеко не с тем профитом который мог бы быть)

Вне биржи были и напротив- правильные решения. А именно- продажа нала валюты на хаях, вход в объекты недвижки на панике.

( Читать дальше )

Обзор кэшбэков в банках на ноябрь

- 02 ноября 2023, 11:41

- |

Решил раз в месяц делать обзор на программы лояльности банков на будущий месяц.

Как вы знаете, я завел несколько дебетовых и кредитных карт и теперь у меня богатый выбор скидок.

Буду делиться с вами акциями на предстоящий месяц. Список субъективный, то с чем работаю сам, зато проверенный.

Итак, самые интересные кэшбэки у меня в следующих банках:

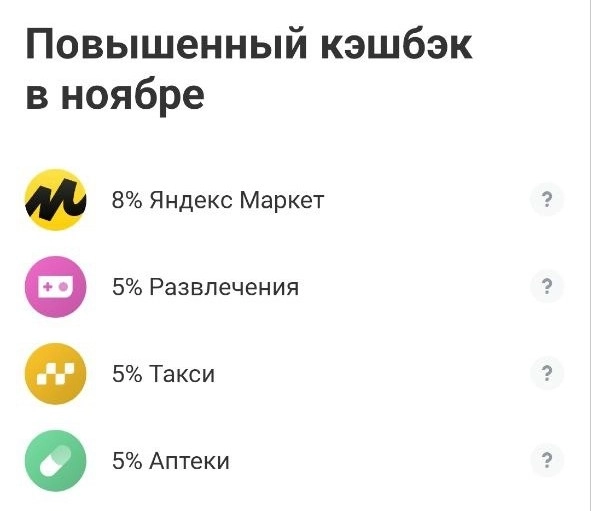

Тинькофф Банк

💳 На дебетовой карте по программе Premium:

Выбрал следующие категории:

8% в Яндекс.Маркете.

5% Развлечения.

5% Такси.

5% Аптеки.

💳 На кредитке All Airlines

- 2% возвращаются милями. Использую для оплаты, если не подходит ни под одну категорию кэшбэка в других программах лояльности.

Кстати, Тинькофф поможет разрулить насущную проблему с кэшбэками за кафе и рестораны. Дело, в том, что существуют две разные категории:

«Кафе и рестораны» и «Фастфуд». Фиг угадаешь к какой относится та или иная кафешка. Если не пришел кэшбэк, пишем в техподдержку и они решают вопрос, как правило в пользу нас.

( Читать дальше )

ГМК Норникель, есть ли перспективы?

- 02 ноября 2023, 08:22

- |

С начала текущего года цена акций Норникеля выросла всего на 12%, для сравнения, индекс Мосбиржи за аналогичный период вырос более, чем на 47%. С чем связана такая динамика и есть ли потенциал роста у компании? Попробуем разобраться в статье, а заодно проанализируем вышедший операционный отчет за 3 кв.

📉 Все началось с того, что по итогам 2022 года совет директоров компании принял решение не выплачивать дивиденды. С одной стороны, было очень много неизвестных в условиях геополитического давления, с другой стороны рыночная конъюнктура была плохо прогнозируемой и многие металлы из корзины компании находились в нисходящем тренде.

❗️Несмотря на то, что сам Норникель под санкции не попал, зарубежные финансовые и транспортные компании самостоятельно ограничили с ним взаимодействие. Это привело к необходимости где-то перестраивать логистические цепочки, а где-то искать новых финансовых партнеров. Данные изменения увеличили срок доставки продукции компании до рынков сбыта в 2-3 раза, а также выросла цена логистики.

( Читать дальше )

Пособие серийного вкладчика. часть 2.

- 02 ноября 2023, 07:47

- |

Не фига подобного.

Вклады, как один из элементов депозита, это отличный инструмент. Сам им пользуюсь.

Я всего лишь довожу простую истину — депозит не должен состоять из одного инструмента, как это происходит у подавляющего числа серийных вкладчиков, которые обнулятся на долгосроке, с вероятностью 100%.

Нужно быть серийным инвестором.

Например мой текущий депозит состоит из 4 независимых друг от друга портфелей, равными долями.

1. Наличная валюта — с переходом в рубли (вклады, ОФЗ) выше 20% годовых.

2. Рублевая подушка (вклады, ОФЗ) — с переходом в наличную валюту, при рублевой ставке ниже 10% годовых.

3. Акции (топ 5 индекса ММВБ) — с переходом в безналичную валюту на хаях индекса либо при выходе акции из топ 5.

4. Недвижимость и золото - с переходом в безналичную валюту.

Все активы набираются близко к лоям рынка, лесенкой от 20 уровней, с усреднением раз в неделю.

Недвижимость кстати развернулась. Был у меня вариант на просмотр во вторник, но во вторник зашел утром на авито, а уже 4 варианта.

( Читать дальше )

Как я заработал миллионы на недвижимости

- 02 ноября 2023, 07:43

- |

История о том, как совпало время, место, низкие ипотечные ставки и немножечко удачи. Также, автор может претендовать на ошибку выжившего, потому что повторив это сейчас – результат будет другим

Статья будет в двух частях: сегодня первая, раскрывающая идею и предпосылки покупки жилья. Вторая будет про цифры и расчет.

Пролог

История начинается в 2018 году. Оглядываясь назад, понимаешь, что цены на жилье были совсем низкие. Хотя они и в то время не казались запредельными. 2008 год показал, где может быть пик цен. А в 2009 году пузырь лопнул, и рынку потребовалось пару лет, чтобы прийти в себя. В конце 2014 года центральный банк резко поднял ключевую ставку, в тот год еще валюта сильно выросла. И вместо того, чтобы привыкать к доллару по 100, евро по 120, население побежало отоваривать таящие рубли: у кого поменьше – шли в М.видео за техникой в квартиру, у кого побольше – за квартирами. На декабрь 2014-февраль 2015 пришелся пик продаж новостроек. И никакой льготной ипотеки не надо было.

( Читать дальше )

Результаты ИК Иволга Капитал как организатора облигационных размещений. За октябрь (портфель размещений 19 млрд р., купонный доход 232 млн р.)

- 02 ноября 2023, 06:47

- |

Еще один месяц без дефолтов. Что не дает новых гарантий на будущее.

• В октябре портфель организованных Иволгой размещенных облигаций в обращении превысил 19 млрд р. +20% к преддефолтному максимуму декабря 2021. До вхождения в первую сотню российских банков (если сравнивать наш портфель облигаций в обращении с банковскими активами) остается около 4 млрд р., или примерно полгода работы.

• Накопленный и выплаченный купонный доход от этого портфеля за октябрь (то, что в октябре получили держатели организованных нами облигационных выпусков) – 232 млн р.

• Мы всё еще только отходим от дефолтных потерь начала 2022 года. Купонный доход 10 месяцев 2023 года, 1,8 млрд р., еще не покрыл прошлогоднего совокупного убытка (купоны минус дефолты), -1,9 млрд р. Ожидаем покрытия и выхода в плюс до конца года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал