Избранное трейдера Ostryagin

Философия инвестирования Mozgovik Research + видео-инструкция как пользоваться

- 10 декабря 2023, 19:46

- |

Mozgovik — это название аналитической команды.

Смартлаб Премиум — это раздел смартлаба с закрытой платной подпиской, куда публикуется аналитика от Mozgovik Research.

Две недели назад к нам присоединилось большое количество новых читателей и я бы хотел написать несколько строк, чтобы вы могли лучше понимать нашу аналитику и наш подход. Пожалуйста, прочтите внимательно, чтобы лучше понимать то, что мы даем вам.

( Читать дальше )

- комментировать

- 2.3К | ★8

- Комментарии ( 9 )

Почему портфельные управляющие не могут на долгосроке обогнать индекс? Фидбэк Гончарову/Чугунову

- 29 июня 2023, 01:20

- |

Сам вопрос, собссно, обозначен в сабже.

Рискну привести свой (IMHO) ответ, возможно, непопулярный.

В основе теории портфельного управления лежат в-основном 2 коэффициента на каждую акцию.

Это Alpha (матожидание) и Beta (дисперсия / СКО). Не, ну еще попарные корреляции, но пока мы не про это.

На мой скромный взгляд (IMHO) тотальная импотенция портфельных управляющих связана с тем, что традиционный способ предсказания Alpha (анализ балансов © Грэм) не работает либо на долгосроке, либо в настоящее время. С Beta все значительно проще на самом деле.

С другой стороны, лично я могу вполне себе успешно предсказывать Alpha даже на дневках, правда, для этого требуется история 20+ лет. Если это умею делать я, то точно умеет делать и кто-то другой.

Опять же, многие успешные алготрейдеры (А. Г., к примеру) демонстрируют отличные результаты (опережающие индекс) вне анализа экономических показателей, исключительно на базе анализа прошлых приращений цен.

Отсюда я могу осторожно сделать вывод, что вся проблема — в неправильном подходе.

( Читать дальше )

Как обнулялся Credit Suisse: все самые глупые скандалы швейцарского банка

- 22 марта 2023, 12:17

- |

Аксель Леманн возглавил совет директоров Credit Suisse только в 2022 году – и ему понадобился примерно год, чтобы окончательно доломать банк. (Собственно, уже в момент назначения братишки с такой фамилией стало понятно, к чему идет дело...)

Минутка истории: как появился железнодорожно-патриотический банк

Credit Suisse основал в 1856 году Альфред Эшер – точнее, тогда еще банк назывался Schweizerische Kreditanstalt («швайцерише кредитанштальт» – даже не пытайтесь это прочитать, если в школе не учили немецкий!). Основным предназначением банка было кредитование железнодорожных компаний, чтобы контроль над этими важными предприятиями в итоге был в руках патриотически настроенных швейцарцев, – а не каких-нибудь враждебных лягушатников-французов.

( Читать дальше )

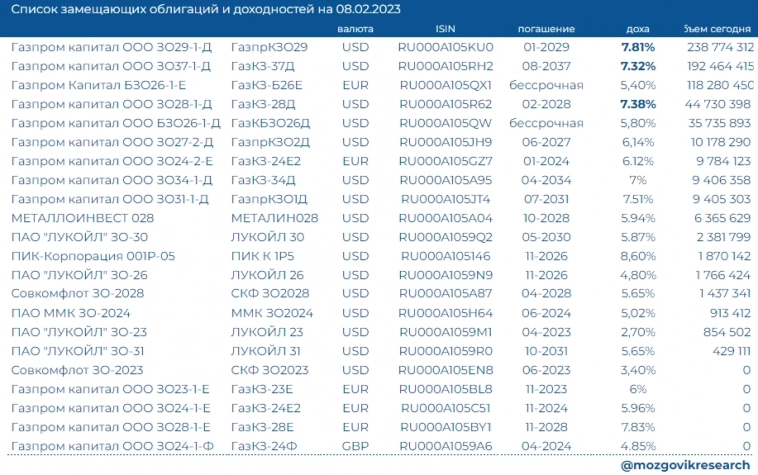

Список замещающих облигаций: какие облигации можно купить, чтобы хранить сбережения и получать доходность в валюте?

- 08 февраля 2023, 14:35

- |

Смысл аномально высоких доходностей в некоторых выпусках Газпрома в том, что там сидят продавцы, которые купили эти бумаги с хорошим дисконтом, и теперь продают по ценам ниже рынка, чтобы зафиксировать прибыль. В этих же выпусках сосредоточена максимальная ликвидность.

Если бы Газпром заново размещал эти бонды, вряд ли бы мы увидели там такие доходности.

Так в целом-то конечно неплохая альтернатива доллару, ибо таких ставок по долларовым депозитам уже давно себе и представить нельзя.

Напомню, что выплаты в замещающих бондах как и сами бонды номинированы в долларах, но сделки и расчеты все проходят в рублях.

Если взять выпуск КЗО29 с доходностью к погашению 7,8%, то там доходность купона относительно рыночной цены всего 3,8%. Доходность 7,8% возникает только в случае успешного погашения данной бумаги в 29 году, или роста ее цены. Сейчас выпуск торгуется 78% от номинала.

Все эти бонды я добавил в вочлист, их параметры можете посмотреть тут: https://smart-lab.ru/q/watchlist/dr-mart/18863/

( Читать дальше )

- комментировать

- 12.8К |

- Комментарии ( 26 )

Мой учет инвестиций

- 08 декабря 2021, 19:22

- |

«Инвестиции – это просто» — говорят в рекламе. На самом деле все немного сложнее, ведь нужно следить за структурой и динамикой своих портфелей. Сегодня в #постывбудни напишу про эволюцию моего учета инвестиций и ведения портфелей.

После того как я открыл свой первый брокерский счет я сразу же задумался о том, как структурировать и анализировать портфель. Тогда еще не было удобных приложений брокеров с полной аналитикой, да и сейчас мне приложения не особо удобны в связи с кучей лишней информацией от брокера. Поэтому я ими не пользуюсь за исключением участия в IPO.

Я стал искать удобные сервисы для ведения и аналитики портфеля. Очевидно, выбирал из бесплатных, т.к. портфель еще был небольшой. И первым сервисом стал Investing.com. На этом сервисе есть две функции:

1. Сохранения списка интересных акций

2. Составление своего портфеля

Я составил на нем список интересных мне акций, в которые я инвестирую. Это в основном акции из индекса МосБиржи. Поэтому их динамика и графики у меня всегда под рукой. Этим списком пользуюсь при покупке акций на ИИС каждый месяц.

( Читать дальше )

Как открыть брокерский счет в Citibank США из России, если вы параноик

- 28 ноября 2021, 17:28

- |

TLDR: В этой заметке я делюсь своим опытом открытия и использования банковского и брокерского счета в американском отделении Ситибанка, физически находясь в России. Опция актуальна для тех, кто готов перевести на этот счет и поддерживать остаток свыше $200k, а также мириться с более высокими комиссиями, чем в Interactive Brokers.

Зачем это нужно?

Не держать все яйца в одной корзине — довольно разумная стратегия защиты своего капитала. Диверсификация актуальна не только для содержимого вашего портфеля, но и для места его хранения. Поэтому начиная с определенной точки накопления личного капитала, держать его целиком в рамках российской юрисдикции становится как-то некомфортно.

Обычно первым шагом на пути к международной диверсификации является открытие счета в Interactive Brokers — с точки зрения удобства использования и низких комиссий этот брокер действительно является очевидным выбором. Однако, наличие зарубежного счета страхует вас лишь от части рисков, но одновременно с этим создает другого рода риски — см., например, вот эту ситуацию с IB и

( Читать дальше )

Требования к торговой системе. Плюсы и минусы трендового подхода.

- 25 ноября 2021, 11:01

- |

Сегодня четвертая, заключительная часть из серии «Торговля по тренду для новичков»

Предыдущие посты:

Часть1 Введение

Часть2 Почему тренды никогда не исчезнут. Психология толпы

Часть3 Виды технического анализа. Дискреционный и механический подход

Итак, строим торговую систему. В процессе постепенно отвечаем на ряд вопросов.

1. Определяем рынок (актив), на котором будет работать данная ТС.

Можно сфокусироваться на одном рынке (активе), можно диверсифицироваться. Второй подход мне ближе. Это связано с тем, что свойством любого рынка является цикличность. Длительные боковики в активе рискуют привести к просадке в любом, даже самой хорошем, портфеле систем в одном активе.

Примером является Si (фьючерс на доллар-рубль). Инструмент обеспечивает сильные заработки в трендах, вызванных обесценением рубля. В то же время, в безкризисные спокойные годы портфели трендовых систем на этом активе сваливаются в просадку. Лет пять назад мы были свидетелями распила на затухании волы после 2014 года, сейчас полным ходом идет распил на затухании после всплеска 2020 года.

( Читать дальше )

Полная доходность компаний (с учетом дивидендов) за последние 10 лет

- 01 ноября 2021, 11:59

- |

Всем привет!

Нашел чудеснейшие данные — информацию по полной доходности компаний (т.е. изменение курсовой стоимости + полученные дивиденды). Причем посчитаны правильно, по полной внутренней доходности, а не как некоторые «эксперты» минусуют полученные дивы из цены покупки и показывают сотни процентов годовых.

Внимание — а таблицах указана средняя доходность в % годовых без учета налога на дивиденды (поэтому компании с высокими дивидендами оказываются несколько выше в списке, чем надо). Также естественно не учтены комиссии брокера и биржи, т.к. это дело сугубо индивидуальное. Все банки тоже не присутствуют в таблице, т.к. она составлялась для определения рентабельности, что к банкам не совсем применимо.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 20 )

Моя позиция на текущий момент

- 02 февраля 2020, 21:34

- |

160% лонг голд

150% шорт sp500

70% депо $$$

У меня нет особого удовлетворения от того, что моя поза показывает положительную динамику. Главное удовлетворение будет тогда, когда рынок придет в соответствие с ожиданиями моей основной стратегии.

А когда рынок полностью идет против твоих ожиданий, ты выглядишь дураком в своих собственных глазах.

Особенно сложно было в январе. Ведь когда рынок растет, ты психологически поддаешься коллективному сознанию, начинаешь игнорировать те факты, которые привели тебя к негативному взгляду на рынок и сам уже начинаешь хотеть купить первую коррекцию, уверовав в силу ФРС и что сидеть в долларовом кэше — худшая позиция на данный момент.

Я писал об этом неделю назад:

smart-lab.ru/mobile/topic/590112/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал