Избранное трейдера Lady_trader: Биржевая Ванга

Забирайте: коэф β по всем бумагам SPB и MOEX

- 07 октября 2019, 18:32

- |

- комментировать

- 2.4К | ★19

- Комментарии ( 7 )

Всем ли нужно ЛЧИ?

- 02 октября 2019, 11:56

- |

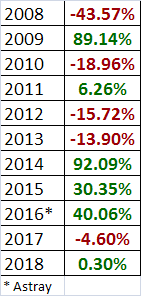

Ну да, если убрать два последних года, то эти результаты безусловно вызвали бы интерес у торгующей публики, любящей трехзначные доходности в %% годовых и «сливы» двузначных процентов. А что было бы у меня? Мне лень было искать даты экспираций RI, на которые ориентируется срок проведения ЛЧИ и точно считать доходность за этот период и поэтому я взял «за образец» доходность на своем счете за 4 месяца: сентябрь-декабрь

( Читать дальше )

Топ-7 компаний от Элвиса Марламова

- 01 октября 2019, 20:31

- |

Элвис Марламов в своем интервью команде Тинькофф поделился, какие акции недооцененные, а какие наоборот — переоцененные.

Недооцененные: Яндекс, Тинькофф, АФК «Система»

Можно выделить две компании, вложившись в которые сейчас через два года можно получить бизнес в два—три раза больше. Это Яндекс и Тинькофф. Обе компании — это IT, сумасшедшие темпы EBITDA, и сдерживающим фактором для роста являются только внешние факторы. Например, кошмарный законопроект «О суверенном интернете», который сейчас не позволяет Яндексу расти так, как он должен бы.

АФК «Система» недооценена с точки зрения стоимости чистых активов в три раза. Грубо говоря, капитализация — $100 млрд с небольшим, а владеют они активами на $600 млрд, но у них есть долг на $200 млрд. Если они чуть-чуть погасят долг и эти активы на $600 млрд, которые сейчас никто не видит, как-то монетизируют, продадут, выведут на IPO — это будет уже большой крутой холдинг. Плюс холдинг владеет уникальными активами. Во-первых, лесной бизнес. Просто так на бирже инвестор не купит лес, хотя Россия — это, безусловно, лесная держава. Можно купить нефть, алмазы, металлы, а лес — нет. Во-вторых, бизнес частной медицины — Медси. В-третьих, менеджмент делает сейчас ставку на e-commerce через Ozon.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 37 )

Фибоначчи не работает? Работает, просто вы не умеете его готовить

- 09 сентября 2019, 16:11

- |

Не буду рассматривать все примеры использования, рассмотрю простейший, уровни коррекции к импульсу.

1. Понятно, что натягивать фибу следует на завершённый импульс, а не на всё, что не попадя

2. Уровни фибо НЕ УКАЗЫВАЮТ на точные точки завершения коррекции

3. Чтобы понять, закончена коррекция или нет, нужно смотреть также её волновую структуру

То есть, если вы видите импульс и коррекцию к нему в виде зигзага, заканчивающегося в районе, например, 61.8% от хода импульса, с высокой вероятностью можно сказать, что коррекция завершена.

Простенький пример здесь.

Написал вкратце, на самом деле, чтобы правильно пользоваться фибо, необходимо понимать волновую структуру, а не натягивать на что попало.

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Это всегда заканчивается одинаково :)

- 02 августа 2019, 06:11

- |

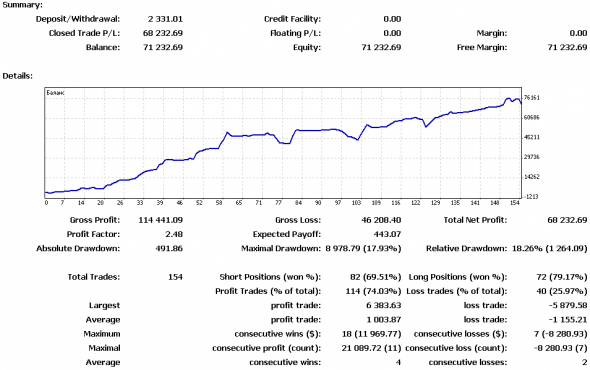

Как я писал уже раньше, в начале прошлого месяца я участвовал в одном краткосрочном конкурсе и даже попал в число призеров, увеличив счет за неделю более чем 20 раз. (Результат победителя намного больше — более чем в 90-кратный рост счета. Это бывает, участников много, мастерство плюс элемент везения играет свою роль.)

А это баланс моего конкурсного счета:

Старт 3000. Финиш сами видите.

Торговля была исключительно ручная, робот так не сможет, не хватает гибкости. И это в конкурсе. Время ограничено, не успеваешь устать.

На реале сложнее, и деньги давят на психику, и долго выдерживать такое напряжение трудно. Неизбежно срываешься. Психология, однако.

За конкурс получил скромный приз. Призовые зачислили на счет. Решил повторить достижение конкурса на реале, на призовую сумму. График внизу.

Но увы и ах...

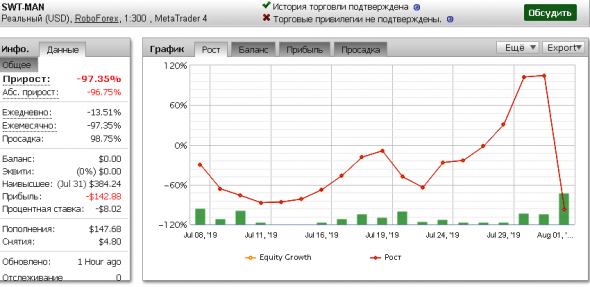

Это реал:

( Читать дальше )

Еторо. Кто они?

- 20 июня 2019, 10:48

- |

Насколько я знаю есть только две компании, предоставляющие такой сервис — Финам и Еторо. У Финама сервис работает только с российскими акциями, у Еторо с любыми инструментами. Для меня интересен американский рынок, поэтому остался только Еторо. Ну отложил в голове и забыл про него. Думаю, когда-нибудь вернусь к этой идеи.

Тут намедни Василий О. записал ряд продолжительных роликов, в которых рассказывал о прелестях Еторо, говорил что даже закрыл счет в IB и перевел все в Еторо. Довольно смелый шаг.

Сейчас у него 2-5 млн $ капитал в управлении, что дает 5-7 тыс. $ ежемесячно доп. дохода. Согласитесь, неплохой такой пассивный доход. Вот и меня эта идея тоже заинтересовала. Но я помнил еще и то, что Мурманск там торговал и дал по тапкам. Первый звоночек. От хороших брокеров не уходят.

( Читать дальше )

95% трейдеров сливают? Ерунда!

- 15 июня 2019, 01:21

- |

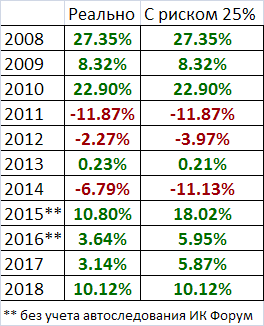

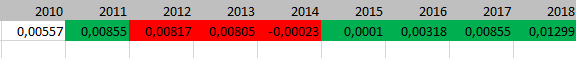

По доходности

( Читать дальше )

Пример контратаки: GOLD - лонг (30.05.2019), а также евро и Газпром...

- 03 июня 2019, 13:51

- |

Ниже дневной график EURUSD.

Евро опустился в тень свечи. Да, такое бывает: цена после сигнала часто откатывает в тень сигнальной свечи.

Стоп-лосс, который должен быть расположен у вас под минимум сигнальной свечи, еще не сорван.

В EURUSD сигнал пока отработал слабо.

Но вот зато в золоте, где была аналогичная ситуация, сигнал работает просто здорово. Жаль, не успел написать об этом вовремя. Там мне удалось хорошо купить и сейчас продолжаю держать лонг по золоту.

Вот дневной график золота:

( Читать дальше )

Долгосрочная покупка ВТБ

- 29 мая 2019, 15:20

- |

Доходность на 1 акцию устойчиво расла с 2015 года

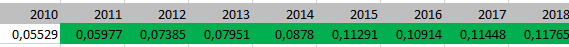

Балансовая стоимость акции устойчиво росла с 2010

( Читать дальше )

Сбербанк обещает большие дивиденды - ИК QBF

- 24 мая 2019, 18:48

- |

По оценкам менеджмента, достижение отметки в 1 млрд руб. по чистой прибыли к 2020 году вполне реально, а в 2019 году банк рассчитывает заработать 900 млн руб. «Сбербанк» также подтвердил намерение к 2020 году увеличить коэффициент дивидендных выплат до 50% чистой прибыли и не исключил, что половина прибыли может быть выплачена в качестве дивидендов уже по итогам 2019 года, если этому будут способствовать высокие финансовые показатели. «Мы очень богатые, потому что мы очень бедные», – прокомментировал Греф, предвидя вопросы о грандиозных планах банка. – «Мы экономим каждую копейку».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал