Избранное трейдера NelEvg

Ждем падения рынков на следующей неделе!

- 27 марта 2020, 19:45

- |

Весьма сомнительное заявление после мега стимулов ЦБ на этой неделе, но та аналитика, что мне попалась сегодня, склоняет к подобным выводам.

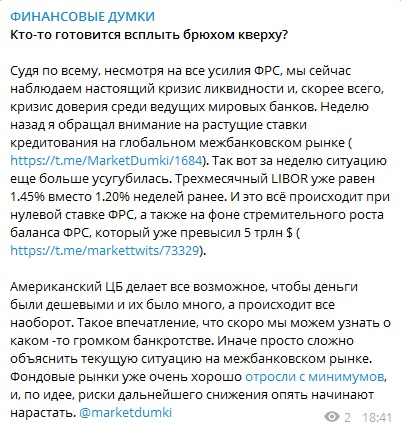

Господин Григорян, к которому я часто прислушиваюсь, выдал сегодня пост следующего содержания:

Товарищ Илья — Финансовые думки в последнем посте также предостерегает быков:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 34 )

А ГМК на исторический хаях

- 27 марта 2020, 17:02

- |

Ну нереальная возможность дается.

Ну серебришко ладно они там и палладий добывают, но их цена то уже того...

Так чего ГМК быть по 20000тр когда цена ему в базарный день 14000-13000тр

Но мы всегда рискуем помните.

manval.ru/forum/forum-akcii/stock-free/paged/60#post-24257

S&P 500. Завершается откат вверх в канале недельного тренда 2181.2-2598.0

- 27 марта 2020, 09:39

- |

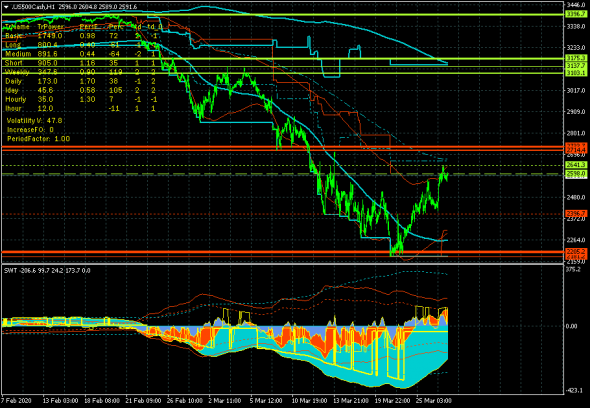

Ситуация остается в рамках сценария, описанного в предыдущей публикации..

Основной и долгосрочный тренды направлены вниз и цели их реализованы.Краткосрочный тренд продолжает коррекционный рост в канале недельного тренда 2181.2-2598.0, тестируя зону верхней границы канала, в зоне которой ожидается разворот вниз и восстановление нисходящего движения, пока что в зону нижней границы ключевого канала.

Сформирован ключевой канал дневного тренда 2396.7-2641.3.

Прорыв верхней границы ключевого канала открывает для тестирования кластер целей роста (3103.1-3137.7-3175.3).

Прорыв нижней границы ключевого канала открывает для повторного тестирования уровень поддержки 2181.2, прорыв которого может увести рынок в зону границы доверительного интервала на уровне 1808.0, прорыв которого будет означать крах рынка с неопределенными перспективами.

По тактике.

Можно начинать осторожные продажи с предварительными целями на нижней границе сложившегося диапазона. Консервативные стопы — за кластером сопротивлений (3103.1-3137.7-3175.3). Агрессивные — за верхней границей ключевого канала.

( Читать дальше )

Уже и не так страшно

- 26 марта 2020, 21:17

- |

Когда покупать подешевевшие акции?

- 26 марта 2020, 20:09

- |

Недавнее снижение на рынке американских акций стало самым быстрым со времен Великой депрессии. В связи с чем многие инвесторы ставят на такой же быстрый возврат к росту. Сейчас мы наблюдаем восстановление рынка. Но высока вероятность того, что это будет отскок, а не возврат к долгосрочному росту.

( Читать дальше )

Про наш рынок глядя "издалека"

- 25 марта 2020, 11:19

- |

( Читать дальше )

Отскок или разворот?

- 25 марта 2020, 03:32

- |

За фиксацию прибыли — пандемия не закончилась, количество зараженных в США будет расти и карантин продлится дольше, чем того хочет Трамп.

У нефтяников убытки, отмена дивидендов. Сейчас только коррекция к падению и потом пойдем ниже 2000 по S&P. Можно переложиться в рубли по хорошему курсу.

За удержание позиции — карантин снял перекупленность, складские запасы распроданы, денег влито в систему огромное количество, пара хороших новостей и можно переписать хаи года. Кризис выпадает не каждый год и позволяет многократно увеличить состояние. Акции защитят от грядущей инфляции.

Пока остаюсь в бумагах, валютный риск прикрою фьючами. Смотрю как 2400 по S&P отработает.

Глубина коррекции на фондовом рынке США впечатляет

- 22 марта 2020, 19:00

- |

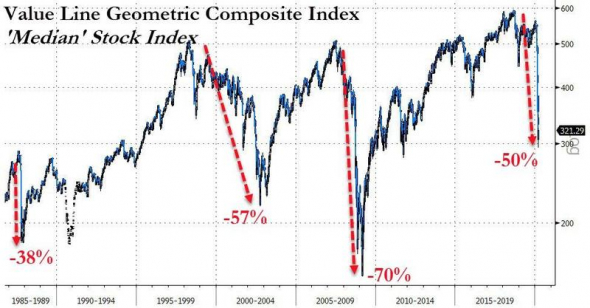

Американские фондовые индексы не в полной мере отражают глубину и масштаб происходящей на рынке коррекции (или обвала, если быть более точным). Поэтому для полноты картины имеет смысл рассмотреть несколько дополнительных показателей.

Например так называемый «индекс средней акции», рассчитываемый как среднее геометрическое для массива из цен более полутора тысяч американских компаний. В настоящий момент его падение от достигнутых в конце 2018 года максимумов составило 50%, что близко к значениям кризиса пузыря доткомов (57%) и уже превысило показатели биржевого краха 1987 года (38%):

(Индекс средней акции на фондовом рынке США обвалился на 50% от достигнутых ранее максимумов.)

Общая капитализация фондового рынка США откатилась к значениям 2015 года, за неполный месяц обнулив результаты достигнутые на протяжении последних пяти лет:

( Читать дальше )

TATARIN: На Американском рынке сейчас намного больше возможностей.

- 22 марта 2020, 18:00

- |

Пора работать ☺️… в эти дни я активно торгую на нашем рынке и на американском. Но на Американском рынке намного больше возможностей и интересных ВЫСОКО РИСКОВАННЫХ АКЦИИ..., на которых можно в будущем после того как пройдёт короновирус хорошо заработать. Поэтому под эти высоко рискованные я заложил 15% своего портфеля и планирую покупать эти акции.

1) РЕNN — упал за 1,5 месяца на -80%. Это американский оператор казино и гоночных трэков.

2) ЕАТ за 1,5 месяца упал -80%. Американская компания занимающая ресторанным бизнесом. В настоящее время во владении, управлении или во франшизе компании находится 1629 заведении.

3) DIN — за 1,5 месяца упала на -81%. По состоянию на 31 декабря 2019 года было 3628 ресторанов, является публичной компанией по производству продуктов питания и напитков базируется в штате Калифорния которую сейчас закрыли из за короновируса.

4) MUR — за 1,5 месяца упала на -77%. Американская нефтяная компания.

5) PBF — за 1,5 месяца упала на -75%. Является нефтеперерабатывающим заводом и поставщиков не маркированного транспортного топлива, мазутов и.т.д.

6) NCLH — за 1,5 месяца акция упала -85%. Эта компания оператор трансатлантических и круизных маршрутов владеющая собственным флотом круизных судов. Контролирует примерно 8% общемирового рынка круизов.

7) RCL — за 1,5 месяца акция упала на -82%. Американско-норвежское компания. Является второй по величине круизной компанией в мире.

8) CWH — за 1,5 месяца эта акция упала на 73%. Эта американская корпорация специализирующая на продаже транспортных средств для отдыха.

9) TRGP — за 1,5 месяца эта акция упала на -80%. Это средняя энергетическая корпорация, является одним из крупнейших поставщиков природного газа и газовых жидкостей в США.

10) FUN — за 1,5 месяца акция упала на -70%. Эта компания владеет и управляет развлекательными центрами и аквапарками, а также гостиницами в США и Канаде.

Я сам лично буду их со следующей недели покупать и тут ещё не весь список интересных акции. Это не рекомендации к покупкам 😏 они могут быть ещё ниже. Всем удачных торгов 👋

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал