Избранное трейдера Natalia

Уменьшаем налог на биржевую торговлю — переносим убытки прошлых лет

- 25 января 2021, 12:24

- |

Ребята, уже подали налоговые декларации по итогам 2020 года? Как прошло?

Убыток по счету — это обидно. Платить налог с прибыли от торговли на бирже тоже. Есть способ как с помощью первого уменьшить второе. Будет уже на так обидно.

Сегодня расскажу про один лайфхак, чтобы уменьшить налог.

Налоговый кодекс позволяет использовать убыток предыдущих лет, чтобы уменьшить налоговую базу последующих периодов.

Основные принципы следующие:

✔️ Учитываются убытки, полученные по итогам года.

✔️ Убытки можно переносить только вперед. Доход 2020 года можно уменьшить на убыток, полученный в 2019 году. А доход 2019 года нельзя уменьшить на убыток, полученный в 2020 году.

✔️ Нужно переносить последовательно: если в 2017, 2018 и 2019 годах у вас убыток, а в 2020 году — доход, то сначала надо учитывать убыток 2017 года.

✔️ Убытки по операциям с ценными бумагами, обращающимися на рынке и по операциям с производными финансовыми инструментами переносятся отдельно. Убыток по производным финансовым инструментам переносится общей суммой — независимо от базисного актива.

( Читать дальше )

- комментировать

- 8.3К | ★98

- Комментарии ( 29 )

Как стать БОГАТЫМ?

- 14 января 2021, 11:32

- |

Мне достаточно часто приходится слышать, что люди приходят в инвестиции, чтобы разбогатеть. По своим мини опросам, которые я провожу на бесплатных вебинарах, таких обычно не менее 50%. Многие из них вооружены «знаниями» почерпнутыми в такой «прекрасной литературе», как «Путь к финансовой свободе», «Бедный папа, богатый папа» и т.п. Не буду называть имена авторов, они итак известны. Чтобы не растекаться мыслью по древу, и не быть похожим на авторов упомянутых мною книг, буду лаконичен.

Самое важное, что необходимо учесть — инвестиции и рекомендации типа откладывать по 10% от своего дохода — не сделают вас БОГАТЫМ! Забудьте об этом, если только ваши доходы уже не настолько велики, чтобы вы могли себя записать в состоятельные люди. Инвестиции помогают эффективно решить определенные задачи конкретного человека, но не сделают его богатым. Это уже ОГРОМНЫЙ ПЛЮС! И только поэтому стоит учиться инвестировать, так как в противном случае обычно все хуже! Но не стоит носить розовые очки и строить замков из песка!

( Читать дальше )

Цели на 2021 год

- 11 января 2021, 11:04

- |

Для начала посмотрим как я справился с целями на 2020:

❌Регулярные закаливания (примерно раз в два дня)

❌Соблюдать разумное питание и не пить алкоголь.

❌Каждую неделю играть в теннис, каждый день планка и отжимания

✅❌Заниматься с двумя старшими детьми не меньше определенного времени

✅❌Сделать смартлаб более удобным для чтения и общения.

✅❌🔨сделать новую мобильную версию

✅🔨улучшать все интерфейсы

❌🔨развивать портфель инвесторов

✅Прочитать 25 книг (прочел 33)

✅Создать определенный уровень сбережений

✅Постараться сделать 30% годовых на бирже. Для этого каждый рабочий день 2 часа отводить на на исследования рынка.

✅Засунуть дочь в школу, которую хочу

✅Летом жить на даче, больше гулять

✅возобновить антикризис по понедельникам

Цели 2021:

( Читать дальше )

Опыт мастеров: как работает фонд Рэя Далио?

- 11 января 2021, 10:25

- |

Основатель и его фонд

Рэй Далио — Американский основатель инвестиционной компании Bridgewater Associates, также известен своей книгой «Принципы». В Америке Далио называют Стивом Джобсом от мира инвестирования. Рэй Далио находится на 110 строчке в рейтинге Forbes с капиталом в 16,9 млрд.

Bridgewater Associates — Американская инвестиционная компания, основанная в 1975 году. Хедж-фонд обслуживает институционалов, включая пенсионные фонды, НКО и ЦБ разных стран. По состоянию на 2020 год входит в топ 10 крупнейших хедж-фондов, под управлением которого находятся порядка $160 млрд.

Секреты успеха Bridgewater

1.Инвестиционная стратегия. Фокус на сокращении и синтезе сложных систем независимых активов, подкрепленных причинно-следственными связями. Это новый квантовый или количественный подход.

2.Корпоративный дух. Концентрация на основном своде правил и ключевых принципах, лежащих в основе всего, что делает фирма, и которых работники неукоснительно придерживаются.

( Читать дальше )

3-НДФЛ по дивам без боли и мучений: автоматический расчёт налога

- 08 января 2021, 15:32

- |

При наличии табличных данных по выплатам за год у вас уйдёт 5-10 минут на заполнение 3-НДФЛ по иностранным дивидендам с любым количеством этих самых выплат. В общем я замутил в Google таблицах Приложение к декларации 3-НДФЛ, которое само всё считает и которое можно сохранить в pdf и отправить в налоговую. Вот делюсь с вами)

Здесь я не буду подробно останавливаться на обязанности доплаты НДФЛ по полученным дивидендам от иностранных компаний. Ограничимся фактом, что обязанность такая есть: большинство торгующихся на СПб бирже компаний зарегистрированы в США, и если вы подписали форму W8-BEN, то с вас удержат 10% налога по ставке США (кроме акций REIT). Получается,

( Читать дальше )

А какие финансовые советы, вы бы дали своим детям???

- 07 января 2021, 23:56

- |

1. Богатство и бедность зависят не только от череды жизненных выборов, но и от удачи. Жизнь человека — серия событий, которые часто находятся вне нашего контроля. Мы не можем выбрать семью, в которой родимся, эпоху и страну. Эти параметры во многом определят жизненный путь человека. Я хочу, чтобы ты верила в ценность упорного труда, однако не стоит забывать, что успех это далеко не всегда его следствие, также как бедность не всегда является следствием лени. Это нужно помнить, когда оцениваешь себя и окружающих.

2. Главные дивиденды, которые дают деньги, это способность свободно управлять своим временем. Способность делать то, что ты хочешь, когда хочешь и где хочешь дает больший уровень счастья, чем модные вещи. Трепет перед обновкой пройдет быстро, но возможность работать неполный рабочий день или заниматься своим хобби — то, что будет поддерживать хорошее настроение постоянно. Наша главная цель — независимость. Каждый сохраненный доллар — кусочек будущего, которое принадлежит только нам, а не заставляет работать на кого-то другого.

3. Твои родители упорно работают, чтобы обеспечить тебя всем, но мы не хотим тебя избаловать. Никто не поймет ценности денег, если не испытывал в своей жизни их нехватки. Нехватка учит составлять бюджет, сберегать и ценить то, что имеешь. Умение быть бережливым без отказа от действительно важных удовольствий — один из самых полезных навыков человека.

4. Наполеон говорил, что задача военного гения в том, чтобы делать обычные вещи тогда, когда другие теряют голову. В управлении деньгами то же самое. Не нужно искать каких-то удивительных решений. Задача в том, что бы избегать катастрофических ошибок, например, не залезать в огромные долги.

5. Умение обходиться суммой меньшей, чем регулярный доход — один из самых полезных навыков, который можно контролировать в отличие от доходности на финансовых рынках. Человек, который зарабатывает $50 000 и которому нужно $40 000, чтобы быть счастливым, в конечном счете более богат, чем человек, зарабатывающий $150 000, но которому необходимо $151 000.

6. Менять свое мнение по какому-то вопросу — нормально. Почти никто к 18 годам не сможет определиться, что ему действительно хочется делать в жизни. Потратить деньги на образование и понять, что это не то, чего ты хочешь — нормально. Не нужно бояться менять свои ценности, карьеру и область деятельности.

7. Все, что ценно, имеет свою плату. Карьера имеет цену в виде отсутствия времени на общение с друзьями и близкими. Издержки часто бывают скрытыми, но очень важно найти их и осознать, что жизненная энергия, время и независимость это такой же актив человека, как и банковский счет.

8. Настоящий успех это когда люди которые ты хочешь, чтобы тебя любили, тебя действительно любят. Он будет зависеть от того, как ты общаешься с людьми, а не от того, какой уровень твоего богатства. Никакое количество денег не компенсирует человеку недостаток честности, характера и искреннего сопереживания окружающим. Твой мир будет другим чем мой, так же как мой мир отличается от мира моих родителей, поэтому нормально не прислушиваться ни к одному из этих советов. Каждый человек разный и у каждого будет свой набор принципов.

Интересно однако. Будущее..

- 07 января 2021, 23:32

- |

Удивительно, но32 сезон Симсонов все происходящее сейчас обрисовал почти четко.

Из справки выход сезона сентябрь 2020 года.

Кадры 4 серии 32 сезона.

( Читать дальше )

Нужно ли и как правильно покупать недвижимость

- 07 января 2021, 12:41

- |

Начнем с того, нужно ли покупать недвижимость вообще. И закончим тем, как правильно это делать: на свои или в кредит. Поехали!

На всякий случай скажу, что все изложенное ниже — мое субъективное мнение. У каждого оно свое, споры бессмысленны.

Стоит ли покупать недвижимостьДоходная недвижимость

За прошедшие 1-2 года мое мнение по этому вопросу изменилось. Ранее я считал инвестиции в доходную недвижимость выгодными, но столкнулся с проблемами:

— застройщик задерживает уже на 9 месяцев коммерческий запуск моих апартаментов в Вертикали в СПБ,

— коронавирус подкосил посуточную сдачу в аренду, и придется сдавать их помесячно, что уменьшит доходы;

— меня не устраивают ряд условий договоров, которые навязывает мне УК застройщика, и отказаться от них можно, только отказавшись от услуг УК в целом, а другой УК на объекте нет.

Получается, что если вы покупаете «готовый арендный бизнес», то ваш объект выходит из под вашего контроля, вы не управляете ситуацией в полной мере: не можете ускорить строительство, ремонт, решить ряд проблем, не можете быстро продать.

( Читать дальше )

Меб Фабер «Глобальное распределение активов. Лучшие мировые инвестиционные стратегии»

- 06 января 2021, 22:44

- |

Книга-«комикс», в которой приведены стратегии известных инвесторов. Читается за полчаса.

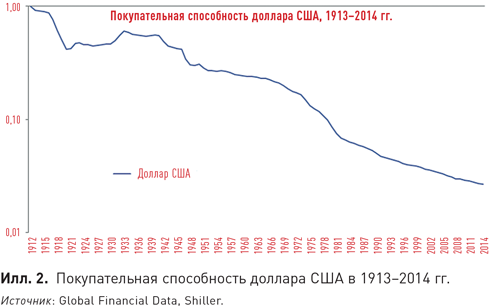

Внимание приковывают графики распределения активов. И вывод, что как не распределяй, то доходность одна и та же. Экономьте лучше на издержках.

Приведу графики из книги:

( Читать дальше )

Метод Кайдзен - маленькая книжка, которая впечатлила

- 06 января 2021, 18:06

- |

В книге всего одна простая идея, до которой я вроде бы и так допёр, но так и не сформулировал ее явно, чтобы она стала хорошо оформленной в сознании.

Идея в следующем:

Начинать любое дело (путь к большим достижениям) надо с маленьких или очень маленьких шагов. С небольших дел, по чуть-чуть.

🇺🇸 Путь американцев: инновации. Резкие перемены.

🇯🇵 Путь японцев: кайдзен. Постоянное совершенствование в результате незначительных но постоянных улучшений.

Книгу написал, как ни странно, психолог. И он приводит кучу примеров из своей практики, как люди успешно меняются в лучшую сторону, начиная с маленьких шагов. Отказ от вредных привычек, похудание, преодоление страхов и т.п. Суть психологии тут в том, что инновации приводят к быстрому результату, но вызывают отторжение по причине страха перед переменами. Кайдзен делает перемены мало заметными и более комфортными.

Лично я, читая книгу, осознал например одну из своих ошибок. Когда я решил закаливать дочь, я начал зимой сразу лить на нее ледяную воду из ведра. Это грубо, и психологически дискомфортно. Надо было начинать обливать ее теплой водой и каждый день снижать температуру например на полградуса.

Путь кайдзен требует терпения. Он настраивает на плавное, неспешное преобразование. Кайдзен — это философия жизни.

Еще один хороший пример, который мне понравился, касается вопросов. Когда ты хочешь, например, изменить компанию к лучшему, не стоит задавать сотрудникам пугающие вопросы: «как нам заработать миллиард за месяц?» Лучше спросите, какое маленькое улучшение может предложить этот сотрудник? И задавайте такие вопросы регулярно.

Книга 5 из 5. Однозначно. Всего 170 небольших страниц, а польза огромная. Главное осознать суть метода.

Полезные моменты:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал