Блог им. InvestHero

Опыт мастеров: как работает фонд Рэя Далио?

- 11 января 2021, 10:25

- |

Основатель и его фонд

Рэй Далио — Американский основатель инвестиционной компании Bridgewater Associates, также известен своей книгой «Принципы». В Америке Далио называют Стивом Джобсом от мира инвестирования. Рэй Далио находится на 110 строчке в рейтинге Forbes с капиталом в 16,9 млрд.

Bridgewater Associates — Американская инвестиционная компания, основанная в 1975 году. Хедж-фонд обслуживает институционалов, включая пенсионные фонды, НКО и ЦБ разных стран. По состоянию на 2020 год входит в топ 10 крупнейших хедж-фондов, под управлением которого находятся порядка $160 млрд.

Секреты успеха Bridgewater

1.Инвестиционная стратегия. Фокус на сокращении и синтезе сложных систем независимых активов, подкрепленных причинно-следственными связями. Это новый квантовый или количественный подход.

2.Корпоративный дух. Концентрация на основном своде правил и ключевых принципах, лежащих в основе всего, что делает фирма, и которых работники неукоснительно придерживаются.

Первый фактор не обязательно уникален, так как практически любой крупный хедж-фонд обладает хорошей инвестиционной стратегией, однако второй признак уникален. Корпоративный дух — это то, над чем Bridgewaterусилено работает, а также обеспечивает значительное преимущество перед другими хедж-фондами.

Корпоративная культура компании направлена на то, чтобы уловить и усилить в каждом сотруднике положительные стороны таких человеческих качеств, как: креативность, честность, умение абстрагироваться, образное мышление, качественное принятие решений. Более того, компания нацелена на уменьшение негативных аспектов человеческий слабостей: высокомерия, предубеждения и лживости.

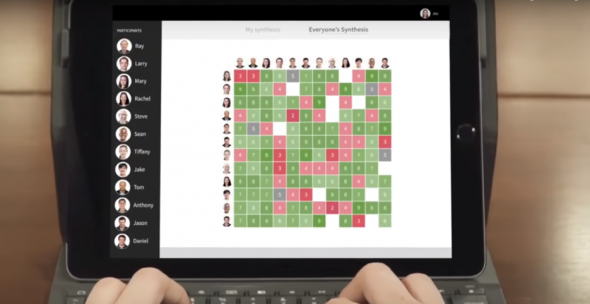

Многие сотрудники финансовых организаций боятся критиковать своих коллег и менеджеров. Однако в Bridgewater критика является обязательным инструментом — если этого не делать, вас могут уволить. Оценка сотрудников использует принципы абсолютной честности и предельной прозрачности и реализуется через приложение Dots, которое позволяет ставить оценки в реальном времени. (Для более подробного изучения списка принципов рекомендуем прочитать книгу Рэя Далио «Принципы».)

Стратегии Фонда

Фонд специализируется, в основном, на двух стратегиях: Pure Alpha и All Weather.

Рассмотрим стратегию All Weather, или другими словами «Всепогодный портфель». Данный портфель предназначен для выживания в любых экономических условиях, не зря его называют всепогодным. All Weatherстановится особенно привлекательным в периоды неожиданных событий, так называемых «Черных лебедей», особенно для инвесторов, которые очень чувствительны к риску.

Рэй Далио считает, что на стоимость актива в большей степени влияют инфляция, дефляция, повышение и снижение экономического роста, поэтому для снижения волатильности он использует диверсификацию по классам активов на основе сезонности рынка:

- Инфляция выше ожидаемой;

- Инфляция ниже ожидаемой;

- Более высокий экономический рост;

- Экономический рост ниже среднего.

Далио выбрал классы активов, которые хорошо себя ведут в каждом из этих сезонов, для диверсификации, чтобы обеспечить более плавный и стабильный рост, а также уменьшить просадки портфеля.

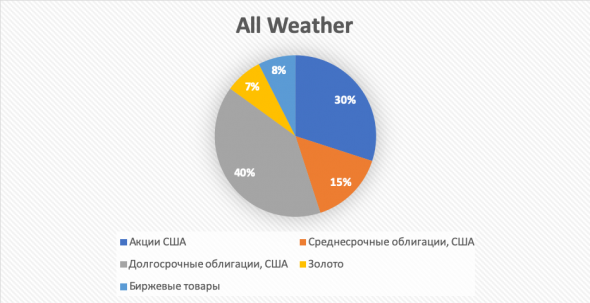

Чтобы снизить волатильность портфеля, основная часть состоит из облигаций (55%), и только 30% приходится на акции, остальную долю в портфеле занимают биржевые товары (15%).

Портфель выглядит следующим образом:

Строим всепогодный портфель сами

Если вы являетесь квалифицированным инвестором, вы можете собрать портфель из следующих низкокомиссионных фондов:

30% VTI (Американские акции)

40% VGLT (Долгосрочные облигации)

15% VGIT (Среднесрочные облигации)

8% IAU (Золото)

7%PDBC (Биржевые товары)

Неквалифицированные инвесторы также могут собрать всепогодный портфель из ETF от Finex.

55% FXRU (Надежные Еврооблигации)

30% FXUS (Американские акции)

15% FXGD (золото)

Однако при составлении портфеля следует учитывать, что у фондов от Finex в разы больше комиссии, чем у фондов группы Vanguard.

Можно отметить, что с начала ипотечного кризиса в 2008 году всепогодный портфель чувствовал себя хорошо и не просел, в отличие от индекса SP 500. В среднем годовой рост портфеля составил 7,93% с максимальной просадкой в 11,98%, в то время как рост SP 500 составлял 8,65%, но также индекс упал вдвое.

Источник: Optimizedportfolio

Pure Alpha

Другая стратегия — Pure Alphа, которая была запущена в 1989 году. Это инвестиционная стратегия на мировом фондовом рынке, основанная на подходе факторов риска. Идея заключается в том, чтобы найти такие активы, которые имеют низкую корреляцию друг к другу для того, чтобы получать доходность вне зависимости от движений рынка. Как правило, в портфеле находится от 30 до 40 различных торговых позиций по индексам, акциям, облигациям, биржевым товарам и валютам.

В 2011 году была запущена вторая версия портфеля — Pure Alpha Major Markets. Капитал клиентов на момент запуска составлял $2,4 млрд. Летом был открыт доступ для новых инвесторов, которые внесли в фонд еще $7,5 млрд. Отличался данный фонд от своей первой версии тем, что у него была повышена ликвидность за счет фокусировки своего внимания на основных рынках, таких как Европейские облигации. В 2011 году данный фонд принес компании порядка $100 млрд.

Однако для Хедж-фонда 2020 год стал огромным потрясением. В августе ущерб составил 18,6% (более $25 млрд). За 2020 год инвесторы вывели порядка $3,5 млрд. Причиной такого ошеломляющего результата стало то, что компьютерные модели Bridgewater неверно интерпретировали рынок. Bridgewater сильно снизила свои риски и поэтому не смогла поучаствовать полностью загруженным портфелем в восстановлении фондового рынка.

Заключение

Свод правил и принципов Рэя Далио сделал компанию Bridgewater столь известной и крупной. Для успешного инвестирования следует также следовать определенным принципам и правилам.

- Диверсифицируйте свои вложения, чтобы при очередном шторме на фондовом рынке не получить огромных убытков.

- Продавайте сильно выросшие активы и вкладывайте полученную прибыль в компании с высоким потенциалом.

- Четко определяйте цель и маршрут, по которому вы будете двигаться.

- Не бойтесь ошибаться — бойтесь не учиться на ошибках. Воспринимайте ошибку как опыт и обязательно делайте выводы.

- Нельзя слепо доверять другим людям, однако поинтересоваться мнением других специалистов все же бывает полезно. Но помните, что вся ответственность на ваших плечах.

- Всегда обучайтесь новому. Инвестированию нельзя научиться за месяц или год.

Статья написана в соавторстве с аналитиком Марком Пальшиным

теги блога Сергей Пирогов

- ЕС

- рынок труда РФ

- Fix Price

- headhunter

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Итоги года

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- ММК

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- норникель

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ритейл

- роснефть

- рубль

- русал

- рынок акций

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- стратегии

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс ртс

- ЦБ РФ

- цены на нефть

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс

В конце 2020г. умер Пол Далио (у него был аутизм, Пол был режиссером, снял очень своеобразный фильм про людей с болезнью как у него самого), сын Рэя Далио, поэтому Рэю Далио нужно будет время, чтобы прийти в себя после большой трагедии. Интересуюсь действиями и жизнью успешных, известных финансистов.

При этом зато хорошо растет EPS.

А так по ситуации весь фундаментал сейчас почти значения не играет.

Важно только ликвидность, которой ни конца ни края не видно.

В зарубежных финансовых изданиях отмечали что планируется реструктуризация этих долгов из них около 4ТРЛН $ токсичны.

Возможно удастся предотвратить банкроство большинство из них.

В том числе, написал по поводу смерти Пола.

Я читал на сайте linkedin^ если интересно, можете найти на linkedin профиль Ray Dalio.

Интересно, кто это упёртый?

Надерите Ваши пароль и логин в linkedin.

www.linkedin.com/pulse/my-reflections-six-weeks-after-sons-passing-ray-dalio/

My Reflections Six Weeks After My Son’s Passing

- Опубликовано 10 февраля 2021 г.

Если написанные слова не понятны, то изучите английский язык: пригодится.Некоторое время жил в Англии, поэтому говорить умею.