Блог им. InvestHero |Где конец ралли в золоте? Как учесть Иран? Вырастет ли рубль? (видео)

- 15 апреля 2024, 12:28

- |

В новом выпуске программы «Вот такие пироги» речь пошла о хайповой теме недели — золоте и серебре. Расписал, как вижу их дальнейшее поведение.

Также поговорили о нефти: в контексте конфликта Ирана и Израиля это также интересная тема.

К слову:

• не держу «Лукойл», но держу 10% «Роснефть».

Также обсудили еще два вопроса:

• мир (вопрос от зрителей из прошлой передачи). Допустим, СВО завершается или существенно деэскалируется. Что это поменяет на инвестиционном рынке и в экономике?

• рубль: 17 апреля жду продления правила о продаже валютной выручки, нефть продолжает расти. Это убеждает меня в том, что стоит пробовать шортить фьючерс на юань.

Вот такие Пироги!

Пишите ваше мнение в комментариях под видео.

- комментировать

- Комментарии ( 0 )

Блог им. InvestHero |Видео: Продал половину акций, купил флоутеры и золото

- 18 марта 2024, 10:13

- |

В новом выпуске программы «Вот такие пироги» речь идет о рынке в контексте игры от защиты: я продал примерно половину акций и смотрю:

(1) если возвращаться в рынок, то в какой точке/когда;

(2) как, несмотря на более защитный режим, не прекращать активный заработок.

Для этого я смотрю на золото в рублях: оно выглядит как интересный актив, который может вырасти даже при снижении акций.

Также не обошел вниманием акции «Тинькофф», торги по которым стартуют в начале недели.

Показал своих фаворитов на рынке акций в инвестиционном смысле (если рынок снизится, то их это не обойдет, но рано или поздно по ним жду новые вершины).

Кроме всего прочего, анонсировал важные новости по нашему сервису.

Приятного просмотра!

Блог им. InvestHero |Что происходит с ценами на золото

- 21 ноября 2023, 11:23

- |

За последний год взаимосвязь золота с реальной 10-летней доходностью сильно ухудшилась и плохо объясняет текущую цену золота. В статье поговорим про спрос на золото со стороны мировых ЦБ, ожидания по снижению ставки ФРС и геополитический фон, а также дадим актуальный взгляд на цены на этот металл.

Взаимосвязь между реальной доходностью и ценами на золото перестала работать.

Золото исторически взаимосвязано с реальными процентными ставками: снижение ставки, как правило, приводит к повышению цен на золото. Реальная 10-летняя доходность облигаций считается как разность между доходностями 10-летних облигаций и доходностью 10-летних инфляционных ожиданий.

За последний год взаимосвязь золота с реальной 10-летней доходностью ухудшилась. В текущих ценах на золото находится премия в размере ~600-700 $/унц., если исходить из модели взаимосвязи с реальными процентными ставками (оно должно стоить 1200-1300 $/унц.). Соответственно, такая модель сейчас плохо объясняет цену золота.

Поскольку золото по смыслу остаётся своего рода валютой, а именно средством сохранения стоимости, то логично предположить, что корреляция между ценами на золото и 10-летней реальной доходностью будет работать в ближайшем будущем, но уже с другими параметрами.

( Читать дальше )

Блог им. InvestHero |Золото: причины сильного роста

- 13 апреля 2023, 09:27

- |

С начала года цены на золото выросли на 11%, до 2000-2050 $/унц., вероятно, на фоне повышенного спроса на данный актив со стороны центробанков многих стран, особенно, Китая. При текущей 10-летней доходности с поправкой на инфляцию такая цена не обоснована. В статье подробнее разберем аргументы быков и медведей по золоту.

С начала СВО 10-летняя реальная доходность перестала объяснять цену золота

Исторически золото сильно коррелировало с реальной 10-летней доходностью облигаций США. Когда она растет, золото становится менее привлекательным (как правило, цена на него падает), так как данный актив не генерирует доходность. Соответственно при падении реальной 10-летней доходности цены на золото должны расти. При текущей реальной доходности (1,0%) золото с поправкой на инфляцию должно стоить ~1300-1500 $/унц. согласно общепринятой модели.

С начала СВО корреляция начала рушиться. Несмотря на рост реальной доходности, цена золота также продолжала расти. Мы полагаем, что это могло произойти из-за высокого спроса. Активы ЦБ РФ были заморожены. Это создало прецедент, в результате чего многие держатели (крупные страны) 10-летних облигаций начали их распродавать и искать новые активы для вложения полученных средств. Вероятно, таким активом стало золото.

( Читать дальше )

Блог им. InvestHero |Breakout в золоте

- 12 ноября 2021, 10:55

- |

Позавчера мы стали свидетелями прорыва сопротивления в золоте, которое, на мой взгляд, является многообещающим. Ниже я хочу поделиться кусочками размышлений на эту тему:

— Как мы помним, полгода золото падало, и лишь в последние 2 месяца начало попытки выкупа вверх.

— Что изменилось за это время? — Многие инвесторы переосмыслили сроки инфляции: поняли, что она может быть 4-5% ещё не меньше года, а возможно и дольше.

— О продолжительности инфляции и ее завязке на избыточные сбережения заговорили крупнейшие фонды, в частности Bridgewater.

Некоторые возразят: постойте, сейчас же идет рост % ставок и снижение QE — какое золото?

При ближайшем рассмотрении можно заметить, что конкретно сейчас эти аргументы не работают, чуть позже окажутся в игре, а в перспективе 6-8 мес. снова уйдут на второй план:

— Сейчас огромное кол-во инвесторов были в шорте 10-летних treasuries. При этом QE до конца 2021 будет больше, чем чистые заимствования Минфина США. В итоге, стал возможен шорт-сквиз, который помог золоту в последнюю неделю.

— С другой стороны, уже месяц идет мощный жор в золотодобытчиках (Полюс +40-45%), и это сильный аргумент в пользу того, что инвесторы уже поверили в рост золота. Об этом же говорит WGC.

( Читать дальше )

Блог им. InvestHero |Тренды в золоте

- 10 ноября 2021, 14:04

- |

Золото было непростым активом для торговли в 2021 году, учитывая его 20% падение. Чтобы понимать ситуацию дальше, я решил углубиться в Gold Demand Trends от World Gold Council, и в этом посте поделюсь с вами своими находками.

Начнем с предложения (тут все просто):

- добыча (75% предложения) стабильно растет, в этом году +4%, будет ещё… цена стимулирует наращивать пр-во;

- производство из вторсырья падает на 16% г/г, т.к. золото стало ценнее, люди неохотно его продают, и во всех регионах в мире отмечают недостаток сырья для переработки (которого не было в последние лет 5-10).

В итоге предложение растет, но медленно, и главным фактором остается спрос, который намного более многогранен:

- Спрос от промышленности (15% спроса) = в основном электроника и техника. Он вырос на 10-12% в этом году и будет восстанавливаться дальше: ноутбуки и чипы нужны.

- Ювелирный спрос, который составлял 40-50% от общего, в 2020 году падал до 25%, и сейчас бурно восстанавливается — рост в Китае +30%, в Индии +60% и на Западе 10-15% — и ему ещё есть куда расти на 2-3 года вперед по 10% в год до средних за 10 лет.

- Спрос на монеты и слитки (16% от спроса в 2021, но может дорасти до 20%, учитывая опасения за инфляцию в США и Европе) очень интересен: там спрос в Азии нормализуется очень быстро, но ещё быстрее просыпается спрос западных стран. В США снова лезут на пик Google запросы про инфляцию, и спрос в 2021 году может побить исторические рекорды.

- Спрос от Центробанков (10%) стабилен, и вероятно таким и останется — после провала 2020 они быстро восстановили покупки, поддерживая долю золота в резервах.

- Ну и конечно же wild card = ETF. Здесь спрос был 20% от общего за 2020й год, а в 2021 пока отрицательный (-2%...3%), и восстановится только тогда, когда спекулянты будут играть на повышение. Замечен интересный факт: в Азии ETF на золото не уменьшили вложения, это было только в США. А в США в ETF с низкими комиссиями был приток, а в «попсовых» ETF был отток спекулянтов.

( Читать дальше )

Блог им. InvestHero |Почему мы понизили прогноз по золоту?

- 13 августа 2021, 10:24

- |

На прошлой неделе вышли сильные данные по рынку труда. На этом фоне начали расти процентные ставки и доллар, что негативно отразилось на котировках золота. В связи с этим мы пересмотрели наши предпосылки по золоту в сторону понижения.

В этой статье вы узнаете:

- Подробнее о причинах снижения золота;

- Наш прогноз по золоту на 2021–2022 гг.;

- Что мы делаем с золотодобытчиками в портфелях

Сильные данные по рынку труда стали причиной коррекции в золоте

В пятницу (6 августа) вышел сильный отчет по рынку труда: новые рабочие места +943 тыс. против прогноза в 870 тыс. и безработица 5,4% против прогноза 5,7%. Такие данные способствует более раннему сворачиванию QE и повышению ставок. Поэтому процентные ставки начала подрастать, а доллар стал укрепляться. Это негативно отразилось на цене золота.

Мы снизили наш прогноз по золоту в среднесрочной перспективе

Золото взаимосвязано с реальными процентными ставками: чем ниже ставка, тем лучше золоту. Сейчас реальная ставка по 10-летним облигациям находится в районе -1,0%. Мы ожидаем роста реальной процентной ставки в 3кв до -0,75% и в 4кв до -0,5%. По итогам 2022 г. мы ожидаем, что реальная процентная ставка сохранится на уровне -0,5%. Фундаментальные значения золота для реальных ставок -0,75% и -0,5% составляют 1’820 и 1’730 $/унц. По итогам 2 полугодия 2021 г. мы ожидаем, что средняя цена золото будет ~1775 $/унц, а по итогам 2022 г. ~1730 $/унц.

( Читать дальше )

Блог им. InvestHero |Золото по полочкам

- 03 декабря 2020, 12:24

- |

Давайте начнем «от печки»:

- золото в 1900 году стоило $20;

- золото в 2020 стоит $1820, рост в 91х раз.

Почему? Потому что за это время была инфляция и просто для оборота системе нужно больше денег. Целый век товары дорожали, теперь денег даже для быта нужно больше, и 1 кило колбасы, и золотое кольцо с бриллиантом подорожали. Поскольку золота резко больше не стало (его предложение растет очень медленно), то и стоимость выросла вслед за падением стоимости 1 денежной единицы.

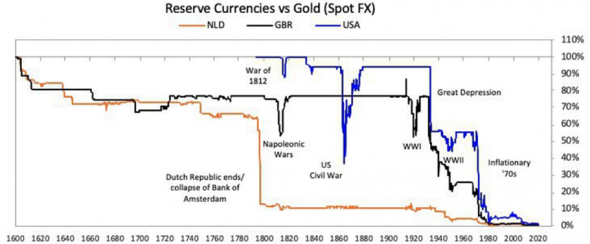

Вот как обесценивались фунт и доллар к золоту:

Как мы видим, это происходило преимущественно или в периоды высокой инфляции, или при печати денег для оплаты расходов правительств (например, в войну).

Главный враг золота — высокие % ставки по облигациям (так как они тоже защитные, но приносят доход, и если он выше инфляции, то логичнее владеть НЕ золотом):

( Читать дальше )

Блог им. InvestHero |Про золото

- 11 ноября 2020, 10:55

- |

Базово, золото торгуется сейчас в привязке к разнице между доходностями гособлигаций и инфляцией. Вот цифры:

- доходность 1-летних облигаций около 0.2% в USD, а инфляция за год – 1.4%.

- доходность 10-летних бумаг около 0.9%, а ожидаемая средняя инфляция в USD = 2.5%.

Таким образом, инвесторы в гособлигациях США теряют около 1-1.5% реальной стоимости в год (ставка минус инфляция), и ряд инвесторов в последние годы перекладывались в золото.

Всего золото в мире стоит $11-12 трлн, долг и облигации – $250 трлн, а акции – $90 трлн. Поскольку процент ставки снижать некуда, то облигации почти не могут расти, а проценты по ним не перекрывают инфляцию. Поэтому акции и золото последний год активно набирают.

При этом золото составляет 3.5% от общей стоимости активов (акции + облигации + золото), и по мере роста его доли в портфелях, думаю, оно будет дорожать дальше. Скорость может варьироваться, но пока инфляция выше процента доходности облигаций, это имеет смысл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс