Блог им. InvestHero |Как повышение ключевой ставки отразится на процентной марже банков?

- 27 июля 2023, 10:58

- |

В прошлую пятницу регулятор повысил ключевую ставку с 7,5% до 8,5%. При этом консенсус склонялся к повышению лишь на 50 б.п., до 8,0%. В статье рассмотрим, были ли готовы банки к такому изменению и чего ожидать с точки зрения динамики их чистой процентной маржи в будущем.

Средняя максимальная ставка по вкладам физлиц практически не менялась с февраля.

Из банковской статистики следует, что средняя максимальная ставка по вкладам топ-10 банков на конец февраля составляла 7,6%. С середины мая она выросла только на 0,1 п.п. и еще на 0,1 п.п. к началу июня. По последним данным, на 1-ю декаду июля ставка по депозитам составляла 7,8%. Если смотреть на вклады по срочности, то изменения по краткосрочным или долгосрочным вкладам физлиц также были незначительные — в рамках 0,26 п.п. с февраля по май. Стоит отметить, что ключевая ставка оставалась неизменной на уровне 7,5% с сентября 2022 года по июль 2023 года, при этом колебание максимальной ставки по вкладам было от 6,5% до 8,2% за тот же период.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. InvestHero |Будет ли ЦБ повышать ставку и есть ли риск для облигаций

- 09 июня 2023, 10:10

- |

Мы считаем, что СД на заседании примет решение сохранить ставку на текущем уровне 7,5%, несмотря на последний недельный принт, который зафиксировал ускорение темпов роста цен. Но так как основной вклад внесли сезонные категории, связанные с отпуском, то мы считаем, что повышать из-за этого ставку ЦБ не будет, а вот сигнал об ужесточении дать может.

Мы допускаем повышение КС в 2023 году до 8% (в 3-4 кв.), т.к. риски для инфляции выходят на первый план. Доходности ОФЗ уже заложили этот рост, поэтому негативной реакции мы не ждем, но краткосрочные эмоциональные продажи не исключаем с последующим восстановлением.

Корпоративные облигации также могут отреагировать в моменте негативно. Бумаги в нашем портфеле отчасти защищены от этого падения благодаря расширенной премии к ОФЗ и адекватному кредитному качеству.

Какие проинфляционные риски мы видим

Восстановление потребительского спроса. В 1 кв. 2023 года норма сбережений (% от доходов, который откладывается) упала до ~6% с 25% в 4 кв. 2022 года. Растет выдача потребительских кредитов: март — 1,5 трлн руб. (рекорд), апрель — 1,4 трлн руб. Кредитование населения ускорилось до докризисных уровней.

( Читать дальше )

Блог им. InvestHero |Будет ли ЦБ поддерживать банки в 2023 году так же, как в 2022-м?

- 30 января 2023, 11:26

- |

Чтобы избежать массовой паники и не вливать триллионы рублей для спасения банковской системы, ЦБ принял ряд мер, которые позволили банкам выйти на положительный результат в 203 млрд руб. (-12x г/г).

В этой статье рассмотрим, какие меры поддержки банковского сектора в 2022-м стали ключевыми и какие из них останутся в 2023 году.

Перечислим меры, которые позволили банкам удержаться на плаву:

1) Послабления по резервам: ЦБ дал возможность не ухудшать качество заемщика, пострадавшего из-за санкций, а также давал «рассрочку» по резервам на 10 лет. Создание новых резервов в кризис — один из важнейших показателей банка (в кризисные годы убыток от такой меры может расти более, чем в 5 раз в годовом выражении и съедать всю операционную прибыль до резервов, выросшую г/г).

2) Рост ключевой ставки до 20% и ограничения по движению капитала: Резкое повышение ставки и ограничения по вывозу валюты позволили сохранить интерес физлиц к банковским депозитам. Банки расплатились с вкладчиками во 2-м квартале и избежали паники из-за значительного оттока ликвидности.

( Читать дальше )

Блог им. InvestHero |Кому достанутся активы зарубежных банков?

- 18 ноября 2022, 10:53

- |

После начала СВО многие зарубежные компании начали закрывать свои подразделения в России. Банковская отрасль не стала исключением, и различные европейские, американские и банки из других стран стали уходить. В этом посте мы разберем, кто ушел, какой объем кредитов они имели и кому достанется эта потенциальная доля.

Какие зарубежные банки ушли?

Зарубежные банки выполняли различные функции в российском поле деятельности: от инвестиционно-банковских услуг до классического бизнеса, кредитования. Мы сконцентрируемся на последнем. При этом рассмотрим только часть зарубежных банков, входящих в топ-50 России.

Список 6-ти зарубежных банков из топ-50 в России включает «Сити-банк», «ЮниКредит», «Райффайзен, «OTP Банк», «Росбанк», Хоум Кредит Банк. Некоторые из них уже ушли или заявили об уходе из России. Например, «Сити-банк», который уже начал продажу кредитов. «Росбанк» продан «Интерросу» Потанина, «Хоум Кредит» – группе инвесторов. Остались «Райффайзен», «ЮниКредит» и OTP Банк. Но вероятность их ухода, по мнению экспертов, также высокая.

( Читать дальше )

Блог им. InvestHero |Фокусы с долларом

- 09 июня 2022, 15:07

- |

Сегодняшние события (отрицательная ставка или комиссия за удержание долларов в Тинькове) — явный симптом проблем с долларом в банковской системе:

— Тиньков был и остается популярен для вывода $$ в крипту;

— в банках избыток $$$ (для их продажи есть 120 дней, часики тикают).

Все это выглядит устрашающе, и значит есть все шансы увидеть слив валюты опять к 55Р за доллар, и ажиотажный спрос на золото и юань (по ним, насколько я вижу, уже рисуется премия к равновесной цене из-за наплыва покупателей — покупка сейчас это переплата 1-2%).

Далее мы имеем заседание ЦБ завтра. Там как минимум будут вербальные интервенции, а может и действия — например отмена сроков продажи валюты или ещё снижение порога продаж до 30% например. Очень вероятно, что доллар вырастет по итогам (надолго ли — неизвестно).

В таких условиях логично, что индекс Мосбиржи будет нервничать. ЦБ может поддержать доллар и косвенно рынок акций, но дальше риски волатильности возрастают.

В долгую трудно представить себе курс валюты вроде нынешнего (сейчас это работает, т.к. нефть $120). Соответственно, рынок акций Мосбиржи будет лихорадить, пока курс валюты не отрегулируют (даже если доллары условно говоря отменят, то будет важна другая валюта, и будет тот или иной курс обмена — нам же не платят за экспорт в рублях).

Правительство и ЦБ придется найти инструменты, а пока они в раздумьях, биржу будет лихорадить. Логично, что в таких условиях акции нефтянки намного лучше других экспортеров: у них хоть нефть вытаскивает ситуацию.

KEEP CALM, FIND A MOMENT TO SHORT RTS

Блог им. InvestHero |Обзор произошедшего в банковской отрасли

- 18 мая 2022, 19:31

- |

С момента начала спецоперации в финансовом секторе произошло много изменений. Шоковое поднятие ключевой ставки до 20%, массовый отток депозитов, рост курса доллара и его резкое ослабление, уход иностранных банков и многое другое.

Какие-то события уже в прошлом, а какие-то до сих пор актуальны. Поэтому в этом посте мы разберем в общем формате обзор текущей ситуации:

- чистая процентная маржа будет лучше, чем мы изначально закладывали;

- ликвидность уже восстановлена;

- консолидации и смены в управлении;

- резервы как одна из ключевых неопределенностей.

Чистая процентная маржа будет лучше, чем мы изначально закладывали

28 февраля ЦБ поднял ставку с 9,5 до 20% в ответ на грядущие инфляцию и массовый отток вкладчиков. На этом фоне ставка по депозитам во всех банках выросла до средней максимальной в 20,5% для физических лиц. Но компенсация со стороны кредитов последовала не сразу из-за более длинной срочности займов и мер государственной поддержки и послаблений. Опорой оказались только кредиты с плавающей ставкой для корпоративных клиентов, что примерно 40% от общих займов юр. лицам.

( Читать дальше )

Блог им. InvestHero |Как экономика влияет на российские банки?

- 18 апреля 2022, 15:33

- |

В нынешней геополитической обстановке наибольший удар взяла на себя финансовая отрасль России. Центробанк ожидает убытки в размере от 3,5 до 5,8 трлн руб. для банковской сферы в 2022 году, что составляет около 40% от всеобщего капитала банков. Но как экономические кризисы влияли на отрасль раньше, и на что обратить внимание сейчас?

В этой статье мы рассмотрим:

- как банковская отрасль связана с экономической ситуацией в стране;

- какие ключевые показатели находятся под ударом во время кризиса;

- что мы ожидаем от текущего кризиса.

Как банковская отрасль связана с экономической ситуацией в стране

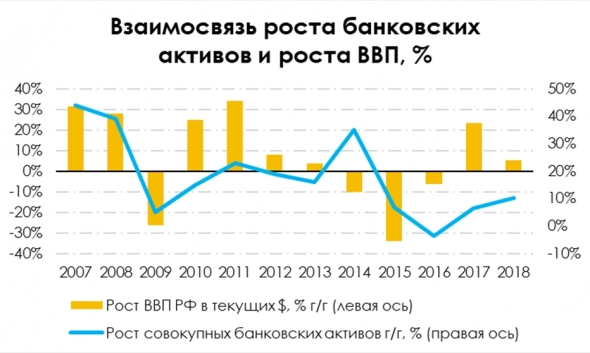

Финансовая отрасль напрямую зависит от состояния экономики. При растущей экономике (растет реальный ВВП и реальные доходы населения) растут и доходы банковской отрасли. Такое происходит из-за укрепления банковского баланса — население и корпорации кредитуются, чтобы ускорить экономический рост. Поскольку большая часть активов банка состоит из займов, то эта зависимость видна на графике ниже.

( Читать дальше )

Блог им. InvestHero |Почему ЦБ снизил ставку до 17%

- 14 апреля 2022, 10:39

- |

В этой статье разберемся, почему Банк России пошел на такой шаг. Для этого вернемся в конец февраля и посмотрим, с какой целью была повышена ставка до 20%.

Какие две задачи должно было решить повышение ставки:

- Стабилизировать финансовую систему

- Охладить потребительский спрос

По оперативным данным обе цели были достигнуты.

Стабилизация фин. системы: рекордный структурный дефицит ликвидности в 7 трлн руб. в конце февраля сменился профицитом в 617 млрд руб. на 5 апреля. По данным ВТБ, из 3 трлн руб. оттока в наличность в банки вернулось уже более 2 трлн руб. и приток не останавливается.

Охлаждение спроса: по данным Сбериндекса, расходы населения за неделю с 28.03 по 03.04, сократились с пиков в начале марта в 4 раза. Падение наблюдается по всем группам товаров и услуг. За последнюю отчетную неделю расходы меньше, чем были в конце января – начале февраля 2022.

( Читать дальше )

Блог им. InvestHero |Краткосрочный и долгосрочный взгляд на российские банки

- 07 февраля 2022, 13:04

- |

Текущая геополитическая обстановка обвалила котировки российских банков на более чем на 25% за 2 месяца. Фактор привлекательности банков в виде повышения ключевой ставки исчерпывает себя, поскольку банкам также необходимо привлекать фондирование теперь уже под более высокую ставку.

В этом посте мы рассмотрим следующие вопросы:

- Что сейчас влияет на стоимость котировок?

- Стоит ли иметь банки в портфеле краткосрочно?

- Привлекательны ли текущие цены для долгосрочных инвесторов?

Геополитическое давление на банки

Геополитическая обстановка вокруг Украины сподвигла запад к рассмотрению очередного пакета санкций против РФ. На этот раз ввиду энергокризиса и высоких цен на нефть, санкции против российских нефтегазовых компаний не были ключевым средством угрозы для России. Санкции такого характера могут привести к еще более высоким ценам на энергетические продукты, что вызовет недовольство среди граждан западных стран и снизит рейтинги властей.

( Читать дальше )

Блог им. InvestHero |Аналог банковского вклада с доходностью 10% годовых

- 23 декабря 2021, 10:54

- |

Что это такое?

ОФЗ-н — это облигации федерального займа для населения, выпущенные Минфином. Их ключевое отличие от обычных ОФЗ в том, что народные ОФЗ не торгуются на бирже.

Всего четыре банка являются уполномоченными брокерами Минфина по продаже ОФЗ-н: Сбер, ВТБ, Промсвязьбанк, Почта банк. Соответственно, их можно приобрести либо в отделениях этих банков, либо через приложение брокера.

Стоимость реализации этих облигаций считается так же, как и у обычных ОФЗ:

(Номинал * цена размещения %) + НКД, где

- Номинал = 1000 руб.

- Цена размещения рассчитывается в % и указывается на сайте Минфина. Она может быть выше или ниже 100%.

- НКД — накопленный купонный доход.

Теперь более предметно посмотрим, что сегодня из себя представляет ОФЗ-н 53008.

Параметры:

- Номинал — 1000 руб.

- Цена на 22.12.21 — 94,67%.

- НКД на 22.12.21 — 19,45 руб.

- Цена в руб. — 966,14 руб.

- Доходность к погашению — 10%.

- Выплаты купона — 2 раза в год.

- Дата погашения — 14.08.2024.

- ISIN — RU000A103GG2.

- Минимальная покупка на 22.12.21 — от 9669,61 руб. (от 10 шт. и выше).

- Доступность на ИИС — нет.

- Окончание приема заявок — 24.12.2021.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс