Избранное трейдера Задача трех тел

Как оценить количественно переподгонку

- 28 апреля 2024, 10:51

- |

Практики обычно стараются упростить свои системы, чтобы минимизировать именно ПЕРЕподгонку. В математическом смысле сокращают число степеней свободы, число параметров, по которым ведется оптимизация. Не всегда эти параметры такие очевидные, как, например, число баров в алгоритме канала Дончиана.

Или, для примера, при подгонке RSI мы видим уже 3 параметра — переменная сглаживания, порог перекупленности, порог перепроданности. Те, кто используют стандартные настройки, начинают играть в интерпретации, что тоже может иметь смысл подгонки, но я сейчас не об этом.

Хочется иметь какую-то меру, которая скажет нам, вот за введение дополнительного параметра подгонки мы получим вот такой выигрыш фиктивный (ПЕРЕ...), а все что свыше нам скажет, что мы цепанули реальную закономерность.

( Читать дальше )

- комментировать

- 6.1К | ★7

- Комментарии ( 82 )

Что будет если торговать по открытому интересу Юридических или Физических лиц во фьючерсе USD/RUB? Сравнение

- 21 апреля 2024, 17:30

- |

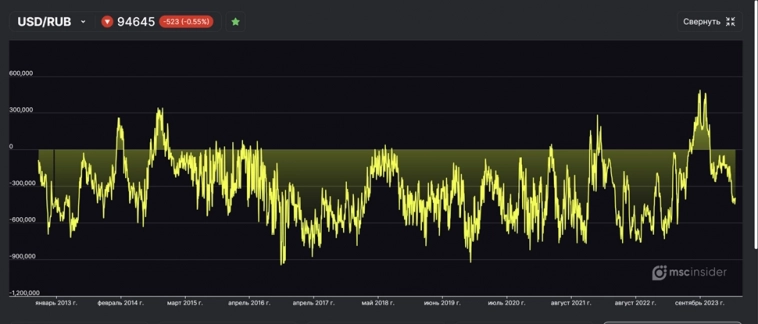

Если собрать всю всю историю открытых позиций, сделать разницу лонг и шорт между друг-другом, то мы получим «чистые позиции». Это разница лонг и шорт позиций.

1) Чистые позиции юридических лиц по фьючерсу USD/RUB

Чтобы уловить сильные изменения, — используем индикатор RSI на эти чистые позиции.

2) RSI на чистые позиции юридических лиц по фьючерсу USD/RUB

( Читать дальше )

Возвращаем налог по убыткам прошлых лет.

- 19 апреля 2024, 00:27

- |

Посмотрите на свои справки 2-НДФЛ за прошлые года. Если по какому-либо коду дохода и соответствующему ему коду расхода стоит одинаковая сумма, скорее всего был убыток.

Звоните брокеру и просите за этот год справку об убытках.

Либо еще проще – запросите у брокера за последние 10 лет справки по убыткам.

Если такие есть, и в 2023 году по этому виду дохода получили прибыль и заплатили налог, то заполняем декларацию, отправляем ее в ИФНС на проверку и ждем поступление денег.

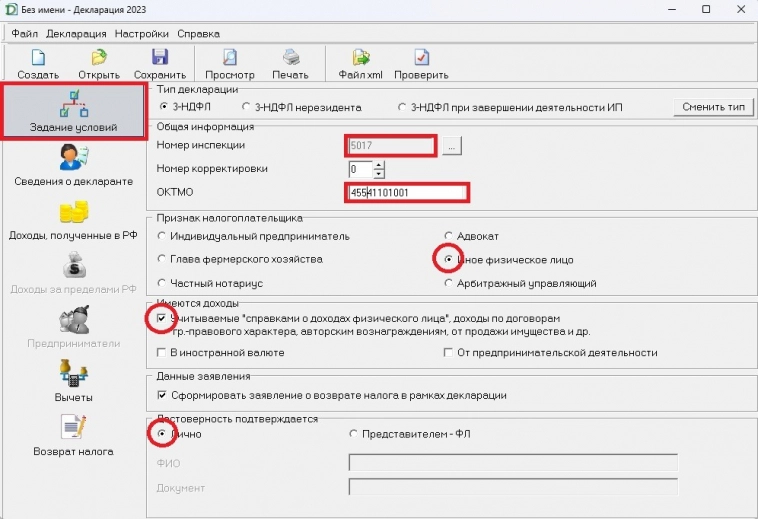

Как заполнить декларацию?

Рекомендую скачать программу «Декларация-23» на официальном сайте налоговой. www.nalog.gov.ru/rn77/program/5961249/

На первой странице декларации «Задание условий» заполняем номер ИФНС, ОКТМО.

Если не знаете, поищите в инете по своему адресу.

Признак налогоплательщика – иное физическое лицо.

Отмечаем имеются доходы учитываемые «справками о доходах физического лица».

И чтобы сразу поступили деньги на счет, без дополнительно заявления, отмечаем «сформировать заявление о возврате налога в рамках декларации».

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 47 )

Преимущества использования Хейкен Аши в торговых системах

- 14 апреля 2024, 01:02

- |

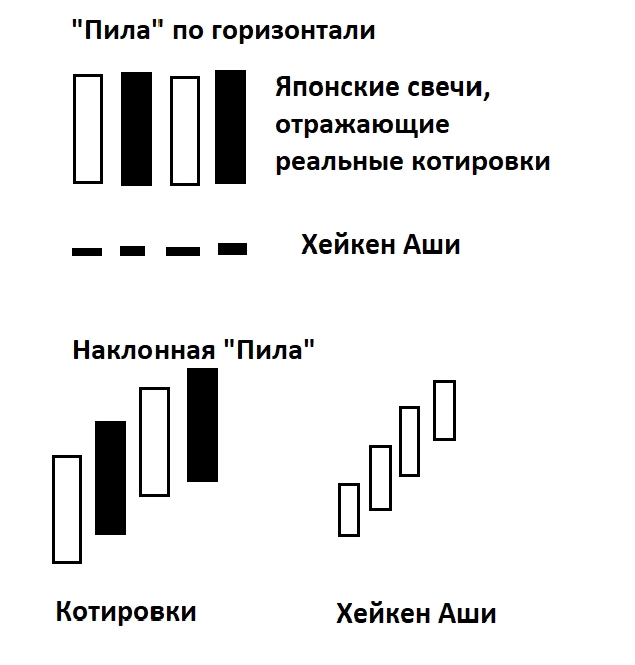

Цена открытия бара Хейкен Аши рассчитывается как средняя цены открытия и закрытия предыдущего

А цена закрытия бара Хейкен Аши — средняя между 4х значений текущего бара котировок (heigh, low, open, close)

Таким образом, Хейкен Аши усредняет колебания котировок

Например, если у нас идет пила по горизонтали, то он ее вытягивает в ровную линейку

График Хейкен Аши, в таком случае, будет выглядеть как сплюснутые по высоте бары

Если пила наклонная, то показывает равномерный тренд

Можно применить среднюю к Хейкен Аши, тогда показатели торговой системы станут еще улучше

Пример использования Хейкен Аши, сделки показаны на верхнем графике, график прибыли на нижнем

( Читать дальше )

Создаем любого торгового робота за 5 минут в нейросети без знания языков программирования

- 13 апреля 2024, 18:45

- |

Всем привет! Записал экспромтом ролик. Тема очень интересная. В принципе реализовать при помощи нее наконец стало возможно любые ваши задумки, просто описав их человеческим русским языком. В описание должны быть прописанные любые мелочи, тогда реализация будет правильной.

Писать алгоритмы можно, как в GPT4, так и в Claude 3. Из России без всяких VPN можно получить доступ сразу ко всем нейросетям тут: https://www.yeschat.ai/. Правда в сутки есть ограничения на запросы, но их хватает.

P.S. При заходе на сайт без VPN у меня почему то ругается антивирус, но его можно отключить на время или это чисто глюк у меня.

Ролик записал экспромтом, так что были косяки, которые сейчас поясню.

*Для trading view все сгенерилось без проблем и сразу. Есть возможность запускать алгоритмы из TradingView прямо на ваш брокер, но тут надо колдовать с API. Если у кого, есть инфа как это проще всего реализовать, пишите в коментах.

* Для MT4 генерил в ролике в ChatGPT4 там в итоге были косяки, потом понял, что рабочий скрипт получалось до этого сгенерить в Claude 3 под конец ролика показал, рабочий вариант.

( Читать дальше )

- комментировать

- 18.5К |

- Комментарии ( 52 )

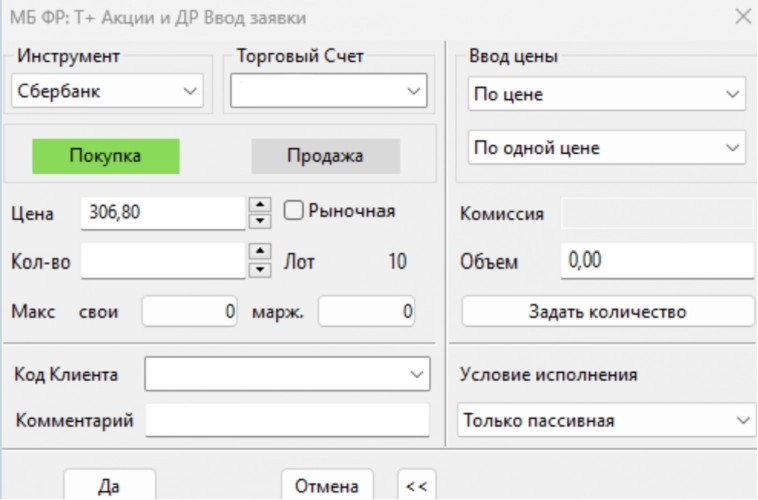

Вы платите комиссии по лимитным заявкам на акции? (Мосбиржа не берёт комиссии) У некоторых брокеров, да. Рекомендую посчитать, сколько на самом деле ВЫ платите брокеру.

- 03 апреля 2024, 18:26

- |

если Вы — мейкер.

ЭТОТ ПОСТ — ПРО КОМИССИИ ПО АКЦИЯМ !!!

Комиссии биржи по акциям

(обратите внимание на «мейкер»):

www.moex.com/s1197

Чтобы Ваша заявка точно стала маркет мейкерской, т.е. чтобы точно не платить комиссию биржи,

в окне «условие исполнения» выберите опцию «только пассивная».

Если по заявке «только пассивная» с Вас будет взята комиссия с формулировкой «урегулирование сделок» или

другим не понятным словосочетанием, то поинтересуйтесь, кто на самом деле получает комиссию.

Обратите внимание:

у некоторых брокеров на некоторых тарифах с Вас, кроме комиссии брокера, берут

комиссию под названием

«урегулирование сделок», возможны и другие витиеватые формулировки.

Словосочетание «комиссия биржи» можно понять однозначно,

это — та комиссия, которую берёт биржа.

Хитрые словосочетания «урегулирование сделок» и др. рекомендую уточнять, это — Ваши деньги !!!

И то, что Вам ответили в службе поддержки, рекомендую перепроверить

( Читать дальше )

Формула для получения в Excel котировок мосбиржи

- 08 февраля 2024, 02:01

- |

=ФИЛЬТР.XML(ВЕБСЛУЖБА("iss.moex.com/iss/engines/stock/markets/shares/boards/TQBR/securities.xml?iss.meta=off&iss.only=marketdata&marketdata.columns=SECID,LAST");"//document//data//rows//row[@SECID='"&A3&"']/@LAST")Можно ее использовать для составления мат моделей с использованием различных показателей

Прощу помощи

- 30 января 2024, 21:26

- |

Помогите и поделитесь знаниями. На чем может быть основан этот индикатор. Понятно что связан с АТР, но легче не становится. Кода конечно нет

Но хотелось бы попробовать сделать что-то подобное

Книга о том как жить со своей нервной системой в гармонии

- 27 января 2024, 17:09

- |

Настоящий торговый Грааль

- 16 января 2024, 16:53

- |

Говорить, что у тебя есть Грааль, – так себе затея!

Поэтому скажу иначе: у меня целых два Грааля! 😄 Накопил за 10+ лет профессионального трейдинга.

Грааль – это гипотетическая торговая система с потрясающим преобладанием профитов над убытками либо вовсе без убытков!

Итак, да, у меня их две штуки)

Первый мой Грааль – это сложная конструкция на квантовом трейдинге, с массивом Big Data и прочим, прочим. Одной статьёй не охватишь. Этой темы я касался в прошлых публикациях.

А вот второй Грааль – это грид-система (сеточник), усиленная авторскими ноу-хау. Эту стратегию я назвал Knife Catcher (Ловец Ножей), о ней и пойдёт рассказ. За Грааль пояснить не забуду 😉

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал