Избранное трейдера ПерспективныйМолодой

Эй, Английский, палегче. Лайфхаки по прокачке изучения языка, используя знания о мозге и мышлении

- 17 сентября 2020, 11:56

- |

- комментировать

- 2.4К | ★14

- Комментарии ( 4 )

📲Momo Inc. - $MOMO - Обзор компании

- 06 сентября 2020, 16:08

- |

Momo Inc. управляет мобильной социально-развлекательной платформой в Китае — Momo, которая включает в себя мобильное приложение Momo, а также различные сопутствующие свойства, функции, функциональность, инструменты и услуги для пользователей, клиентов и партнеров платформы. Мобильное приложение Momo объединяет людей и облегчает социальное взаимодействие и самовыражение, основанное на местоположении пользователей и интересах, а также различные развлекательные мероприятия, включая живые шоу талантов, короткие видео и социальные игры, другие видео- и аудио-интерактивные возможности, такие как живые чаты и мобильное караоке.

Компания также управляет Tantan, социальным приложением знакомств для молодых пользователей мобильного интернета, которое позволяет пользователям находить и устанавливать романтические связи, а также знакомиться с интересными людьми.

Название Momo в переводе с китайского означает «незнакомый»

Ранее компания была известна как Momo Technology Company Limited, а в июле 2014 года изменила свое название на Momo Inc. Компания Momo Inc. была основана в 2011 году, штаб-квартира в Пекине, Китай.

( Читать дальше )

- комментировать

- 13.6К |

- Комментарии ( 11 )

Психологическая подготовка трейдера

- 14 августа 2020, 17:04

- |

Вот сейчас, у меня нет источников дохода, я многие года не работаю, не имею стабильного источника заработка. Живу только за счёт подработок. Но сегодня они есть, а завтра могут совсем прикрыться.

Это давит. Когда все вокруг работают, ходят на наёмную работу, а ты один сидишь и делаешь вид, что пытаешься что-то делать, будто бы трейдишь. На самом деле ничего нет, никаких результатов. Возникает страх будущего, мысли, а вот если бы работал, что в карьере бы уже наверное в начальствующий состав, хотя бы самого начального уровня попал бы. Теперь же если ничего не получится и пойти на наёмную работу, то с самого низа начнёшь работать, без каких либо шансов на повышение, так как вокруг тебя будет перспективная молодёжь и повышать в должности будут в первую очередь их и лишь за крайне редким исключением, если уж так сложились обстоятельства, что больше никого нет, то кого-нибудь из предпенсионного возраста, но и то на время, появится молодой, то понизят мгновенно обратно. Вот это очень сильно воздействует, что карьеры не сделал, не добился короче в жизни ничего.

( Читать дальше )

NeuroEnglish: Помоги мозгу выучить язык. Лайфхаки по изучению иностранного языка.

- 28 июня 2020, 10:39

- |

Философия хорошей жизни. 52 Нетривиальные идеи о счастье и успехе. Рольф Добеллию Рассказ о книге. Часть 1

- 15 июня 2020, 08:54

- |

Расчет реальной доходности Индекса Мосбиржи

- 07 июня 2020, 22:07

- |

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

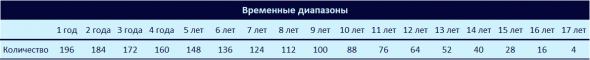

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

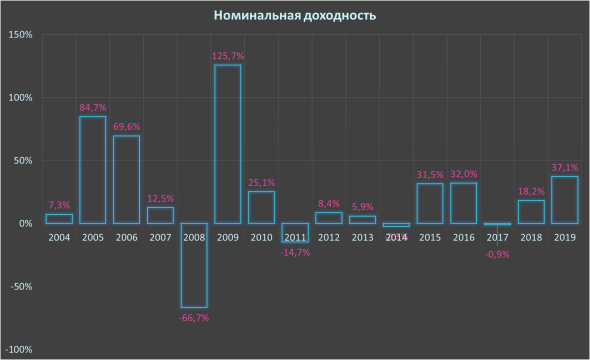

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

( Читать дальше )

- комментировать

- 15.5К |

- Комментарии ( 50 )

Бэктест мультипликаторов PE, PS, PB и других

- 18 мая 2020, 15:22

- |

Когда-то давно я устроился на работу в небольшой брокерской компании. Помню, первый вопрос на рабочем месте от начальника отдела, старого многоопытного спокойного еврея, поверг меня в шок: «Покажите как вы определяете лучшие акции?» А я-то думал, мне все расскажут и покажут! Сильно смутившись, я начал что-то лепетать про P/E, P/S и количество абонентов. «Ну это фигня какая-то! Идите думайте» — тихим голосом неожиданно изрек вежливый начальник, во мгновенье растоптав во мне всякое самоуважение. Я думал — меня уволят в ту же неделю, но оказалось, это нормальный способ руководства у шефа. Дело было в крайне презрительном отношении начальника к P/S, ведь этот коэффициент не учитывает долги компании. Тогда, в начале нулевых стандарты задавал Стивен Дашевский, прекрасный аналитик из Атона. Этот экспат, рулевой и светоч аналитиков, любил и продвигал три мультипликатора P/E, EV/EBITDA и EV/S. Эта тройка мультов и до сих пор на пьедестале в крупных домах, например в Сбербанк-КИБ. Проделав это исследование, я могу уверенно сказать, что мой подход в прошлом был не так уж и плох. А указанная тройка вовсе не объект для поклонения, другие параметры работают не хуже.

( Читать дальше )

- комментировать

- 12.5К |

- Комментарии ( 57 )

Враги нашего мозга

- 18 мая 2020, 11:48

- |

В этом посте опишу несколько факторов, влияющих на производительность нашего мозга. Важнейшие, на мой взгляд, ограничения, продиктованные во многом суетой нашей жизни. И работая с которыми можно существенно увеличить свою продуктивность.

Некоторые описанные идеи и цитаты для поста взял из великолепной книги Тео Компернолли «Мозг освобожденный». Маст рид для любого, желающего найти скрытые резервы своих возможностей.

1. Гиперподключенность

Смартфон обладает массой полезных функций. Телефон, камера, мгновенный выход в интернет для поиска необходимой инфы и т.п. Устройство может упростить жизнь.

Однако в контексте описываемой в посте темы – выгода не так очевидна. Постоянное использование мессенджеров, соцсетей приводит к формированию вредной привычки. Привычки всегда находиться на связи и немедленно реагировать на любой раздражитель.

Смартфон развлекает. С ним не так скучно. Но вместе с этим у современного человека совершенно пропадает способность концентрироваться. Смартфончик обеспечивает желание развлечься, но в то же время вносит колоссальную дезорганизующую составляющую в нашу работу. И не только в работу. Отдыхать тоже нужно не отвлекаясь! Почему? Описал в посте Как происходят озарения.

( Читать дальше )

Принципы Рэя Далио. Главы 1-2. Познание рынков.

- 19 апреля 2020, 10:43

- |

👉Цены отражают ожидания людей. Рынок идет вверх, когда результат лучше ожиданий. И наоборот.

👉Медитация дает спокойный открытый ум, который позволяет мыслить более чисто и креативно.

👉В 1971 страны покупали золото, потому что США печатали слишком много денег

👉Еще в 1971 году я понял, что нельзя верить официальным лицам, когда они говорят что девальвации не будет. Причем чем больше они в этом уверяют, тем выше вероятность что это произойдет.

👉Когда девальвируется валюта, рынок акций растет

👉Если вы хотите понять что делать, надо изучать что было в прошлые времена

👉Когда все думают что надо покупать акции, как правило это уже все в цене, и ставить на акции может быть ошибкой.

👉Каждое действие (с деньгами и кредитами) влечет за собой последствия.

👉Я измерял спрос как количество потраченных денег. Я смотрел кто покупал и продавал, и почему они это делали.

👉Нет смысла делать деньги, потому что деньги не имеют внутренней стоимости, их ценность от того, что на них можно купить. Когда у вас достаточно денег, чтобы удовлетворить базовые нужды, деньги не самое значительное, к чему надо стремиться.

👉Для меня гораздо важнее значимая работа, значимые связи, общение.

👉Я решил записывать все свои мысли по рынку каждый день в Daily Observations, чтобы другие могли понять мою логику и улучшить ее. Это упражнение заставило меня рефлексировать каждый день.

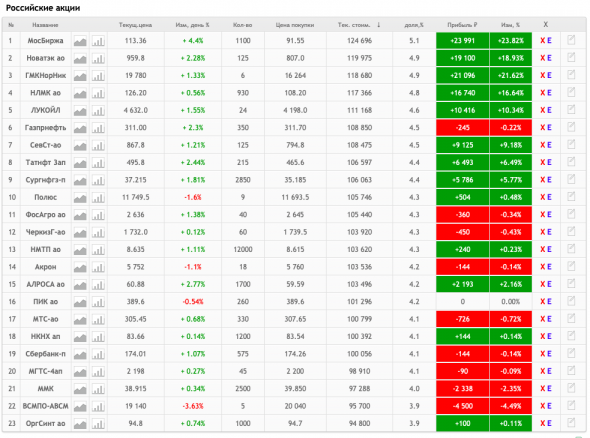

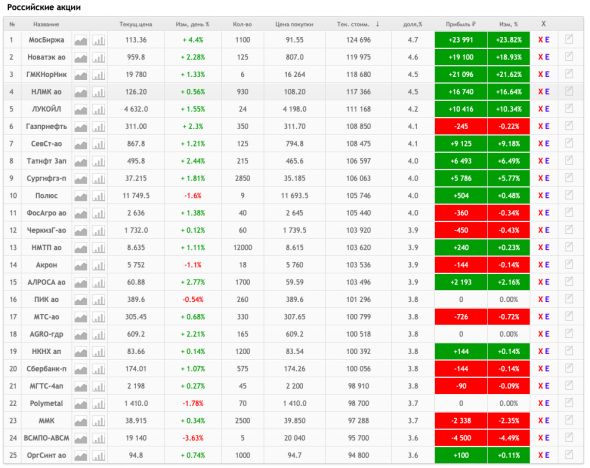

Лучшие российские компании для инвестора

- 18 апреля 2020, 14:27

- |

Уточнение:

Растущие компании — это не те компании у которых растет баланс (типо Газпрома), а которые имеют рост акций с момента начала торгов по сей день + платят дивы.

Я накидал список, возможно что-то упустил. В идеале нужно 20 компаний в портфеле, по 5% в компанию вполне достаточно для диверсификации.

P.S. Благодаря коллективному разуму смартлаба добавил — Полиметалл, РосАгро. Получилось 25 компаний, по 4% в каждую.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал