Избранное трейдера Михаил Ка

Акции СЕВЕРСТАЛЬ (CHMF), прогноз и аналитика 2026 (отчет МСФО за 9 месяцев)

- 19 января 2026, 14:42

- |

Приветствую Друзья инвесторы, с Вами снова Роман и сегодня мы обсудим компанию ПАО «СЕВЕРСТАЛЬ».

Напомню, что в конце 2025 года на официальном сайте компания опубликовала отчет МСФО по результатам за 9 месяцев 2025 года. Получив новые данные, мы сможем сравнить их с результатами компании, полученными за прошлые периоды и понять, что ждет акции компании рост или падение.

Свежий прогноз и рекомендации аналитиков на 2026 год

Прежде чем начать приглашаю Вас подписаться в мой Telegram канал там Вы сможете узнать реальную (справедливую) а не рыночную стоимость таких компаний как: Мечел, Яндекс, Алроса, Интер РАО, НЛМК, ВТБ, ММК и другие. Там больше обзоров, выходят они быстрее и можно скачать таблицы с финансовыми данными на каждое предприятие.

Почему падают акции Северсталь

В первую очередь проблемы в отрасли конечно же связаны с замедлением развития экономики и снижением потребности у потребителя.

Сегодня все мы можем наблюдать значительное снижение строительства нового жилья, на которое конечно же повлияло повышение процентной ставки по ипотеке и сокращение программы льготной ипотеки.

( Читать дальше )

- комментировать

- 370 | ★1

- Комментарии ( 0 )

Как распознать дефолт в ВДО?

- 19 января 2026, 14:23

- |

В этом выпуске Марк Савиченко разбирает дефолты в высокодоходных облигациях и показывает, какие сигналы чаще всего появляются ДО техдефолта/дефолта: ухудшение отчётности и рейтингов, мнение аудитора с оговорками, налоговые риски, аномалии в капитале и НМА, рост долга без роста выручки, а также всплеск судебных исков.

Отдельно обсуждаем кейсы 2025 года и сравнение со статистикой 2023–2024:

🔸почему часть дефолтов рынок ждал, а некоторые стали неожиданностью

🔸как новости из публичных источников и телеграм-каналов могли помочь инвесторам выйти заранее

🔸почему «быстрые» дефолты после размещения особенно опасны

🔸и что делать инвестору при преддефолтных событиях и реструктуризациях.

📺 Rutube

📱 ВКонтакте

🌐 YouTube

Приятного просмотра!🎥

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

3- и 5-летние налоговые льготы: чем отличаются и как использовать инвестору?

- 19 января 2026, 12:13

- |

Помимо налоговых льгот на ИИС, есть еще возможность освободить от НДФЛ инвестиции на обычных брокерских счетах. Но для этого нужно быть долгосрочным инвестором.

Я периодически использую эти льготы. Расскажу чем они отличаются.

( Читать дальше )

Как выудить секреты не подав виду

- 11 января 2026, 23:44

- |

Прочитал ещё одно учебное пособие. Оно оказалось превосходным. Теперь более-менее ясно, как следователи «мучают» на допросах без рукоприкладства и депривации сна.

остальное

По 70 наиболее и наименее доходных облигаций с рейтингами от BB- до AA+, по оценке Иволги

- 29 декабря 2025, 06:17

- |

📌Полный файл с отбором ВДО для этой публикации — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/61445

Ранжируем сравнительную привлекательность ВДО и не только ВДО по «справедливой» доходности и по доходности относительно рейтинга. В выборке наиболее ликвидные облигации с рейтингами от BB- до AA+, суммы выпусков — от 300 млн р. Тот спектр бумаг, которым, в основном Иволга и торгует.

|«Справедливый» уровень доходности для каждого из кредитных рейтингов предполагает, что облигационная доходность равна доходности денежного рынка, если поправить ее на вероятность дефолта (рассчитывается на статистике дефолтов от 3 рейтинговых агентств) и возможность продать облигацию по цене 25% от номинала.|

Чем больше премия доходности отдельной облигации к ее справедливому уровню, рассчитанному нами, тем выше эта облигация в 👆первой таблице.

Чем, наоборот, больше дисконт – тем ниже облигация во 👇второй таблице.

Зеленым выделены бумаги, входящие в публичный портфель PRObonds ВДО, где мы стремимся держать облигации из 👆первой таблицы и избегать из 👇второй.

( Читать дальше )

Пост по отзыву о книге А.Кургузкина «Лабиринт иллюзий»

- 16 декабря 2025, 19:42

- |

Пост по отзыву о книге А.Кургузкина «Лабиринт иллюзий»

Вот, буквально на днях, старый знакомый прислал свои эмоции после знакомства с книгой Саши Кургузкина «Лабиринт иллюзий» от которой он отбрыкивался почти 8 лет: «Поймал себя на странной мысли: 90% времени я пытался расколоть рынок, а надо было – раскалывать себя. «Лабиринт иллюзий» – это редкий текст, который не продаёт нам «грааль», а забирает обратно нашу любимую игрушку: иллюзию, что рынок – это объект охоты.»

Мне в руки книга попала в 2017 году и просто перевернула меня в прямом смысле. Я не спал несколько дней, читая ее и поражаясь, какие мы уникальные существа – люди.

Самая неприятная (и полезная) идея там простая: пока вы считаете себя охотником, рынок спокойно охотится за вашими слабыми местами — через ваш «эмоциональный интерфейс»: истории успеха, супершансы, нарративы, ощущение «ну вот-вот сейчас пойму/дожму/заработаю»…. и в какой-то момент, незаметно для вас, вы меняетесь с рынком ролями: он – охотник, а вы – добыча.

( Читать дальше )

Я ОБЪЯСНЮ, ПОЧЕМУ АКЦИИ NVIDIA ПАДАЮТ (несмотря на превосходные результаты квартала)

- 13 декабря 2025, 05:14

- |

Заголовок: Парадокс Nvidia: Почему акции падают, несмотря на идеальные отчеты?

1. Событие: Блестящие результаты, негативная реакция Forecaster Terminal

Nvidia опубликовала квартальный отчет, который превзошел все ожидания: выручка составила 57 млрд долларов, чистая прибыль — 31 млрд, а валовая прибыль (gross margin) достигла впечатляющих 66%.

Несмотря на эти, казалось бы, идеальные цифры, цена акций обвалилась вскоре после публикации отчета.

2. Ключ к пониманию: Отчет о прибылях и убытках vs. Баланс

Чтобы понять причину падения, необходимо различать «фильм» (Отчет о прибылях и убытках / Income Statement) и «фотографию» (Бухгалтерский баланс / Balance Sheet).

Отчет о прибылях показывает прошлую эффективность (сколько продали и заработали за период) — и здесь всё было безупречно.

Бухгалтерский баланс показывает финансовое здоровье на конкретный момент времени (активы и обязательства) — именно здесь внимательные инвесторы обнаружили проблемы.

( Читать дальше )

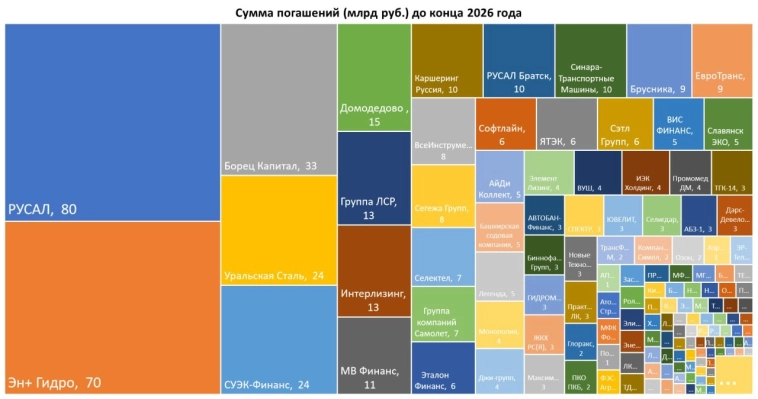

Графики погашения-амортизаций на 2026 год

- 12 декабря 2025, 06:17

- |

Последние события на рынке напомнили о рисках погашений/амортизаций: технический (пока что) дефолт Монополии на погашении выпуска МОНОП 1P02, падение цен Уральской Стали на обсуждениях приближения погашения выпуска УралСт1Р01.

В управлении рисками мы контролируем графики погашений/амортизаций/оферт всех эмитентов, бумаги которых входят в портфель. У нас всегда перед глазами графики на двенадцать месяцев вперед, но, конечно, наибольшее внимание обращаем на ближайшие месяцы.

Прикрепляем эксель-файл, в котором приведены все погашения/амортизации до конца 2026 по эмитентам с рейтингом А+ и ниже. Общий объем погашений/амортизаций по выборке 520 млрд рублей, 1 275 события, 177 эмитентов.

На горизонте недели подготовим подобный график и по офертам пут и колл, его уже опубликуем в чате @ivolgavdo

Телеграм: @Mark_Savichenko, @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

( Читать дальше )

Эмитенты массово банкротятся! Дефолты по облигациям в 2025

- 12 августа 2025, 09:39

- |

«Ну, не шмогла»🤷♂️

Подведём печальную промежуточную статистику дефолтов по облигациям в 2025 году. Год назад, когда я анализировал дефолты 1-й половины 2024 года, я удивлялся их скромному количеству и прогнозировал, что высокая ставка скорее всего «догонит» многих финансово неустойчивых эмитентов в следующем году. Собственно, так и произошло.

Жесткая ДКП сделала свое дело. Эмитенты облигаций из 3-го (и не только!) эшелона начали трещать по швам, а некоторые уже «порвались» и оставили держателей своих бондов без вложенных денег и с очень сомнительными перспективами их возврата.

💀Да, многие ещё держатся бодрячком, но дотянут ли до погашения? Собрал актуальную информацию по реальным дефолтам на август 2025 г.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💩ООО «КВС»

ООО «Концессии водоснабжения — Саратов» в декабре 2024 допустило техдефолт по амортизации, а в январе 2025 ушло в полноценный реальный дефолт. Это был 14-летний выпуск на 2 млрд ₽, размещенный в 2019 году.

( Читать дальше )

- комментировать

- 22.1К |

- Комментарии ( 33 )

Индекс потребительских цен (ИПЦ) и Дефлятор ВВП

- 04 августа 2025, 15:55

- |

1966 Toyota 2000GT.

Представьте, что в стране производят только 2 товара:

Хлеб (потребительский товар)

Станки (инвестиционный товар)

В 2023 году произвели 100 буханок хлеба по 50 руб. и 10 станков по 10 000 руб.

В 2024 году произвели 120 буханок хлеба по 60 руб. и 8 станков по 12 000 руб.

Как считают ИПЦ (индекс потребительских цен)?

ИПЦ учитывает только потребительские товары (хлеб) и не включает инвестиционные (станки).

🔹 Фиксированная корзина: берётся количество товаров 2023 года (100 буханок).

🔹 Сравниваем цены:

▶️2023: 100 буханок × 50 руб. = 5 000 руб.

▶️2024: 100 буханок × 60 руб. = 6 000 руб.

📌 ИПЦ = (6 000 / 5 000) × 100% = 120%

➡️ Инфляция по ИПЦ = +20%

Проблема ИПЦ:

✔️Не учитывает, что люди стали покупать больше хлеба (120 буханок вместо 100).

✔️Игнорирует «станки», хотя их производство упало, а цена выросла.

Как считают дефлятор ВВП?

Дефлятор ВВП учитывает ВСЁ, что производится в экономике (и хлеб, и станки).

🔹 Номинальный ВВП (в текущих ценах):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал