Избранное трейдера MaxCall

Система Каналья. Лечит неврозы, хандру и другие болезни, вызванные фондовым рынком. Идеальная система для новичков.

- 15 декабря 2020, 13:03

- |

Цель данной статьи, показать, что активно-пассивное инвестирование с разумным подходом имеет место быть. Данный метод идеально подходит новичкам, так как снимает психологическое давление от необходимости принятия решения, постоянно мониторить рынок, читать новости и тд. Не верьте тому кто говорит, что он не переживает относительно убытков, скорее всего он переживает их в два раза сильнее.

Основная идея это выбрать максимально стабильные фишки с дивидендной поддержкой, в которых было бы не страшно «зависнуть», получая дивиденды. Далее покупать каждые 4% просадки, и закрывать позицию каждые 4% роста. Данную стратегию продвигает Григорий Богданов, как оптимальную стратегию с точки зрения комфортной для психики. Но обо всем по порядку.

1. Манименеджмент.( риск-менеджмент и тд.)

ММ это наше все.(не путать ММ с маркет-мейкером) Контроль над рисками одно из самых главных на фондовом рынке. Можно срубить 100% за месяц и тут же за месяц все это слить. Нас интересует скромность, надежность и сложный процент на длительном периоде.

( Читать дальше )

- комментировать

- 9.5К | ★43

- Комментарии ( 63 )

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

- комментировать

- 12.9К |

- Комментарии ( 17 )

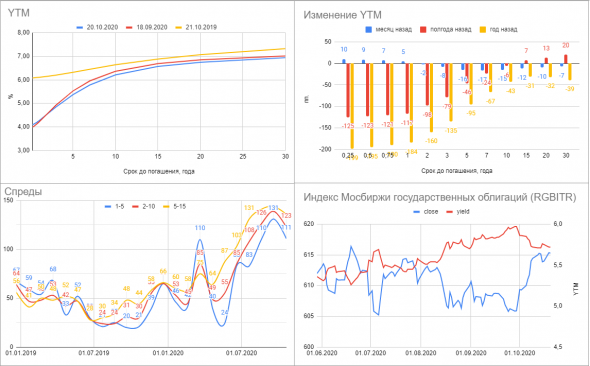

Строим дашборд на API бирже

- 20 октября 2020, 21:54

- |

Один такой дашборд я построил для рынка ОФЗ, выведя на панель данные о спредах, исторической динамике и индексе облигаций. Для того чтобы вся эта красота работала необходимо 4 простых шага:

- создать запрос с помощью API в формате CSV (Google Sheets не умеет в json, а сторонние костыли не всегда справляются)

- импортировать данные в Google Sheets с помощью функции ImportData используя ссылку из пункта 1

- Распарсить импортированные строки на столбцы

- Прикрутить графики

( Читать дальше )

Стратегия паразитирования на индексных фондах

- 14 октября 2020, 13:33

- |

Ранее в блоге публиковал серию статей о стратегиях инвестирования (не путать со спекуляциями). Думал, что описал почти все. Оказалось — нет.

Сначала я расскажу как при помощи стратегии паразитирования зарабатывают спекулянты и стоимостные инвесторы. А потом попробую объяснить почему к ней стоит присмотреться как дивидендным, так и доходным инвесторам.

ПредпосылкиПассивные инвесторы наступают. В августе 2019 года агентство Morning Star впервые в истории зафиксировало превышение сумм, инвестированных в фонды пассивного управления над активными фондами.

Напомню суть пассивной стратегии.

( Читать дальше )

- комментировать

- 18.3К |

- Комментарии ( 62 )

Стратегия уровневой торговли. Паттерны для работы с уровнями

- 06 октября 2020, 19:57

- |

Перед тем как вы продолжите читать про стратегию торговли уровней, мне бы хотелось сказать вам, что в реальности это очень сложный вид торговли. Уровни, тренды хороши на истории. На истории все понятно, но во время торговли интерпретировать паттерны очень непросто. Хаос рынка очень тяжело поддается какой-то систематизации с помощью уровней и паттернов. У новичков, когда они смотрят на график, возникает иллюзия понятности рынка. Тут бы я зашел, а тут бы я вышел. На практике все будет по-другому. Есть более надежные стратегии. Тот же статистический арбитраж, несмотря на пугающее название, намного проще для торговли. Торговля пар более стабильна, чем торговля уровней, паттернов и сигналов разных индикаторов. Короче говоря, совет я вам дал.

Стратегия уровневой торговли заключается в поиске сильных уровней на дневном графике, определении типа рынка, и, после этого, поиске точки входа на меньших таймфреймах в соответствии с моделью. Идея этой стратегии основана на поиске следов крупных игроков, которые своими лимитными ордерами строят уровни.

( Читать дальше )

- комментировать

- 34.3К |

- Комментарии ( 39 )

Про бизнес Русской Аквакультуры и его перспективах

- 05 октября 2020, 11:36

- |

Текст будет полезен тем, кто хотел получше узнать бизнес Русской Аквакультуры и его перспективы.

Немного об истории компании

Группа компаний «Русская аквакультура» является представителем сельскохозяйственной отрасли, занимается разведением и выращиванием рыбы в естественных водоёмах, а также на специально созданных морских плантациях (садковых комплексах). Отличие аквакультуры и рыболовства примерное такое же, что разведение свиней на фермах и охота на дикого кабана.

До того, как компания получила сегодняшние очертания, она состояла из 3 сегментов:

дистрибуция, ЗАО «Русская рыбная компания» — с нее собственно и началась эта история в 1997 году, занималась поставками Норвежской, а затем и дальневосточной рыбы.

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 10 )

Interactive Brokers и всепогодный портфель (All Weather Portfolio)

- 28 сентября 2020, 18:05

- |

Мы все помним боль 2008 года – однако далеко не все потеряли до половины своих сбережений в том году. Можете ли вы представить себе портфель, который сократился всего на 3,93% в 2008 году, когда мир таял, а рынок снижался на 50% от своего пика? Портфель, в котором вы, скорее всего, будете в безопасности, когда придет следующий мучительный крах? Стратегия, которая в значительной степени ограничит как частоту, так и размер убытков практически во всех мыслимых экономических условиях, и в то же время даст выгоды, аналогичные фондовому рынку?

Есть такая стратегия — и она была разработана никем иным, как Рэем Далио.

Рэй Далио основал Bridgewater Associates, крупнейший хедж-фонд в мире, под его контролем находилось почти 160 миллиардов долларов. Его наблюдения — ежедневный отчет — читают самые влиятельные фигуры в области финансов — от руководителей центральных банков до правительств иностранных государств, даже президента Соединенных Штатов. Он создал всепогодный портфель (All Weather Portfolio), чтобы оставить наследие, своим детям и на благотворительность, которые могут продолжаться спустя десятилетия после его ухода. Портфель был протестирован на истории вплоть до 1925 года и прошел испытание временем.

( Читать дальше )

Акции упали на 10%. Что делать?

- 22 сентября 2020, 11:08

- |

В подкасте Bastion про ошибки в инвестициях упоминалось исследование бывшего руководителя глобальных стратегий инвестбанка Credit Suisse Майкла Мобуссина «Managing the Man Overboard Moment». Оно предлагает модель разумного поведения инвестора после сильного падения цены акции. В статье представлены основные идеи.

Расчет вместо эмоций

Ключевой навык в инвестициях — держать эмоции под контролем, когда на рынках случаются неприятности. Представьте, что по акции выходят плохие новости, и она значительно падает в цене. В такой ситуации часто требуется быстрое решение, однако злость, разочарование и стыд приводят к эмоциональным и неразумным действиям.

( Читать дальше )

Гайд по торговле на бирже 5 часть. Инвестиции

- 05 августа 2020, 09:08

- |

Гайд по торговле на бирже 5 часть

Инвестиции

1 Пролог

В теориях, инвестиции выглядят крайне притягательно — покупаешь актив и получаешь доход. Больше дохода — больше актива. Работает сложный процент и внезапно ты богат. Но есть ряд скрытых практических вещей, про которые никто не говорит, а я напишу.

2 Торговля по фундаменталу.

Основная проблема торговли по фундаменталу — малая частота дискретизации, это физическое ограничение на качество торговли. Технари знают про теорему Котельникова, остальные могут погуглить.

Отчеты по компаниям появляются раз в квартал. Информация отстает от реального положения дел на 3 месяца. Торгуя фундаментал при периоде дискретизации 3 месяца инвестор может поймать тренды протяженностью более 9-12 месяцев. Это прокатывает при аптрендах, которые дляться по 5-6 лет. Но никак не может помочь в периоды краткого медвежьего рынка.

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 87 )

Заблуждения на рынке: хаос, монетка, стопы-зло. (#матчасть)

- 20 июля 2020, 12:47

- |

«Очень трудно искать черную кошку в

темной комнате, особенно, если там ее нет».

Всем трям и привет!!! И с ПОНЕДЕЛЬНИКОМ — началом рабочей недели. :)

Вот читаю-читаю Смарт-Лаб… да и не только СЛ, и поражаюсь, что многие воспринимают весь этот бред о хаотичности на рынке, о том, что по монетке можно торговать (это вообще просто стеб как бэ изначально))), и что стопы — зло. Да еще обсуждают серьезно, выстраивая целые теории.

Ну ладно новички приходят, и год-два мечутся в поисках истины и ответов, но когда люди по 5-10-20 лет в рынке, и совершенно серьезно весь этот бред продвигают за истину — это уже не смешно… хыыыы.

1. ХАОС.

Все слышали о теории хаоса, который гласит, что все движения хаотичны и не имеют каких-либо закономерностей. И вишенкой на торте — рынок невозможно спрогнозировать. :)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал