Блог им. Gildebrandt

Стратегия уровневой торговли. Паттерны для работы с уровнями

- 06 октября 2020, 19:57

- |

Перед тем как вы продолжите читать про стратегию торговли уровней, мне бы хотелось сказать вам, что в реальности это очень сложный вид торговли. Уровни, тренды хороши на истории. На истории все понятно, но во время торговли интерпретировать паттерны очень непросто. Хаос рынка очень тяжело поддается какой-то систематизации с помощью уровней и паттернов. У новичков, когда они смотрят на график, возникает иллюзия понятности рынка. Тут бы я зашел, а тут бы я вышел. На практике все будет по-другому. Есть более надежные стратегии. Тот же статистический арбитраж, несмотря на пугающее название, намного проще для торговли. Торговля пар более стабильна, чем торговля уровней, паттернов и сигналов разных индикаторов. Короче говоря, совет я вам дал.

Стратегия уровневой торговли заключается в поиске сильных уровней на дневном графике, определении типа рынка, и, после этого, поиске точки входа на меньших таймфреймах в соответствии с моделью. Идея этой стратегии основана на поиске следов крупных игроков, которые своими лимитными ордерами строят уровни. В зависимости от типа рынка торгуются разные модели. На не трендовом рынке торгуются отбои от уровней и ложные пробои, а на трендовом рынке торгуются пробои уровней.

2. Уровни поддержки/сопротивления.

Найти уровни, с помощью тех же фильтров, достаточно просто. Намного тяжелее научиться понимать уровни, как происходит борьба покупателей и продавцов, понять, кто побеждает в данный момент на рынке, что предшествует точке входа.

Сильные уровни мы определяем на дневном графике, так как именно на этом таймфрейме работают крупные игроки. Обычно, при торговле этой стратегии, отталкиваются от уровней на дневном графике, потом переносят их на часовики, пятиминутки. Короткий таймфрейм нужен только для входа в позицию и более точного определения места для стопа.

Уровневая система работает, так как ¾ времени рынок находится в рейндже. Трейдеру всегда нужно привязывать цену к чему-то, чтобы понять, что происходит на рынке, чтобы правильно, например, поставить стоп. Цена может быть привязана к выходу объема, уровням поддержки/сопротивления. Сильный уровень дает комфортную точку входа, короткий и понятный стоп, и возможность зайти большим объемом.

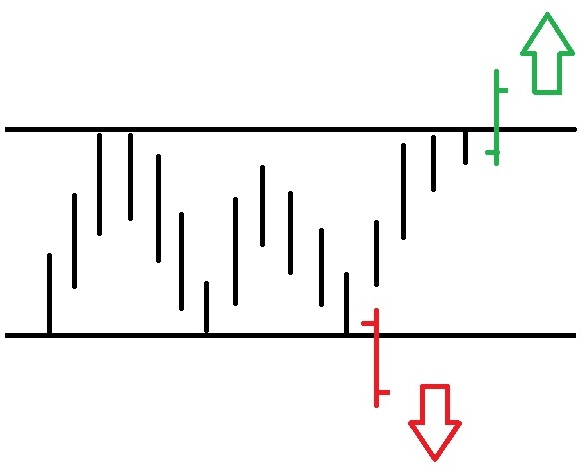

Что является уровнем? Любые две точки по одной цене показывают нам, что там есть лимитный покупатель или продавец. Точка, которая подтверждается, является для нас сигналом. Мы видим, что есть бар сформировавший уровень и бар подтвердивший уровень. Далее мы начинаем наблюдать за этим уровнем цены, смотрим, что цена около него делает. Эта область графика нам становится понятна, мы концентрируемся на ней и торгуем этот уровень. Далекие уровни в этот момент нас не интересуют. После подтверждения уровня мы ждем закрепления цены над или под уровнем и открываем позицию:

Градация уровней по силе от самого слабого до самого сильного может быть следующей:

- Уровень, который раньше не встречался на графике.

- Уровень, который раньше не встречался на графике плюс круглая цифра (важность круглой цифры связана с ценами исполнения опционов).

- Уровень, который встречался раньше. Видимое расположение уровня на графике.

- Уровень, который встречался раньше, плюс круглая цифра.

- Двусторонний уровень. Он является самым сильным. Когда уровень поддержки переходит в уровень сопротивления и наоборот. Может быть сформирован с одной стороны даже единственным баром. Например, баром с длинным хвостом:

Вы можете комбинировать сигналы и усиливать точку входа, ждать формирования сильного уровня. Например, двусторонний уровень на дневном графике с ложным пробоем и заходом по тренду:

Чем больше будет ударов в уровень, даже с разных сторон, тем сильнее будет уровень.

Кроме сильных уровней, на графике еще есть сильные точки и сильные зоны. Может быть другая классификация уровней, точек и зон в зависимости от их силы. Ниже я расположил их от самого сильного к самому слабому:

- Точки излома тренда.

- Двусторонний уровень.

- Лимитные проторговки.

- Зоны консолидации (плавающий уровень).

- Точки, от которых началось движение сделавшее новый хай или лоу.

- Уровень, построенный необычно большими барами.

Ситуация с описанием уровней и их силы осложняется еще тем, что существует много нюансов, которые усиливают или ослабляют уровень. Ложный пробой, границы гепа, глубина отката, тренд, барами какого размера цена подходит к уровню, зажат ли уровень в канале и т.д. Причем какие-то вещи (например, ложный пробой) важны и для уровня на дневном графике, и для точки входа на меньшем таймфрейме.

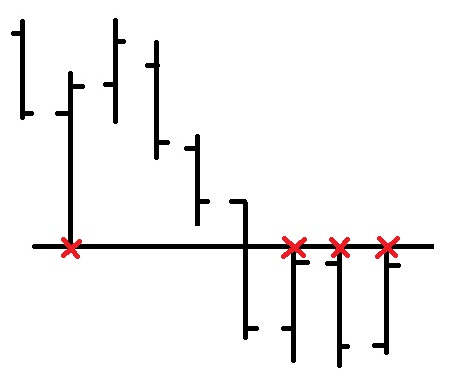

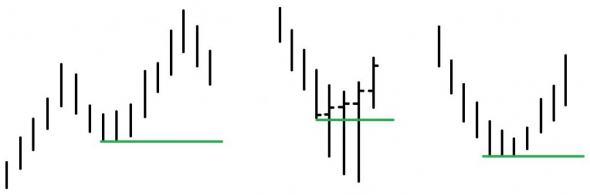

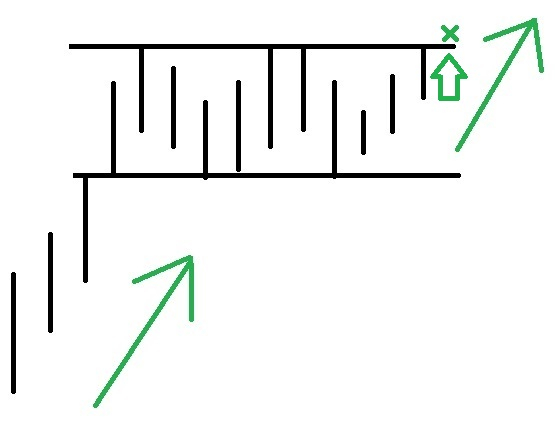

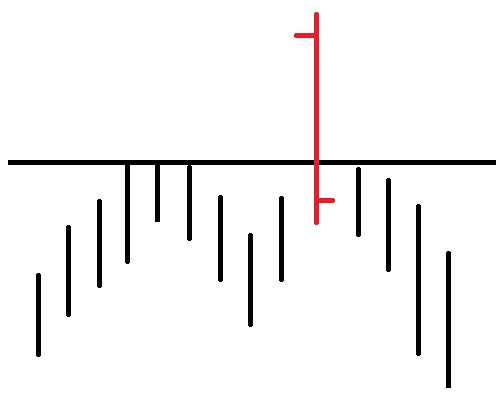

Итак, вернемся к стратегии. На дневном графике вам нужно определить ключевые точки. Ключевые точки – это точки которые несут информацию, в которых что-то произошло. Важные точки – это экстремальные точки (разворот, точка отката), проторговки над или под уровнем. Экстремальные точки сильнее:

Обратите внимание на график посередине. Уровни, сформированные барами с хвостами, являются очень сильными. На картинке это разворот, сформированный ложными пробоями. Если в нижней части экстремума образовался ложный пробой, то уровень проводим по бару перед ложным пробоем. Важно, где закрывается бар, который ложно пробивает уровень. Его закрытие должно быть выше закрытия предыдущего бара:

Существует важный паттерн, связанный с разворотными экстремальными точками. Нужно смотреть, сформировало ли движение новый хай или новая вершина ниже предыдущей. На картинке выше, с экстремальными точками, на левом графике, после отката, цена идет на новый хай. Поэтому точка отката (нижняя граница отката на восходящем тренде) – это важный уровень. Если нет нового хая, то это значит, что выстраивают шортовую позицию. Вершины все ниже и ниже:

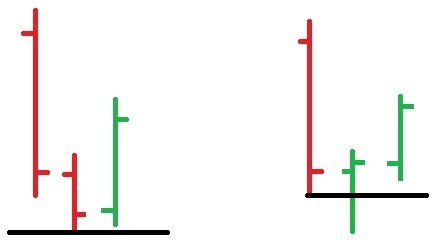

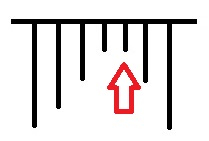

Еще один разворотный паттерн – это график, на котором бары с длинными хвостами и маленькими телами. Это означает, что в этом месте идет набор позиции. Длинные тени предназначены для сбора стопов. Уровень, в который ударили длинным хвостом будет точкой разворота. Если крупный игрок хочет собрать позицию за счет стопов, то он, чтобы проверить уровень, бросает заявки по рынку. При формировании такого паттерна если мы пришли сверху, то кто-то набирает лонговую позицию. Снизу пытаются собрать стопы:

Далее цена обычно идет вверх. Нужно ждать консолидацию и уменьшение баров, ждать точку, в которой можно будет поставить короткий стоп.

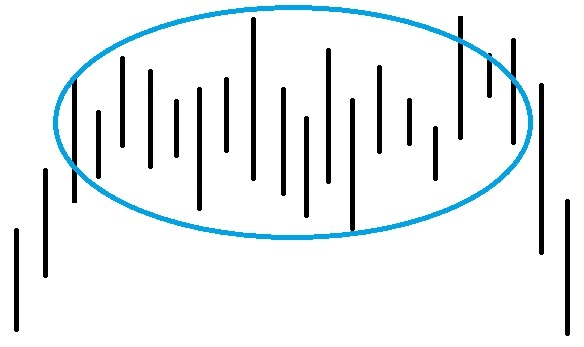

Такая же ситуация и с плавающим, нечетким уровнем, который представляет собой область проторговки. Там тоже ждем консолидацию цены, место куда можно поставить обоснованный стоп. Плавающий уровень – это уровень который постоянно пробивается. После нечеткой области проторговки ждем, когда кто-то победит. Мы ждем консолидацию над или под уровнем. Если цена выше уровня, то мы покупаем, а если ниже уровня, то продаем:

Торговлю около таких проторговок нужно избегать. Такие области называют «зона зараженности» (contaminated area). Это области, в которых плотно стоят продавцы и покупатели и где непонятно кто побеждает. Не нужно торговать в таких зонах, т.к. в них нет четких уровней:

Инструмент нужно торговать около экстремальных точек, где идет борьба за тренд, где движение цены ничто не удерживает, нет областей заражения.

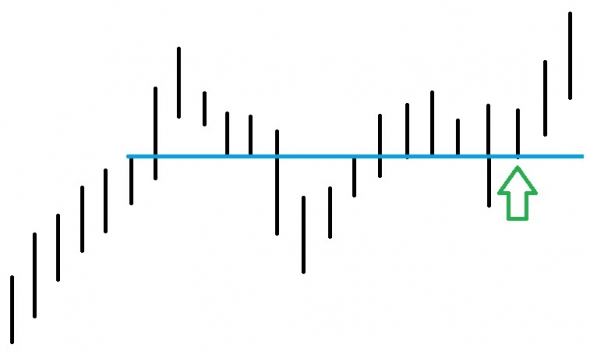

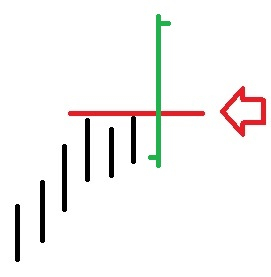

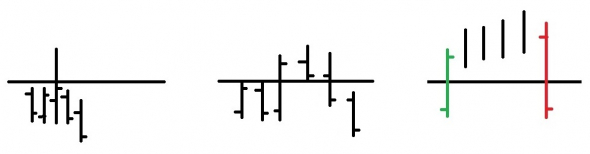

Наблюдайте, что делает цена около уровня, как она к нему подходит. Уровень, который плавно поджимают небольшими барами могут пробить. Пробойная модель сменяется на отбойную, когда около уровня выравниваются бары:

На рисунке выше покупатель больше не готов покупать, динамичный покупатель ушел.

Нужно смотреть, где будет консолидироваться цена. Если цена быстро опускается к уровню и консолидируется, то, скорее всего, будет отбой. Если пробивает и консолидируется под уровнем, то будет продолжение движения:

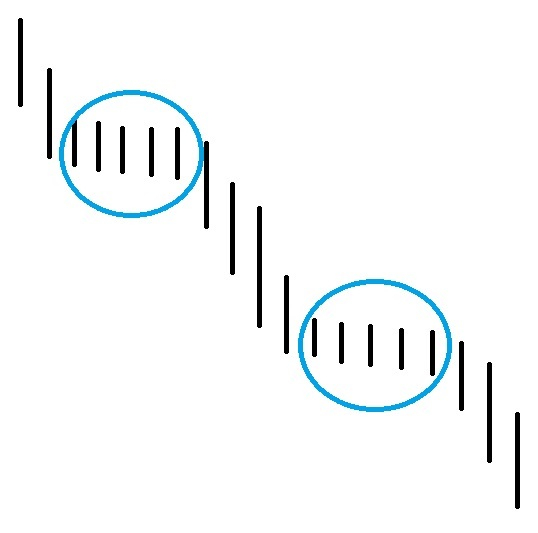

Если в тренде появляется консолидация и цена не откатывает, то будет продолжение движения:

Тут есть одна тонкость. Если горизонтальная зона продолжается достаточно долго, то это может означать, что цена встретила поддержку. Небольшой откат лучше, чем длинная горизонтальная зона для захода по тренду.

Сильная модель – ступеньки (не слишком длинные), когда в тренде нет откатов:

На дневном графике нужно наблюдать как закрылся инструмент. Если он закрылся под локальный минимум или максимум на дневном графике, то позицию можно переносить на следующий день, т.к. можно ожидать продолжение движения, продолжение тренда. Закрытие бара ниже локального минимума – это сильный шортовый сигнал.

Также важно смотреть, как закрывается бар на дневном графике относительно уровня. Если бар закрывается под уровнем, то открываем шорт, а если над уровнем (переписываем локальный максимум), открываем лонг:

Хотя, на мой взгляд, тут нужно сразу оговориться, и сказать, на каких инструментах это лучше работает. На мой взгляд, это больше работает на акциях. Фьючерсы более рейджевые инструменты, они чаще ходят в диапазонах. В общем, эту картинку я привел для иллюстрации важного сигнала на дневном графике. Нужно смотреть где закрывается день, над уровнем или под уровнем. Когда акция находится в рейндже невозможно сказать куда она пойдет. Только когда она выходит из рейнджа, тогда картина становится более понятной.

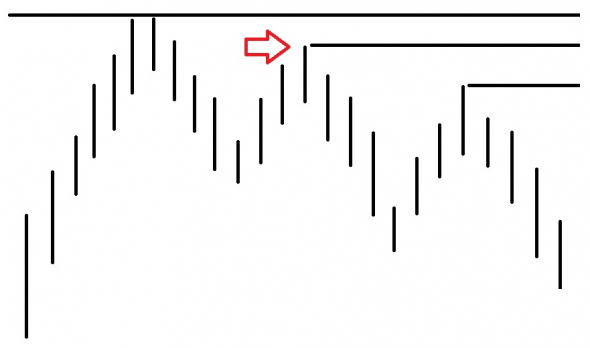

В случае выхода цены из рейнджа при открытии позиции перевес в вашу сторону создает заход в сторону глобального тренда. Если цена зажата верхним и нижним уровнем, то мы работаем в направлении глобального тренда. На картинке ниже показан вход в лонг на пробитии верхнего уровня. Хотя, если честно, лично мне такие заходы в лонг по хаям никогда не нравились:

Если текущая цена ниже цены закрытия предыдущего дня, то мы называем это локальным трендом вниз. Лонги будут считаться сделками против тренда. Шорты будут в приоритете. Если текущая цена выше цены закрытия, то тренд вверх. Если есть геп, то берем цену открытия и смотрим текущую цену относительно нее.

Нужно наблюдать как эмитент пробивает уровень. В той точке, где было резкое движение эмитента, и был сильный уровень. Значит, в этом месте был игрок с большими деньгами:

Если уровень пробивается хвостом, то это ложный пробой, а если это свеча с большим телом, то это пробой.

Еще одним сигналом будет то, как движется цена. Существуют накопительная (на картинке ниже пример графика слева) и дистрибуционная модели (правый график). В накопительной модели следующий день открывается с гепом вниз, чтобы испугать покупателей, и купить у тех, кто выходит при открытии цены с гепом. На правом графике цену ускоряют, открывают инструмент с гепами вверх, и распродают накопленное ранее толпе:

Границы гепов также являются очень сильными уровнями. Модель, в которой геп совмещен с ложным пробоем является очень сильной:

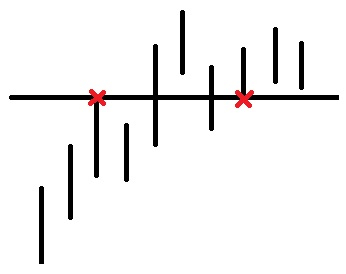

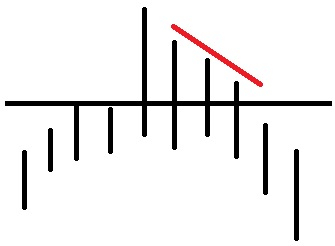

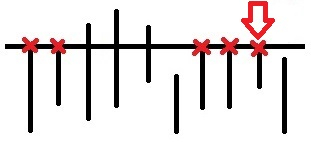

Ложный пробой – это очень важные, сильные точки. Есть два вида ложных пробоев. Простой (все действия в одном баре) и сложный (двумя барами или несколькими барами). Ложный пробой – это невозможность эмитента переписать хай или лоу. Ложный пробой сам покажет где будет уровень:

У сложного ложного пробоя хотя бы один бар должен быть над уровнем. Пробойный бар закрепляется над уровнем. Проторговки над уровнем также будут усиливать модель. На ложных пробоях собирают стопы. Уровень могут пробивать несколько раз с поджатием хаев:

Ложный пробой – это явление постфактум, он подтверждает наличие уровня. Ложный пробой может быть только относительно предыдущего уровня. Так как ложный пробой является сильным инструментом крупного игрока для набора позиции, то ложные пробои усиливают ранее обозначенные уровни, тем самым подтверждая наличие крупного игрока.

Если после ложного пробоя не начинается импульс, то нужно закрывать позицию. Это означает, что стопы не собрали, необходимая позиция крупным игроком не сформирована.

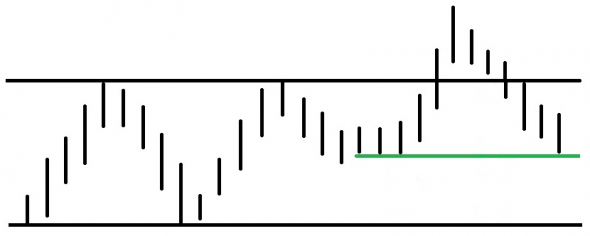

Важно понимать, где расположен уровень, от которого вы хотите торговать относительно других уровней. Какой уровень расположен ближе слева на графике, далеко ли расположены следующие уровни. Более сильными уровнями являются ближайшие по времени уровни слева на графике:

Уровень, проведенный зеленой линией может быть сильнее, чем уровень, проведенный голубой линией. Большинство игроков, которые торговали от голубого уровня могли уже закрыть свои позиции.

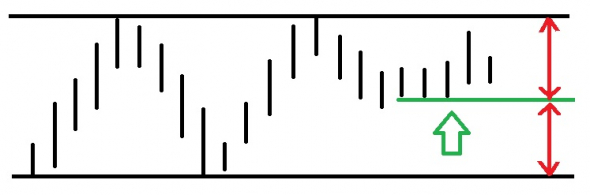

Торговля от уровня, который зажат другими уровнями нежелательна. Заход от так называемого внутреннего уровня, который зажат между уровнями поддержки и сопротивления не имеет ни энергии, ни потенциала:

Все зависит от того, какова ширина канала, каково соотношение потенциала и стопа. Если ширина канала составляет как минимум размер 6 стопов, то торговля в канале разрешена. У верхней границы канала покупки не желательны. Если мы находимся в середине канала, то замеряем расстояние от точки до границ канала. Если это расстояние составляет больше 4-х стопов, то можно пробовать торговать в канале. Я бы вообще отказался от торговли внутри каналов. Нужно ждать, когда цена выйдет за границы канала, закрепится за ними. Или ждать модель для входа около границ. В этом случае больше потенциал для движения. Внутренний уровень является важным, если с этого уровня были сделаны новый хай или новый лоу. Тогда это выглядит как продолжение тренда. Этот уровень будут защищать:

Свой алгоритм по уровням и входам вы должны сделать под себя, на основе своей статистики, темперамента, и того, как вы понимаете рынок. Если вы начинаете, то поторгуйте каждую модель (отбой, ложный пробой, пробой) по нескольку недель, чтобы понять, что у вас лучше получается. При анализе графиков не поленитесь и записывайте, почему именно этот уровень вам нравится.

3. Точки входа, выхода, стопа

Сделка начинает строиться от уровней, отмеченных на дневном графике, исходя из понимания, кто контролирует рынок, покупатели или продавцы. В этом нам поможет технический анализ, о котором мы писали выше. Нас интересуют уровни, близкие к текущей цене с учетом ATR инструмента. Очень далекие уровни нам не нужны, они будут засорять график. Если мы собираемся торговать среднесрок, то нужно отмечать и более дальние уровни, которые могут стать актуальными через несколько дней.

Уровень с дневного графика задает направление тренда. Мы смотрим, где цена находится относительно уровня, в какую сторону пробит уровень (если он вообще пробит), и где закрепилась цена. На графике должен быть запас хода. Запас хода мы смотрим по ближайшим уровням, а также с учетом ATR инструмента. При прохождении инструментом в течении дня 75-80% от дневного ATR желательно торговать в контртренд (если это рейнджевый рынок и эмитент зажат уровнями). Если инструмент пробивает исторический хай или лоу, то контртрендовые сделки делать нельзя. ATR считается только при движении в одном направлении. Т.е. если цена сходила вверх или вниз, а потом вернулась к точке открытия, то ATR будет нулевым, и можно ожидать, что инструмент продолжит движение в этот день. Если инструмент открывают с гепом, то геп нужно учитывать в ATR. Геп − это часть ATR.

Далее переходим на короткий таймфрейм (часовой график, 30-и минутный, пятиминутка − кто на каких графиках привык торговать). Главное, выбрать один короткий таймфрейм и не перескакивать на другие. Переносим на короткий таймфрейм уровень с дневного графика. На коротком таймфрейме смотрим поведение цены около уровня и ждем формирования точки входа и подходящего места для стопа. Точка входа на коротком таймфрейме представляет собой модель в виде уровня, сформированного лимитным ордером крупного игрока.

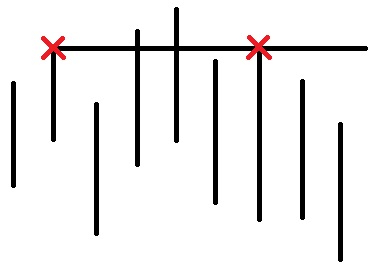

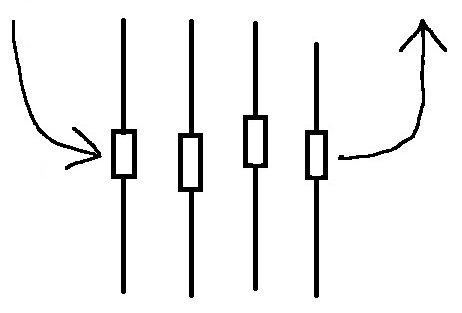

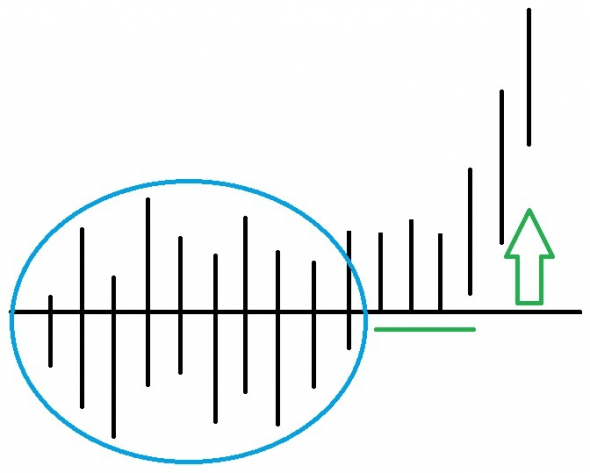

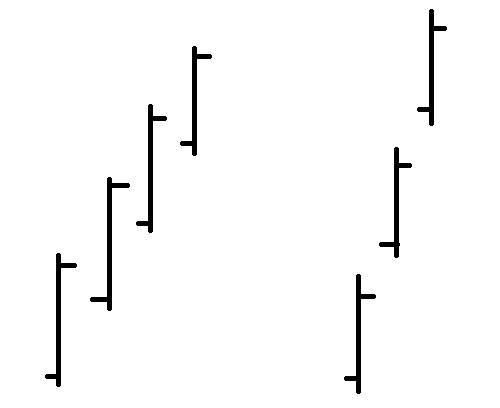

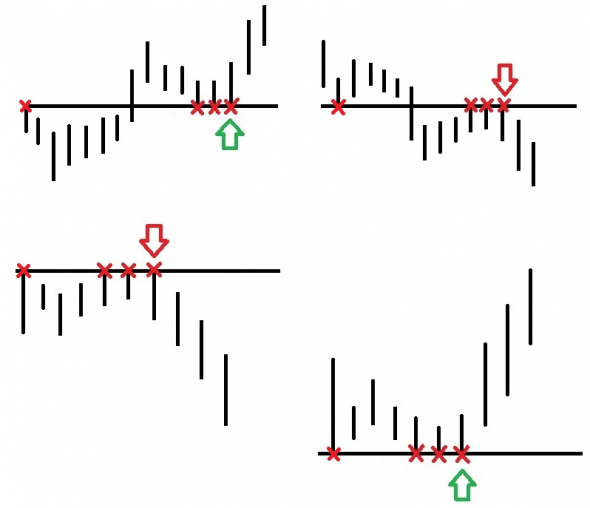

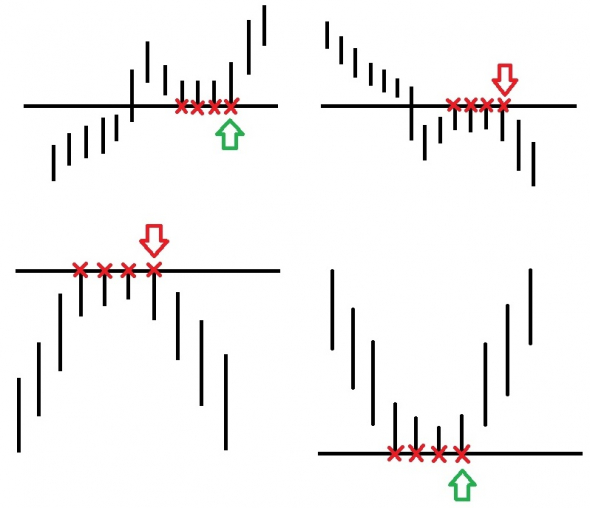

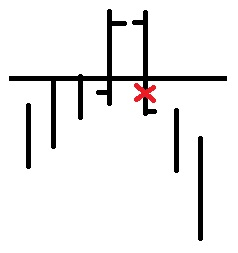

На коротком таймфрейме модель для входа выглядит как несколько баров которые идут подряд и бьют в одну точку. Первый и второй бар должны бить точно в одну цену. Третий бар может немного не добивать до уровня, но не может его пробивать. Если третий бар пробивает уровень, то модель считается сломанной. Единственное исключение – это Форекс, т.к. на этом рынке много провайдеров ликвидности. На этом рынке разрешается третьему бару пробивать уровень на 1-2 пункта. Далее, перед самым закрытием третьего бара мы ставим лимитную заявку и на четвертом баре заходим. Ордер ставится не на уровень, а рядом. Если мы делаем заход против глобального тренда, то нужно ждать консолидацию из большего количества баров. На рисунке ниже вы можете увидеть, как выглядят варианты этой модели:

Если уровень пробивается, то это не лимитный продавец. В этом случае нужно снова ждать формирование модели:

Если на третьем баре цена уходит от уровня (и закрывается) на расстоянии, равном размеру двух стопов и более, то модель также считается сломанной.

В этой модели важно, чтобы стоп помещался за уровень. Если есть возможность при заходе против тренда поставить меньше стоп, то это нужно делать. При сделке против тренда стоп нужно ставить меньшего размера, чем при заходе по тренду. Размер стопа зависит от волатильности инструмента, т.е. от ATR. Чем выше волатильность инструмента, тем больше размер стопа.

Также стоп можно ставить исходя из технического анализа. Например, за хвост бара. Если уровень сильный, и формируется не четырьмя барами, а большим количеством баров (например, 5, 6), то стоп можно ставить короче. Если сильный уровень пробьют, то снесут и короткие и длинные стопы. Лучше потерять меньше. Если уровень вы определили правильно, то терять на больших стопах нет смысла.

Далее хотелось бы рассмотреть паттерн «ложный пробой». При ложном пробое пробитие уровня и возврат под него – это уже подтверждение. Позиция открывается сразу за уровнем по стоп-ордеру. Если это сильный уровень, и настоящий ложный пробой, то начнется импульс. Вход по стопу за уровнем – это единственная точка, где можно в этом случае зайти, чтобы стоп был приемлемой величины. Если после входа нет импульса, то нужно закрывать сделку.

Ложный пробой – это сильный сигнал и ему уделяется много времени на занятиях. Если при заходе в ложный пробой вас выбросило по стопу, вы можете заходить еще раз, при заходе цены снова под уровень. Если в сделке есть потенциал, то заходить можно несколько раз. Ложные пробои будут только усиливать уровень. При пробойной модели можно заходить по стоп-ордеру сразу после пробоя или ложного пробоя.

Точка выхода может определяться или по графику, на каком-то уровне или математически, как отношение риск/прибыль. На длинной дистанции вы больше заработаете, если будете систематически закрывать позиции после движения цены в вашу сторону на определенное количество стопов. Т.е. лучше закрываться не на основе сигнала на графике, а при прохождении цены определенного расстояния от точки входа, привязанного к размеру вашего стопа. Например, вы можете установить точку выхода как 1:3 или 1:4. Вы поставили стоп, поставили лимитный ордер на выход и ждете, какой ордер сработает первым. Такой подход снимает лишнюю психологическую нагрузку. Если цена прошла размер трех стопов, вы закрыли позицию и забрали с рынка деньги. Можно выходить частями. Треть позиции закрыть на соотношении 1:2, еще треть на соотношении 1:3, и последнюю треть держать до 1:4. Все зависит от того, какой объем вы торгуете, можно ли разбивать вашу позицию. Для новичков важно как можно быстрее научится не терять, а потом выйти на объем 2 лота, чтобы можно было разбивать позицию пополам и научиться высиживать движение.

Если вы только начинаете и торгуете одним лотом, то поставьте соотношение 1:4, а при прохождении цены в вашу сторону на соотношение 1:2 перенесите стоп в безубыток. Попробуйте разные варианты, проанализируйте статистику, посмотрите, какие соотношения оказались для вас более прибыльными.

Есть еще несколько моментов, которые нужно учитывать в торговле. При выборе, какую модель вы будете торговать: пробойную или отбойную, нужно помнить, что в первый час после открытия торгов торгуются пробои. Уровни начинают работать позже, когда волатильность начинает снижаться.

В качестве дополнительных сигналов, усиливающих или ослабляющих сделку, нужно смотреть индексы. Для американского рынка акций смотрим, как закрылся и открылся S&P, где он сейчас находится, как торгуются ключевые бумаги в секторе, в котором вы работаете. Для РФ нужно смотреть, в какую сторону открылся азиатский рынок, что происходит с нефтью, как открывается DAX.

Нужно правильно отбирать бумаги для торговли. Если вы торгуете американские акции, то отбирайте бумаги, которые торгуются объемом от 400 тыс. до 5 миллионов в день, с ценой 20-60 долларов. При отборе американских акций смотрим тренд на дневном графике (смотрите, чтобы тренд был за последние несколько дней), запас хода. На меньшем таймфрейме смотрим внутридневные уровни, как бумага их держит. Смотрим, как себя ведет акция, чтобы не было слишком высокой волатильности, постоянных срывов стопов. На первый лист отберите акции, у которых хороший и дневной и пятиминутный графики, на второй лист отберите бумаги с хорошим дневным графиком или с хорошей пятиминуткой. На третьем листе будут бумаги с широким рейнджем, акции, которые хорошо ходят внутри дня (больше 2$).

4. Риск-менеджмент, мани-менеджмент, статистика, психология

В заключение хотелось бы сказать о риск-менеджменте и мани-менеджменте. Установите риск на день. Например, 1% от депозита. Отталкиваясь от этой цифры и зная размер стопа, вы будете понимать, сколько инструментов и каким объемом вы можете торговать. Чем меньше стоп, тем больше объем мы можем взять. На день вы устанавливаете только риск, ставить денежную цель по прибыли (или в пунктах) на день или другой период нельзя. Рынок просто может не двигаться в какие-то дни, может не дать точку входа, не дать вам заработать.

Если вы торгуете несколько инструментов с разной стоимостью и разным размером стопа, то вы должны регулировать размер позиции таким образом, чтобы риски и соотношение риск/прибыль по инструментам были одинаковыми. Нельзя торговать одним лотом и дешевый инструмент с маленьким стопом, и дорогой инструмент с большим стопом. Если вы потеряете деньги на дорогом инструменте, то прибыль на дешевом не компенсирует этот убыток. Дешевый инструмент вы должны брать большим объемом, чтобы риски и потенциальная прибыль были уравновешены.

Так же в зависимости от риска на день, количества инструментов и торгуемого объема, вы можете посчитать, какое максимальное количество убыточных сделок вы можете себе позволить сделать за день. Для новичков рекомендуется установить максимальный лимит в размере трех убыточных сделок в день. При потере 25% заработанного за день также нужно закрывать позиции и прекращать торговлю в этот день.

Обязательно ведите статистику и анализируйте свои сделки. Вы можете использовать, например, сервис Webmarketstat. Статистика покажет вам, где и когда вы теряете деньги, на чем зарабатываете.

Не начинайте торговлю без внешнего контроля со стороны риск-менеджера. Используйте специальную программу со стороны вашего брокера, контролирующую и ограничивающую риски. Не надейтесь на свою дисциплину и алгоритм. Большинство трейдеров нарушают свой же алгоритм. В вас, на самом деле, сидит два трейдера. Один планирует, а другой исполняет. Часто эти два «человека» не дружат друг с другом. Большинство людей не контролируют сами себя поэтому позвольте контролировать вас и ваши убытки риск-менеджеру. Риск – это единственное, что можно контролировать на рынке. Отдайте контроль за вашим риском другому, независимому от вас человеку или программе. Если вы этого не сделаете, то вы не выживете на рынке.

теги блога Влад Гильдебрандт

- Alpari

- Apple

- Archegos Capital

- credit suisse

- Credit Suisse Group AG

- EURUSD

- pump and dump

- quik

- tencent

- АФК Система

- Банк

- Башнефть

- брокеры

- валюта

- ввп

- вложения капиталов

- Доллар рубль

- инвестирование

- Капитализм

- Китай

- коронавирус

- криптовалюта

- линия тренда

- ЛЧИ

- Марк Цукерберг

- миллионер

- мобильный пост

- мысли

- Налоги

- национализация

- НДФЛ

- Нефть

- олигархи

- Открытие

- оффтоп

- памм счета инвестиции

- паттерны

- политика

- риск менеджмент

- Роснефть

- Россия

- РТС

- рубль

- Санация

- сбербанк

- спекулянты

- спекуляции

- СССР

- технический анализ

- Тим Кук

- трежерис США

- Трейдинг

- Утечка мозгов

- финансы

- фондовый рынок

- фондовый рынок

- форекс

- шорт

- экономика

- экономика России

- Яндекс

- Япония

Бэктеста на истории не предполагается?

Просто на веру?

Можно подумать, большинство «старичков» про все это знают и торгуют согласно этой матчасти… Нет, 90% толпы игнорируют эти методы.

Просто на веру?

Нет, на веру безусловно ничего нельзя принимать, особенно если очень хочется. Это же все таки работа с деньгами. Если есть желание заморочиться с тестами, буду очень признателен))

Но есть одно но. Алгоритмы, роботы, тем более с такой вариативностью сигналов могут давать абсолютно разные результаты. Весь теханализ строиться на статистических вероятностях что отрабатывает 6из10 или 7из10 к примеру. Этого достаточно для прибыльной системы. Если руками, разброс ещё больше, ибо я ещё оцениваю макростатистику, фундамент компании, и пр, новостной фон. Что явно не учитывает робот. Плюс ко всему каждый по разному оперирует ордерами, кто то набирает объем одной сделкой, кто-то концетрирует крупные объёмы в близи ключевых уровней. Все относительно, и каждый может использовать эту брошурку, так как ему вздумается в своих целях.

Ручками удобно разве что торговать интрадей да среднесрочные/долгосрочные направленные стратегии. Интрадей, краткосрочные спекуляции и скальпинг удобен при наличие внушительного стартового капитала(500) очень времязатратен (совмещать с др работой врят ли получиться) и фактически сводится к ловле малых ценовых движений большими объемами позиций. Минусы, тяжело морально каждый день убивать время на анализ, отторговку, нужен прокаченый навык, стрессовое состояние, фактически почти не видишься с родными и близкими жизнь проходит мимо. Привязан финансово, так как кормить семью всегда надо, а рынок бывает и оплеухи отвешивает) как правило заработанная прибыль выводиться и проедаётся)

Есть второй вариант) торговля голубых фишек в лонг. Тоже требует опыта, знаний, но нетребовательна ко времени, растянута по времени, не столь требовательна к капиталу ( можно заводить частями для закупа на просадках)

А уровни, они просто есть. Это скопления ордеров в ценовых точках, это психология, поведение большинства. Можно отрабатывать их, можно нет. Всем до лампочки))

Если интересно, могу скинуть распечатки анализа по рынку акций с конца апреля-начало мая. С учётом прошедшего времени можно глянуть как себя показывает анализ в действие, как отрабатывает и где лажает))

Добавлю детям видосик из своего старого поста на тему Как заработать миллион рублей с помощью линейки и карандаша))

Это же просто, как обосраться! Раз-два и готово!))

Выделю главное:

Стратегия уровневой торговли (коридоров) заключается в поиске сильных уровней на дневном графике, определении типа рынка, и, после этого, поиске точки входа на меньших таймфреймах в соответствии с моделью. Идея этой стратегии основана на поиске следов крупных игроков, которые своими лимитными ордерами строят уровни.

Те, кто его сохранил и начал тратить свое время и деньги принесут их болле опытным трейдрам (роботам) и околорыночникам

Она для меня как глоток свежего воздуха… я уже думал, что трейдинг это не мое… но твой стиль пояснения так все разложил у меня по полочкам, что даже получилось пару раз зайти в сделку по твоим пояснениям… и удачно!

очень тебе благодарен за то, что поделился информацией! мне как начинающему трейдеру это очень помогло упорядочить хаос в мыслях..

еще раз спасибо!

p.s. быть может есть еще статьи твои, которые можно почитать? по возможности дай знать)

требуется время, что бы испробовать разные методы торговли и подобрать под себя именно то, что откликается с внутренним темпераментом.

Из горизонтальных уровней для себя могу задействовать SNR, в определенных случаях я их понимаю и могу полагаться на них. материал из данной статьи видимо на меня произвел впечатление на ранних этапах освоения трейдинга.))

Краткое изложение курса Герчика, но понятнее чем у Герчика :)

Спасибо!