Избранное трейдера MarshalTX

Канцлер Германии сказал лишнее — и выдал будущее Украины

- 18 декабря 2025, 10:31

- |

Есть фразы, которые политик произносит не для прессы и даже не для истории — они вырываются, когда уже невозможно дальше делать вид, будто все под контролем. Слова Фридриха Мерца о завершении Pax Americana в Европе — как раз из таких. Это не доклад, не программная статья и даже не дипломатический сигнал. Это признание. Признание человека, который всю свою политическую жизнь был встроен в атлантическую систему координат и вдруг понял, что почва под ногами ушла. Не шатается — ушла.

Важно не то, что он сказал. Это очевидно любому, кто последние годы смотрит на Европу сняв розовые очки. Важно, что это сказал именно канцлер Германии, лидер ХДС, партии, для которой союз с США был не просто внешнеполитическим выбором, а элементом идентичности. ХДС десятилетиями жила в логике: Америка знает лучше, Америка прикроет, Америка решит. И вдруг человек из этой традиции выходит на съезде партии и говорит: эпоха закончилась, назад дороги нет, ностальгия не работает. Это звучит почти как капитуляция — не перед Россией, не перед Китаем, а перед реальностью.

( Читать дальше )

- комментировать

- 2.7К | ★2

- Комментарии ( 8 )

Последняя неделя дезинфляции

- 03 сентября 2025, 19:41

- |

Аннуализированная инфляция в России:

🔽 Недельная (26 августа — 01 сентября) = -0,08*365/7 = -4,17%

🔼 За последние 4 недели = (– 4,17 – 2,09 + 1,04 – 4,17) / 4 =-2,35 %

🔽 С начала года накоплено 4,1% = 6,1% (YTD – 245 дней)

🔽 За последние 3 месяца = 2,51% → 1,86 %

42% позиций из недельной инфляции снижаются (31,7% на прошлой неделе):

— 53 позиций рост цен

— 9 позиции нейтрально

— 45 снижение цен

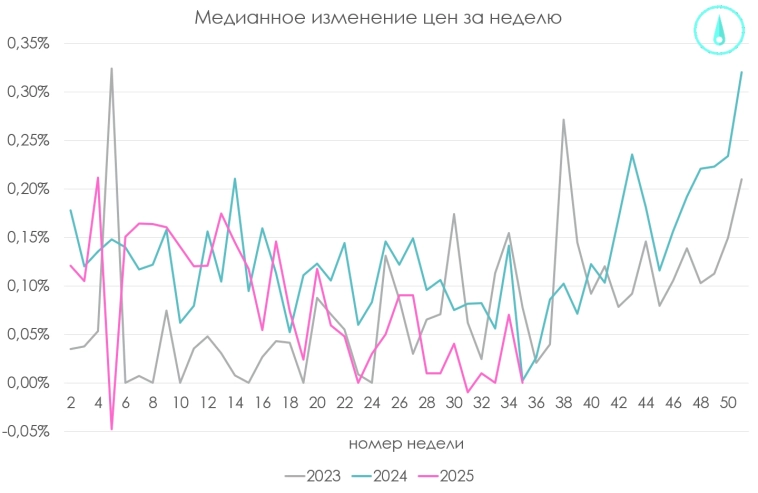

Летние месяцы прошли дезинфляционно как и должны были. Продолжают быстро дешеветь Морковь (-7,2%), Картофель (-6,9%), Капуста (-5,7%). К плодоовощам присоединились туристические услуги: Проживание в гостинице 4*-5* (-2,0%). Дорожают отдельные лекарства +0,7..+2%, Огурцы +2,2% и продолжает ползти вверх цена на бензин, причем в данных по недельной корзине +0,3%, были достигнуты путем смешения низкого роста цен на АИ-98 +0,1% и высокого на АИ-92 и АИ-95 по +0,6%. Радует, что цена на дизельное топливо увеличивается более сдержанно +0,07%. Медианный рост цен +0,0% полностью укладывается в сезонность на рисунке, средние цены без учета весов снизились (-0,33%), т.е. дорожают социально значимые товары с высоким весом.

( Читать дальше )

Небо, интерьеры и океан. 2000 км по Марокко за 8 дней

- 22 января 2025, 21:42

- |

Весной 2024 года мы решили поехать куда-нибудь, куда не нужна виза. Рассмотрев несколько вариантов, мы выбрали Марокко и не пожалели. Сроки очень сжатые, а впечатлений хочется много и сразу — поэтому мы поставили себе цель посмотреть ВСЁ за 8 дней. Спойлер: у нас получилось, и вот наш полный маршрут — а в конце поста ещё и стоимость.

День 0. Перелет Москва-Стамбул, Стамбул-Касабланка

Есть прямые рейсы, но выгоднее лететь из Москвы с пересадкой через Стамбул, плюс там всегда есть что поделать. Поэтому первая точка маршрута — Стамбул.

Базовая программа в Стамбуле — поесть большой турецкий завтрак в кафешке с видом на Босфор:

И покататься на маршрутном пароме:

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 57 )

Дивиденды растут: апдейт по ЗПИФ-ам недвижимости Парус

- 04 января 2025, 09:59

- |

Друзья, зафиксирую апдейт по ЗПИФ коммерческой недвижимости от УК Парус.

Парус-Логистика

В состав фонда включен складской комплекс в Подмосковье стоимостью 8,3 млрд рублей, якорный арендатор компания FM Logistic, с которым заключен нерасторгаемый долгосрочный договор аренды с индексацией ставки на размер ИПЦ, но в диапазоне 5-9% в год. Это был самый недооцененный на рынке объект складской недвижимости со стоимостью 33 795 рублей за квадратный метр. Ожидаемо, УК перезаключила договор с арендатором на новых условиях, индексация денежных выплат в 2025 году для инвесторов составит 48% (привет всем, кто спрашивал зачем я добавляю в портфель фонды Парус, а не длинные ОФЗ или короткие вклады).

( Читать дальше )

Портфель 10 лет назад...

- 30 ноября 2024, 18:48

- |

Интересно перечитывать старые посты. Это только самое начало проекта «Разумный инвестор», счет меньше 400к, сейчас это внутридневная волатильность счета.

Но как те настроения перекликаются с сегодняшним днем. Рекомендую.

smart-lab.ru/mobile/topic/219307/

- комментировать

- 12.7К |

- Комментарии ( 81 )

В пятницу в 10:00 проведем #smartlabonline совместно с компанией Селигдар!

- 28 ноября 2024, 18:06

- |

ПАО «Селигдар»— это российская горнодобывающая компания, специализирующаяся на добыче и переработке золота, олова и других полезных ископаемых. Она входит в число крупнейших производителей золота в России и активно развивает свои активы в регионах страны.

Полиметаллический холдинг планирует опубликовать финансовые результаты своей работы по МСФО за 3 квартал и 9 месяцев своей работы. На эфире обсудим ключевые достижения бизнеса и затронем главный вопрос — сможет ли серебро повторить восходящий тренд золота?

Гостем #smartlabonline станет:

• Александр Хрущ — Президент, Председатель Совета директоров ПАО «Селигдар»

Ждём Ваших вопросов в комментариях!

Параллельная трансляция в ВК:

vk.com/smartlabru

( Читать дальше )

Как выжить на 30 тысяч рублей в месяц: лайфхаки и возможности

- 07 ноября 2024, 13:33

- |

Инфляция — это скорее вынужденная мера. Создана она по некоторым соображением, один из которых стремление отучить людей копить под матрасом деньги, вынуждая пускать их в оборот, защищая от обесценения.

С учётом постоянного роста цен, практически каждый человек ощущает постоянную нехватку средств к существованию. И, как правило, чем больше денег, тем больше их не хватает.

Средняя зарплата в России в 1 полугодии 2024 года была 82к рублей. Сумма нормальная. Можно прожить минимум неделю. Однако это лишь «голубцы». Основная часть населения получает всё же гораздо меньше:

( Читать дальше )

Заявка в Сбере на продажу на 180 000 контрактов.

- 11 октября 2024, 23:16

- |

Стоит в стакане заявка на 180 тысяч по 257,05

Похоже СберБанк в понедельник пойдет вниз ! Или это Кукл балуется?

По движению ОФЗ и акций можно понять, что ждут окончание цикла роста ставок и ослабления рубля (личное мнение)

- 06 сентября 2024, 14:21

- |

Мосбиржа на этой неделе хуже рынка (бенифициар высокой ставки).

Экспортёры (Татнефть, Лукойл,... ) и Совкомфлот (ставки у Совкомфлота в долларах) лучше рынка.

Участники рынка готовятся к дефициту юаней.

С 6 сентября банк России сокращает ежедневный объем продаж юаней с 7,3 млрд до 200 млн руб. в день.

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал