Избранное трейдера AL

Фандинг. Вечные фьючерсы не для инвестиций

- 21 сентября 2025, 09:35

- |

Дисклемейкер: данная статья написана на основе личного опыта работы Биржевого торговца с вечными (бессрочными) фьючерсными контрактами. События, на которых основана статья происходили в январе 2025 года.В январе, а именно 17 числа 2025 года, купил бессрочные фьючерсы на юань CNYRUBF, а потом, когда котировки пошли не туда и надо было закрывать позицию, я этого делать не стал, ведь фьючерс вечный и если рассчитать плечо, можно держать позицию сколь угодно долго. Всё равно рубль к юаню пока только падал на длинном промежутке времени (так я думал на тот момент).

Подержав фьючерсы некоторое, я заметил, что размер вариационной маржи не являлся переоценке позиции. Начал разбираться почему, нашёл ответ на официальном сайте Московской биржи и закрыл позиции. Закрыл 28 января. Причём в процентном соотношении к размеру депозита закрыл в нехилый минус.

Вариационная маржа для вечных фьючерсов рассчитывается следующим образом:

Вариационная маржа в промежуточный клиринг (ПК) = Переоценка позиции.Вариационная маржа в вечерний клиринг (ВК) = Переоценка позиции – Фандинг * Лот, где

( Читать дальше )

- комментировать

- 4.9К | ★7

- Комментарии ( 28 )

Квартальная экспирация 18.09.2025

- 21 сентября 2025, 00:41

- |

Этот пост может быть полезен в торговле;)

Прочти сначала, и только потом пиши СВОё гениальное:

( Читать дальше )

🏅ТОП-10 🐟флоатеров для неквалов ❗️Ловись ставка большая и маленькая

- 17 сентября 2025, 08:27

- |

Спойлер: АФК, Балтлиз, ГТЛК, ВЭБ, РосАгроЛизинг, Сибур, Славнефть, СКБ-Лизинг, АвтоФинансБанк, ТрансКонтейнер

Флоатеры – необходимый инструмент любого портфеля. Но что делать неквалифицированным инвесторам, ведь все, что ниже АА- требует квалификации. Мы подобрали самые интересные выпуски, для работы с которыми достаточно выполнить тест. Квал не нужен. На любой вкус, рейтинг, срок, купон…

🔹🔹🔹

Систем1P27 RU000A107GX8

Рейтинг: АА-

Срок: 2,3 года

Купон: RUONIA+1,9%

Цена: 93,5%

Доходность купонная: 20,3%

Доходность total return: 24,7%

🔹🔹🔹

БалтЛизП12 RU000A109551

Рейтинг: АА-

Срок: 1,9 лет

Купон: КС+2,3%

Цена: 96,2%

Доходность купонная: 20,1%

Доходность total return: 24%

🔹🔹🔹

ГТЛК 2P-03 RU000A107TT9

Рейтинг: АА-

Срок: 1,7 лет

Купон: КС+2,3%

Цена: 98,8%

Доходность купонная: 19,5%

Доходность total return: 21,7%

🔹🔹🔹

( Читать дальше )

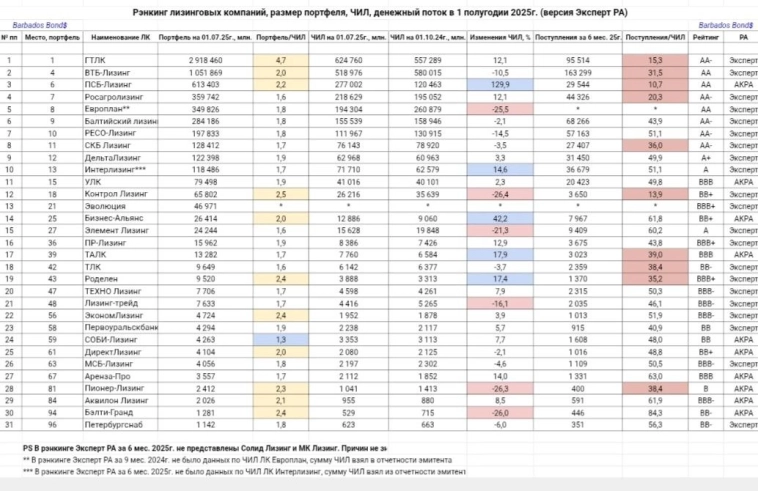

Экспресс-анализ рэнкинга лизинговых компаний за 6 мес. 2025г. (по данным Эксперт РА)

- 17 сентября 2025, 07:07

- |

Доработал таблицу по анализу рэнкингов лизинговых компаний по данным обзора Эксперт РА за 6 мес. 2025г. (ссылка на первоисточник 👉 https://raexpert.ru/rankings/leasing/1h_2025/).

Подписчики подсказали, что более логично соотносить денежный поток с размером ЧИЛ, а не портфеля. Решил, что это предложение совершенно правильное, поэтому немного сместил акценты. За одним в таблице посчитал соотношение портфеля и ЧИЛ, что может дать дополнительную информацию к размышлению.

При сравнении динамики ЧИЛ за период, решил брать не последние полгода, а последние 9 мес. Так как ставку ЦБ РФ начали повышать во второй половине 2024г., уже с 4 квартала многие лизинговые компании начали сталкиваться с негативными тенденциями, поэтому интересно посмотреть, кто продолжил расти, уже после начала цикла повышения ставки ЦБ, кто закрепился на достигнутых в 2024г. уровнях, а кто упал уже ниже пиковых значений, достигнутых в первые 3 кв. 2024г.

Соотношения размера портфеля и ЧИЛ

Если посмотреть на соотношение размера портфеля и ЧИЛ(см. 5 столбец), то можно выделить группу лизинговых компаний, у которых это соотношение больше 2. Вообще, более менее стандартным является соотношение от 1,6 до 2, если показатель не вписывается в этот диапазон, то необходимо обратить внимание и разобраться с причинами отклонений.

( Читать дальше )

❗ Фандинг: убийца депозитов

- 14 сентября 2025, 20:59

- |

Добрый день, друзья!

В последние годы МосБиржа запустила линейку так называемых «вечных» фьючерсов, которые очень удобны тем, что не требуют ежеквартального роллирования в период экспирации (что всегда связано с потерями инвестора из-за контанго во фьючерсах с разными сроками экспирации).

В линейку вечных фьючерсов входят такие популярные базовые активы, как золото, индекс МосБиржи, основные валютные пары и пара самых ликвидных акций российского фондового рынка.

Казалось бы, инвесторы должны быть благодарны МосБирже за то, что она превратила фьючерсы из инструмента для спекуляций в средство долгосрочного инвестирования.

В то же время, инвесторы должны понимать, что бесплатный сыр может быть только в мышеловке. Поэтому кто-то должен заплатить за решение проблемы экспирации.

Этой платой является фандинг. По версии МосБиржи фандинг – это механизм, который помогает поддерживать цену вечного фьючерса близкой к цене базового актива (подробно о фандинге и методике его расчета см. здесь).

( Читать дальше )

Лежебока здорового человека

- 08 сентября 2025, 08:49

- |

В предыдущем посте был пример от ДОХОДЪ. Они молодцы, но субъективно ставка на часть факторов, которые пока в условиях российского рынка показывают себя слабо, «отъедая» доходность у более сильных. К тому же нет элемента конкуренции за капитал между факторами.

А как правильно? Разумеется, однозначного ответа нет. Но ведь он и не нужен. Давайте попробуем улучшить буквально следующие несколько шагов.

Какие активы возьмём

Из прошлого поста понимаем, какие классы активов даже при пассивном удержании на длинной дистанции несут положительную доходность. Соберём «суп» из доступных ингредиентов.

Берём данные с 2003 года:

- Акции — индекс полной доходности МосБиржи MCFTRR, после налогов.

- Облигации — индекс МосБиржи государственных облигаций RGBITR

- Недвижимость — тут проблема с ликвидными инструментами остаётся. Есть индекс московской недвижимости Домклик и фьючерс на него, но оборот пока смешной. Есть индекс фондов недвижимости MREF, но в базе расчета индекса всего 8 фондов. Пока для длинного ряда данных использую динамику 1-комнатной квартиры в родном Петербурге

( Читать дальше )

- комментировать

- 12.2К |

- Комментарии ( 78 )

Новый эмитент на рынке - IT-компания Айдеко

- 02 сентября 2025, 08:22

- |

Сегодня будет проходить первичное размещение облигаций IT-компании Айдеко, решил посмотреть, что это за эмитент и проанализировать его отчетность. Так как у большинства IT-компаний ярко выраженная сезонность в показателях (основная выручка в 4 кв.), то смотрю 2024г., а 6 мес. 2025г. по диагонали.

Айдеко занимается кибербезопасностью, разрабатывает межсетевой экран нового поколения, компания базируется в Екатеринбурге. Так как я в вопросах IT некомпетентен, то не могу оценить по настоящему перспективы продукта, который разрабатывает эмитент. Кому интересно подробнее узнать про эмитента, вот ссылка на сайт компании 👉 ideco.ru/

Кредитный рейтинг эмитента — ВВ- от НКР со стабильным прогнозом (август 2025г.), ссылка на отчет 👉 ratings.ru/ratings/press-releases/Ideco-RA-140825/

Основные показатели за 2024г. по РСБУ:

1. Выручка — 607 млн. р. (+39,5% к 2023г.);

2. Себестоимость — 370 млн. р. (+9,1% к 2023г.);

3. Коммерческие и управленческие расходы — 97 млн. р. (-5,8% к 2023г.);

( Читать дальше )

Какое будущее у Балтийского Лизинга?

- 27 августа 2025, 18:16

- |

ООО «Балтийский Лизинг» — первая лизинговая компания России получила лицензию №0001 Министерства экономического развития РФ в 1996 году, Компания финансирует сделки с автотранспортом, спецтехникой, оборудованием и недвижимостью. К 2023 году «Балтийский Лизинг» имеет 80 филиалов во всех федеральных округах России и входит в топ-10 лизинговых компаний страны.

ИНН — 7826705374

Так контора говорит сама о себе, а что на самом деле…

( Читать дальше )

Будем ли мы покупать валюту?

- 26 августа 2025, 07:01

- |

Если говорить о покупке на миллионы хотя бы рублей и с условием быстро войти и при необходимости быстро выйти, из инструментов остается только биржевая пара юань/рубль. Квазивалютные облигации N-ного эшелона, как и первого эшелона не удовлетворяют или риску, или ликвидности, или волатильности. Хотя что-то из второго эшелона – теоретически, возможно.

Почему при столь уверенном рубле идея покупки валюты, вообще, существует? Теорию в разрешенных терминах скоро распишу. Пока, ни на что не ссылаясь, скажу: по моему субъективному мнению, финансовая (как минимум) система у нас в тупике. А кризисы, напомню, случаются, когда большинство никакого кризиса не ждет.

Наблюдаю за, как мне представляется, разворотной точкой. Это максимум от 29 июля, 11,51 рублей за юань. Если юань будет уходить выше, не за раз, а мелкими частями, буду покупать этот юань на валютной секции МосБиржи. Возможно, что-то через квазивалютные облигации. Однако в моменты снижения рубля на валютном денежном рынке появляются возможности по размещению свободной валюты. Сейчас юань там нельзя разместить ни под какой положительный %. Но это не константа. Спрос на валюту быстро поднимает и ставки валютного РЕПО с ЦК (см. Индекс RUSFARCNY).

( Читать дальше )

Делимобиль. Кандидат на поглощение

- 25 августа 2025, 11:05

- |

Вышел отчет за 1 полугодие 2025 года у компании Делимобиль. Хейтил компанию по результатам 2024 года, ситуация стала только хуже! Не вижу смысла глубоко анализировать Делимобиль, так как огромные проблемы на поверхности!

📌 Что в отчете

— Выручка и валовая прибыль. При росте выручки на 15% до 14.6 млрд рублей (были проблемы из-за геолокации!) валовая прибыль упала на 28% до 2.6 млрд рублей. На этом факте cледовало завершать разбор...

— Долг. NET DEBT/EBITDA = 6.4, вероятность смерти пациента далеко ненулевая!

— Прибыль. Год назад была прибыль 500 млн, в этом году убыток 1.9 млрд рублей...

📌 Мнение по компании 🧐

Непонятно кто и зачем покупает акции Делимобиля, так как бизнес — модель провальная на уровне валовой рентабельность. С трудом представляю, как компания сможет исправить ситуацию!

Считаю, что есть ненулевые риски для держателей облигаций из-за повышенной долговой нагрузки!

Присутствие компании на бирже нужно только для привлечения более дешевого долга и возможности продаться подороже (оценка по EV/EBITDA = 11) Сберу 🏦 или Яндексу 📱 из-за публичного статуса

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал