Избранное трейдера Magic_style

Недельный обзор долговых рынков

- 15 февраля 2021, 20:34

- |

ЦИКЛ СМЯГЧЕНИЯ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ БАНКА РОССИИ ОЧЕВИДНО ЗАВЕРШЕН

По итогам заседания в пятницу Банк России сохранил ключевую ставку на уровне 4.25% годовых. Банк России будет определять сроки и темпы возврата к “нейтральной денежно-кредитной политике". Нейтральная ДКП — это ставка в диапазоне 5-6%. ЦБ четко дает понять, что никакого потенциала для дальнейшего снижения ставки, о наличие которого он рассуждал ранее, уже нет. И фактически призывает участников рынка готовиться к повышению ставки. Правда, в пресс-релизе нет никакого намека на то, что это может произойти уже на ближайших заседаниях. Мы ожидаем некоторого замедления инфляции только в марте. Есть предпосылки для снижения роста цен – согласно опросам, инфляционные ожидания компаний перестали расти с середины осени прошлого года. Этот показатель традиционно служит опережающим индикатором для базовой инфляции. К тому же в январе произошло снижение инфляционных ожиданий населения. Если в феврале-марте мы не увидим никаких намеков на замедление или рост цен, то вопрос повышения ставки наверняка будет рассматриваться уже на мартовском заседании ЦБ. Если же инфляционные процессы будут замедляться, то повышение ставки может быть отложено.

( Читать дальше )

- комментировать

- 5К | ★3

- Комментарии ( 2 )

В ЧЕМ ЛУЧШЕ ХРАНИТЬ ДЕНЬГИ.

- 05 октября 2019, 20:51

- |

Теперь по порядку. Почему $ и кэш.Нравится или нет, но $ это валюта номер 1 в мире(тенденции к ее ослаблению есть, но это именно тенденции), поэтому сбережения можно и нужно хранить только в валюте номер 1.Почему только кэш.Перечисленные мной выше причины -экономические, стихийное бедствие мирового масштаба или технологическая авария или сбой, при любом из этих вариантов вероятность того, что ценностью будут являться лишь активы, которые есть на руках очень велика.Не дай бог конечно, но исходить или предполагать это мы это обязаны.При всех перечисленных вариантах получить свои деньги, где либо(банки, ячейки, эл.деньги, брокерские счета)будет нельзя вообще или тяжело в каком -то промежутке времени(ключевое и самое важное в каком-то).Поэтому только кэш.

( Читать дальше )

Очередная подборка полезных сайтов.

- 30 сентября 2019, 13:32

- |

Собрал все в один вам.

Время торгов мировых бирж

Реальная статистика трейдеров и их сделок, стата может быть интегрирована в аккаунт на profit.ly с помощью платформы (thinkorswim, intereactive brokers и др.)

Календари статистики и отчетности

https://ru.investing.com/economic-calendar/

https://stockinfocus.ru/economic-calendar/

https://www.finam.ru/analysis/macroevent/default.asp

https://www.biopharmcatalyst.com/calendars/fda-calendar

Сплиты

https://www.briefing.com/calendars/splits

https://www.nasdaq.com/market-activity/stock-splits

Отчеты СОТ

https://www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

Карта рынка

( Читать дальше )

Конфа в субботу! 3 новых конкурса! Рекорд пользы за неделю! Качай книги нахаляву.

- 24 сентября 2019, 18:06

- |

В субботу не проворонь конфу смартлаба!

! уже 460 человек участвует!

Финальная программа и тайм-шит опубликована на сайте конференции.

Прошлая неделя принесла максимум пользы смартлаб-читателям с июля этого года! НЕРЕАЛЬНОЕ количество КАЧЕСТВА и ПОЛЬЗЫ.

Мы начали сразу три конкурса!

1. ₽30,000/мес лучшему авторму месяца!

2. ₽1,000/ день лучшему репортажу дня по ЛЧИ 2019

3. 3 планшета+толстовка топовым участникам ЛЧИ 2019 от сборной смартлаба.

А вот теперь непосредственно к топ-пользе!

1. Сохрани себе огромную подборку полезных ресурсов для инвестиций на американском рынке (★137, +215)

2. Не упусти шанс скачать себе более 300 книг по трейдингу! (★132, +602)

3. Посмотри рассказ автора о том, как он прогрессировал в качестве трейдера. Максимально полезно как для трейдеров, так и для инвесторов! (★46, +181)

4. Узнай сколько можно потерять денег купив структурный продукт у банка или брокера (★45, +227)

От себя лично я дарю вам пост Законы богатства. О неправильном отношении нищебродов к деньгам, который набрал +565 плюсов!

Ну а те полезные посты недели, которые мы не включили в эту рассылку, вы найдете в рейтинге топ пользы за неделю на смартлабе

Не забывай про наш телеграм-канал, куда мы отбираем самый акутал и концентрат дня, самые полезные материалы, самый огонь!

Найти можно в поиске @smartlabnews

У нас уже 5400 читателей!!!

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 19 сентября 2019, 18:17

- |

Общая информация о компаниях:

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

( Читать дальше )

о санкциях на российский госдолг - почему это слабо повлияет на рубль, но сильно на ОФЗ и на рынок акций.

- 01 марта 2019, 23:52

- |

1) Как известно 26% ОФЗ держат иностранцы. Предположим худщий сценарий — они все в течении 3 лет полностью распродадут ОФЗ. 25% от 47 млрд долларов (ОФЗ)/3 это всего то 4! млрд долларов в год! Это около 350 млн долларов продаж рубля в месяц. Это ничто для рынка (менее 10 млн долларов в сутки).

2) Но! Эти деньги никуда не исчезнут — по ОФЗ ДОЛЖНА вырасти доходность — как и по всему спектру облигаций (весь индекс облигаций должен упасть). Насколько все упадет сейчас не возможно предположить (ибо не понятно сколько из этих 4 млдр долларов будут действительно под санкциями) — но скажем средняя доходность вырастет на 2%.

3) Если средняя доходность вырастет на 2% — рынок акций должен упасть — люди будут выходить из акций чтобы купить больше ОФЗ. Скажем фондовому рынку надо будет компенсировать не менее 2 млрд долларов в год (половина от оттока). А вот эта цифра огромна ибо весь российский рынок акций очень маленький. И это общая капитализация рынка — движения на нем с оттоком 200-300 млн долларов — и его уже сильно качает — а тут каждый год 2 ярда надо перекачивать в облигации.

В целом если вводят санкции — шортить рубль намного более глупая идея чем вставать в шорт по индексу облигаций или шортить рынок акций. Тем более рубль уже упал — доллар должен быть по 58-60 по всем моделям — а что мы видим в терминалах?

Золото, выпусти меня!

- 01 марта 2019, 22:42

- |

А суть заключается в том, что мою работу на финансовых рынках можно охарактеризовать плашкой в профиле от Тимофея — «Акционер». Стиль моей торговли среднесрочный. Но я с большим удовольствием торгую краткосрочно фьючерсом на золото. Это своего рода разрядка.

Так вот… На ЛЧИ я занял скромное, но далеко не плохое место, торгуя исключительно золотом. Своя система есть. Верю ли я в то, что можно на долгом сроке торговать успешно на срочке? Не не не не. Это дается ОЧЕНЬ не многим. Но тем не менее результат по прибыльным сделкам на ЛЧИ — более 90% из более 100 шт. сделок. ДИСКЛАЙМЕР. Не могу быть уверенным, что это стабильная ситуация и продлиться очень долго.

Сразу после ЛЧИ за отсутствием времени и на ОЧЕНЬ сильном движении, затянуло меня в шортовую позицию по фьючу GDH9 на уровне 1296,6. Все мы знаем, что золото, аккурат после 25-го января, «как не в себя» росло.

( Читать дальше )

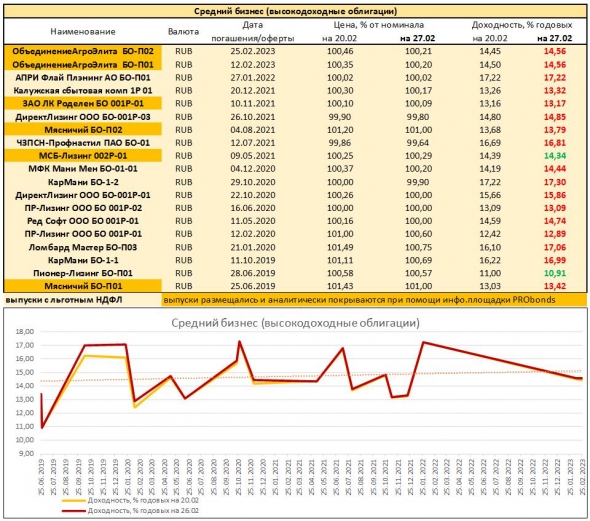

Что можно покупать из высокодоходных облигаций (ВДО)?

- 28 февраля 2019, 06:56

- |

В таблице — наиболее ликвидные бумаги в секторе малых выпусков/среднего бизнеса (до 500 млн.р.). Критики за этот сектор рынка я получаю непередаваемое количество. Она справедлива в части, касающейся всего рынка: низкопробные выпуски будут всегда и везде, нужно выбирать. Но есть и неприятие к всему сектору. А он существует, будет развиваться, и в нем есть хорошие истории. С более высокими в сравнении с широким рынком доходностями и, как правило, более скромной ликвидностью. В подтверждение – индекс высокодоходных облигаций, рассчитываемый Cbonds.

( Читать дальше )

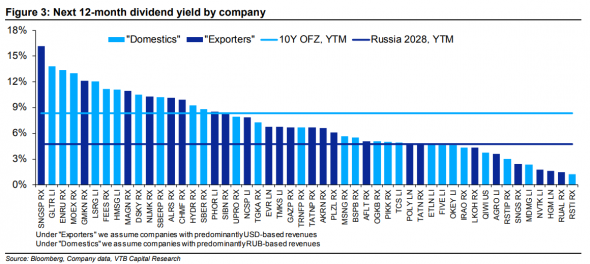

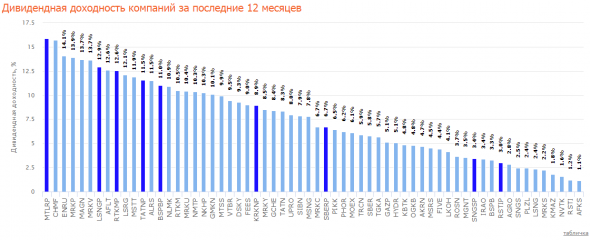

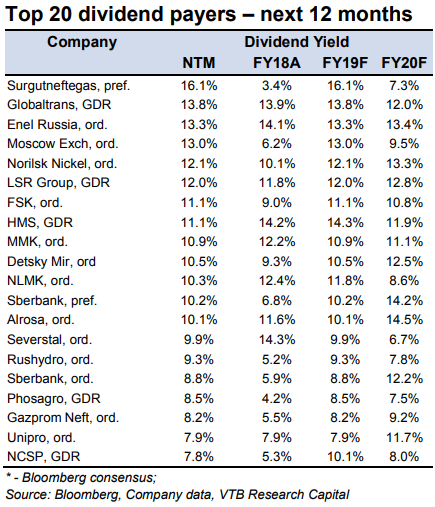

Прогноз дивидендов 2019 год

- 15 февраля 2019, 16:52

- |

на смартлабе можно тоже посмотреть прогнозы по дивидендам, а также аналогичный график по дивидендам, уже выплаченным за последние 12 месяцев: https://smart-lab.ru/dividends/

А вот еще круче картинка! С прогнозом дивидендов на 2020 год даже

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал