Избранное трейдера Кот.Финанс

Продал акции Газпрома. Какие акции покупать вместо них?

- 10 мая 2024, 18:03

- |

Лучше поздно, чем никогда, но я в итоге принял решение продать акции Газпрома. Об этом я писал в посте «Неприятие потери, или почему ты не можешь продать Сегежу с Газпромом». Но тут встал разумный вопрос — а что купить вместо них? Хорошо, что у меня для этого есть план, по которому я инвестирую в акции.

Стратегия на то и стратегия, чтобы меняться по ситуации. Да, я, конечно, тот ещё слоупок, но дело сделано. Ранее я уже менял целевую долю Газпрома с 10% на 5%, а по факту он занимал на момент продажи около 8% портфеля акций. Впрочем, доля во всём составном портфеле была намного ниже — менее 3%.

Моя стратегия предполагает инвестиции в основном в дивидендные акции. Да, в портфеле есть акции, которые не платят дивиденды, например, Яндекс или Совкомбанк, но всё же core — дивидендные коровы.

Поскольку мой портфель акций продолжает формирование, целевые доли достигнуты не по всем акциям.

Вот такие целевые показатели:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 35 )

🤑Перспективы доллара: не так страшен по 95, как по 195

- 10 мая 2024, 09:22

- |

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

На днях вышла статья РБК о перспективах долларах про ожидаемый курс доллара через полтора месяца.

( Читать дальше )

До 17,5% от Абрамовича. Свежие облигации: Евраз на размещении

- 10 мая 2024, 07:42

- |

Горняки и металлурги пришли к нам за деньгами, а инвесторы и рады, что не только в лизинг и стройку можно инвестировать. Круто, но есть нюанс — отсутствует финансовая отчётность после 1П2022. Ни за весь 2022 год, ни за 2023 год отчётности нет. Посмотрим, как же так получается, и оценим необходимость участия в этом размещении.

Май эмитенты начинают довольно слабо, размещений мало. Но ещё свежи в памяти апрельские, например, Новабев, Элемент Лизинг, ДАРС, Интерлизинг, Контрол Лизинг, Гидромашсервис, Селектел, Эр-Телеком и другие.

Если говорить про флоатеры, то сейчас собирает заявки Система. А ещё вот тут собирал лучшие флоатеры, смотрите.

Впереди нас ждёт ещё множество интересных выпусков, не пропустите.

Объём выпуска — 15 млрд. 2,5 года (900 дней). Ориентир купона: КС + 1,5%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг отозван, но был AAA от АКРА и AA от Эксперт РА.

( Читать дальше )

Неприятие потери, или почему ты не можешь продать Сегежу с Газпромом

- 09 мая 2024, 16:06

- |

Ситуация: ты покупаешь акции компании, которая внезапно становится токсичной и месяц за месяцем нащупывает новое дно. Классический пример — ВТБ. Но это было всегда, а вот более свежие примеры — Сегежа или народное достояние. Газовая компания вообще держится в топ-3 по популярности среди акций, а её ближайшие перспективы не менее туманны, чем Альбион.

Неприятие потери (loss aversion) — поведенческая аномалия, проявляющаяся в условиях неопределённости и риска. Её суть заключается в том, что люди испытывают больше неудовольствия от потери, чем удовольствия от получения эквивалентной прибыли. Впервые данная концепция была описана учёными и нобелевскими лауреатами Амосом Тверски и Даниэлем Канеманом в рамках их Теории перспектив. Неприятие потерь широко используется в психологии и экономике. Согласно Теории перспектив, неприятие потерь возникает в связи с наличием у людей точек отсчёта (Wiki). Если коротко, то никто не любит терять деньги. Сильнее, чем их получать. А инвестиции — это инструмент для получения прибыли, хоть и связанный с огромными рисками.

( Читать дальше )

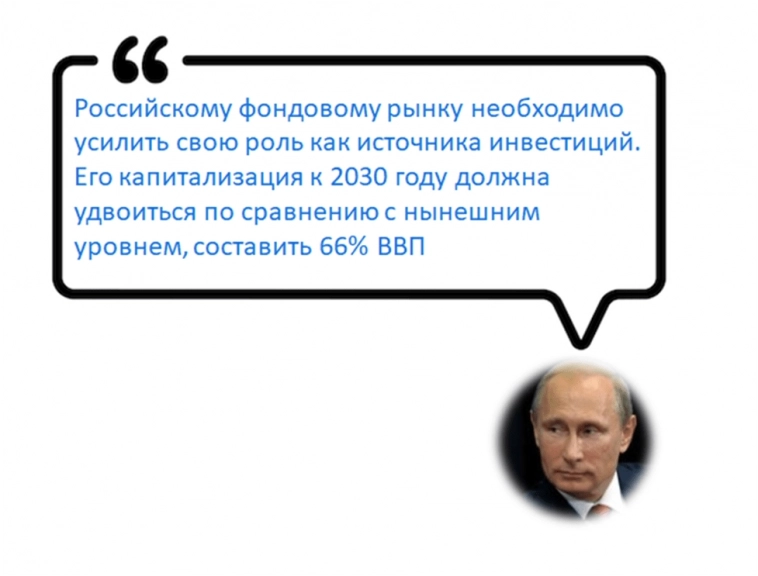

🚀Российский фондовый рынок теперь ждет только рост!

- 09 мая 2024, 09:08

- |

* Фото с сайта kremlin.ru/catalog/persons/54/biography

Мы делаем обзоры компаний, рынков, недвижимости и делимся инвестиционными идеями. Присоединяйтесь!

---

Новость разрывная и уже разлетелась по интернету с мечтами и фантазиями

( Читать дальше )

Мосбиржа в апреле: начало дивидендного сезона не смогло заманить больше новых клиентов

- 08 мая 2024, 07:57

- |

Мосбиржа поделилась итогами апреля 2024 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Посмотрим итоги прошлого месяца и оценим народный портфель апрельского инвестора. Сама Мосбиржа сравнивает показатели с прошлым годом, а я сравню апрель с мартом, так проще оценить динамику. Если сравнивать с апрелем 2023 года, то рост составил значительные 38,3%.

Число физлиц, имеющих счета на Мосбирже, за апрель увеличилось на 0,4 млн и достигло 31,5 млн, ими открыто более 55,9 млн счетов (+0,8 млн). В апреле было 4 млн активных инвесторов (3,9 млн в марте). Как видим, главный дивидендный сезон не привёл дополнительный поток клиентов на биржу. Ну и в целом динамика не радует. Раньше приток был активнее. Видимо, всем ок на депозитах. Зато те, что есть активные, неплохо вложились.

Я, один из этих 4 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь, если интересно.

( Читать дальше )

⛽️Заработать на тех, кто зарабатывает на бензине: Ойл Ресурс Групп

- 08 мая 2024, 07:38

- |

Странный выпуск

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

О выпуске

3х летний выпуск с, как мы называем, униженным купоном.

Это не флоатер, где ставка привязана к ключевой, или другому индикатору. Это конкретное снижение купона, какая бы конъюнктура ни была.

На наш взгляд, это сомнительная по честности маркетинговая акция, которая заявляет большой купон, а мелким шрифтом указывает следующие – маленькие.

Нет? А смотрите: «до 21%» большим шрифтом, а где-то дальше – маленькими

( Читать дальше )

🔥М.Видео: быстрая прибыль?

- 07 мая 2024, 09:12

- |

🏧Вышла новость о докапитализации в М.Видео

7 мая совет директоров «М.Видео» обсудит вопрос увеличения уставного капитала путем размещения дополнительных обыкновенных акций, говорится в сообщении компании

Акции на вечерних торгах упали на 10%, а на рынке облигаций вечерних торгов нет. Докапитализация снижает риски для держателей облигаций, т.к. снизит долговую нагрузку, сократит платежи по процентам, усилит фин.устойчивость (капитал станет положительным)В зависимости от суммы доп.эмиссии, высокий кредитный рейтинг ruA от Эксперта РА станет оправданным

( Читать дальше )

🚀Черная дыра РосНано

- 07 мая 2024, 07:58

- |

Мы нашли даже положительные тенденции

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

В 2021 году Роснано впервые оказалась на пороге технического дефолта

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал