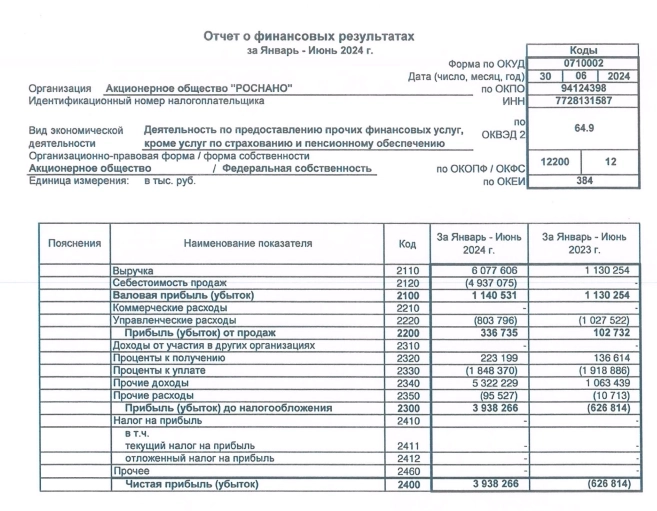

Роснано РСБУ 9 мес 2025г:

📉выручка ₽1,87 млрд (снижение в 4,3 раза г/г)

📉прибыль ₽0,79 млрд (снижение в 6,8 раза г/г)

www.e-disclosure.ru/portal/files.aspx?id=27422&type=3

Авто-репост. Читать в блоге >>>

| Роснано Календарь Акционеров | |

| Прошедшие события Добавить событие | |

«С „Норильским никелем“ мы выбрали работу по натрий-ионным батареям — это наша отечественная альтернатива литий-ионным, потому что мы считаем, что в наших условиях морозостойкость, устойчивость, простота в эксплуатации натрий-ионных батарей будет востребована», — заявил Куликов.

Натрий-ионные аккумуляторы имеет близкие к литий-ионным энергетические характеристики, но гораздо дешевле из-за того, что в них не задействован литий. Они более долговечны, морозостойки и быстрее заряжаются, но обладают меньшим сроком службы и пока еще менее распространены. Массовое производство натрий-ионных аккумуляторов для электромобилей, которые были сертифицированы китайской компанией CATL, начнется в 2026 году.

Ранее Куликов сообщал, что «Роснано» и «Норникелем» планируют начать строительство совместного завода по извлечению полезных компонентов из отвалов. Речь идет о проектах на Кольском полуострове, уточнял источник, близкий к «Роснано». «Роснано» апробировало пять-шесть разработанных в советский период технологий, «и они сработали с точки зрения извлечения полезного из этих отвалов», — говорил глава компании.

Интеррос и Норникель открыли нам двери для техногенных образований. Как вы знаете, это достаточно сложный экологически регион. Мы с момента, как я доложил Михаилу Владимировичу [Мишустину] об этом в сентябре, апробировали порядка пяти-шести технологий тоже из советского наследия, и они сработали с точки зрения извлечения полезного из отвалов. И сейчас мы с Владимиром Потаниным планируем начать строительство первого небольшого завода, для того чтобы продемонстрировать прежде всего, что экология может быть инвестиционно привлекательной — не только полезной, но еще и доходной", — сказал он.

Куликов отметил, что у компании «много других проектов — с РЖД, с Россетями».

«Мы в Нижнем Новгороде запустили первый электрический таксомоторный флот. Губернатор очень поддержал. Мордовия — там несколько солнечных заводов запущено, перезапущено. Москва, Московская область, Сириус, Иннополис. Мосбиржа. Интересный сделали с ними проект. Тоже отталкивались от проекта в Нижнем Новгороде. Привлекли порядка 800 инвесторов в так называемый пре-IPO, то есть это предварительное размещение. Опять же это доказывает, что спрос на технологическую инвестицию все-таки есть у массового инвестора», — сказал он.

Обращение подписано главой комитета ГД по обороне Андреем Картаполовым и первым заместителем председателя комитета по безопасности и противодействию коррупции Андреем Луговым.

t.me/kommersant«Роснано» завершает антикризисную программу взысканием ущерба и восстановлением недополученной прибыли от сделок, нарушивших акционерные интересы и права госкомпании. Оценочный ущерб от недобросовестных финансовых операций превысил 200 миллиардов рублей. Сегодня по нашим материалам возбуждены уголовные дела на сумму более 43 миллиардов рублей", - рассказал РИА Новости директор по особым поручениям АО «Роснано» Евгений Фролов.

Защита подсудимых настаивает на личном присутствии экс-главы «Роснано» на судебном процессе. Следующее заседание запланировано на 16 января.

В 2017 году по заявлению Анатолия Чубайса было возбуждено дело по факту кражи имущества из жилого комплекса в Одинцовском районе Подмосковья. Изначально сумма ущерба оценивалась в 3 млрд руб., но позднее она снизилась до 70 млн руб. Среди фигурантов дела — бывший деловой партнер Чубайса Илья Сучков, бывший член федерального политического совета «Парнаса» Муса Садаев, охранник Антон Поляков и директор ЧОП «Аргус» Алексей Уляхин. Они не признали вину. В конце марта 2022 года Анатолий Чубайс уехал из России.

В спецслужбе подчеркнули, что у «Пластик Лоджик» не было ни мощностей, ни персонала для создания инновационных продуктов, выделенные «Роснано» деньги выведены за рубеж.

Экс-гендиректор «Пластик Лоджик» Борис Галкин причастен к хищению 13 млрд рублей и арестован...

ну Чубайс-ну погоди!

Погашение банковских кредитов «Роснано» привело к росту капитала Совкомбанка, сообщила ТАСС пресс-служба банка.«Погашение долга привело к росту капитала банка, а не наоборот, так как созданные резервы под этот долг оказались выше дисконта», — говорится в сообщении пресс-службы.

...

По словам представителя, компания выплатила банкам-кредиторам около 80% «исторического» долга, накопленного до 2021 года. Размер дисконта составил 20%, с учетом экономии на процентах по долгу при досрочном погашении дисконт составил 40%.

РОСНАНО договорилась с банками о дисконте и погасила долги

15 июля 2024

Компания РОСНАНО досрочно выплатила приблизительно 80% накопленного «исторического» долга банкам-кредиторам с 20% скидкой.

Он добавил, что около 80% «исторического» (накопленного до 2021 года) долга приходилось на банки, большая часть остальных 20% — облигационные выпуски, принадлежащие разным инвесторам.

Представитель РОСНАНО не назвал сумму погашенного долга. По его словам высокая задолженность возникла, прежде всего, из-за манипуляций с отчетностью, а также из-за управления и долгового финансирования венчурной деятельности. После выплаты долга компания перейдет к инвестициям в новые проекты, добавил он.

www.rusnano.com/news/20240715-forbes-rosnano-dogovorilas-s-bankami-o-diskonte-i-pogasila-dolgi/

«Роснано» договорилась с банками о 20%-ном дисконте по кредитам и досрочно погасила обязательства, рассказал «Ведомостям» близкий к правительству источник. Представитель компании подтвердил информацию. Он отметил, что на банки-кредиторы приходилось около 80% «исторического» долга, накопленного до 2021 г. (тогда у госкомпании впервые с ее основания поменялось руководство). Остальные 20% долга представляют собой в основном облигационные выпуски, которыми владеют разные инвесторы.

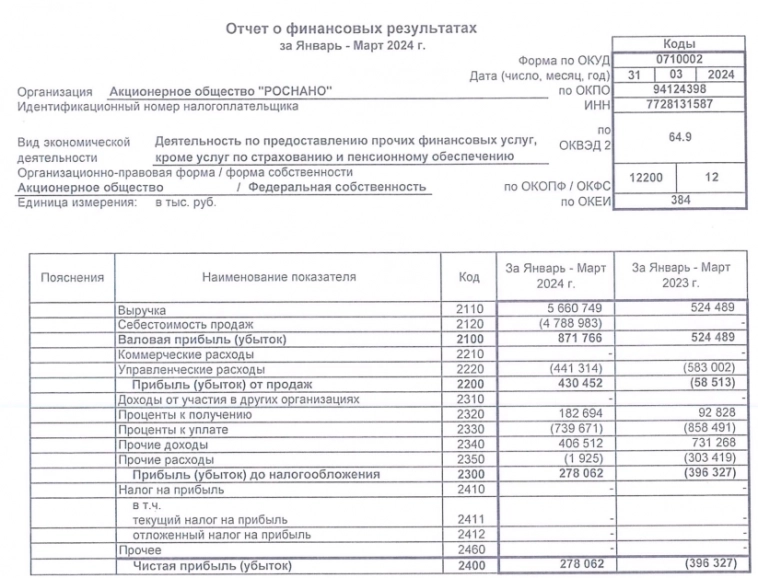

«В 2024 г. достигнуты и реализованы договоренности с банками о значительном дисконте при досрочном исполнении обязательств, что позволило прервать неорганичную для венчурного бизнеса «кредитную схему» со стоимостью обслуживания долга более 12 млрд руб. в год», – добавил представитель «Роснано». Компания выплатила большую часть долга из собственных средств, вырученных от доходной продажи части портфеля, доведенной до приемлемого уровня зрелости, подчеркнул он.

"Роснано" практически завершило служебные расследования по всему наследию, ущерб посчитан и заявляется по каждому делу по мере готовности и выделения из проблемного проекта ценного и полезного. Мы в течение всех трех лет антикризисной работы находимся в постоянном контакте с оперативными и следственными органами", - заявил ТАСС управляющий директор по операционной деятельности компании Николай Табеков.

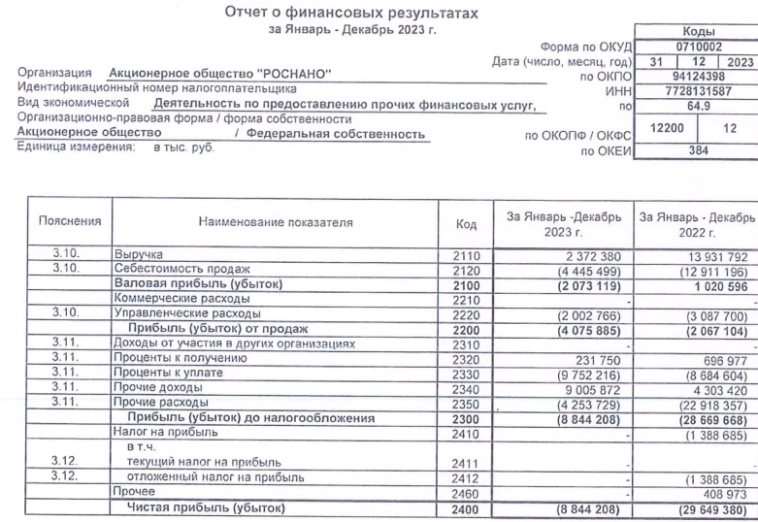

Группа «Роснано» может столкнуться с риском банкротства без дополнительного финансирования для расчетов с кредиторами. В отчете, опубликованном на сайте Центра раскрытия корпоративной информации, компания предупреждает, что текущие обязательства могут превысить доступные активы.

Несмотря на то, что оборотные активы компании на 31 декабря 2023 года превышают краткосрочные обязательства, «Роснано» предполагает, что в будущем обслуживание долгов может стать проблемой из-за неопределенности прогнозов относительно сроков и параметров реализации активов. Компания подчеркивает необходимость дополнительного финансирования от акционера для выполнения своих обязательств.

Переговоры с правительством о предоставлении дополнительного финансирования продолжаются, но решения пока не приняты. Без этого финансирования «Роснано» может столкнуться с признаками банкротства. В случае получения необходимых средств компания сможет продолжать свою деятельность непрерывно.

Ранее, осенью 2023 года, «Роснано» уже сообщала о риске банкротства из-за задолженности, составляющей 95 млрд руб. В ноябре-декабре компания погасила некоторые купонные выплаты, частично благодаря помощи Минфина. На конец 2021 года обязательства компании достигали 148 млрд руб., включая 108 млрд руб. под государственными гарантиями.

АО «Роснано» — компания умеренно высокого инвестиционного риска на 01.10.2021 года. Финансовое состояние среднее, финансовая устойчивость удовлетворительная за счёт перекладывания активов. Динамика финансового состояния нисходящая, ниже порога надёжности. Динамика чистой прибыли переменная, отрицательная. Контора закредитованная, ликвидная. Долгосрочная долговая нагрузка очень высокая. Структура капитала неудовлетворительная. Бизнес существует за счёт заёмных денег, не развивается. На текущий момент, компания не раскрывает полностью свою отчётность. Известно, что к концу 2021 года компания была на грани дефолта. К середине 2022 года удалось реструктурировать долги и контора осталась наплаву. Инвесторы не потеряли деньги только потому, что вмешалось государство, которое и закрывало купоны. По итогам года, начиная с 2018-го, контора убыточная и только периодически, в каком-либо квартале, выходит в плюс. Так случилось и в I квартале 2024 года. Что это, начало оздоровления или случайность? Так или иначе, но в эту контору инвестировать не рекомендуется.

Мы нашли даже положительные тенденции

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

В 2021 году Роснано впервые оказалась на пороге технического дефолта