Избранное трейдера ALEKSEY1977

Про решение ЦБ РФ и какое отношение имеет процентная ставка к курсу валюты

- 12 февраля 2021, 17:37

- |

А теперь самое главное, я это буду повторять, пока не зарубите это себе на носу. Сама по себе ставка — лишь повод для инфляционистской или редукционистской политики. Если ЦБ держит ставку ниже рынка, он раздувает денежное отношение, то есть проводит инфляционистскую политику. И наоборот, если ЦБ держит ставку выше рынка, он снижает денежное отношение, то есть проводит редукционистскую политику. То есть, грубо говоря, если ЦБ объявляет ставку ниже рынка, ему нужно допечатывать денег, чтобы её обеспечить (повышать предложение денег). Или наоборот (но редукционистскую политику никто не предлагает, потому её обсуждать нет смысла).

Именно так ставка влияет на курс национальной валюты, всякие россказни про ценовую инфляцию не имеют к этому никакого отношения

( Читать дальше )

- комментировать

- 4.2К | ★4

- Комментарии ( 17 )

Инвесторы-новички, скоро вы можете потерять на бирже всё!

- 11 февраля 2021, 11:48

- |

Сегодня утром меня разбудил звонок одного моего знакомого, который работает в банке, и управляет деньгами одного миллиардера. Одним словом, человек давно в рынке, постоянно анализирует информацию и видит, что происходит. Он начал меня убеждать, что я просто обязан донести до широкой аудитории предостережение, что они рискуют потерять всё на грядущем обвале фондового рынка.

По его наблюдениям сейчас происходит следующее: физические лица и в США и в России покупают акции в огромных объемах, при этом профессиональные управляющие в огромных объемах закрывают свои позиции о покупающих физлиц. Все его знакомые, которые никогда не были связаны с рынком присылают ему скриншоты своих портфелей, от чего у него волосы на голове дыбом встают.

Я со своим товарищем из банка согласился, и даже уверил его, что в своем последнем антикризисе как раз пытался робко предупредить о том, что нас ждут потрясения. Хотя, конечно, согласился, что этого недостаточно, и надо написать отдельный пост по теме. Вчера я писал, что уровень маржинального долга (кредит который используется для покупки акций) в США вырос до новых рекордов - $778 млрд. Эта метрика рекордная не только в абсолютных цифрах, но и относительно ВВП/уровня доходов.

Я в общем-то не испытываю особой жалости к тем, кто в попытке нажать на кнопку быстрого обогащения, оказывается «по ту сторону кнопки» и теряет деньги. Важно понимать, что то, что вы обратили свой труд в деньги, сбережения и принесли их на фондовый рынок, не подразумевает автоматическую обязанность рынка платить вам процент или эти деньги преумножать. Запомните:

управление деньгами на бирже — это тяжёлый труд, который даже не всем профессионалам под силу

( Читать дальше )

Бесконечный рост фондового рынка. Размышления на грани теории заговора.

- 09 февраля 2021, 14:04

- |

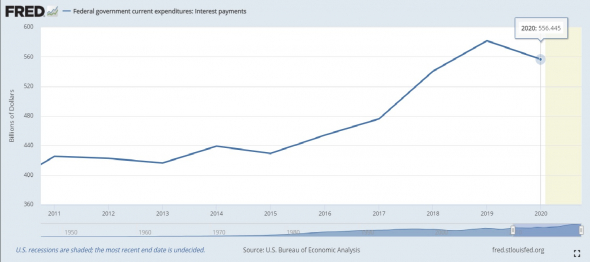

Определяющим фактором нынешнего и последующего роста фондового рынка являются меры стимулирования США, заключающиеся в выкупе долговых обязательств на баланс ФРС. Всем уже понятно, что как только эти меры будут завершены, то мир ожидает самый мощный финансовый кризис со времен его существования, со всеми вытекающими… Поэтому меры стимулирования будут продолжены…))) Отсюда проистекает другой вопрос – доколе это может продолжиться и как сильно США могут нарастить свой госдолг? Очевидно настолько, насколько будет способен бюджет обслуживать такой долг. В 2018 на обслуживание долга потребовалось 540 млрд, в 2019 – 581 млрд, в 2020 – 556 млрд… Несмотря на постоянно увеличивающийся размер долга, мы видим, что в 2020 сумма процентов оказалась меньше чем в 2019. Это объясняется снижением учетной ставки ФРС с 2% до 0,25%… Ниже приведен график обслуживания госдолга бюджетом США.

( Читать дальше )

Индекс РТС. Факторы за снижение.

- 09 февраля 2021, 10:32

- |

Есть несколько моментов, указывающих, что в районе отметки 147500 может произойти разворот:

1️⃣ Откат в волне (ii) составит 0,786 от волны (i). По моему опыту соотношение 0,786 – наиболее часто встречается при коррекции во второй волне.

2️⃣ Соотношение волн с of (ii) и a of (ii) будет равно 1,618.

3️⃣ В этой же зоне проходит середина канала, в котором развивается текущий рост, и которого периодически касается цена (голубая сплошная линия).

4️⃣ Потенциально формируется графический паттерн Голова и плечи, где плечи равны по размеру и находятся в пунктирном канале.

Невозможно предсказать изменение цены с абсолютной точностью, но подобные зависимости статистически сильно повышают вероятность предполагаемого исхода.

📉 Первая цель – нижняя граница пунктирного канала, район 136000 – 138000.

📉 Вторая цель – нижняя граница голубого канала, район 128000 – 130000.

Есть вероятность, что волна (ii) получит усложнение, и снижение с текущих цен будет медленным. Несмотря на это, вполне возможно, что здесь будет локальный максимум по РТС.

Правило счастливой жизни: #3 Не думайте о деньгах, думайте как создавать пользу

- 08 февраля 2021, 22:48

- |

00:00 Объявление

02:25 Думайте не о деньгах, а о том, как создавать пользу

26:00 Ответы на два ваших вопроса

34:00 Люди не хотят верить в пузырь на рынке США

44:00 Комментарий по текущему рынку

50:20 Отчеты за 4 квартал 2020 года: ММК и Магнит

( Читать дальше )

Об использовании опционов в трендовых системах

- 08 февраля 2021, 16:27

- |

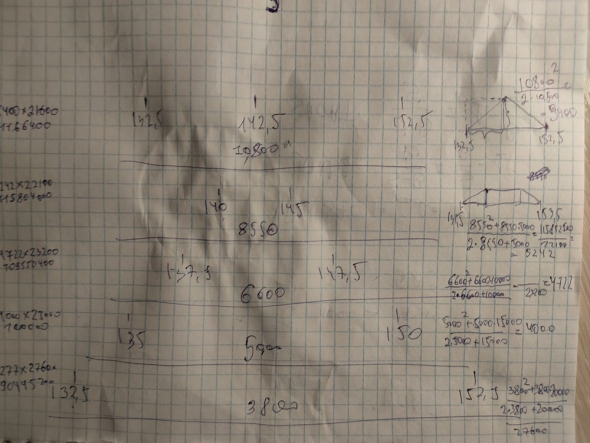

Здесь собраны цены разных стрэнглов в минувшую пятницу на текущую неделю в РИ и сделаны простейшие подсчеты

с точностью до спрэдов в стаканах. Какие выводы примерно можно сделать? Если в первом приближении, то нет разницы что продать на этот короткий срок. В среднем и ширина так называемой шапки прибыли и средняя выплата примерно одинаковы. Привет, улыбка:)

То есть, продав стрэддл или самый широкий стрэнгл на эту неделю, финрез будет примерно один и тот же. Речь идет о неких пассивных опционных позициях без ДХ.

Какие у нас есть проблемы в трендовой торговле? Просадки двух типов:

1. Накопленная за период из серии убыточных сделок. Как правило, это некий затянувшийся боковик на невысокой волатильности.

2. Разовая за счет одной убыточной сделки. Как правило, это утренний гэп.

( Читать дальше )

Маэстро, ваш выход! Обзор на предстоящую неделю от 07.02.2021

- 07 февраля 2021, 21:57

- |

По ФА…

Nonfarm Payrolls

Январский отчет по рынку труда США вышел слабым, со значительной ревизией на понижение за два предыдущих месяца.

Разочарование рынка было сильным, т.к. ожидания на нонфарм США были завышены после позитивных отчетов ADP и ISM услуг, банки ожидали, что рынок труда США начнет демонстрировать уверенное восстановление с января после провального декабрьского нонфарма.

Доходности ГКО США рухнули, что привело к падению доллара, при этом доходности долгосрочных ГКО США после первой реакции пытались продолжить рост, но доходности краткосрочных ГКО США упали до минимумов, что означает отсутствие готовности инвесторов занимать США деньги на длительный срок с низкой премией, но с одновременной потерей веры в сокращение стимулов ФРС в этом году.

Ключевые компоненты январского отчета по рынку труда США:

— Количество новых рабочих мест 49К против 50К/105К по разным прогнозам, ревизия за два предыдущих месяца составила -159К: ноябрь пересмотрен до 264К против 336К ранее, декабрь до -227К против -140К ранее;

— Уровень безработицы U3 6,3% против 6,7% ранее;

— Уровень безработицы U6 11,1% против 11,7% ранее;

— Участие в рабочей силе 61,4% против 61,5% ранее;

— Рост зарплат 5,4%гг против 5,4%гг ранее (ревизия вверх с 5,1%гг);

— Средняя продолжительность рабочей недели 35,0 против 34,7 ранее.

( Читать дальше )

Рекомендую!

- 06 февраля 2021, 20:33

- |

The Men Who Built America, сериал, 2012

Сериал состоит из 8 серий!

«Ничего личного, это просто бизнес.» Аль Капоне

Нефтетанкерные компании

- 01 февраля 2021, 18:26

- |

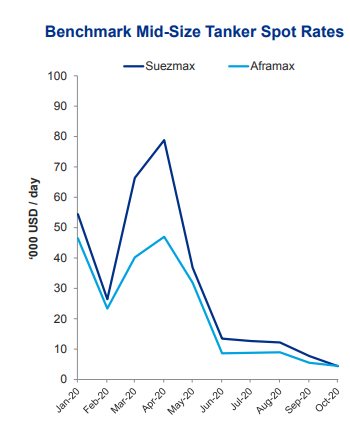

Обычно, когда рассказывают про перспективы Совкомфлота — забывают приложить график стоимости фрахта нефтетанкеров (около 50% выручки у Совкомфлота оттуда, остальное СПГ + Арктика). Устраним этот недостаток.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал