Избранное трейдера Олег Б.

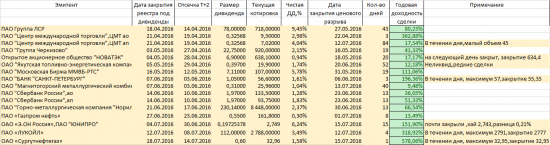

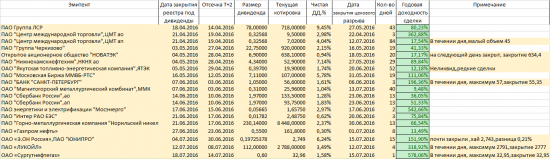

Отслеживаем ценовые разрывы!

- 18 июля 2016, 15:19

- |

Начинаем работу с ценовыми разрывами, смотрим как бумаги закрывают свои ценовые разрывы!

Эмитентов прибавилось!

если есть на примете эмитенты которые закрыли свои дивидендные гэпы, ПИШИТЕ!

В продолжении

smart-lab.ru/blog/339067.php

Дополнил

( Читать дальше )

- комментировать

- 33 | ★20

- Комментарии ( 15 )

Статистический валютный арбитраж, коинтерация по-простому.

- 17 июля 2016, 20:14

- |

Статистический арбитраж (еще известный в упрощенном варианте как парный трейдинг), после длительного тестирования хорошо показал себя не столько на акциях (речь идет о более ликвидных американских компания), сколько на коротких дистанциях на валютных парах.

Разница цен (спрэд) между валютными парами временами сильно увеличивается, но только в коинтегрированных комбинациях она возвращается в исходное историческое положение.Наша специально разработанное программное обеспечение в режиме non-stop сканирует состяние коинтеграции среди 2000 комбинаций и находит отклонения. Как только спрэд превышает статистическое значение, выдается сигнал для совершения сделки. Покупка одной пары валют хеджируется продажей другой, и не важно куда они пойдут вверх или вниз.

( Читать дальше )

Али Экспресс захватывает мир

- 15 июля 2016, 17:25

- |

У работников почты был обед, обслуживать меня им было лениво, и мне дали возможность найти свою посылку самостоятельно. Сначала мне по ошибке дали коробку с участка, в который мой дом не входит, а потом дали правильный участок. Обе коробки удивили меня обилием бандеролек, которые пришли людям из Китая.

Тут надо учитывать, что Крым под санкциями. Если крымчанин в адресе доставки напишет свой родной город, то через некоторое время он утратит возможность оплачивать товар. Его как бы забанят. При попытке оплатить будет ошибка «Платёж отклонён по соображениям безопасности». Техподдержка будет лепить глупые отмазки, что это ради моей же безопасности, и что это никак не связано с Крымом. Поэтому чтобы крымчанин мог покупать на Али Экспрессе, в адресе доставки нужно писать свой город с искажением, например

( Читать дальше )

Делаем деньги без риска их потерять!

- 15 июля 2016, 16:51

- |

Большинство, из нас работая на рынках и пытаясь заработать, сталкивается с риском и потерять деньги. Но на фондовом рынке есть варианты, когда трейдер выбирает между заработать много или заработать поменьше, без риска потерять деньги. В этом деле очень преуспел Уоррен Баффетт. Привожу два простых примера, если будет интерес могу продолжить.

1) Хочу начать, рассказав свою историю. В конце 2014 на фоне валютной паники, ключевая ставка была поднята до 17%. Следствием чего стал обвал котировок облигаций, и доходности по ОФЗ выросли от 16%-21%. А эмиссия денежной массы на тот момент в годовом выражении составляла 5%. Понимая, что данная ситуация грозит полным коллапсом экономики, если затянется на длительный срок, и возможно два варианта: или государство опять понизит ставку, соответственно котировки по облигациям вырастут, либо начнет интенсивно увеличивать денежную массу, но на фоне валютной паники это было маловероятно. Я купил длинные облигации ОФЗ26212 со сроком погашения в 20 лет, доходность по ним тогда составляла около 16%. Длинные облигации были выбраны не случайно, так как при изменении доходности облигаций, у длинных цена изменяется гораздо сильней, чем у коротких. Цены на жилье на фоне нарастающего кризиса упали, и я давно думал о квартире на берегу моря и решил осуществить свою мечту, дополнительной мотивацией была прибыль от операций с акциями в 1,8 мил, с которой мне очень не хотелось платить налог и я его решил вернуть через налоговый вычет. И взял квартиру в ипотеку по ставке 11,4% на 20 лет, совершив тем самым хедж на имеющиеся у меня облигации. В самом худшем варианте, мне пришлось бы, 20 лет оплачивать ипотеку процентами по облигациям и я б еще зарабатывал 4,6% годовых на разнице процентных ставок. Но этого не случилось. Ключевая ставка в течении года была понижена до 11% и цены на облигации выросли. Когда эмиссия денежной массы была около 11%, а доходность по ОФЗ26212 составляла около 9%, я принял решение продать облигации, так как они аккумулировали в процентном отношении меньше, чем государство начало печатать денег. В итоге я купил облигации за 620 рублей, а продал за 870 плюс 37 рублей НКД, доходность составила порядка 45% минус 11,4% ипотека, чистый мой заработок 33%. И дисконт при покупке квартиры составил около 45%, учитывая еще и возвращенный налог от операций с ценными бумагами, а если сравнивать с ценами на квартиры на начало 2014г то 60%.

( Читать дальше )

Спреды на фьючерсы, деривативы, валютный своп, CME, Московская биржа и всё такое

- 15 июля 2016, 02:13

- |

Участник Denis2013 недавно поднял интересную тему

smart-lab.ru/blog/338943.php

а именно тему календарных спредов на фьючерсы. Интересная она потому, что:

- Это отдельные инструменты со своей ликвидностью, маржой, стаканами и своими собственными стратегиями, хоть они часто позиционируются как инструменты просто для удобного перекладывания из ближнего фьючерса в дальний (в самих проспектах CME видел такое)

- Там проходят достаточно большие объёмы (разумеется, в контрактах, не в деньгах), но, как я заметил, на CME, по крайней мере, эти объёмы в общие отчёты не идут. Подробности в конце поста.

- Сама по себе тема календарных спредов на фьючерсы довольно слабо освещается, даже на сайтах бирж их надо хорошенько поискать.

- За счёт низкой маржи можно нарисовать большой объём в ОИ, имея не так много денег. Спред — это линейный дериватив на фьючерс, в отличие от опциона, и у него низкая волатильность. Как тут выясняется, есть ещё деривативы на спреды — бабочки, кондоры и проч., у которых маржа ещё ниже.

( Читать дальше )

Лучшее видео по основам торговли опционами

- 13 июля 2016, 18:13

- |

Мужики и девушки, вчера посетил, на мой взгляд, лучший вебинар по торговле опционами.

Сегодня обнаружил, что запись можно смотреть всем и абсолютно бесплатно. Вот решил поделиться

Смотрите на здоровье……..

ссылка

ЗКТ. Депозит пенсионного фонда работает.

- 12 июля 2016, 19:40

- |

Банки заняли у ПФ РФ 41 млрд. рублей. Как я уже отмечал, эти деньги пришли на биржу. Дата возврата средств — 18.07.2016. Так что готовлюсь шортить рынок 16-17 июля.

Spreads - новый бесплатный open-source инструмент для алготрейдинга

- 12 июля 2016, 14:16

- |

Сорри, гайз:

1 — история и реальная торговля — один код

2 — тайм-фреймы вообще нерелевантны, соединение серий идет по time stamp. Главное самим помнить, где он для свечек — в начале или конце, и использовать .Lag(1) где нужно

3 — событийная архитектура — это ад, однажды разобравшись в функциональных преобразованиях серий пути назад нет. Shared mutable state спрятан и совсем не shared.

4 — помимо стандартных проектов VS, можно писать в F#/C# interactive REPL

5 — higher-order преобразования серий (Window,ZipLag,Map,Scan,Filter,Repeat,ZipN) позволяют написать индикатор любой сложности в несколько строк кода и спрятать всю логику и состояние в лямбдах

( Читать дальше )

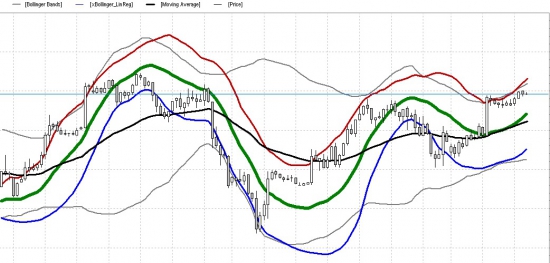

Альтернатива стандартному Болинджеру - Болинджер через линейную регрессию

- 09 июля 2016, 23:04

- |

При одних и тех же периодах — намного информативней и интересней...

Settings =

{

Name = "xBollinger_LinReg",

period = 40,

deviation=2,

line=

{

{

Name = "xBollinger_LinReg",

Color = RGB(0, 0, 255),

Type = TYPE_LINE,

Width = 2

},

{

Name = "xBollinger_LinReg",

Color = RGB(192, 0, 0),

Type = TYPE_LINE,

Width = 2

},

{

Name = "xBollinger_LinReg",

Color = RGB(0, 128, 0),

Type = TYPE_LINE,

Width = 6

}

}

}

function c_FF()

local AMA={}

local CC={}

return function(ind, _p,_ddd)

local period = _p

local index = ind

local vol = 0

local sigma = 0

local sigma2 = 0

local aav = 0

local bb = 0

local ZZZ = 0

if index == 1 then

AMA={}

CC={}

CC[index]=(C(index)+H(index)+L(index))/3

AMA[index]=(C(index)+O(index))/2

return nil

end

------------------------------

AMA[index]=AMA[index-1]

CC[index]=(C(index)+H(index)+L(index))/3

if index < (_p) then return nil end

period =_p

if index < period then period = index end

---------------

sigma=0

sigma2=0

aav=0

ZZZ=0

for i = 0, period-1 do

ZZZ=CC[index+i-period+1]

aav=aav+ZZZ

sigma=sigma+ZZZ*(-(period-1)/2+i)

sigma2=sigma2+(-(period-1)/2+i)^2

end

bb=sigma/sigma2

aav=aav/period

AMA[index]=aav+bb*((period-1)/2)

sigma=0

sigma2=0

sigma3 = 0

for i = 0, period-1 do

ZZZ=CC[index+i-period+1]

sigma2=aav+bb*(-(period-1)/2+i)

sigma=sigma+(ZZZ-sigma2)^2

end

sigma=(sigma/period)^(1/2)

return AMA[index]-sigma*_ddd,AMA[index]+sigma*_ddd, AMA[index]

end

end

function Init()

myFF = c_FF()

return 3

end

function OnCalculate(index)

return myFF(index, Settings.period,Settings.deviation)

end

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал