Избранное трейдера Ирен Павлова

Список книг об инвестициях, который вам следует сохранить

- 15 декабря 2021, 11:01

- |

Вдохновлялки на тему инвестиций:

Уильям Бернстайн — Если сможете

Уильям Бернстайн — Манифест инвестора

Джорж Клейсон — Самый богатый человек в Вавилоне

Алексей Марков — Хулиномика

Нассим Талеб — Одураченные случайностью

Нассим Талеб — Чёрный лебедь

Мэлкил — Случайное блуждание на Уолл-стрит

Рей Далио — Принципы. Жизнь и работа

Джон Богл — Руководство разумного инвестора

Александр Силаев — Деньги без дураков

Распределение активов:

Уильям Бернстайн — Разумное распределение активов

Фрэнк Армстронг — Инвестиционные стратегии 21 века

Ферри — Всё о распределении активов

Гибсон — Формирование инвестиционного портфеля

Меб Фабер — Глобальное распределение активов

Поведенческая теория:

Даниэль Канеман — Думай медленно… Решай быстро

Роберт Шиллер — Иррациональный оптимизм

Терри Бернхем — Подлые рынки и мозг ящера

Морган Хаузел — Психология денег

Фундаментальный анализ:

( Читать дальше )

- комментировать

- ★94

- Комментарии ( 17 )

Артем, 34 года: Уволился с зарплаты $250 000 в год и уехал на пенсию в Португалию

- 11 декабря 2021, 16:51

- |

Мы познакомились с Артемом в Твиттере на почве общих интересов к финансам и инвестициям. Сейчас много кто говорит про FIRE (финансовую независимость и раннюю пенсию), но не так часто можно встретить людей, кто, собственно, уже практикует эту самую раннюю пенсию. Поэтому мне было очень интересно взять интервью у Артема про то, как он дошел до жизни такой, и о чем он думал в процессе.

Хотел бы сразу предупредить: не стоит воспринимать текст ниже как мотивирующую статью в стиле успешного успеха о том, что «любой может заработать миллион долларов, если последует моим советам». Нет, это всего лишь рассказ о личном опыте одного конкретного человека, а уж какие выводы из него делать — это решать вам. Но, как минимум, обещаю, что этот рассказ будет интересным. =) Всё, передаю слово самому Артему.

( Читать дальше )

Палю грааль! Часть 1. Паттерны: 3 белых солдата и 3 офицера.

- 09 декабря 2021, 15:46

- |

Ответ: Да, но не все. И не всегда ))

Попробуем на элементарных примерах разобрать и понять паттерны.

Паттерны в трейдинге, это свечные формации — совокупность нескольких японских свечей определенного вида.

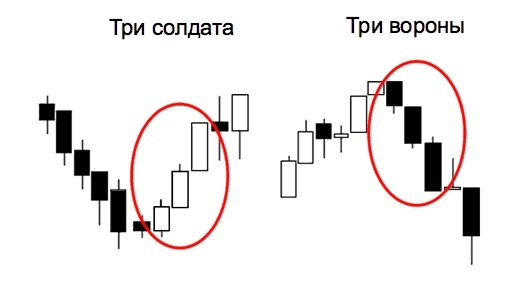

Например, возьмем самые простые для восприятия паттерны с названиями «Три белых солдата» и «Три черных вороны».

Из названий понятно что речь идет о трех свечах. Уточняем, о трех подряд последних свечах.

Если указан цвет белый, это растущие свечи (цена актива растет). Если черный, то падающие (цена снижается).

( Читать дальше )

Quik топ лайфхаков о которых я не сразу узнал. Часть 2

- 07 декабря 2021, 11:12

- |

Первая часть smart-lab.ru/blog/744930.php многим понравилась, поэтому решил написать вторую, где соберу вообще все хитрости и настройки, которые вспомню.

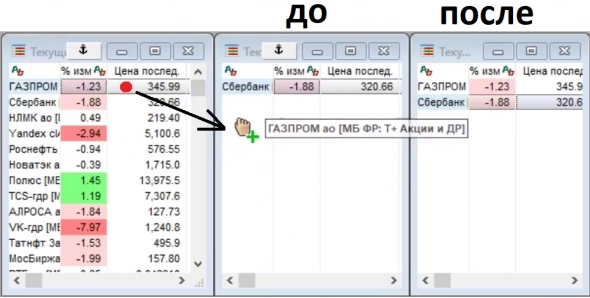

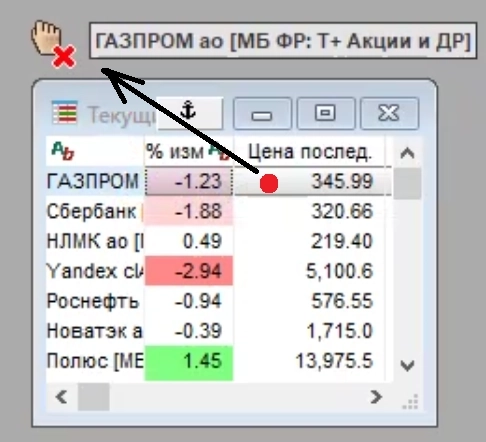

- Копирование строк из одной таблицы в другую простым перетаскиванием (к примеру, на строчке «газпром» зажать ЛКМ и потащить во вторую таблицу)

- Удаление строк и столбцов (на строчке «газпром» зажать ЛКМ и потащить за пределы таблицы. Чтобы удалить столбец зажать ЛКМ в заголовке потащить за пределы таблицы.

( Читать дальше )

Есть ли идея в префах Сургутнефтегаза ? Эмитент под присмотром🔎

- 06 декабря 2021, 15:02

- |

Весной этого года префы СНГ были фаворитом среди инвесторов. Валютная кубышка компании в течение 2020 года получила значительную переоценку, поскольку рубль ослаб к доллару (который считается основной валютой этой кубышки) на ~20%.

Сейчас же мы видим, что курс с начала года остался на том же месте. Мы, конечно, сомневаемся в том, что рубль значительно ослабеет к концу года, однако нельзя исключать геополитические риски, которые могут коренным образом изменить взгляд на идею в префах СНГ. В связи с этим, мы решили сделать грубый анализ чувствительности дивидендов компании к курсу доллара, который может позволить понять, при каких изменениях курса вклад в дивиденды можно считать значительным.

Быстренько пробежимся по тезисам, а затем смоделируем сценарии развития ситуации.

— Дивиденды рассчитываются как 10% от чистой прибыли из отчета РСБУ, разделенных на число привилегированных акций, которые составляют 25% уставного капитала. Здесь стоит помнить, что фактическая доля префов в уставном капитале общества составляет 7 701 998 235 (кол-во префов) / 43 427 992 940 (совокупное кол-во акций) = 17,73%. Это значит, что доля прибыли, направляемая на префы, будет меньше и составит (17,73% / 25%) * 10% = 7,1%.

( Читать дальше )

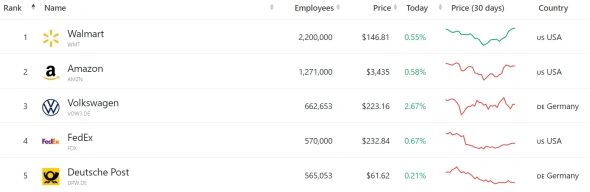

Крупнейшая в мире розничная сеть устанавливает Bitcoin-банкоматы

- 22 октября 2021, 12:00

- |

Основным драйвером роста стоимости Bitcoin последние два года служит институциональный интерес: хедж-фонды, пенсионные фонды, страховые компании и банки – все они добавляют в свой портфель криптовалюту для диверсификации рисков и страховки от инфляции. Так, вчера стало известно о приобретении Пенсионным фондом пожарных Хьюстона (HFRRF) Bitcoin и Ethereum на $25 млн. Однако не меньшей силой остается розничный спрос, поскольку все больше людей узнают о новом инструменте.

Источник изображения: криптовалютная биржа StormGain

Одним из основным тормозящих принятие Bitcoin факторов является его удаленность от привычных финансовых инструментов – не у всех есть криптовалютные кошельки или счета на криптобиржах. Однако все знакомы с устройством банкоматов. Появление криптобанкоматов в шаговой доступности способно сделать криптовалюту действительно массовым инструментом.

Walmart является крупнейшей розничной сетью в мире с капитализацией в $409 млрд, 2,2 млн сотрудников и 5 тыс. магазинов.

( Читать дальше )

Как потерять 400 000 рублей за 5 минут и зачем ставить стоп-лосс?

- 22 октября 2021, 10:32

- |

Почему всё пропало?

Я обычно ставлю защитный стоп-лосс чуть выше средней цены, чтобы прибыльные позиции не превратились в убыточные из-за таких разворотов, но в этот раз нежелание расставаться с накопленным профитом не дало мне это сделать, поэтому я не просто получил убыток, а ещё и увеличил его, потому что на падении стоит покупка, а пирамидить можно только прибыльные позиции.

Обязательно ставьте стоп-лоссы и ограничивайте свои убытки. Если позицию развернуло и она закрылась в ноль — это так же нормально, как получить 10 мелких убытков подряд, не нужно переживать из-за этого.

Что случилось дальше с этой позицией?

Я закрыл 50% позиции и зафиксировал часть этого убытка. Если Facebook поедет ниже локального минимума, то придётся закрывать и остальные 50%.

Северсталь, ММК, НЛМК – как долго продержится дивидендная доходность выше 20% годовых?

- 22 октября 2021, 10:31

- |

На это неделе Северсталь и НЛМК опубликовали финансовую отчетность и объявили дивиденды за 3 квартал. У Северстали квартальный дивиденд 5,26% от текущей стоимости акции, у НЛМК – 5,94%. У ММК скорей всего будет тоже около 5%.

Это означает, что второй квартал подряд они платят более 5% дивидендов за квартал, что соответствует за год – 20-24%. 3 квартал застал пошлины, которые стали действовать с августа, а также небольшое охлаждение цен на сталь.

Если такая дивидендная доходность задержится надолго, то стоимость акций сильно недооценена, так как дивидендная доходность в 20% годовых пусть даже для российской компании – это слишком много. У других производителей стали из ЕС и США дивидендная доходность обычно не превышает 2-5% годовых.

Кто-то скажет, что 2-5% — это в долларах или евро. Но Северсталь, ММК, НЛМК делят рынок и производят такую же продукцию, как и их европейские и американские конкуренты. У НЛМК даже собственные заводы последнего передела в Европе и США, куда поступают полуфабрикаты с российских заводов НЛМК.

( Читать дальше )

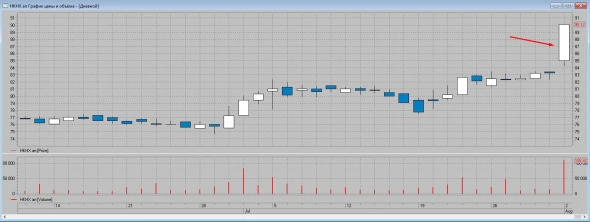

📈НКНХ KZOS ускорил рост после публикации повестки СД

- 02 августа 2021, 16:57

- |

Повестка СД ПАО «Нижнекамскнефтехим» (02 августа 2021 г.):

О рекомендациях Общему собранию акционеров ⚠️ПАО «Нижнекамскнефтехим» по выплате дивидендов по результатам I полугодия 2021 г., в том числе:

— по размеру дивидендов по акциям ПАО «Нижнекамскнефтехим» и порядку их выплаты;

— по установлению даты составления списка лиц, имеющих право на получение дивидендов.

Чистая прибыль по итогам полугодия составила 25 млрд. руб., до коронакризиса компания направляла на выплату около 70% от чистой прибыли.

При таком раскладе дивиденд может составить 9,56 руб., до этого компания квартальные дивиденды не выплачивала🤑

Возможны дополнительные сюрпризы, перед объединением с СИБУРом, компания может решить выплатить дополнительный дивиденд из прибыли прошлых лет, но такой вариант кажется маловероятным🤘

Точно сказать нечего нельзя. ситуация в развитии....

Повестка дня заседания совета директоров (наблюдательного совета) Казаньоргсинтез:

1) О рекомендациях Общему собранию акционеров ПАО «Казаньоргсинтез» по выплате дивидендов по результатам I полугодия 2021 г.,

По KZOS ситуация схожа с НКНХ , чистая прибыль по итогам полугодия составила 14.7 млрд. руб., до коронакризиса компания направляла на выплату около 70% от чистой прибыли.

При таком раскладе дивиденд может составить 5,76 руб., до этого компания квартальные дивиденды не выплачивала🤑

Настораживает только активность телеграм каналов🤔

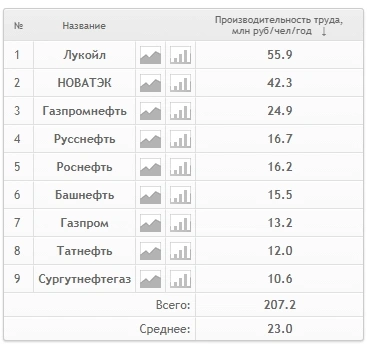

Производительность труда - ключ к пониманию экономики России. Исследование российских эмитентов. Часть 2

- 30 июля 2021, 17:06

- |

Теперь мы заглянем вглубь секторов, сравним секторы и компании между собой, и постараемся сделать выводы.

Сразу начну с обобщающей таблички

Нефтегазовый сектор

Нефтегазовый сектор — сектор с максимальной производительностью труда = 23 млн рублей на человека в год. Важно понимать, что после вычета налогов производительность сектора резко снизится.

Таблица: https://smart-lab.ru/q/shares_fundamental/?sector_id%5B%5D=1&field=labour_productivity

Что показательно?

✅Производительность труда частного Лукойла в 3,5 раза выше, чем государственной Роснефти.

✅Производительность частного Новатэка в 3,2 раза выше, чем у Газпрома.

В этом смысле можно сказать что госкомпании, как и само государство, несет социальную функцию обеспечения рабочими местами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал