Избранное трейдера Максим

мой шорт-лист по ОФЗ

- 19 марта 2022, 13:10

- |

Максимальная стоимость покупки ОФЗ (с купоном ПД и сроком погашения до 5 лет), чтобы доходность была равна ключевой ставке.

Учтены налоги 13% по купонам и по дисконту.

Также расчёт на то что держите облигации до их погашения.

Ссылка на таблицу docs.google.com/spreadsheets/d/1KchWKFCRvgXl1DKNGDFEPAHoz3Kbt-6UsxXtxrGMhvY/edit?usp=sharing

- комментировать

- 11.2К | ★69

- Комментарии ( 55 )

Волновой анализ USD/RUB, AUD/USD, NZD/USD

- 02 июня 2019, 14:00

- |

USD/#RUB

Таймфрейм: 1D

Продолжает своё формирование конечная диагональ в волне © of [ii]. Цели остаются неизменными — это красная фиба в районе 63-х рублей за доллар. Далее ожидаю стремительный рост пары (ослабление рубля) в диапазон 89-120. Следующие цели (для волны «3») находятся в диапазоне 210-300: https://vk.com/wall-124328009_8793.

Варианта с текущих в космос не вижу, но если пара пробьет отметку 70, то придется признать свою локальную ошибку и закупиться там, а не по планируемым 63-м.

#AUD/USD

Таймфрейм: 2H

Остаются в рассмотрении оба варианта. Добавить к ранее сказанному нечего — «если не вниз, то вверх», но потом всё равно вниз. Открытых позиций по паре не имею, и вам не советую.

( Читать дальше )

Газпром. Волновой анализ.

- 21 мая 2019, 05:22

- |

Куда смотрит национальное достояние…

Хотелось бы вниз и там его подобрать.

Если рассматривать основной сценарий (зеленый), то разворот где-то рядом. Уровень fibo 0,618 от волны A ~ 205-207.

Если пойдем по альтернативному сценарию, то большого падения можно не ожидать в ближайшее время.

Верьте графикам ... или еще раз о рубле

- 06 мая 2019, 19:28

- |

Посмотрите на графики, которые выложены ниже, показывающие развитие ситуации вокруг рубля.

EUR/RUB, D1

EUR/RUB, W1

( Читать дальше )

Промежуточный итог дивидендного портфеля

- 14 апреля 2019, 23:29

- |

Давненько что-то я не писал о результатах выбранной стратегии и вот повод нашелся, сегодня подбил прогнозируемые дивиденды по портфелю акций, чем и хочу поделиться

Вкратце: стратегия простая – купил дивидендные акции и держи, активное наполнение портфеля началось с 2016 года с суммы менее 50тыс. руб., основные характеристики и параметры портфеля можно найти в предыдущих записях

В прогнозируемых дивидендах ориентировался как на smart-lab.ru, так и еще на один сайт, в топе поисковика по запросу о прогнозируемых дивидендах на 2019 год. Если были разночтения между прогнозируемыми дивидендами, ориентировался на сторонний сайт (не в обиду smart-lab.ru), там информация полнее, включает не только ближайшие, но и прогноз всех дивидендов на 2019 год. Дивиденды учитывал только те, которые планируют выплатить в течение 2019 года, т.к. по моему учету они у меня попадут в текущий год, если отсечка будет в 2019 году, а выплата в 2020 году, это уже на следующий год пойдет

Таким образом, таблица прогнозируемых дивидендов на 2019 год у меня получилась следующая:

( Читать дальше )

Почему следует открыть ИИС прямо сейчас?

- 18 февраля 2019, 08:51

- |

Заранее прошу прощения у всех, кто полностью разбирается в данной теме, которая обсуждалась здесь уже много раз. Надеюсь, что эта информация сможет помочь хоть кому-нибудь. Спасибо.

В настоящее время в результате значительного упрощения процедуры получения налоговых вычетов, их популярность растет с каждым днем. Граждане активно пользуются стандартными, социальными и имущественными вычетами, однако, индивидуальные инвестиционные счета (далее ИИС), которые, соответственно, дают право на получение инвестиционного вычета, для многих все еще остаются слишком непонятными. Я же хочу объяснить, почему считаю, что сейчас абсолютно каждый человек, который имеет официальный доход и платит с него подоходный налог, или по крайней мере собирается это делать через 3 года, должен обязательно открыть себе ИИС.

Право на получение инвестиционного вычета у Вас возникает при выполнении всего лишь трех условий:

- Вы официально трудоустроены и платите подоходный налог, либо в течение налогового периода имели другие виды дохода, облагаемые НДФЛ.

- Вы открыли индивидуальный инвестиционный счет в брокерской компании, либо банке.

- Вы внесли в течение налогового периода (календарного года) денежные средства на Ваш ИИС.

( Читать дальше )

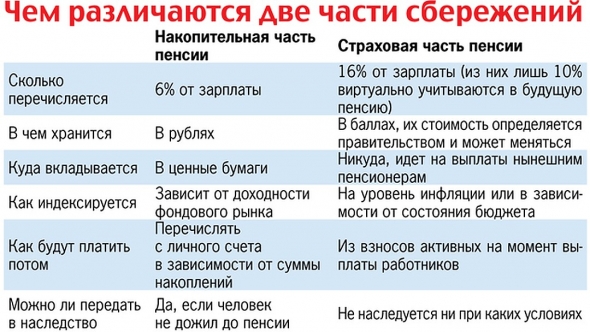

ИПК им всё мало и мало?

- 22 января 2019, 22:32

- |

А теперь ещё и ИПК

Председатель Банка России Эльвира Набиуллина в ходе парламентских слушаний «Об основных направлениях развития финансового рынка Российской Федерации на период 2019–2021 годов» заявила, что внедрение системы индивидуального пенсионного капитала (ИПК) является приоритетным направлением деятельности ЦБ

Система ИПК предполагает, что граждане будут отчислять 6% от своих доходов в счёт будущей пенсии в негосударственные пенсионные фонды (НПФ). Накопления будут собственностью человека, а не государства. Система будет вводиться постепенно, за шесть лет, по 1 процентному пункту в год.

Система была предложена Минфином и Банком России в 2016 году, и призвана заменить собой существующую накопительную систему. Первоначально ИПК предполагалось ввести в действие с 1 января 2019 года, но внедрение системы было отложено в связи с протестами против пенсионной реформы в 2018 году. Теперь запуск новой системы намечен на 2020 год.

Моё мнение что никакой разморозки накоплений не будет, так как с повышением пенсионного возраста пенсионный общак будут делить между собой все кому ни лень. Большинство накоплений ИПК просто отдавать будет некому, так как люди не доживут.

Умер, наследников нет, значит ничьё, можно в карман класть. Тоже самое и общак пенсионный бесконтролен.

ДОЛЖЕН БЫТЬ НИ ИПК А ИПС — Индивидуальный Пенсионный Счёт, с возможностью снятия процентов в любое время и к которому эти мошенники не должны иметь доступа.

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 70 )

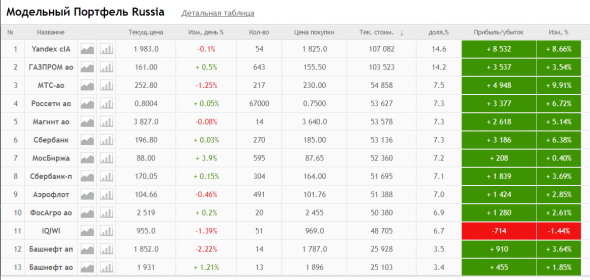

Лучшие Инвест-Портфели Смарт-Лаба

- 11 января 2019, 23:49

- |

Сейчас 13 акций в нём и 30% кеша свободного:

Стартовый размер портфеля: 1 000 000 рублей.

Может кто ещё захочет составить альтернативный портфель на эту сумму — велком. Ставьте тэг #SLinvest2019

По итогам года можно посмотреть кто лучше справился с загрузкой.

ЕВРОзона

- 08 января 2019, 20:50

- |

В последние дни ускорился процесс плавного удорожания стоимости заимствования в евро. Если год назад 1-year Libor в евро равнялся минус 0.26%, то сейчас уже минус 0.17% (см. график ниже). На первый взгляд смешные изменения. Но тенденция налицо. Финансовые условия в еврозоне продолжат ужесточаться в этом году. Не забываем, что с января 2019 года закончил свою работу печатный станок от ЕЦБ. За три года было напечатано 2.6 трлн ничем необеспеченных евро.

На данный момент баланс европейского центрального банка равен 4.6 трлн евро. Для сравнения баланса ФРС сейчас равен 4.058 трлн $ (подробно про это писал в телеграм канале https://tele.click/MarketDumki/875). Если сравнить балансы двух центробанков и размеры экономик Еврозоны (12 трлн $) и США (19 трлн $), то становится очевидным, где накопилось больше проблем. Относительно своего ВВП американцам пришлось напечатать гораздо меньше денег, чтобы заткнуть дыры, которые появились после мирового финансового кризиса 2008 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал