Избранное трейдера Helicopter Ben

Бэнкинг по-русски: "Суперфизики" в нефти, кто они ???

- 13 января 2020, 01:14

- |

Кто верит в Магомета, Кто в Аллаха, кто в Иисуса, Кто ни во что не верит, Даже в чёрта, назло всем. Хорошую религию Придумали индусы, Что мы, отдав концы, Не умираем насовсем. ©

Кто-то верит в кукла кто-то в "суперфизика" -

Как все выглядит на самом деле, попробую рассказать на «условном примере» 10 летней давности.

Где-то в середине 2008 года как только нефтяные котировки стали сдавать позиции и взрывной рост прекратился, пришел один Нефтетрейдер к своему соседу по Чистым прудам Инвестбанкиру и говорит:

(НефтеТрейдер) — Что-то как-то мне стремно что нефть обвалится, а у меня лаг временной в полгода в поставках дизтоплива — чегоб придумать ???

(ИнвестБанкир) — А как у тебя с фри флоу ???

НТ — Да бабла хоть попой кушать можно.

ИБ — Тогда все просто — присылаешь мне млн 150-200 на разные там «Технические компании» в дружественный банк, а я за счет этих средств зашорчу тебе на пару сотен физиков (своих клиентов) ближайший брент.

( Читать дальше )

- комментировать

- 7.2К | ★28

- Комментарии ( 55 )

смартлаб Forbes итоги 2019

- 03 января 2020, 09:24

- |

Плюс очередные подведение итогов

1. Багатенький Буратина

1М долларов

smart-lab.ru/blog/584672.php

написанному доверяю, автор давно держал amd и поднялся на амд

( Читать дальше )

Приказ ФНС о странах обеспечивающих автоматический обмен

- 28 декабря 2019, 17:27

- |

ПРИКАЗ ФНС РФ от 21.11.2019 N ММВ-7-17/582@

«ОБ УТВЕРЖДЕНИИ ПЕРЕЧНЯ ГОСУДАРСТВ (ТЕРРИТОРИЙ), С КОТОРЫМИ ОСУЩЕСТВЛЯЕТСЯ АВТОМАТИЧЕСКИЙ ОБМЕН ФИНАНСОВОЙ ИНФОРМАЦИЕЙ, И О ПРИЗНАНИИ УТРАТИВШИМ СИЛУ ПРИКАЗА ФНС РОССИИ ОТ 04.12.2018 N ММВ-7-17/784@»

(Зарегистрировано в Минюсте РФ 24.12.2019 N 56967)

Лайфхак по налогам

- 19 декабря 2019, 14:31

- |

Муниципальные облигации как альтернатива ОФЗ и депозитам

- 17 декабря 2019, 12:57

- |

Недавно я обратил свой взор на муниципальные облигации.

Муниципальные облигации — это долговые ценные бумаги, которые выпускают города или отдельные регионы для финансирования своих проектов или дефицита бюджета. То есть вы даете в долг не центру, а мелких субъектам.

Их еще делят на муниципальные и субфедеральные. Не забивайте себе голову. Это примерно одно и то же.

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 74 )

ММВБ vs NYSE

- 23 ноября 2019, 13:13

- |

Начну пожалуй с критики:

1. На ММВБ полный бардак с ценами и лотностью. Очень неудобно, как с точки зрения ручной торговли, так с точки зрения алгоритмов. Для сравнения на NYSE - лот 100 акций. Цена акций при IPO чаще всего в диапазоне $15-45. Одного взгляда на цену достаточно чтобы понять, что за тикер перед тобой.

2. Низкие плечи даже на ликвидных бумагах. С шортами все грустно, если это не топ 10 акций. На NYSE шорт можно найти почти на все, кроме pump стоков и совсем уж жесткого неликвида.

3. Высокие комиссии. Я уже писал об этом несколько лет назад. Если перевести это к формату NYSE ($/100 shares), то при цене акции в $30 (что в общем-то ниже среднеего по рынку) комиссия согласно тарифу открывашки (где-то из середины таблицы) будет $0.75. Это очень много, на NYSE в среднем комиссия будет в 2+ раза ниже.

( Читать дальше )

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

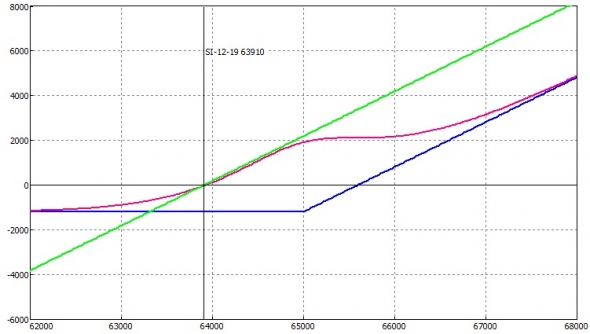

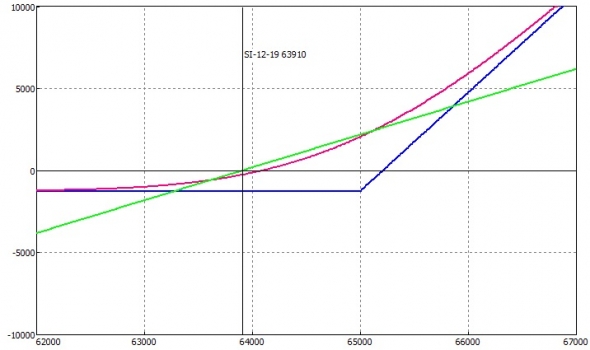

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

Просто об опционах (без формул)

- 20 ноября 2019, 13:45

- |

Первое, и самое главное, что нужно запомнить — покупка опциона по сравнению с аналогичной позицией во фьючерсе имеет худшее мат.ожидание, поэтому простая замена фьючей на опционы (в спекулятивных целях) — занятие крайне невыгодное.

Соответственно, продажа опционов имеет положительное мат.ожидание, но, когда вы играете с вероятностями, этим нужно заниматься систематически, а для этого нужно иметь приличный счёт. Короче говоря, имхо, этим занимаются исключительно институционалы, по крайней мере, я не видел ни одного спекуля, который бы этим жил.

Для спекулей возможно 2 способа применения опционов:

1. (для финансовых камикадзе) Игрушка «была-не была». Покупаете дешёвых опционов (естественно, не в деньгах, вы их просто сможете купить гораздо больше, чем фьючей) и ждёте «повезёт-не повезёт». То есть тупо таким образом увеличиваете плечо до небес.

2. Когда непонятно, где ставить стоп. Объясню в терминах Эллиотта (кто не любит, примените к своему методу анализа, тут всё аналогично). Допустим, у вас завершается какой-нибудь долгосрочный паттерн, после которого должен произойти разворот. И на более мелком ТФ (допустим, на часах) у вас идёт последняя волна в виде клина. Крайне сложно определить, когда он закончится по цене, но видно, что в течение нескольких часов по времени. Тогда вы просто покупаете опцион. И то, когда всё-таки станет понятно, что рынок развернулся, целесообразно продать опцион и перейти во фьючерс, пока не начала сдуваться временная стоимость.

( Читать дальше )

5 крупнейших американских компаний с дивидендной доходностью выше 5% годовых в $

- 19 ноября 2019, 16:55

- |

Когда речь заходит об акциях с высокими дивидендами, мы в первую очередь начинаем думать про российский рынок. Из каждого приемника доносится фраза, о том, что Российские компании одни из самых доходных с точки зрения дивидендов.

Это такая же истина для нас, как и то, что на американском рынке дивидендов нет и все работает по-другому. Amazon, Google, Apple, Uber, Twitter — гигантские корпорации, которые растут как на дрожжах, не платя своим акционерам ни копейки дивидендов.

Наш рынок — это дивидендные истории, а западный-американский — это про растущие истории. Все с этим свыклись и никто уже вроде и не против.

Но если на Московской бирже торгуется всего около 200 публичных компаний и идеи роста можно действительно пересчитать по пальцам, то на рынках США тысячи публичных компаний — неужели среди них нет дойных дивидендных коров с долларовой доходностью выше, чем ставки по депозитам?

Я решил немного в этом разобраться и был сам удивлен теми результатами, которые получил.

Сколько можно заработать на долларовом банковском вкладе?

( Читать дальше )

- комментировать

- 14.5К |

- Комментарии ( 48 )

Правдивая ложь в инвестициях

- 13 ноября 2019, 18:21

- |

Существует мнение, что инвесторы зарабатывают миллионы, знают, куда вкладывать деньги, и всегда могут сказать, когда произойдет очередной финансовый кризис или резкий подъем. На самом деле, многие «легендарные» инвесторы не знают основных правил в инвестициях, об этом ниже.

- Легче сказать “Я буду алчным, когда все другие боятся”, чем сделать это в жизни.

- Разница между отличной компанией и отличной инвестицией может быть огромной.

- Рынки переживают как минимум один большой отскок каждый год и одно крупномасштабное падение каждое десятилетие. Привыкайте к этому.

- Среди финансовых игроков практически полностью отсутствует ответственность. Люди, которые ошибались многие годы, продолжают давать советы, как правильно инвестировать.

- Эрик Фалькенштейн сказал: “У теннисистов экстра-класса 80% ударов достигают цели, у теннисистов-любителей 80% ударов оказываются неудачными. То же самое происходит в борьбе, шахматах и инвестировании. Новички должны фокусировать все внимание на избежании ошибок, а мастера — на ключевых сделках”.

- Сегодня на рынке десятки тысяч профессиональных инвестиционных менеджеров. Статистически лишь небольшая часть из них добивается успеха, и то по чистой случайности. Кто эти счастливчики? Я не знаю, но, скорее всего, все они известные люди.

- Инвесторы, которых мы называем “легендарными”, очень редко, а то и вообще никогда за всю карьеру не смогли предугадать направление индексного фонда.

- Во время рецессий, выборов и заседаний ФРС люди вдруг становятся уверенными в том, чего не знают.

- Чем сильнее чувство уверенности по поводу будущей инвестиции, тем больше вероятность, что она окажется провальной.

- Вместо торговли акциями за центы вложите все свои деньги во что-то крупное. То же самое можно посоветовать и по поводу ETF.

- Ни один человек в мире не знает, куда будет двигаться рынок в краткосрочной перспективе. Это даже не обсуждается.

- Следует слушать того аналитика, который не боится признавать свои ошибки.

- Вы не понимаете сложный балансовый отчет. Вы не одиноки. Не понимают его также руководители компаний и их экономисты.

- В следующие 50 лет нас ждет 10 рецессий. Не удивляйтесь, когда они произойдут.

- Тридцать лет назад на телевидение был один час о рынках в день. Сегодня ТВ посвящает финансам ежедневно 18 часов. Однако увеличился не объем новостей, а объем болтовни.

- Наибольшую прибыль Уоррен Баффетт получил, когда рынки были менее конкурентными. Маловероятно, что кто-либо сможет превзойти его 50-летний рекорд.

- Большая часть того, что преподают об инвестировании в бизнес-школах, — полная ерунда. Но зато есть очень богатые преподаватели.

- Чем чаще человек появляется на телевидении, тем меньше вероятность, что его предсказания окажутся точными.

- Не доверяете тому, кто чаще двух раз в неделю появляется на телеканале деловых новостей CNBC.

- Рынку безразлично, сколько вы заплатили за акцию, дом или что вы думаете по поводу “справедливой” цены.

- Большинство новостей о рынках не только бесполезны, но и вредны для вашего финансового здоровья.

- Профессиональные инвесторы имеют более качественную информацию и более быстрые компьютеры, чем у вас. Вы никогда не превзойдете их в краткосрочной торговле. Даже не пытайтесь.

- Продолжительность трудового стажа инвестиционного менеджера не означает ничего. Всю свою карьеру он мог терять деньги инвесторов. Как правило, именно это и происходит.

- Снижение издержек обращения – одна из самых худших вещей для инвестора, так как это позволяет совершать более частые торговые операции. Высокая стоимость операций заставляет людей хорошо обдумывать каждый шаг.

- Профессиональное инвестирование – карьера, где очень трудно добиться успеха, но ее просто начать и не нужна специальная подготовка. Именно поэтому у нас армия “экспертов”, которые не понимают, что делают.

- На большинстве IPO вы прогорите. Люди, у которых больше информации, чем у вас, хотят продать. Задумайтесь об этом.

- Когда кто-то начинает вспоминать графики, скользящий средний показатель, фигуры головы и плеча или уровень сопротивления, то бегите от него.

- Фраза “двойная рецессия” использовалась в интернете 10,8 млн раз в 2010 г. и 2011 г., утверждает Google. Но она так и не случилась. В 2006 и 2007 гг. никто не говорил о “финансовом коллапсе”, однако он, как все знают, произошел.

- Реальная процентная ставка 20-летних казначейских облигаций отрицательна, но инвесторы продолжают вкладывать в них деньги. Страх, должно быть, намного сильнее простой арифметики.

- Книга “Где яхты клиентов?” была написана в 1940 г., но большинство людей все еще не понимают, что финансовые консультанты не очень заботятся о своих клиентах.

- Недорогой индексный фонд – одно из самых полезных изобретений в истории. Скучно, но красиво.

- Лучшие в мире инвесторы больше понимают психологию, чем финансы.

- Большая часть событий на рынке происходит случайно. Попытка понять краткосрочные движения – это все равно, что объяснить счастливые лотерейные номера.

- Чаще всего возможность сберечь больше денег важнее, чем поиск отличного инвестирования.

- Если у вас есть долг на кредитной карточке и вы задумались об инвестировании, остановитесь. Вы нигде не найдете процентную ставку в 30%.

- Через 20 лет S&P 500 будет совсем другим. Одни компании обанкротятся, другие объединятся.

- Двадцать лет назад General Motors была лучшей в мире компанией, а над Apple все смеялись. Подобные перемены произойдут и в следующем десятилетии, но никто не знает, кто будет где.

- Самые скучные компании – производители зубной пасты, продуктов питания и болтов – могут быть самым лучшим местом для инвестирования в долгосрочной перспективе. Самые инновационные компании имеют самый плохой результат.

- Президент имеет меньше влияние на экономику, чем многие считают.

- Следующая рецессия будет совершенно другой, чем последняя.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал