Избранное трейдера God

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

- комментировать

- 9.7К | ★104

- Комментарии ( 81 )

Индустрия, которая круче каннабиса

- 19 февраля 2020, 03:31

- |

Это не искусственный интеллект, не IoT, не роботы, не ракеты, как вы могли сначала подумать, а рынок онлайн образования. Где бы, что бы не происходило — люди учатся. Текущая ситуация с вирусом, природными катаклизмами, погодными условиями и прочими проблемами заставляют родителей все чаще переводить детей в онлайн школы. Студенты все чаще изучают дисциплины дистанционно, используя общедоступные ресурсы. Согласно Research and markets, к 2025 году данный рынок будет стоить внушительные $350 млрд. Целая индустрия будет расти на 30% каждый год!!!!

( Читать дальше )

Как получить дивиденды с акции не платящий дивиденды

- 10 февраля 2020, 19:53

- |

Ну пошла серия про опционов.

Например, посмотрим компанию AMD. Это отличная компания роста, но сука не платить дивиденды. Но мы же опционшики, нам всякое дозволено ))

Цена у него сейчас около $51. Берем и купим 100 акции этого самого AMD заплатив $5100. А теперь каждый месяц продадим месячный Call опцион на него со страйком в $10 выше цены. Сейчас Call @60 Mar 13 стоит $0.50, это примерно 1% от вложений в акции. За год будет около 10% дивидендов ))

А если вдруг за месяц акция вырастет больше $60 то мы продаем 100 акции по цене нашего страйка, выйдем из сделки получив 20% за месяц. Что ж, тоже отличный результат, деньго освободились, можно искать новые возможности.

Адаптивная и маниаулятивная стратегии маркетмейкинга на внебиржевом рынке. Кто ведет спекулянтов валютного рынка на «стопы»?

- 07 февраля 2020, 17:42

- |

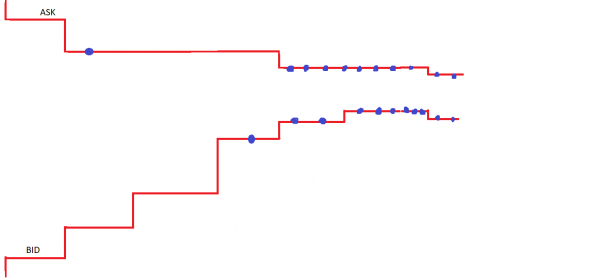

Чистая адапливная стратегия маркетмейкинга.

Начнем с нуля.

Допустим, существует некий актив «ИКС», у население на этот актив существует стабильный спрос и стабильное предложение. Актив «ИКС» – некий инструмент экономической деятельности. Люди обмениваются этим активом «из рук в руки». Спрос и предложение реализуются неэффективно. Мы хотим исправить ситуацию – предоставить любям благо в плане возможности более быстро и надежно покупать и продавать актив икс. На этом мы хотим заработать – свести покупателей и продавцов с максимальной для себя выгодой. Создаем торговую площадку и начинаем предоставлять цену. Мы –монопольный маркетмейкер на своей торговой площадке.

Начинаем предоставлять ASK от «очень дорого», BID – от «очень дешево». Сужаем постепенно спред. Вдруг к нам прилетает первая сделка по ASK (кружочек на графике). ASK цену останавливаем, BID цену продолжаем двигать вверх , пока не получим первую сделку по BID. Далее уменьшаем спред – делаем цены покупки и продажи более привлекательными – принимаем больше сделок для максимизации прибыли. Если к нам прилетает бОльший объем по BID – делаем цену покупателя (покупатель – это мы) менее привлекательной, а цену продавца (продавец – это тоже мы) более привлекательной, что позволяет уравнять объемы покупок и продаж. Мы не влияем на динамику цены – на нее влияют трейдеры, торгующие на нашей площадке. Мы лишь только предоставляем такую цену, которая позволяет нам максимально выгодно реализовать функцию посредника между покупателем и продавцом. Мы влияем лишь на размер спреда. Параметр волатильность/спред будет минимальным — нам не нужны высокие риски, связанные с направленным движением цены.

Чистая манипулятивная стратегия маркетмейкинга.

( Читать дальше )

роботизированный терминал для торговли опционами

- 29 января 2020, 18:05

- |

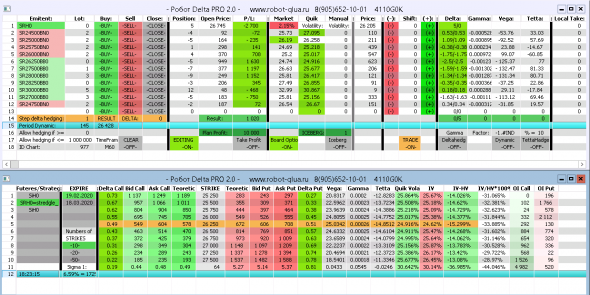

Замутили мы тему с моим кодером, озадачились как не покупать дополнительные «приблуды» типа Воркшопов, ТС-лабов и прочее для торговли опционами под КВИКом.

Вышло диво-дивное, чудо-чудное, три варианта волатильности и кучу параметров аналитических в него закинули( у «Амеров» по заимствовали).

Можно собирать 10 стратегий в каждой по 12 опционов.

От КВИКА только графики БА и все)), доска своя, все свое… все в одном окне ДДХ вообще может 4 способами дельту ровнять, причем можно приводить к любому значению, с плавающей точкой отличной от НУЛЯ. Еще и ОИ можно анализировать!

Сигму считает и показывает на доске опционов… короче рабочая кобыла у кого депо более 50 000 руб. на опциках.

ЕСТЬ ДЕМО РЕЖИМ НА РЕАЛЕ.

И САМОЕ главное, можно ПРОТЕСТИРОВАТЬ дельта хедж на истории и подобрать оптимальный шаг по дельте.

Скидка по промо коду 5% (промокод: RED2020) для партнеров отдельные условия.

( Читать дальше )

О «справедливом» вознаграждении управляющего

- 28 января 2020, 14:27

- |

Бытует мнение, что управляющий должен компенсировать убытки инвестора. Это совершенно не согласуется с аксиомой рынка:

Доходность выше безрисковой ставки получить без просадок невозможно.

Есть и другая эмпирическая формула

(доходность в% годовых-безрисковая ставка)/максимальная просадка> 1 (1)

только у самых лучших публичных управляющих в США.

Для справки: у Баффета это соотношение 0,45.

И это значит, что если инвестор ждет от управляющего доходности выше безрисковой ставки, то он должен нести риск в виде просадок, а не перекладывать его на управляющего.

Но! Как правильно заметил Eugene Logunov, если управляющий не несет ответственности за любые просадки инвестора, то ему выгодно пускаться «во все тяжкие» в режиме «пан или пропал».

Как «скрестить ежа с ужом»? Понятно, что с точки зрения «справедливости» премия управляющего должна зависеть только от результата на счете инвестора. А как же % от СЧА, который часто берут управляющие? Ну в некоторых ситуациях он оправдан, так как у управляющего могут быть нерыночные расходы, например, на бухгалтерию, бэк-офис и аудит. Он также оправдан в индексных фондах, где собственно решение купить или продать рынок в среднем лежит на инвесторе. Пожалуй все.

( Читать дальше )

Рынок и число 144 . Квадрат Пифагора . ( Не Бомба )

- 23 января 2020, 14:10

- |

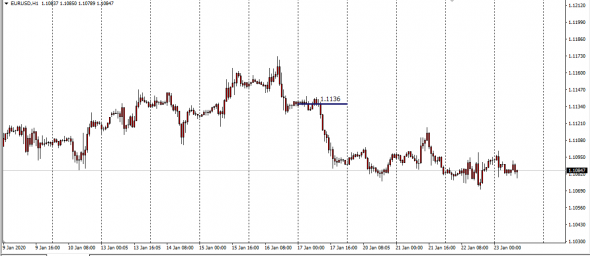

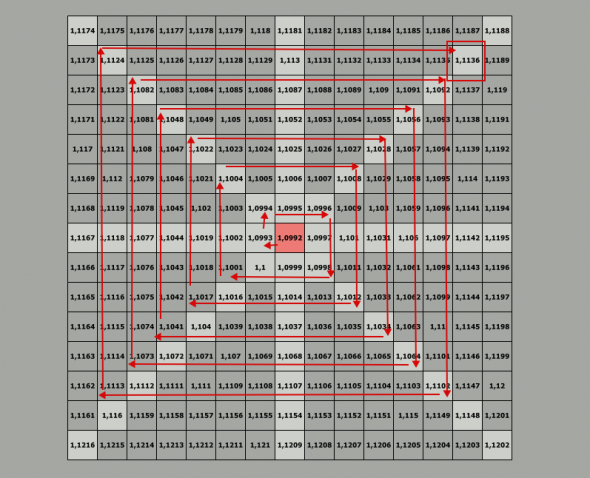

К примеру EurUsd за 17.01.2020

Вычтем из цены 1,1136 144 пункта . 1,1136 -144 = 1,0992

Используем цену 1,0992 для старта построения цикла спирали в квадрате Пифагора

( Читать дальше )

Как платить налоги при инвестированнии через американского брокера Interactive Brokers. Пошаговая инструкция подачи через он-лайн кабинет.

- 20 января 2020, 17:29

- |

Сегодня полезная статья.

Всем кто планирует начать инвестировать через зарубежного брокера или недавно начал, рекомендую читать до конца.

Подписчики моего канала давно просили меня подготовить практическое руководство по теме налоги, сегодня поделюсь своим опытом взаимодействия с Interactive Brokers и налоговой, надеюсь вам это будет полезно.

Что важно знать!

1) Эта информация актуальна только для резидентов России, что касается нерезидентов, то если и есть нюансы, то о них я здесь не говорю.

2) Брокер, зарегистрированный за рубежом, не является налоговым агентом, поэтому платить налоги в РФ надо самостоятельно, в этом случае.

3) Я привожу пример заполнения декларации только через он-лайн кабинет налоговой.

Конкретно про налоги:

Налоги уплачиваются со следующих инвестиционных доходов, полученных за пределами Российской Федерации:

- с дивидендов от акций и ETF

- с дохода от реализации ценных бумаг и производных финансовых инструментов, ну с прибыли от разницы продаж.

( Читать дальше )

- комментировать

- 31.7К |

- Комментарии ( 57 )

Создаем индексы Доу-Джонса сервиса автоследования comon.ru

- 20 января 2020, 13:51

- |

Основной посыл нашего сервиса для клиентов: «Вы инвестируете не в отдельные бумаги, а в стратегии!». Однако, на сервисе представлены сотни стратегий, от которых у потенциальных инвесторов «разбегаются глаза». Поэтому администрация сервиса прилагает усилия, чтобы дать инвесторам ориентиры. С 2017-го года на главной странице представлен индекс comon.ru, взвешенный по «капитализации» стратегий: числу подписчиков и сумме средств на автоследовании. Создан список рекомендованных стратегий, реализован сервис индексных стратегий, представляющих из себя авторские портфели стратегий. Подготовлен плей-лист обзоров стратегий, которые администрация могла бы рекомендовать подписчикам.

И вот мы решили представить Вашему вниманию индексы comon.ru, составленные по принципу индекса Доу-Джонса: портфели из стратегий, которые по нашему мнению являются «флагманами» в своем классе стратегий.

( Читать дальше )

7,6% годовых на ПОЛУГОДОВОЙ вклад!!!

- 20 января 2020, 10:00

- |

Сегодня мне пришло уведомление от Тинькова о том, что он снижает с 21 января ставку по рублевым накопительным счетам до 4%! Такими темпами мы будем скоро как на западе получать 1% по депозиту, но не в валюте, а в рублях! Жесть!

Я сразу начал искать где сейчас более менее выгодные вклады. Вот что накопал:

1. Любимый всеми и надежный Сбербанк 5,85%

2. ВТБ 5,7%

3. Газпромбанк «Чемпионский» дает 6% на год

4. Сам Тиньков, если открыть вклад на полгода, то получится 6,16% с капитализацией.

5. Хоумкредит дает 6,1%

6. Совкомбанк 6,1% но зато на полгода!

Честно говоря, картина так себе…

Но потом я нашел инфу, что Совкомбанк для владельцев карты Халва дает дополнительный 1% по истечению вклада. То есть получается 7,1% годовых на ПОЛГОДА! Еще и компенсация за перевод 0,5%. То есть получается 7,6%

Так как я являюсь давно уже владельцем Халвы ради кэшбэка, то решил изучить данный вклад более подробно.

Итак, что нужно сделать чтобы получить 7,1% годовых:

1. Открыть карту Халву. Это карта кредитно-дебетовая. Я всем рекомендую сразу сделать кредитный лимит 10 копеек. Это можно сделать в чате поддержки в приложении. Таким образом, карта превращается в дебетовую. По ней я кэшбэчу разные магазины (в основном Пятерочку, Перекресток, Татнефть и Лукойл). Кешбек получается 6%, если платить телефоном через google/apple pay. (те, кто платит по-другому просьба закрыть данный топик и удалиться со смартлаба… сейчас даже картой платить муветон, про налик я молчу).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал