Избранное трейдера Falcone

День рождения моего первого Алго по доходности

- 08 июля 2021, 14:33

- |

Сегодня исполнилась 21 неделя моего первого полностью отработанного бота, который показал первые 100%.

До текущего момента мне казалось, что нет возможности/сил/знаний сделать автоматику. Но время потраченное в трудах дает свои плоды!

( Читать дальше )

- комментировать

- 2.9К | ★6

- Комментарии ( 29 )

"Скромный" дивиденд за 21-й год

- 05 июля 2021, 23:43

- |

За компанией слежу давно, под различными ракурсами рассматривал тут и тут.

Как прогнозировать ЧП и дивиденд писалось неоднократно, в т.ч. и на форуме сургута, поэтому повторяться не буду. Перейдем к результатам прогноза:

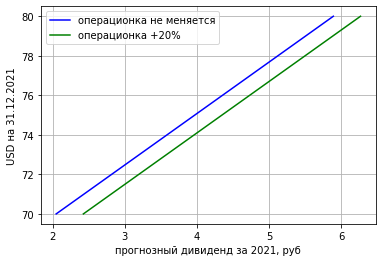

Синия линия — это если прибыль от продаж не изменится (2-4 кварталы будут на уровне 1-го). Зеленая линия — в предположении что прибыль от продаж за 3 последующих квартала в среднем возрастет на 20%. К слову, это немного — всего лишь уровень 19-го года.

Сурпреф, очищенный от дивов за 20й год стоит сейчас 40р. Для весьма немаленькой 10%-й дивдохи надо: в «оптимистичном» варианте бакса за 74р на конец года. В «стандартном» варианте бакса за 75р.

Что-то ну никак мне эти сценарии не выглядят нереалистичными.

Прохладный пост о системной торговле. Тестируем торговые идеи на Python бесплатно и без зауми с библиотекой PQR.

- 05 июля 2021, 15:00

- |

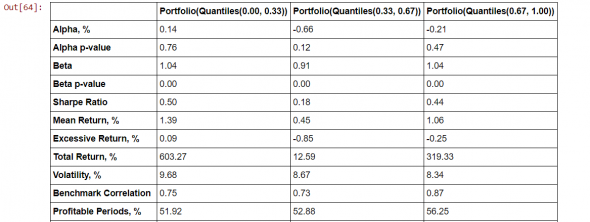

Привет, почти 2 месяца назад мы запустили первую версию нашей библиотеки PQR для тестирования инвестиционных идей. Основная суть: системно проверять аномалии на большой группе акций. Например, вы ведете таблицы с мультипликаторами компаний и биржевых котировок. Цель — покупать 10% недооцененных бумаг с наименьшим значение P/E и ребалансировать портфель раз в месяц.

Разделов для улучшения было так много, что Андрей (github.com/eura17) почти полностью переписал все функции. Основные изменения:

1) Переход к объектно-ориентированному программированию. Код легче читается и занимает меньше места.

2) Добавили функцию correct_matrices — она приравнивает матрицы с исходными данными к одному виду. Сортирует и удаляет отсутствующие в остальных матрицах столбцы (акции) и строки (периоды);

3) Появилась документация на readthedocs: pqr.readthedocs.io/en/latest/index.html

4) Возможность перебора параметров стратегии через grid_search. Быстрый вывод таблицы с результатами или отдельного параметра (например, Шарп) для стратегий с разными периодами наблюдения, удержания и лагом;

( Читать дальше )

Как не вылететь в трубу вместе с эмитентом? Анализ платёжеспособности предприятия

- 23 мая 2021, 10:00

- |

Прежде чем покупать облигации, надо узнать, не вылетим ли мы в трубу вместе с эмитентом в случае чего. Чтобы просчитать риск банкротства, надо знать возможности предприятия, а точнее его платёжеспособность. Как это сделать там 👇

Анализ платёжеспособности предприятия

Платёжеспособность предприятия

Платёжеспособность предприятия (организации, компании) — это её способность в указанные сроки полностью рассчитываться по текущим, краткосрочным и долгосрочным обязательствам, за счёт оборотных активов.

( Читать дальше )

По моему офигенный ресурс (электронные книги)

- 23 мая 2021, 06:26

- |

ru.pdfdrive.com/

Облигации: мифы и реальность. Часть 3. Глава 2. Очертания будущего.

- 11 мая 2021, 22:27

- |

Грядущее под диктовку ФРС

В одном из недавних топиков на смартлабе мое внимание привлек сюжет из финансового шоу про страдающие от бессонницы деньги

Помимо привычных слов о скором обвале фондового рынка ведущий пообещал рассказать и о том, что такое облигации и кривая доходности. Захотелось узнать об этом подробнее. Всё оказалось просто и понятно, эксперт разложил информацию по полочкам:

Когда вы покупаете облигации, вы даете в долг — правительству или компании. Норма дохода по облигации, которую вы желаете получить, обусловлена степенью вашего доверия к заемщику. Банкротной компании нельзя давать деньги под 3% годовых, но под 30% — почему бы и нет, — ведь мы понимаем, что она за год не дефолтнёт (Л — логика). На самом деле всё зависит от кривой доходности, потому что она диктует нам будущее.

На простом жизненном примере ведущий объясняет почему требуемая доходность растет со сроком до погашения:

( Читать дальше )

Как я торгую потенциальные пробои двойных вершин и подобных фигур.

- 10 мая 2021, 17:03

- |

1. Сама по себе фигура не имеет значение. Тут стоит ориентироваться на то, что Вам ближе. Раньше я использовал в основном каналы, но с течением времени, чем больше смотришь на график — тем четче начинаешь видеть и другие фигуры. По моему нынешнему субъективному опыту — лучше всего работают ABCD, треугольники, каналы и двойные вершины («дны»). Раньше хорошо работали ГиПы — но в своей торговли давно не помню успешного опыта применения.

2. Будущего никто не знает — поэтому любой прогноз (кто бы его не публиковал или презентовал) стоит брать под сомнение. Никто в мире, например, не знает — как поведет себя фунт, если достигнет уровня двойной вершины. Можно по предыдущей динамике делать какие-то прогнозы, можно анализировать фундаментальные факторы (чего я вообще не использую в своей торговли) или использовать какие-то еще инновационные техники прогнозирования — но это всегда будет вопрос вероятности. Поэтому основное в трейдинге — гибкость и готовность переформатировать план (подобно тому, как навигатор перестраивает маршрут, если вы отклонились от намеченного пути).

3. Неизвестность будущего порождает многовариантность — но выбор основного варианта для открытии сделки необходимо делать и чем правильнее делается выбор — тем большая вероятность успеха. Посмотрим на примере фунта. Что может быть с ценой далее?

- 1. цена может не дойти до уровня двойной вершины

- 2. цена может мгновенно его пробить/отскочить и больше к нему не вернуться (иногда пробой/отскок случается гэпом на открытии рынка)

- 3. цена может коснуться уровня очень быстро (за секунды) и тут же отскочить.

- 4. цена может пробивать классически — пробой, ретест — пробой.

- 5. в ходе классического пробоя может случиться ложный пробой, т.е. пробой, ретест — пробой в противоположную сторону.

- 6. цена может надолго зависнуть на уровне во флете.

- 7. что-то еще, кроме описанного выше.

4. Подобная ситуация — это случай когда цена попадает в ловушку (стратегии трейдера: выше уровня — лонг, ниже — шорт) и цена стремится победить ее тем, чтобы сделать максимально запутанным сценарий своего движения до самого последнего момента — и трейдер часто закрывает потенциально прибыльную сделку с убытком или большим убытком или оказывается в ситуации, когда открываться уже поздно, или несет потери во флете, когда цена десятки или сотни раз ходит туда-сюда перед настоящим пробоем.

5. Я торгую такие ситуации так: выбираю наиболее вероятный с моей точки зрения вариант движения цены и держусь его до того момента, когда я не признаю факт того, что цена пошла по другому пути. Часто понимание приходит сразу после открытия сделки и я тут же закрываюсь с убытком, бывает, что сразу встаю в противоположную сторону и компенсирую убыток будущей прибылью, а бывает, что терпения хватает вынести все испытания со стороны цены и закрыть сделку с прибылью (причем бывает, что уже на другом таймфрейме).

Я стараюсь постоянно развиваться — строю и анализирую множество прогнозов и вариантов движения цены и расширяю свой кругозор — как можно смотреть на ту или иную торговую ситуацию — в части совокупности используемых инструментов технического анализа и потенциала ожиданий резких трендовых движений (так как в сильных трендах у меня получается больше прибыльных сделок, а в периоды флета, наоборот, растет количество убыточных).

Всем успешных сделок и прибыльного мая!

Стратегия рекомендуемая И.Коровиным протестированная на исторических данных.

- 29 апреля 2021, 18:04

- |

Решил протестировать на исторических данных всем известную стратегию, когда инвесторы ждут кризис и покупают частями на падении рынков. Идею навеяло вчерашнее появление известного деятеля трейдерского профсоюзного движения И.Коровина, который по его словам собирается продвигать в массы подобную стратегию. Как он поясняет, надо держать наготове кэш и когда наступает кризис, покупать слегка диверсифицированный портфель акций (4 компании в портфеле), и покупать частями, разделив капитал так чтобы можно было сделать четыре покупки, одна ниже другой, то есть на падении. Так как портфель диверсифицированный, то я не стал заморачиваться и выбрал для тестирования индекс SPY. Так как кризис формально наступает при падении индекса на 20% и более, то первая покупка по логике должна быть когда рынок упадет именно на эту величину. (покупаем на 25% от капитала). Так как обычно, падение рынков заканчивается, в основном, на -50%, то как раз получается четыре точки покупок — -20%, -30%, -40%, -50%. Если рынок падает дальше, то И.Коровин настоятельно рекомендует не отчаиваться, а спокойно пересиживать в акциях. Рано или поздно, рынок выйдет в плюс. Когда фиксироваться? Если не фиксироваться вообще, то следующий кризис встретим в акциях, что противоречит идее И.Коровина. Кризис должны встречать в деньгах. Поэтому, прикинув на историческом графике, решил что оптимальный вариант это фиксация каждой части покупки на 50% от точки входа. Это позволяет и не попасть на следующий кризис в акциях и доходность неплохая.

( Читать дальше )

ROE - бесполезный мультипликатор? А чем заменить?

- 29 апреля 2021, 16:48

- |

ROE — бесполезный мультипликатор? А чем заменить?

ROE (Return on equity) Рентабельность собственного капитала – отношение чистой прибыли к величине собственного капитала.

Собственный капитал — это разность между активами и обязательствами.

И что нам это даёт?

Да ничего.

( Читать дальше )

25 миллионов высокопроизводительных мест всё ближе

- 27 апреля 2021, 18:05

- |

2017: 17 114 042 человек

2018: 19 638 314 человек

2019: 20 732 763 человек

2020: 21 946 558 человек

Отслеживать этот параметр можно здесь

fedstat.ru/indicator/58480

К этим рабочим местам особое внимание, потому что Путин поставил задачу довести их до 25 млн к 2020 году. Не успели, сейчас их только 22 млн.

Этот показатель часто критикуют за то, что он считается через зарплату работников, а для ИП через выручку. Получаешь большую зарплату, выше средней по региону? — значит твой труд высокопроизводительный. Это и правда сомнительная методология. Но в любом случае, параметр полезен хотя бы для понимания уровня жизни граждан.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал