Избранное трейдера Falcone

Разговоры о трейдинге №18. Каков ваш торговый план?

- 03 ноября 2015, 14:30

- |

У вас есть какой-то план в торговле?

То есть какая-то четкая инструкция, которая регламентирует ваши действия или диапазон ваших действий...

Расскажите пожалуйста о вашем торговом плане

- комментировать

- 102 | ★8

- Комментарии ( 79 )

В чем сила овернайта, брат?

- 03 ноября 2015, 11:38

- |

Стоит ли держать овернайты? Мой ответ — однозначно стоит. Почти каждый день я переношу что-то на овернайт. Особенно на таком рынке (NYSE), который я вижу сейчас, без овернайтов просто не обойтись, если вы торгуете свинги и позиционно.

Я не вижу причин не оставлять позицию, которая еще не дошла до ожидаемой точки выхода, раньше чем она туда дойдет. Если этому быть завтра или в другой день, пусть так. Я жду. Кто-то видит риск того, что за ночь(NY) может много чего произойти. Но это как бояться садиться за руль потому, что на улице полно дураков на машинах.

Не стоит забывать, что помимо рисков овернайт может принести вполне ожидаемые ништяки. При правильном подходе вероятность словить эти ништяки гораздо больше, чем вероятность поймать лося. Проверено на собственных овернайтах. Но это всё при условии, что при заходе в позицию ты сразу подразумеваешь возможность закрыть позицию не в текущий день. Нельзя переностить овер, только из-за того, что ты просто тупо не хочешь крыться.

( Читать дальше )

Китай арестовал директоров гонконского фонда, который основали Георгий Заря и Антон Мурашов (ИФК Созвездие)

- 02 ноября 2015, 21:29

- |

Георгий Заря - Руководитель департамента продаж в странах СНГ и Азии группы БКС (во всяком случай раньше был).

Антон Мурашов — был когда-то самый крутой HFT трейдер в России (Quantstellation).

Китай арестовал двух управляющих фонда в Гонконге, за «нерегулярные» сделки на сотни миллионов долларов. Одна из контор оказалась основана нашими парнишками из «Созвездия» Это первый раз, когда Китай арестовал кого-то за пределами своей основной территории. Фонды обвиняются в злоупотреблении торговлей фьючерсами на акции, что привело к росту волатильности. По сути, похоже, арестовали их за то, что они покупали фьючерсы на рынке, но по ценам, которые сильно отклонялись от рыночных из-за волатильности и типа незаконно сделали 2 млрд юаней

( Читать дальше )

Создание роботов на заказ. Взгляд изнутри

- 01 ноября 2015, 13:02

- |

Так вышло, что уже не один год занимаюсь созданием роботов на заказ. Это весьма интересное и увлекательное занятие. И это true story об этом.

Пишу это для тех кто пойдёт по моему пути. Для программистов, которые хотят выбрать эту предметную область. Ну и для вокресных лулзов конечно.

Читая эту статью вы узнаете про единственный не аморальный способ зарабатывать на околорынке:

Писать роботов по ТЗ.

Ведь что может быть проще!?

( Читать дальше )

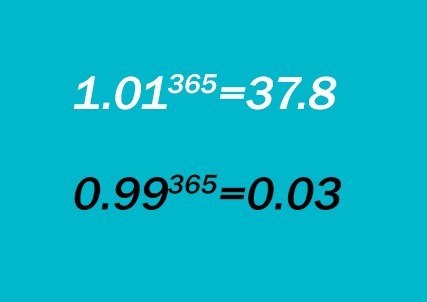

Одна картинка, в которой спрятан секрет биржи - ты сольешься гарантировано за год!

- 31 октября 2015, 20:57

- |

Можно не верить в людей, в бога, в то что «мир когда-нибудь станет раем» — и это нормально!

Но если ты не веришь математике… хм..

ну ты тогда как бы «сказочный дол**б!» :) мои тебе проздравления!

-------

для тех кто все же не понял ) ну есть такие бараны

простая логика для вас:

вы заработали 10% и потом 10% слили (считаем что вы торгуете на все депо)

1.1 * 0.9 = 0.99!!! Опана!!! Меньше 1 :) А так как выигрыш и проигрыш равновероятны, то

0.99 надо просто возвести в степень того количества дней что ты будешь торговать (смотри картинку выше).

Теперь допер?

НЕТ? ))))) ну ты талантище!

Тогда НЕСИ! НЕСИ БИРЖЕ! свои кровные деньжища — она объяснит тебе окончательно свой ход конем

Что делать со счетом когда не торгуешь? Овернайт заработок есть?

- 29 октября 2015, 22:22

- |

Подскажите новый порядок расчета ГО на Ri.Я так понял,оно теперь меняется динамически. Дайте формулу,плз.

- 29 октября 2015, 13:32

- |

Опционы для подростков. (часть семь)

- 25 октября 2015, 20:37

- |

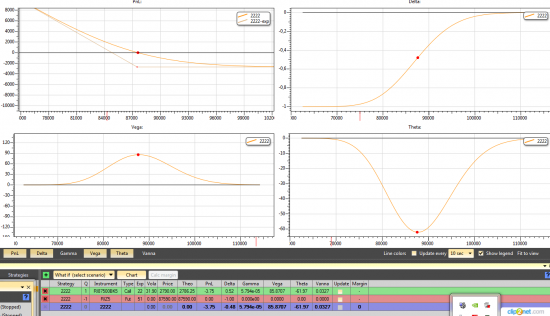

Еще одна тема. Использование опционов в качестве стопов. Тут надо разобраться в дефиницах. Что такое стоп? Полный выход из позиции. Вы вошли в рынок и ошиблись. Цена пошла в другую сторону. Тогда вам надо перевернуться, купить позицию в другую сторону? Или это мани менеджмент. У вас убыток более 10% и надо, просто, тупо выйти. Я никогда не понимал стопы. Ведь когда вы входите в рынок вы чем руководствуетесь. У вас есть виды на рост. Вы входите позицией, но цена туда не идет. Необходимо сократить позицию, дождаться низов и увеличить позицию. Как то так. Нахождение в рынке это риск. Как в любом бизнесе. И вы либо в бизнесе, либо нет. Невозможно создать строительную компанию и продавать ее всякий раз, когда дела идут плохо. Потом откупить, может не получиться. Вы должны быть в рынке и контролировать риски. Независимо, четверг сегодня или понедельник. У опционных позиций мы видим уровни отсечек. Это приводит к некоторой иллюзии, что цена сейчас там будет. Но будет она там на экспирацию. Я уже приводил пример с торговым роботом. В ручном режиме это выглядит так: Вы купили 10 фьючей, но рынок падает. Вы начинаете продавать по одному фьючу на каждые 1000 пунктов падения. Рынок разворачивается и вы, начинаете покупать. И когда рынок достигнет цели, плюс 2000 п, у вас 12 купленных фючей. Примерно так работает направленная дельта. Она увеличивает вашу позицию при росте и уменьшает при падении. При этом делает это без комиссии биржи и через каждый тик. За аренду такого робота, вы платите дневную Тетту. А вот волатильность и вега, как правило, не на вашей стороне. И пока мы не стали изучать календарные конструкции, посмотрим, как с этим можно справиться в одной серии.

Цена фьюча 87590. Предполагаем движение порядка 3500 пунктов в ту или иную сторону. Наш прогноз вниз. Поэтому мы продаем фьюч и покупаем 87500 колл. Как будут развиваться события? Если цена идет вниз и приходит на 8400.

( Читать дальше )

Разговоры о трейдинге №17. Как искать закономерности на рынке?

- 24 октября 2015, 12:41

- |

Расскажите пожалуйста все известные вам способы искать рыночные закономерности.

(на графиках, на исторических данных и т.п.)

Спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал