Избранное трейдера spebe

Генерация торговых отчётов в IB

- 19 апреля 2019, 21:00

- |

1) Заходите из терминала в Account Management Home.

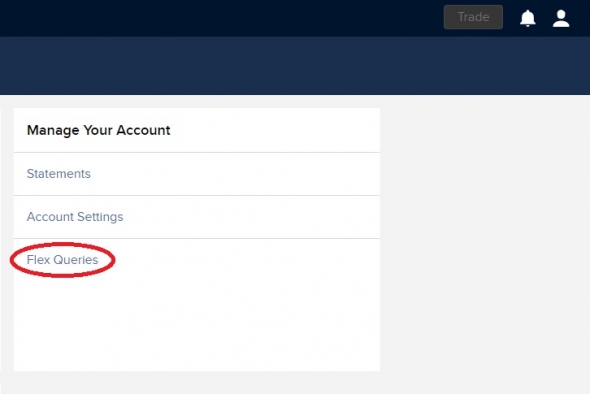

2) На главной странице, в секции Manage Your Account выбираете Flex Queries:

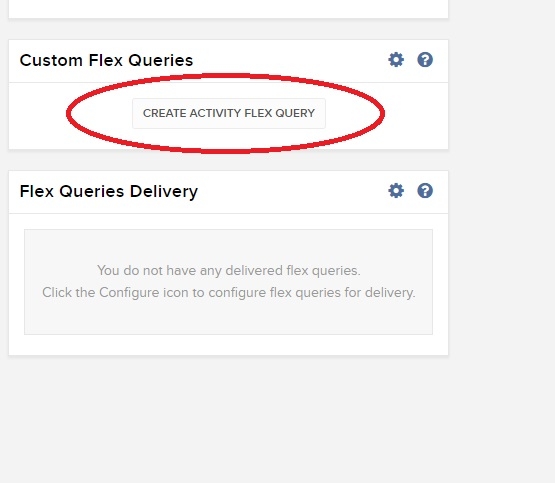

3) Если до этого отчёты не создавались, будет предложено создать новый:

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 2 )

Инструкция: Подаем налог по зарубежному счету

- 15 апреля 2019, 23:00

- |

На выходных заполнял декларацию и решил заодно написать инструкцию как подавать 3-НДФЛ по зарубежному счету.

В отличие от российских счетов, где брокеры выступают налоговыми агентами, по зарубежному счету инвестор обязан подавать налог самостоятельно, заполняя 3-НДФЛ и подавая ее в налоговую до 30 апреля.

В дополнение к инструкции написал немного про то, как следует выбирать зарубежного брокера и привел несколько лайфхаков/своих файлов, которые помогут вам сэкономить на подаче декларации.

1) Смотрите на комиссии и покрытие зарубежных рынков (в идеале не только США, но и LSE/Азию, где обращаются некоторые российские компании). Помните про комиссию вашего банка за перевод за рубеж.

2) Обязательно — наличие лицензии SIPC. (это вещь как российское АСВ, я бы не понес деньги в банк, который не участвует в системе страхование вкладов)

3) Обратите внимание чтобы у брокера не было «банковского функционала», тогда вам не надо уведомлять об открытии такого счета налоговую и отчитываться особым образом.

( Читать дальше )

Как делать торговую систему?

- 12 апреля 2019, 12:01

- |

Еще одна памятка новичкам. Рядом с ней последние посты smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

На всякий случай оговорюсь: речь сейчас про обычную трендовушку для инструмента, на котором она уместна. Уместность легко видится на простейших тестах (например, если в Si простой вход на мувингах с выходом по таймингу дает плюс — все, это наш инструмент, можно рыть дальше). В паттерны и хфт сейчас не лезем. Еще одна оговорка: у вас есть тестер, ряд исторических цен и желание с этим работать. Без этого не получится. И я бы сказал, наблюдается парадокс: ручная торговля может получиться, но… скорее всего у того, что перебрал в уме десятки МТС. То есть это то, чем можно заняться при желании — ради опыта, забавы, диверсификации — после алго, а не до и не вместо.

Торговая система это вход, выход и сайз. Иногда фильтр. Иногда выход не один. Все.

( Читать дальше )

Трейдинг: главное за 5 минут

- 04 апреля 2019, 10:45

- |

Если бы у меня было 5-10 минут, чтобы сказать новичку про трейдинг самое главное…

Как известно, трейдинг это совершение большой массы однотипных сделок, каждая из которых заключает в себе положительное матожидание. Его можно заранее смоделировать, раз. Протестировать на истории цен в специальной программе так, как было смоделировано, два. И воплотить, как было протестировано, три.

То есть это МТС — механическая торговая система. Все сделки по четким, формальным, заранее известным правилам, основанным на единой логике. Невозможно изменение правил в процессе торгов – «внезапно понял, что рынок развернется», нельзя совершать сделки из разной логики, купив один раз, потому что «сигнал на пробой канала», другой, потому что «сильная новость», третий, потому что «хедж портфеля».

Чтобы было понятнее, о чем речь, идеальной торговой системой было бы ежедневное заключение пари с 15 июля до 31 декабря, что каждый следующий день будет холоднее предыдущего. Разница в градусах считается разницей в пунктах, которую ты отдаешь или забираешь. По итогу дня результат практически случаен. В масштабах недели у системы уже ощутимый перевес, но вообще-то первая неделя сентября может оказаться теплее последней недели августа. Спустя месяц видно, что система непобедима. Увы, такие неэффективности на рынке давно кончились, но мы понимаем, к чему стремимся.

( Читать дальше )

Работают ли динамические модели рынка?

- 13 февраля 2019, 12:30

- |

1) придумать модель, в которой есть несколько параметров (период индикатора, граница срабатывания для входа в позицию и т.п.);

2) калибровать модель раз в 3 месяца по данным за последние 3 года, подбирая оптимальные параметры для портфеля моделей по критериям доходности / просадки;

3) торговать очередные 3 месяца по оптимальным параметрам до следующей калибровки.

При этом надежда на то, что:

1) за эти 3 месяца рынок не сильно изменится, а статистические эффекты, которые ловит модель, позволят заработать;

2) калибруя модель раз в 3 месяца, мы как-то пытаемся приспособиться к изменяющемуся рынку.

( Читать дальше )

Финансовый мониторинг клиентских операций. Что видит ЦБ (УФМ и ВК). ПОД/ФТ. 115-ФЗ. Должная осмотрительность.

- 11 февраля 2019, 12:00

- |

Напишу еще один пост, про то, как и на что смотрит Регулятор. Это в БОЛЬШЕЙ мере относится к юр.лицам, однако, поскольку ЦБ РФ видит все счета и что-откуда пришло/ушло, может затрагивать и физиков...

Все отсылки клиентов к ГК и приход с юридически подкованным адвокатом дают плоды очень (очень-очень) редко. Немудрено, что ЦБ вдруг решился «сократить» черные списки… но на деле пока ничего нового не слышно.

Должная осмотрительность, в купе с отсылкой к 115-ФЗ, плюс внутренние правила ПОД/ФТ/ФРОМУ банков дают неограниченные возможности «кошмарить» своих клиентов. ЦБ РФ уже давно выпускает письма/указания и требования к Банкам по проявлению должной осмотрительности!

Более того, те юр.лица (ритейл), которые работают с клиентами (покупателями) в рамках открытой оферты (и типа не могут не продать товар клиенту иначе он — их засудит по ГК) УЖЕ абсолютно правомочно отказывают клиентам, если те не могут доказать происхождение средств (ну или свою легитимность). И это следствие давления со стороны Управления Финмониторинга и Валютного Контроля ЦБ РФ. ЦБ через банки «давит» на конечных клиентов, ибо у них счета/обслуживание там. Поверьте, если Вы что-то не исполняете и ссылаетесь на ГК и Конституцию (на права) — Вам сначала все заблокируют… А уже потом Вы будете разбираться… причем не один месяц. И в 80% случаев (пока) — безуспешно.

По текущей практике многие банки (их фин.моны) говорят мне, что теперь по ВСЕМ входящим платежам с сомнительных компаний (признаки сомнительности по скорингам/профсуждению) идет отсылка в РФМ… По причине — лицензия дороже… Но вцелом, зависит от банка — кто-то проводит платежи, кто-то стопит. Пока непонятно, когда проверяется фирма. Получается в спец.скоринг она и ее «поставщик» попадается, когда первая ставит на фирму в списке 550-П… Вчера от крупных банков звучало, что переставлять дальше можно не более 25% «прихода»… а кто-то говорит и 50%…

( Читать дальше )

Теперь я "Самозанятый"! Часть первая. Полный расклад.

- 06 февраля 2019, 21:39

- |

Налог на профессиональный доход — это новый специальный налоговый режим, который можно применять с 2019 года. Действовать этот режим будет в течение 10 лет. Пока он вводится в четырех регионах России: Москве, Московской области, Калужской области и Республике Татарстан.

Налог на профессиональный доход — это не дополнительный налог, а новый специальный налоговый режим. На него можно перейти добровольно. У тех налогоплательщиков, которые не перейдут на этот налоговый режим, остается обязанность платить налоги с учетом других систем налогообложения, которые они применяют в обычном порядке.

Физические лица и индивидуальные предприниматели, которые перейдут на новый специальный налоговый режим, смогут платить с доходов от самостоятельной деятельности только налог по льготной ставке — 4 или 6%. Это позволит легально вести бизнес и получать доход от подработок без рисков получить штраф за незаконную предпринимательскую деятельность.

( Читать дальше )

Торговый симулятор (аналог ChartGame) - веб-версия

- 17 декабря 2018, 22:02

- |

Доброго времени суток! Работая над своим проектом симулятора торговли принял решение вернуться к первоначальному концепту веб-приложения, т.к. это удобнее для пользования (не нужно ничего скачивать, доступ с любого устройства и т.д.).

Программа позволяет вести ручное тестирование на своих собственных, или встроенных котировках. Сервис будет полезен для тех, кто предпочитает проверять идеи вручную, либо использует в торговле техники, которые сложно представить в виде алгоритмов, что затрудняет машинное тестирование.

Сервис доступен по адресу http://www.trade-simulator.com/

Поддерживаются все виды ордеров — вход и выход по рынку, вход отложенным ордером, стоп-лосс и тейк профит. По итогам симуляции можно ознакомиться с развернутыми результатами торговли: график эквити, список сделок, основные показатели, такие как чистая прибыль, профит фактор, фактор восстановления, максимальная просадка и т.д.

Приложение имеет простой интерфейс, на данный момент поддерживаются русский и английский языки.

Надеюсь сервис будет полезен.

Книга. Эдвард Чанселор: «Каждый за себя, а проигравших — к черту. История финансовых спекуляций».

- 01 декабря 2018, 14:44

- |

«Капитал «слеп», а инвесторы не в силах помнить прошлое, и поэтому обречены каждый раз переживать его заново».

Эдвард Чанселор, историк, успешный инвестбанкир и журналист, создал настоящую энциклопедию финансовых взлетов и падений, начиная с XVI века. Скрупулезно описывая игроков финансовых рынков и прослеживая зарождение, расцвет и крушение финансовых махинаций, оставивших наиболее глубокий след в истории, Чанселор погружает читателя в многослойный и многогранный механизм финансовых спекуляций. Автор обращает наше внимание на двойственную сущность финансовых спекуляций. С одной стороны, они стимулируют поступательное развитие экономики, насыщают рынки ликвидностью, увеличивают обороты и доходность. С другой — спекулянты ассоциируются с хаосом, непредсказуемостью, мошенничеством, злоупотреблениями и коррупцией.Анализируя особенности финансовых «пузырей» в разные периоды истории, Чанселор обнаруживает удивительные параллели между ними, свидетельствующие о том, что с течением веков меняются только названия финансовых инструментов, являющихся объектом спекуляций, и профессиональный жаргон, в то время как их экономическая сущность и значение «человеческого фактора» остаются неизменными с XVI века. Обработав огромный объем информации с именами, датами и цифрами, Чанселор подробно описывает, как финансовые спекулянты используют связи с политиками, членами правительств, руководителями крупных компаний для того, чтобы максимально эффективно манипулировать ценами на финансовом рынке и обеспечивать рост богатства «сильных мира сего» в ущерб всем остальным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал