Блог им. ozz1us

Инструкция: Подаем налог по зарубежному счету

- 15 апреля 2019, 23:00

- |

На выходных заполнял декларацию и решил заодно написать инструкцию как подавать 3-НДФЛ по зарубежному счету.

В отличие от российских счетов, где брокеры выступают налоговыми агентами, по зарубежному счету инвестор обязан подавать налог самостоятельно, заполняя 3-НДФЛ и подавая ее в налоговую до 30 апреля.

В дополнение к инструкции написал немного про то, как следует выбирать зарубежного брокера и привел несколько лайфхаков/своих файлов, которые помогут вам сэкономить на подаче декларации.

1) Смотрите на комиссии и покрытие зарубежных рынков (в идеале не только США, но и LSE/Азию, где обращаются некоторые российские компании). Помните про комиссию вашего банка за перевод за рубеж.

2) Обязательно — наличие лицензии SIPC. (это вещь как российское АСВ, я бы не понес деньги в банк, который не участвует в системе страхование вкладов)

3) Обратите внимание чтобы у брокера не было «банковского функционала», тогда вам не надо уведомлять об открытии такого счета налоговую и отчитываться особым образом.

4) Принимайте во внимание размер своего счета, если вы не планируете держать много денег, то может подойдет и российский брокер с выходом на зарубежные рынки (сейчас такая услуга есть почти у всех, но тогда вам придется «забить» на пункт 2) ). Если средств у вас больше, и вы планируете и дальше заниматься инвестированием на зарубежных рынках — лучше выбирать уже понятных зарубежных брокеров.

5) Digital. Без этого никуда, никто же не поедет за рубеж подавать документы

Всем этим критериям удовлетворяет Interactive Brokers - очень крупный американский дискаунт онлайн брокер. Для меня выбор в пользу IB очевиден, т.к. я не знаю больше примеров брокеров, работающих с гражданами РФ, у которых была бы лицензия SIPC.

По сути, почти никакого выбора для граждан РФ я не вижу, но это чисто мое субъективное мнение :)

Теперь зачем же нужен этот счет:

1) Доступ на все рынки и ко всем инструментам (акции, облигации, опционы, деривативы и т.п. — обтрейдитесь :)

2) Надежная «копилка» (железобетонные гарантии SIPC на сумму до 500 000$)

3) Если боитесь держать деньги в РФ и допускаете, что может потребоваться уехать в какой-то момент, то такой счет может послужить «транзитом». Вы будете иметь к нему доступ хоть в США, хоть в Сомали.

Теперь переходим непосредственно к инструкции по заполнению декларации 3-НДФЛ

Мои вводные:

1) Есть брокерский счет в Interactive Brokers, счет открывал в 2016 г. и уже два раза без проблем подавал документы, подал вчера третий раз за 2018 г. :)

2) Подаю одновременно с вычетом по ИИС (у меня тип 1, вношу ежегодно по 400к)

3) Можно ли «нэттить» убыток по зарубежному счету и профит по российскому? Не знаю, если честно, если кто знает ответ — пишите.

Процесс уплаты налога состоит из 3-х этапов:

1) Подготовка пакета документов (в нашем случае для зарубежного счета + ИИС)

2) Заполнение формы 3-НДФЛ (будем заполнять на сайте налоговой, так проще всего)

3) Оплаты налога

Этап I. Подготовка документов

Описание приложенных документов (зарубежный счет):

- Справка об открытии брокерского счета в компании Interactive Brokers, LLC (сертифицированного американского брокера, не оказывающего банковские услуги)

- Клиентский договор с Interactive Brokers LLC (на русском языке)

- Клиентский договор с Interactive Brokers LLC (на английском языке)

- Форма 1042-S (подтверждает удержание 10% налога на дивиденды, если применимо)

- Перевод формы 1042-S на русский язык

- Подробный брокерский отчет со всеми операциями за 2018 г.

- Нотариально заверенный перевод отчета брокера за 2018 г.

- Расчет налога в таблице Excel и PDF

- Настоящее письмо с пояснениями

Описание приложенных документов (ИИС):

- Справка 2НДФЛ (для оформления вычета по ИИС)

- Документы брокера в отношении ИИС

- Выписка с переводом денежных средств на ИИС

Для вашего удобства вот ссылка на «9) Настоящее письмо с пояснениями», где я привожу список всех документов + пишу сколько с меня налога надо удержать:

https://investorville.ru/media/uploads/poyasneniya_k_nalogu.docx

Теперь пройдемся по каждому документу, я дам свои комментарии и подскажу где и как можно облегчить себе жизнь

1) Справка об открытии брокерского счета — Звоните в Interactive Brokers, у них есть русская поддержка (сидят в Эстонии), они вам вышлют

2) Клиентский договор на русском языке — Звоните в поддержку, они вышлют

3) Клиентский договор на английском языке — По идее он у вас уже должен быть, раз вы открыли счет. Если нет — в поддержку

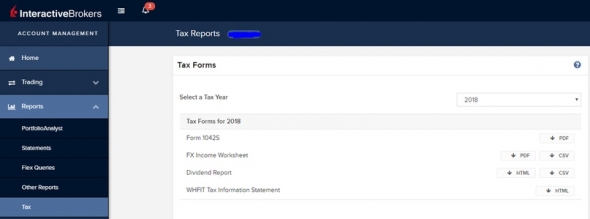

4) Форма 1042S — скачивайте в разделе Tax:

5) Перевод формы 1042S на русский. Лайфхак 1

Я за вас по сути это уже сделал, можете скачать файл:

https://yadi.sk/i/soyrJtfCVxU-gQ

Но тут небольшая хитрость — вам нужно подставить принтскрины вашей формы (инструмент «Ножницы» в Windows) и наложить их под мой перевод (все формы одинаковые, разнятся только ваши персональные данные).

Не очень художественный способ, зато рабочий (налоговой не нужны идеальные и аккуратные переводы). Так вы сэкономите много времени

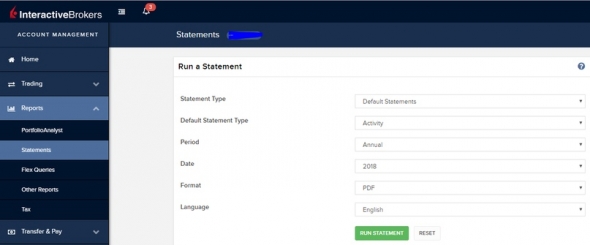

6) Подробный брокерский отчет со всеми операциями за 2018 г.

Скачивается здесь:

7) Нотариально заверенный перевод отчета брокера за 2018 г.

После первой подачи налоговая от меня потребовала нотариально заверенный перевод (с одной стороны, можно наверное скачать уже на русском (выберете Language выше), с другой стороны т.к. счет зарубежный возможно нужно именно оригинал + нотариальной заверенный перевод)

Я подаю оригинал + перевод. Уже третий год пользуюсь для этого услугами Лингво Сервис:

https://www.lingvoservice.ru/trubnaya

Лайфхак 2. Если вам нужен перевод со скидкой, обратитесь к Татьяне Терновской (ссылка на офис Лингво Сервис выше) и покажите вот такой word темплейт:

https://investorville.ru/media/uploads/broker_report_for_disclosure.docx

Это мой отчет, переводили его они же, поэтому они примут этот файл (другие не примут). В общем сможете неплохо сэкономить на переводе. Я так третий год делаю перевод со скидкой.

8) Расчет налога в таблице Excel и PDF

Тут от вас потребуется собственноручно рассчитать сколько вы должны уплатить налога

Лайфхак 3. Можете посмотреть мой файл, который я готовлю для себя и сделать сами по аналогии.

https://investorville.ru/media/uploads/tax_calc_example.xls

Когда подготовите расчет (в файле вроде все понятно), то сделайте pdf и подавайте со всеми документами.

Главное помните — налог рассчитывается с учетом курса рубля к нужной валюте ЦБ РФ.

Пример:

Вы купили акции Apple по 100$, когда курс USD/RUB был 60.00. (получается вы потратили 6000 руб.) А продали через год, когда курс был 80.00, а цена акции 120$. В этом случае вы получили доход в 120 * 80 = 9600. Ваша прибыль составила 3 600 руб. и с нее вы платите 13%, то есть налог: 468 руб.

Девальвация рубля будет играть вам «в минус», а укрепление рубля в плюс. К сожалению, таковы особенности налогов в РФ

Теперь про ИИС (хотя думаю все и так знают)

1) Справка 2НДФЛ (для оформления вычета по ИИС)

Берете на вашей работе (или она уже может быть подгружена на сайте налоговой)

2) Документы брокера в отношении ИИС

Эти документы предоставляет ваш российский брокер (если у вас есть счет ИИС)

3) Выписка с переводом денежных средств на ИИС

Выписка из банка с печатью (скачивается онлайн из интернет банка)

Этап II. Заполнение декларации

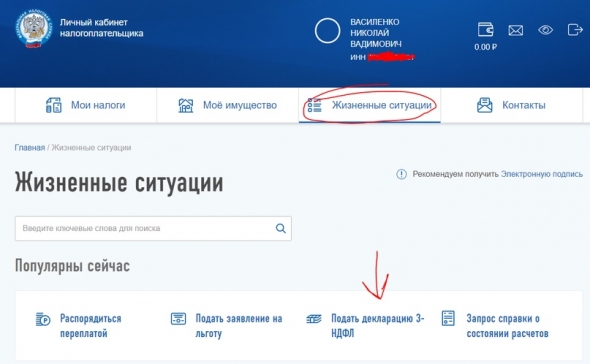

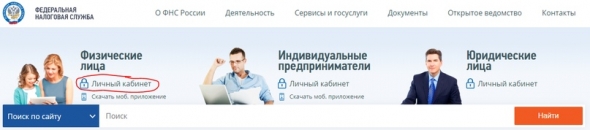

Заполнять 3-НДФЛ я рекомендую на сайте налоговой. Налоговая в очередной раз поменяла сайт, теперь интерфейс стал еще удобнее

Выполняете вход в Личный кабинет (я это делаю через учетную запись Госуслуг)

3-НДФЛ почему-то в «жизненные ситуации» :))

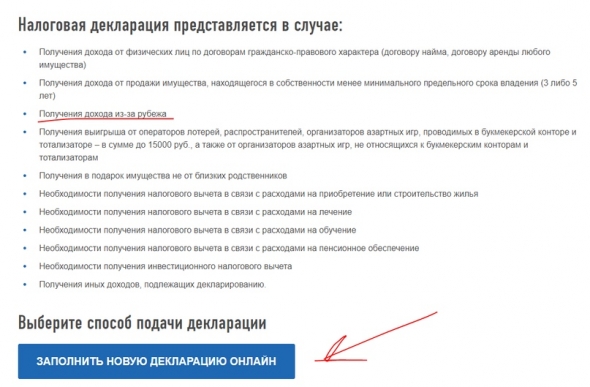

Идем далее:

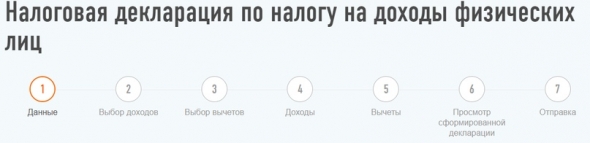

Видим вот такой процесс:

Раздел Данные у меня уже заполнен (если у вас не заполнилось, надо очевидно его заполнить)

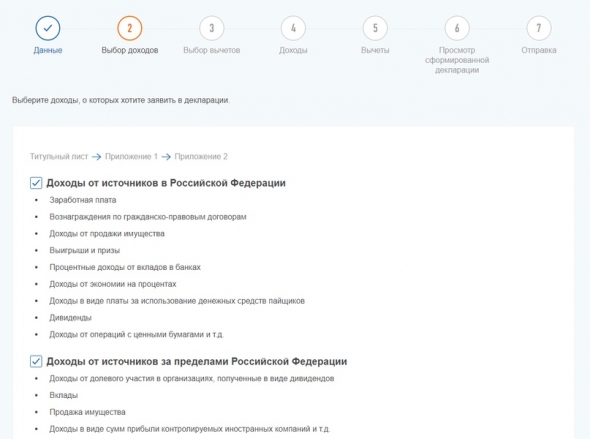

Следующий раздел — выбор доходов

Галочка на «Доходы от источников за пределами Российской Федерации»

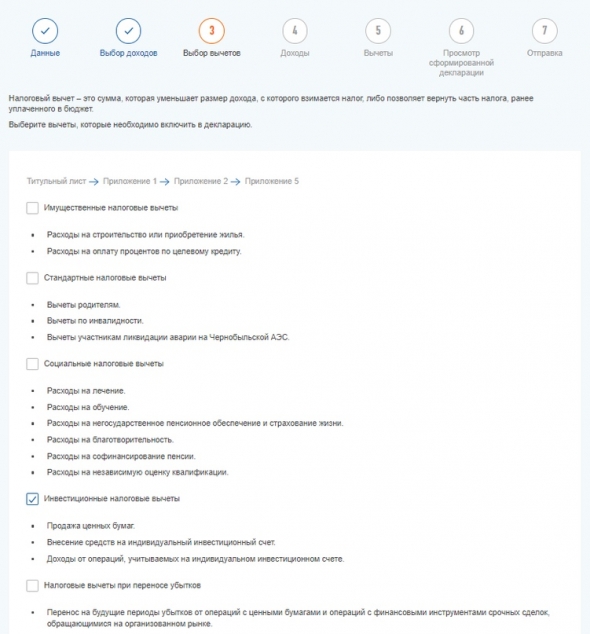

Далее нам надо выбрать вычеты:

Так как я одновременно возвращаю еще и ИИС, то выбрал «Инвестиционные налоговые вычеты»

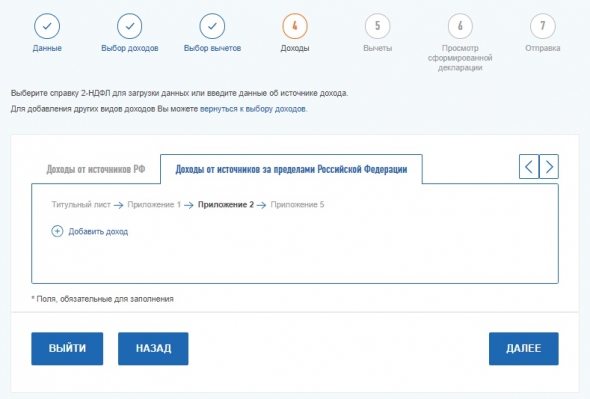

Самое сложное начинается на следующем этапе:

Надо добавить доход за пределами РФ (доход от источников РФ у меня заполнилось автоматически — там уже была подгружена 2-НДФЛ от моего работодателя)

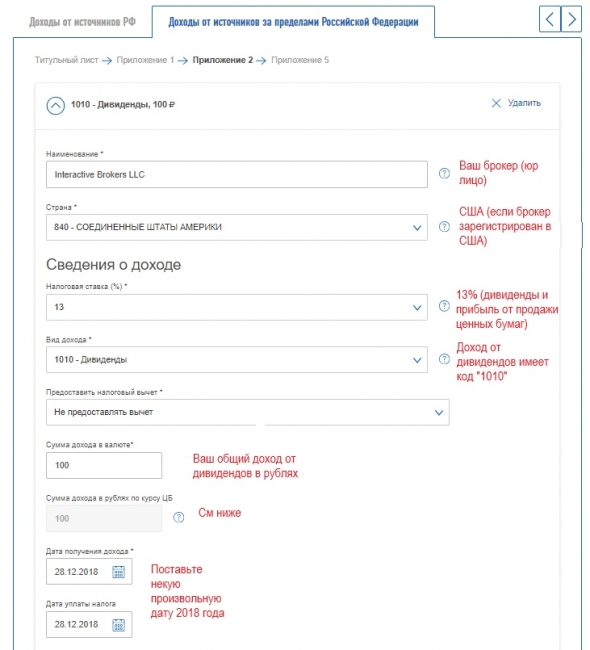

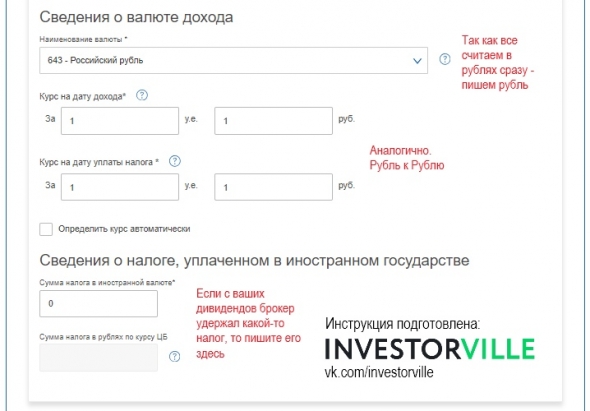

Начнем с дивидендов (код 1010):

На этом мы закончили заполнение только одного «дохода» — дохода от дивидендов.

В ряде случаев по дивидендам зарубежный брокер может самостоятельно удержать налог (например, если вы получили дивиденды по американским акциям, то 10% уже будет удержано. Размер удержанного налога можно посмотреть в отчете брокера (пункт 6)

В таких случаях надо доплатить в российскую налоговую только остаток (13% — 10% = 3% от поступлений дивидендов). Так происходит потому что вы, когда открывали счет в Interactive Brokers, подписали форму W8-BEN, которая отвечает как раз за избежание двойного налогообложения

Далее остается заполнить другие доходы (в моем случае это будет еще один — от продажи акций код «1530»). Обратите внимание, что «доход» в понимании налоговой это на самом деле прибыль (иными словами «доход от которого считается 13% и получается налог»).

Процесс полностью аналогичный.

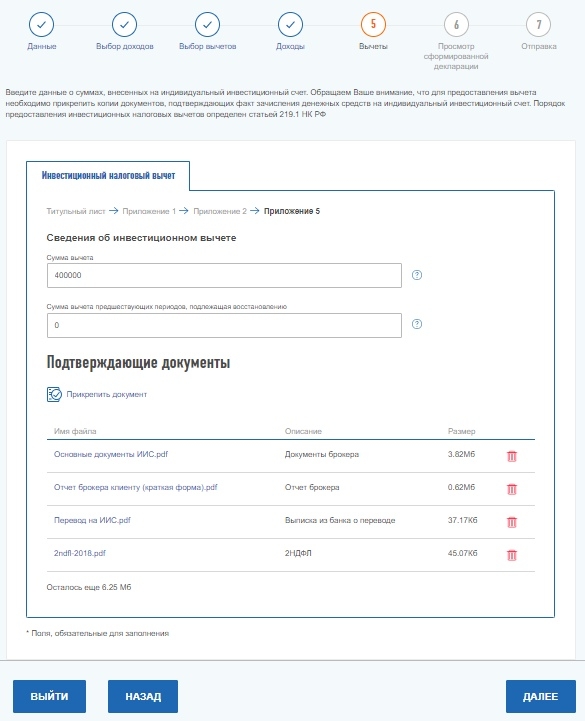

Следующий этап — это вычеты. Тут у меня вычет по ИИС, все просто и понятно. Стандартный набор документов (я еще прикладываю отчет брокера клиенту, но вроде это не обязательно)

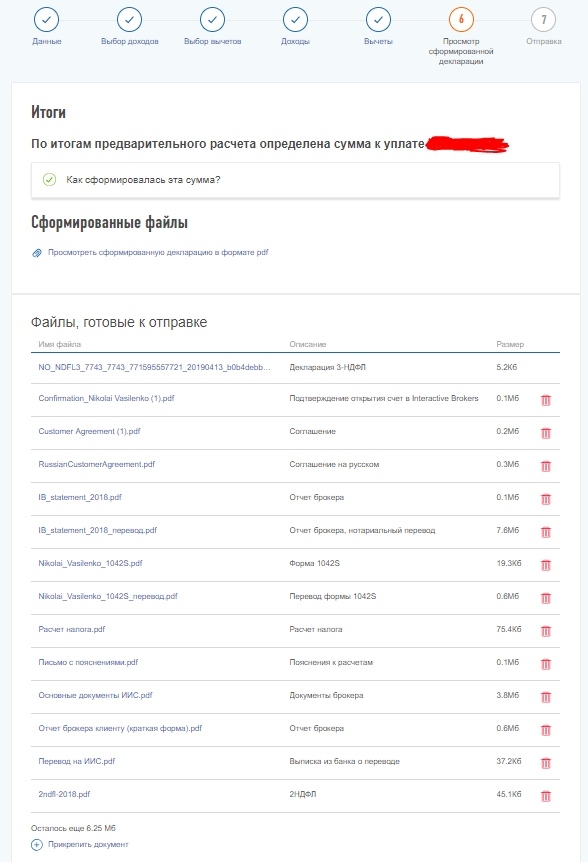

Далее финальный этап: подгрузка всех необходимых документов:

Тут документы от ИИС, подгруженные на предыдущем этапе + документы по списку.

Налоговая, видимо, больше не желает смотреть ваши расчеты в Excel. Поэтому эксель подгрузить нельзя. Все в pdf.

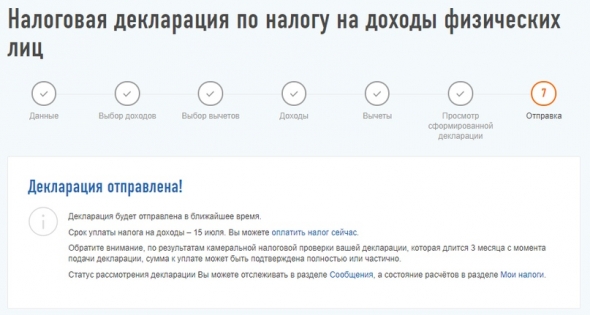

Пишите свой пароль от электронно цифровой подписи (можно создать на сайте налоговой) и все готово!

Поздравляю, вы успешно самостоятельно подали налог :)

Надо признать, что процесс по сравнению с прошлым годом стал еще проще, новая версия сайта очень удобная)

Этап III. Оплата налога

Срок оплаты — до 15 июля, но даже если немного опоздаете — не страшно, там просто будут очень небольшие пени.

Пишите свои вопросы, комментарии. Не стесняйтесь скидывать друзьям и выкладывать на других ресурсах :)

Надеюсь, мне удалось доступно изложить процесс «от» и «до» :)

Всем успешных инвестиций!

теги блога Николай Василенко

- 3-НДФЛ

- dividends

- Fix Price

- Investorville

- адр

- акции

- Акции РФ

- анализ компаний

- банки

- газпром

- ГДР

- декларация

- декларация 3-НДФЛ

- дивгэп

- дивгэпы

- дивидендная политика

- дивиденды

- Зарубежный брокер

- инвест идеи

- инвестиционная идея

- Инвестиционный бюллетень

- Индекс ММВБ

- индекс волатильности RVI

- инсайдеры

- Интер РАО

- ИнтерРАО

- книга

- книга про инвестиции

- книги

- конспект

- конспект книги

- конфа

- конфасмартлаба

- кривая доходности

- Лукойл

- МегаФон

- моментум

- мрск

- мтс

- мультипликаторы

- налог

- Налогообложение на рынке ценных бумаг

- НМТП

- офз

- переоцененные акции

- разбор

- рецензия на книгу

- сбербанк

- сделки инсайдеров

- сервис

- сша

- телекоммуникационный сектор

- телекомы

- теханализ

- трейдинг

- УсиленныеИнвестиции

- Фосагро

- фундаментальный анализ

- энергетика

Конечно, автор молодец, по-честному старался. Но общее впечатление(в первом приближении, по крайней мере)такое)…

UPD. Даже и без квартир всё непросто. С некоторых пор я не могу заплатить зарубежной картой за свой российский сотовый номер, пару лет назад это сломалось. Никто не принимает мои карты — ни оператор напрямую, ни платежные агрегаторы. Приходится просить знакомых оплатить, жалко терять номер, которому полтора десятка лет.

Есть нюансы. Но я не вижу особой проблемы, если вы покупаете машины и квартиры регулярно, то проще нанять юриста и париться.

Павел, предсказывете судьбу по фотографии?

3д-секьюр есть на всех испробованных картах (две немецкие, две литовские, одна британская), просто не принимают к оплате карты с нероссийским BIN-ом.

Смотрите, я описал вполне конкретный кейс — оплата российской мобильной связи посредством зарубежной банковской карты через интернет. Увы, но этон е работает, не знаю по каким причинам это перестало. Раньше (я с 2014 года живу за рубежом) я спокойно платил, но пару лет назад оно взяло и сломалось. Я узнал об этом не сразу, поскольку было рублей 800 на балансе и они почти не тратились, ну может одну смс в месяц отправлю, но и то не регулярно. Т.е. примерно год я не платил за телефон. А потом бах, деньги закончились и выяснилось, что заплатить своими картами я не могу. Ни в личном кабинете оператора, ни во всяких Киви и прочих агрегаторах.

В оффлайне всё работает прекрасно, в марте был две недели в России и проблем с оплатой не испытывал.

Вообще, вопрос я решаю в ручном режиме — один из смартлабовцев мне кидает на телефон, а я возвращаю переводом в его немецкий банк. Было бы неплохо никого не привлекать и оплачивать самостоятельно.

Спасибо за подсказку! Буду пробовать.

Поскольку я постоянно проживаю за рубежом, у меня нет возможности придти в офис и заплатать в оффлайне.

Хоть за что-то можно платить криптой)

https://www.bestchange.ru/bitcoin-to-mobile-wallet-rub.html

Если сделок ну скажем с десяток, то наверно можно и на сайте налоговой заполнять, а вот если сделок сотня и более, то однозначно удобней создать 3НДФЛ декларацию в программе, которую можно скачать на сайте налоговой.

Кто-нибудь подавал просто 3 ндфл без прикладывая этих документов и разных переводов?

1042s не прикладываем, только по запросу инспектора. Отчет брокера у IB и многих других выгружается на русском.

Есть нюансы, но они не критичны.

Для начала можно при подаче не прикладывать 1042-S, а приложить только отчёт брокера на русском (там есть раздел дивиденды).

Если попросят, то можно уже приложить и 1042-S на английском. А если попросят на русском — то уже тогда и перевести.

Бывает такое, что сумма удержанного налога не совпадает в отчете брокера и форме 1042-S — из-за нюансов в налоговом праве США.

Варианты открытия счёта в банке страны, не заключившей с РФ договора об обмене данными, например, в Грузии, я не рассматриваю.

Сам не торгую, средства находятся в доверительном управлении западного банка. Соответственно, 3-НДФЛ заполнять самому. Задекларировал счета и впервые заполняю НДФЛ. Подскажите, как в программе Декларация 2018 ввести следующие категории расходов: Administration fees, Fees for retained correspondence, Portfolio management fees (снимаются ежеквартально)? Все ли эти комиссии можно зачесть в качестве расходов для снижения базы? Раздел «Вычеты» программы относится только к ИИС? Или в нем можно и эти комиссии указать? Или размазывать по операциям с ЦБ?

Благодарю за помощь.

rostsber.ru/publish/stocks/currency_cbr.html

Генерирую с ее помощью 3-НДФЛ уже не первый год. Ничего самому вводить не надо — полностью автоматически заполняет файл налоговой декларации (*.dcX) по отчетам Interactive Brokers.

В качестве бонуса — анализ доходности + утилита для балансировки портфеля по заданным вами весам.

Дмитрий Конищев, добрый день.

у вас там много файлов, какой именно нужно грузить? и будет ли она работать по опционам на акции?

joxi.ru/Rmz9x4uYpOkdrO?d=1

Как понимаю, нужно указывать в валюте, например, доллары — код 840, а дата получения дохода д.б. не произвольная, а фактическая, на эту дату программа на сайте налоговой автоматически рассчитает доход по курсу ЦБ (не нужно отдельно считать в экселе).

Пишу квитовку для отчетов IB опираясь на ваш опыт (вижу тут в комментариях уже все сделали, но все готово уже, осталось лишь вывести результаты в excel файл, обидно немного, но уж доделаю). Пара моментов вызвала сомнение:

В таких случаях надо доплатить в российскую налоговую только остаток (13% — 10% = 3% от поступлений дивидендов). Так происходит потому что вы, когда открывали счет в Interactive Brokers, подписали форму W8-BEN, которая отвечает как раз за избежание двойного налогообложения

Точно ли нужно применять результирующую ставку (например 3%) к полученной сумме, ведь результирующая сумма налога в этом случае не будет равна 13% от суммы дивидендов. Поясню на простом примере:

допустим нам начислили 100 р дивидендов, в теории мы должны заплатить с них 13% (13р), но 10%(10р) удержали американцы, и нам нужно доплатить 3%. Если мы уплатим 3% с 90р = 2,7р вместо предполагаемых 3р.

И второе — вы не учитываете операции обмена валют, и начисление процентов. Не будет ли вопросов у налоговой?

araghorn, в закладке — доходы за пределами РФ?

тип дохода, хорошо выбрал есть нам все, а вот что с валютой — указано в иностранной валюте. или надо код наименования валюты ставить — рубль?

1) Подаем декларацию в начале года (прям хоть 1-го января) по ИИС, чтобы получить налоговый вычет до 52К побыстрее (счетчик 4 месяца начинает тикать от даты подачи декларации).

2) Подаем уточненную декларацию о полученных дивах по зарубежному брокеру где-то в конце марта, т.к. только тогда становится доступен отчет от IB. Декларацию заполняем до 30 апреля, а налог платим до 15 июля.

www.interactivebrokers.co.uk/en/index.php?f=tax&p=explain

Что лучше выбирать — USD или RUB?

Огромное спасибо за материал!

Вопроса 2 остается:

— если были поступления дивидендов в разные месяцы от разных эмитентов, нужно ли для каждого платежа дивов заполнять в личном кабинете налоговой при подаче декларации такую «карточку», или можно в Excel все рассчитать, и ввести одной конечной цифрой?

Такой же вопрос:

— если были поступления дивидендов в разные месяцы от разных эмитентов, нужно ли для каждого платежа дивов заполнять в личном кабинете налоговой при подаче декларации такую «карточку», или можно ввести одной конечной цифрой, указав своего брокера?