SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера MrD

Система НДПИ

- 18 июля 2014, 11:48

- |

Настроение хорошее, поэтому перед началом отдыхов еще одна сезонная система.

Идея системы

С точки зрения единого хозяйствующего субъекта основную деятельность России можно охарактеризовать как обмен природных ресурсов на блага цивилизации http://anatoly-utkin.livejournal.com/22084.html . При этом базовой денежной единицей для такого обмена является доллар (т.к. именно он является общепринятой мировой валютой). То есть выручка за природные ресурсы идет в долларах. При этом вся внутристрановая деятельность связана с рублями. И, что важно, все внутренние государственные траты идут также в рублях. С целью получения обеспеченных денег для своих трат, государство отбирает часть прибыли у рентных компаний в виде налога НДПИ. Таким образом, в этой цепочке есть вынужденный обмен рентными компаниями долларов на рубли. Вынужденность--это всегда хорошо, ибо вынужденность означает, что есть сторона, готовая кидать рыночные заявки и тем самым двигать цены.

( Читать дальше )

Идея системы

С точки зрения единого хозяйствующего субъекта основную деятельность России можно охарактеризовать как обмен природных ресурсов на блага цивилизации http://anatoly-utkin.livejournal.com/22084.html . При этом базовой денежной единицей для такого обмена является доллар (т.к. именно он является общепринятой мировой валютой). То есть выручка за природные ресурсы идет в долларах. При этом вся внутристрановая деятельность связана с рублями. И, что важно, все внутренние государственные траты идут также в рублях. С целью получения обеспеченных денег для своих трат, государство отбирает часть прибыли у рентных компаний в виде налога НДПИ. Таким образом, в этой цепочке есть вынужденный обмен рентными компаниями долларов на рубли. Вынужденность--это всегда хорошо, ибо вынужденность означает, что есть сторона, готовая кидать рыночные заявки и тем самым двигать цены.

( Читать дальше )

- комментировать

- 1.4К | ★47

- Комментарии ( 43 )

Принципы построения системной торговли

- 28 июня 2014, 19:50

- |

Здравствуйте!

К сожалению, на ресурсах по трейдингу мало статей статистического характера. Статей узкой направленности, которые содержат технические моменты применимые к торговле, стратегиям, правилам построения стратегий, поиску идей, оценки качества стратегий. В общем, тем ценным зернам, добывая которые и получаются работающие системы.

Лично я и мои товарищи по трейдингу используем в своем арсенале только 100% формализованные стратегии, т.е четкий набор правил, сигналов, условий при соблюдении которых совершаются сделки купли продажи.

Почему именно такой метод? Если с моим опытом нахождения на рынке можно достаточно глубоко разобраться в механике рынке и так сказать «чувствуя его» работать достаточно успешно.

Во первых – полная формализация, автоматизация дает возможность достаточно быстро проверять и тестировать идеи. Во вторых – возможность работать десятью стратегиями (в моем случае) на одном счете, что физически достаточно сложно. В третьих – снятие психо-эмоциональной нагрузки во время процесса автоматизированных исполнения сделок. И самое главное – есть ожидаемые результатов в будущем. Т.е если стратегии имеют надежную фундаментально обоснованную идею и хороший бэк тест, так же хорошие результаты на реальной торговли (к примеру от полугода), то я могу с некими допущениями прикидывать будущие ее результаты.

( Читать дальше )

К сожалению, на ресурсах по трейдингу мало статей статистического характера. Статей узкой направленности, которые содержат технические моменты применимые к торговле, стратегиям, правилам построения стратегий, поиску идей, оценки качества стратегий. В общем, тем ценным зернам, добывая которые и получаются работающие системы.

Лично я и мои товарищи по трейдингу используем в своем арсенале только 100% формализованные стратегии, т.е четкий набор правил, сигналов, условий при соблюдении которых совершаются сделки купли продажи.

Почему именно такой метод? Если с моим опытом нахождения на рынке можно достаточно глубоко разобраться в механике рынке и так сказать «чувствуя его» работать достаточно успешно.

Во первых – полная формализация, автоматизация дает возможность достаточно быстро проверять и тестировать идеи. Во вторых – возможность работать десятью стратегиями (в моем случае) на одном счете, что физически достаточно сложно. В третьих – снятие психо-эмоциональной нагрузки во время процесса автоматизированных исполнения сделок. И самое главное – есть ожидаемые результатов в будущем. Т.е если стратегии имеют надежную фундаментально обоснованную идею и хороший бэк тест, так же хорошие результаты на реальной торговли (к примеру от полугода), то я могу с некими допущениями прикидывать будущие ее результаты.

( Читать дальше )

Некоторые быстрые методы работы с формулой Блэка-Шоулса

- 25 апреля 2014, 12:01

- |

При торговле опционами весьма неплохо знать и понимать теорию Блэка и Шоулса. Можно, конечно, смотреть профили позиций и прочее на многочисленных специальных сервисах типа www.option.ru, но, как известно, хочешь сделать хорошо--сделай все сам. В применении к опционам это вполне правильная вещь--не стоит доверять сторонним сервисам. Не потому, что они плохи (они обычно вполне корректно все рассчитывают), а потому, что опционы надо чувствовать.

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Увлекательный алго-нищетрейдинг

- 14 апреля 2014, 23:59

- |

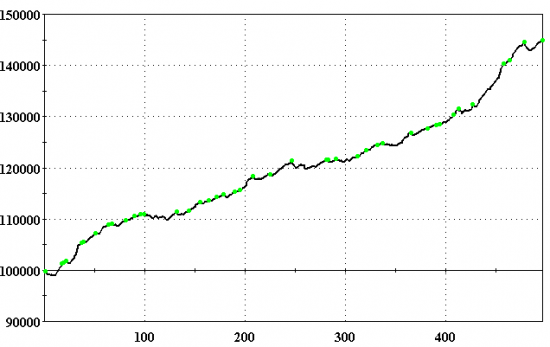

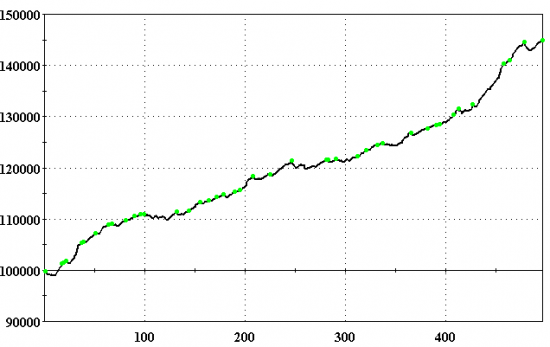

Подумав часик, набросал от руки алгоритм, закодив один единственный паттерн + разбавлялку без особых хитростей.

Входы лимиткой если что. Первую минуту и что там еще мудаки предьявляют — не торгует. Оптимизируемый параметр ровно один. Еще один грубо зафиксирован первый попавшийся, но поддается оптимизации

( Читать дальше )

Входы лимиткой если что. Первую минуту и что там еще мудаки предьявляют — не торгует. Оптимизируемый параметр ровно один. Еще один грубо зафиксирован первый попавшийся, но поддается оптимизации

( Читать дальше )

Расхождение улыбок

- 29 марта 2014, 03:30

- |

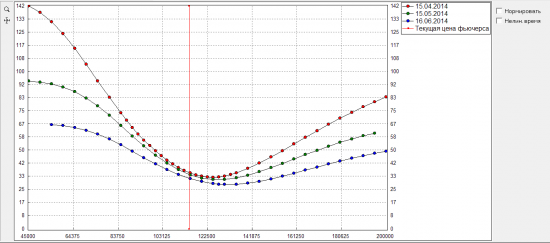

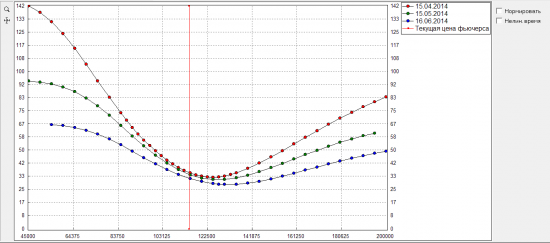

Сейчас улыбки RTS-6.14 на апрель и июнь выглядят так:

Если отнормировать эти улыбки (ln(K/S)/sqrt(T)) и пересчитать их с учетом оставшегося торгового времени, а не календарного, то у меня получается такая картинка:

( Читать дальше )

Если отнормировать эти улыбки (ln(K/S)/sqrt(T)) и пересчитать их с учетом оставшегося торгового времени, а не календарного, то у меня получается такая картинка:

( Читать дальше )

Немного о нормализации

- 26 марта 2014, 18:20

- |

Последнее время актуальный вопрос для меня. Известно что люди пишущие системы делятся на 2 типа:

Если отбросить все предрассудки, мне кажется что каждый из методов имеет право на жизнь, потому что (тезисно):

( Читать дальше )

- абсолютные значения (пункты и проценты)

- использующие нормализацию (атр-ы, сигмы std и прочее)

Если отбросить все предрассудки, мне кажется что каждый из методов имеет право на жизнь, потому что (тезисно):

- В нашей трейдерской жизни зачастую участвуют именно пункты и проценты, спорить с этим невозможно.

- Атр-ы и сигмы лучше всего проявляют себя только при критическом изменении волатильности

- Критика пунктов и процентов заключается в риске переподгонки системы

- Рисков натянуть сигму на график и обмануться, совсем не меньше

- При критическом изменении волатильности, микросктруктура рынка может меняться также кардинально, и не факт что это не скажется на работоспособности систем. Скорее скажется с очень большой вероятностью.

( Читать дальше )

Ответ на "Магию малых таймфреймов"

- 23 марта 2014, 12:00

- |

Когда прочитал топик, от негодования курсор сам потянулся к окошку комментирования, но вот незадача, его попросту нет.

Так что, пришлось создать топик

Итак, начнем:

При долгосрочной работе начинаешь замечать, что статистика всех сделок показывает, что стопов-то львинная доля и они ощутимо подъедают счет или в лучшем случае идет топтание на месте.

А зачем на малых таймфреймах ставить стопы? Высокочастотные роботы очень редко имеют в алгоритме привычный нам стоп. Там действуют другие правила. Найдите запись программы на РБК, где гостем был Курбаковский. Он очень неплохо рассказывает, почему в своих стратегиях не использует стопы.

Первое, это то что нам говорят, учат и так далее. На малых таймфреймах повторяется все тоже самое, что и на больших(это условие работает в обе стороны). Соглашусь, повторяется. Но. С одним маленьким исключением) Здесь часто присутствуют игроки, которые зарабатывают как минимум срыванием стопов или, как вариант — перед набором позиции делают себе хорошую цену на вход;)

И снова не в точку. Постройте распределения тикового таймфрейма и дневок, посчитайте показатель херста, попросите математика проанализировать ценовой ряд на тиках и дневках, и спросите, имеют ли они сходные свойства. А так, просто мнение, не подтвержденное ничем.

( Читать дальше )

Так что, пришлось создать топик

Итак, начнем:

При долгосрочной работе начинаешь замечать, что статистика всех сделок показывает, что стопов-то львинная доля и они ощутимо подъедают счет или в лучшем случае идет топтание на месте.

А зачем на малых таймфреймах ставить стопы? Высокочастотные роботы очень редко имеют в алгоритме привычный нам стоп. Там действуют другие правила. Найдите запись программы на РБК, где гостем был Курбаковский. Он очень неплохо рассказывает, почему в своих стратегиях не использует стопы.

Первое, это то что нам говорят, учат и так далее. На малых таймфреймах повторяется все тоже самое, что и на больших(это условие работает в обе стороны). Соглашусь, повторяется. Но. С одним маленьким исключением) Здесь часто присутствуют игроки, которые зарабатывают как минимум срыванием стопов или, как вариант — перед набором позиции делают себе хорошую цену на вход;)

И снова не в точку. Постройте распределения тикового таймфрейма и дневок, посчитайте показатель херста, попросите математика проанализировать ценовой ряд на тиках и дневках, и спросите, имеют ли они сходные свойства. А так, просто мнение, не подтвержденное ничем.

( Читать дальше )

Сломаный грааль номер 1 (будут и другие возможно)

- 22 февраля 2014, 13:11

- |

Закономерность работавшая в золоте. Может быть снова заработает потом.

Итак

в 20-00 времени биржи (приблизительно время открытия Японии) строим линию по лоям. Фрейм 5 мин, длина канала 60-180 баров.

С 20-00 до 23-50 держим лимитку на построенно линии. Выходим спустя часа 3. Стопа нет. Получаем

с 2007 по октябрь 2011 показатели примерно такие: пф около 3, 64% прибыльных сделок, средняя сделка доллара 3-4 цены (300-400 в деньгах), макс просадка в моменте 3500 долл.

( Читать дальше )

Итак

в 20-00 времени биржи (приблизительно время открытия Японии) строим линию по лоям. Фрейм 5 мин, длина канала 60-180 баров.

С 20-00 до 23-50 держим лимитку на построенно линии. Выходим спустя часа 3. Стопа нет. Получаем

с 2007 по октябрь 2011 показатели примерно такие: пф около 3, 64% прибыльных сделок, средняя сделка доллара 3-4 цены (300-400 в деньгах), макс просадка в моменте 3500 долл.

( Читать дальше )

Smart-lab.ru про опционы. Избранные ссылки.

- 09 февраля 2014, 13:50

- |

Не спится. Обратный календарь.

Актуальные опционные стратегии

Зарабатываем на временном распаде со страховкой

Движение улыбки волатильности

Что такое рыночная улыбка волатильности?

Об оценке будущей волатильности

Улыбка волатильности

Как считать время до экспирации?

Многомерная торговля

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал