SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. lowriskru

Зарабатываем на временном распаде со страховкой

- 01 февраля 2014, 16:27

- |

Итак, в прошлом рассказе мне насоветовали очень много интересного. Наверное это был один из самых удачных топиков, хотя судя по количеству плюсов понимают это очень малое количество людей.

В целом все что будет сказано ниже посвящается единственному комментарию НеГрустина про вогнутые горки, то что я напишу наверное будет трудновато для новичков.

Начнем с того, что на НОК3 Денис Дубина рассказал про календарные спреды. Не могу сказать что до этого о них никто не знал, но на российском рынке такие экзерцизы делать в то время было невозможно, вот народ и не думал в эту сторону. Это было сильное выступление и много слов было сказано по этому поводу, много копий сломано и много трейдеров разорились озолотились.

Тема календарного спреда заключается в том, чтобы при зарабатывании на тете иметь еще и положительную вегу. Эта стратегия минусует на любом сильном движении, но минусует ограничено. Профиль доходности обычно не интересный — очень узкий диапазон прибыли, очень большой диапазон убытка, причем максимальная прибыль фантастически труднодостижима. Однако тайна заключается в том (я в одном абзаце разболтал сразу полноценную стратегию), что сильное движение, если оно вниз, обычно сопровождается ростом волатильности -> вега дает плюс, который позволяет выскочить за свои. Другим серьезным плюсом может быть то, что разница в волатильностях ближней и дальней серии тоже значение не постоянное, на этом тоже можно сыграть. Есть еще роллирование (я расскажу об этом отдельно) и превращение календарного спреда в вертикальный, что дает для опытного опционщика сразу массу возможностей избежать убытка на краях, а вот то, что часто рынок топчется на месте — даст заработать серьезную прибыль почти без риска.

В этой бочке меда есть очень серьезная ложка дегтя — подразумеваемая волатильность. На росте волатильности все шикарно, но вот если волатильность падает…

В этот момент НеГрустин уже должен был заскучать.... А я перехожу сразу к примеру.

В этот момент НеГрустин уже должен был заскучать.... А я перехожу сразу к примеру.

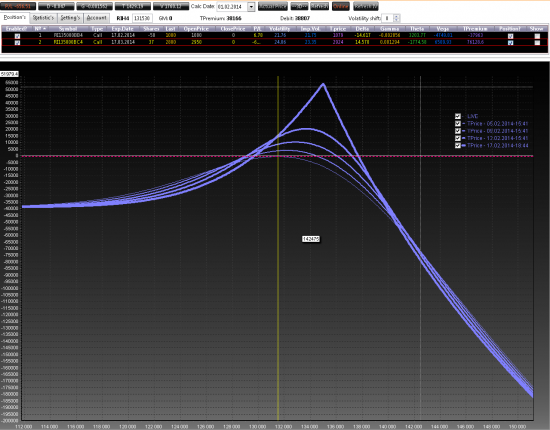

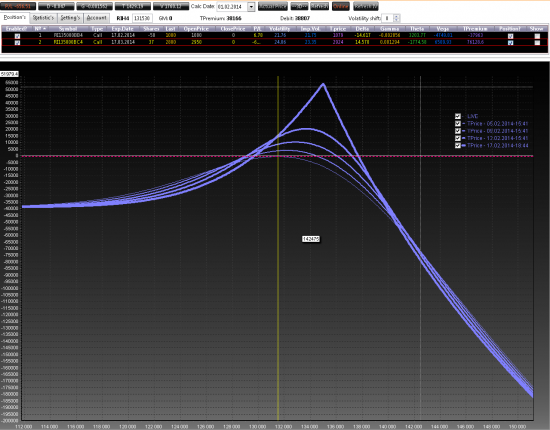

В этот раз я сделаю нулевой по дельте календарный спред из опционов call и он получился пропорциональный. Из за лишних проданных опционов call справа убыток неограничен, но я в процессе роста этого так не оставлю.

Предложенный профиль доходности выглядит очень плохо, слева -38 тыс убытка, справа яма, потолок труднодостижим.

Хорошее тут одно 1400 тета 1700 вега, то есть если волатильность будет падать, то 1 пункт в день мы будем отбивать на тете. Если волатильность вдруг будет расти - то наша прибыль будет сразу по обоим направлениям.

Прибавим 5 пунктов в веге и через неделю на 126000 без всякого управления мы еще будем в нуле. Нарошно не рассматриваю позитивные ожидания.

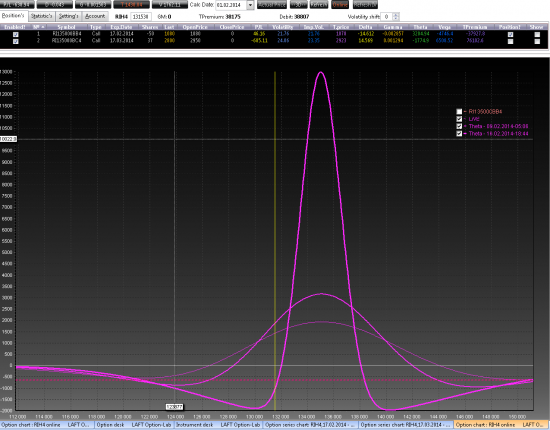

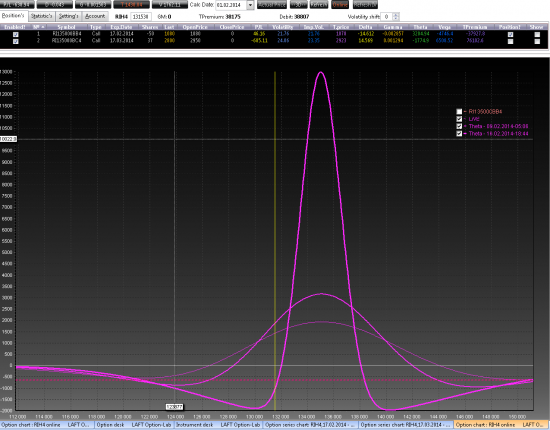

Идея наверняка пока еще не понятна. Ввиду того, что дельта = 0, зарабатываем мы на тете и на веге. В данном случае вега — это дополнительная возможность, поскольку сли вы посмотрите внимательно у нас есть большой запас справа до того, как ситуация начнет выходить из под контроля. Значит тета, а вот тут как раз и выходит на сцену та горка, с которой предложил кататься НеГрустин.

Наша задача используя только тету постоянно поддерживать распад на максимальном уровне для компенсации веги. Тут не смотря на то, что рост страшен именно вегой все к этому готово. Задача дотащить позу до экспирации чуть выше текущих или выйти по веге внизу.

Для того, чтобы управлять позицией у нас есть проданный колл опцион ближней серии, роллирование держим в уме, думаем о возможности продать пут опцион и катимся вот с этой горки (на самом деле нам нужно сперва на нее забраться).

(на самом деле нам нужно сперва на нее забраться).

Стресс тестирование подтверждает безубыток затеи за 5 торговых дней -3 п веги и цена +3% в базовом активе.

Самая большая проблема — это рост, на росте придется туго, но цифры, показанные выше — без управления. Естественно при росте нужно думать о проданных коллах 135 в большем, чем их хедж количестве. Поскольку игра идет тетой, то и думать лучше всего в разрезе теты, т.е. оставлять ее большой, придерживаться разумной пропорции между проданными и купленными опционами. Я бы сокращал это отношение по мере роста, добавил бы немного проданных путов и при 140 роллировался бы в 140 — 145 в зависимости от стремительности движения.

Из практики я заметил, что чем хуже выглядит профиль на экспрацию, тем больше денег на нем можно заработать и наоборот.

Ну и на этом пока все, добавляйтесь в друзья на facebook

Кстати кто за то, чтобы недельку другую подаблюдать за результатами стратегии?

В целом все что будет сказано ниже посвящается единственному комментарию НеГрустина про вогнутые горки, то что я напишу наверное будет трудновато для новичков.

Начнем с того, что на НОК3 Денис Дубина рассказал про календарные спреды. Не могу сказать что до этого о них никто не знал, но на российском рынке такие экзерцизы делать в то время было невозможно, вот народ и не думал в эту сторону. Это было сильное выступление и много слов было сказано по этому поводу, много копий сломано и много трейдеров разорились озолотились.

Тема календарного спреда заключается в том, чтобы при зарабатывании на тете иметь еще и положительную вегу. Эта стратегия минусует на любом сильном движении, но минусует ограничено. Профиль доходности обычно не интересный — очень узкий диапазон прибыли, очень большой диапазон убытка, причем максимальная прибыль фантастически труднодостижима. Однако тайна заключается в том (я в одном абзаце разболтал сразу полноценную стратегию), что сильное движение, если оно вниз, обычно сопровождается ростом волатильности -> вега дает плюс, который позволяет выскочить за свои. Другим серьезным плюсом может быть то, что разница в волатильностях ближней и дальней серии тоже значение не постоянное, на этом тоже можно сыграть. Есть еще роллирование (я расскажу об этом отдельно) и превращение календарного спреда в вертикальный, что дает для опытного опционщика сразу массу возможностей избежать убытка на краях, а вот то, что часто рынок топчется на месте — даст заработать серьезную прибыль почти без риска.

В этой бочке меда есть очень серьезная ложка дегтя — подразумеваемая волатильность. На росте волатильности все шикарно, но вот если волатильность падает…

В этот момент НеГрустин уже должен был заскучать.... А я перехожу сразу к примеру.

В этот момент НеГрустин уже должен был заскучать.... А я перехожу сразу к примеру.В этот раз я сделаю нулевой по дельте календарный спред из опционов call и он получился пропорциональный. Из за лишних проданных опционов call справа убыток неограничен, но я в процессе роста этого так не оставлю.

Предложенный профиль доходности выглядит очень плохо, слева -38 тыс убытка, справа яма, потолок труднодостижим.

Хорошее тут одно 1400 тета 1700 вега, то есть если волатильность будет падать, то 1 пункт в день мы будем отбивать на тете. Если волатильность вдруг будет расти - то наша прибыль будет сразу по обоим направлениям.

Прибавим 5 пунктов в веге и через неделю на 126000 без всякого управления мы еще будем в нуле. Нарошно не рассматриваю позитивные ожидания.

Идея наверняка пока еще не понятна. Ввиду того, что дельта = 0, зарабатываем мы на тете и на веге. В данном случае вега — это дополнительная возможность, поскольку сли вы посмотрите внимательно у нас есть большой запас справа до того, как ситуация начнет выходить из под контроля. Значит тета, а вот тут как раз и выходит на сцену та горка, с которой предложил кататься НеГрустин.

Наша задача используя только тету постоянно поддерживать распад на максимальном уровне для компенсации веги. Тут не смотря на то, что рост страшен именно вегой все к этому готово. Задача дотащить позу до экспирации чуть выше текущих или выйти по веге внизу.

Для того, чтобы управлять позицией у нас есть проданный колл опцион ближней серии, роллирование держим в уме, думаем о возможности продать пут опцион и катимся вот с этой горки

(на самом деле нам нужно сперва на нее забраться).

(на самом деле нам нужно сперва на нее забраться).Стресс тестирование подтверждает безубыток затеи за 5 торговых дней -3 п веги и цена +3% в базовом активе.

Самая большая проблема — это рост, на росте придется туго, но цифры, показанные выше — без управления. Естественно при росте нужно думать о проданных коллах 135 в большем, чем их хедж количестве. Поскольку игра идет тетой, то и думать лучше всего в разрезе теты, т.е. оставлять ее большой, придерживаться разумной пропорции между проданными и купленными опционами. Я бы сокращал это отношение по мере роста, добавил бы немного проданных путов и при 140 роллировался бы в 140 — 145 в зависимости от стремительности движения.

Из практики я заметил, что чем хуже выглядит профиль на экспрацию, тем больше денег на нем можно заработать и наоборот.

Ну и на этом пока все, добавляйтесь в друзья на facebook

Кстати кто за то, чтобы недельку другую подаблюдать за результатами стратегии?

626 |

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 20 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:36

Технологии как новый драйвер: ключевые идеи инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!»

🧮 Главный тренд 2026 года — стабилизация и технологический поворот

Руководитель департамента по работе с клиентами рыночных отраслей...

18:24

Но для меня началось всё немного по другому: :)

Сидел я, значит, зарабатывал потихоньку без особого риска на календарных спредах. И тут, на НОК3 Денис Дубина рассказал про календарные спреды. И пипец, пришлось придумывать другую технологию работы.

Но со временем стало больше опционных трейдеров и их уровень знаний и опыта стал выше.Халява кончились.

А что до веги и теты — дык они взаимосвязаны. Если на ближнем поближе чуть больше волы, так и теты будет побольше, тут я расстраиваюсь гораздо меньше.

а зачем? а чтоб жизнь мёдом не казалась, и чтобы противник запутался и в минус ушёл. а тут мы такие выскакиваем из под левой ноги спреда и все в профите!

управлять позицией календарного спреда если и возможно то на порядок сложнее чем обычной позицией. т.к. имеем математическую точку разрыва в момент экспиры ближней серии. если вас пока не задело, то вам просто везёт. опасность здесь та же что и при покупке опциона. одна нога ушла в минус а другая купленная распалась с убытком. вот и всё.

В целом же убеждаюсь, что торговать календари можно действительно имея хороший дифференциал волатильностей при входе, как уже писали выше, а стабильный и максимальный доход эта стратегия дает тогда, когда БА стоит на месте.

А когда он стоит на месте, то и тупые стреддлы не меньше профита нальют :) правда риски там выше :)

lowrisk.ru/option_simple/zarabatyvaem-na-vremennom-raspade-so-straxovkoj/