Избранное трейдера D-trade

Почему юань НИКОГДА не заменит ДОЛЛАР

- 04 мая 2023, 20:56

- |

Опишу причины по которым доллар круче юаня…

Для начала нужно сказать, что США и Китай являются братьями близнецами, у них нет противостояния систем или идеологий. Весь мир живет по западной модели, Китай тоже западная капиталистическая страна. А значит из двух зол я выбираю самое сильное, а это США. Вот причины этого:

1)Население и его рост. США растущая страна, только за последние 10 лет страна прибавила 30 млн человек (неофициально 50 млн). США притягивают таланты со всего мира, Китай же население теряет + оно стареет

2)США энергетическая и продовольственная держава. Крупнейший добытчик нефти и газа + житница мира (большой экспортёр продуктов питания). Китай же зависит от импорта углеводородов и еды. Если начнётся конфликт с США, то прежде всего флот будет перекрывать торговые маршруты, реально противники Китая могут спровоцировать голод и энергетический шок в стране.

( Читать дальше )

- комментировать

- 4.2К | ★12

- Комментарии ( 119 )

Доверительное управление, Алгокапитал и прочее

- 04 мая 2023, 14:08

- |

Вчера из интервью Верникова с Хановым с грустью узнал о решении Алгокапитала закрыть бизнес доверительного управления в России. Представляю, как обрадовались критики алгоритмической торговли еще одному фактику в их мировоззрение.

Но они ошибаются. Дело не в алгоритмической торговле, а в торговле, у которой могут быть длительные просадки от 6 месяцев и больше. И совершенно неважен метод торговли. Доказательство? Да проще некуда.

В нулевые годы были очень популярны ПИФы. Торговать в ПИФах алгоритмически при существовавших тогда ограничениях ФСФР было абсолютно невозможно. Как, впрочем, и сейчас в ПИФах для неквалифицированных инвесторов (для квалифицированных сегодня вполне можно создать ПИФ с алготорговлей). И где сегодня ПИФы того же Максвелла, чья реклама висела в лифтах жилых домов по всей Москве? Куда делись ОФБУ Юниаструма, где последний фонд с алготорговлей был закрыт в марте 2008-го задолго до их резонансного падения «в нуль»?

Да и секрет Полишинеля, что Тройка Диалог и Ренессанс сохранились только потому что были куплены (Сбербанком и Прохоровым, соответственно) и новые собственники влили туда свои деньги.

( Читать дальше )

Мошенники

- 04 мая 2023, 13:50

- |

Это могут быть звонки из «Сбербанка» и попытки перевести ваши деньги на «безопасный счет», райские доходности в 250 процентов в минуту, сам Олег Тинькофф может вас позвать на свой обучающий марафон желаний вместе с Блиновской, да и пишет вам на почту тоже он… а сайт у него зеленый и называется он tinkofff.com…Или пройдите тест и зарабатывайте 90 тыс в месяц.

Мне кстати звонили из «Сбера», говорили что прямо сейчас выводят мои деньги со счета… проблема была в том что там было 32 рубля) Пусть выводят).

🍏В общем схем много, давайте разберем самые очевидные и интересные. Ведь если предупрежден, то вооружен.

1. Доступ к счету. Можно это сделать по телефону или онлайн.

Вам могут позвонить и представиться сотрудниками органов, банка, может даже военком позвонить… В общем будут просить ваши данные, не сообщайте их. Не говорите свои пароли, CVV коды, коды из СМС или пуш-уведомлений. Лучше перезвоните в банк по официальному номеру. У них есть специальная процедура, возможно в будущем это позволит найти и наказать мошенников.

( Читать дальше )

Производственная активность в США в апреле сократилась шестой месяц подряд

- 04 мая 2023, 12:15

- |

Согласно опубликованным данным, рассчитываемый Институтом управления поставками США (ISM) индекс производственной активности в стране в апреле повысился до 47.1% с минимального за почти трехлетний период значения 46.3% месяцем ранее. Тем не менее, отметка в 50% является пороговой, превышение которой указывает на отраслевое развитие, а значения ниже нее свидетельствуют о торможении.

Индекс цен по проведенным оплатам поставщикам за сырье и материалы, используемые в производственном процессе, подскочил до самого высокого уровня с прошлого июля. Рост совпал с увеличением цен на нефть в начале месяца, хотя в последнее время они стали снижаться из-за опасений по поводу ослабления спроса.

Индекс новых заказов и индикатор выпуска продукции ISM, хотя и несколько улучшились по сравнению с предыдущим месяцем, однако остались в зоне, констатирующей сокращение. Хорошая же новость заключается в том, что цифры свидетельствуют о том, что производственный сектор теряет обороты в более медленном темпе.

( Читать дальше )

зож-трейдинг-вероятности

- 04 мая 2023, 12:06

- |

( Читать дальше )

Мне угрожают аналитики.......... Что делать.......

- 04 мая 2023, 12:02

- |

Но думаете он мне высказал это как есть? Что я зол из-за того что ты Никита в прибыли а я нет?

Нет, он мне сказал что он зол на то что я торгую по слишком простой стратегии. И что с таким подходом скоро все трейдеры отупеют, если не будут разбираться в аналитике, а будут просто анализировать уровни и объемы.

Вы как считаете, он прав?

Мне кажется он опять врет. И злится не на это, а на то, что я его без работы оставляю.

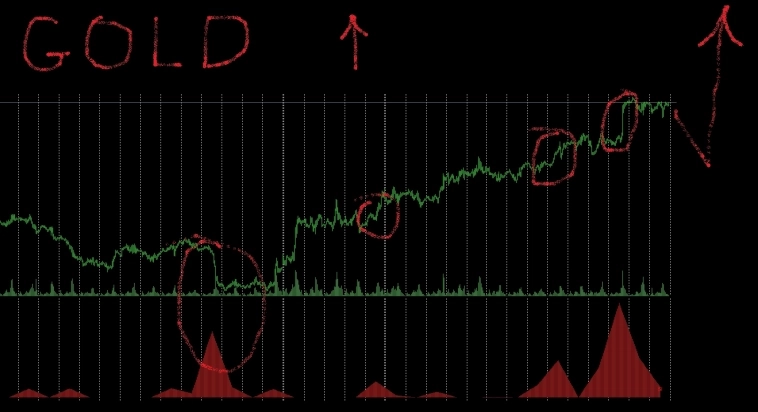

Я месяц назад по полочкам расписал как будет расти золото:

Потому что объемы крупных игроков были на покупку. Т.е. золото было выкуплено с рынка мощнейшими объемами. Я написал заранее что оно вырастет очень высоко.

И оно выросло. Как бы все логично, все рады. Даже пробило историчесий хай, ну почему нет. Мне пишут в личку, мол научи тоже хотим (хотя я никого не обучаю, стратегию выложил бесплатно свою), и вот тут у аналитиков начинает подгорать жопка. Потому что если все так просто и аналитика не нужна, то что им делать?

( Читать дальше )

Конкурс по фундаментальному анализу! Приз 25 тыр. Дивиденды Мечела, Северстали НЛМК и ММК по итогам 2023 года.

- 04 мая 2023, 11:45

- |

(куш повышен с 15 тыр до 25 тыр, т.к. понял, что слишком много хороших постов вы пишите).

Надо написать лучший пост по фундаментальному анализу металлургов с прогнозом дивидендов НЛМК, ММК и Северстали, которые они могут заплатить по итогам работы в этом, 2023 году. Естественно, с обоснованием👍

Чтобы ваши работы было проще найти, ставьте теги «дивиденды» и «смартлаб конкурс» к своим постам!!!!

Данный конкурс заканчивается 10 мая 23:59мск.

Налоги в США. Нью-Йорк. Интересное.

- 04 мая 2023, 11:07

- |

Возьмем ЗП выше средней для большинства американцев. 100.000$. Это как магическая сотка для России. Все ее хотят но зарабатывают менее 20% жителей. Про Москву не говорю. Итак поехали.

100.000$ в год или в районе 8 млн рублей годового дохода сегодня. (Летом было 6млн. из-за курса)

1. FEDERAL TAX 17.073$

2. STATE TAX 5.336$

3. LOCAL TAX 3.723$

4. SOCIAL SEC. TAX 6.200$

5. MEDICARE 1.450$

6. DIS. INSURANCE 144$

Итого: 33.899$ или 33.9% от вашего дохода.

На руки вы получите 66.101$ за год или 5.3млн или 440 тысяч рублей в месяц по курсу 80р или 330 тысяч при курсе 60р.

400т в месяц для России кажутся огромными деньгами, но это нормальная зарплата специалиста хорошего уровня в Москве. Владелец драной кофейни зарабатывает в 2-3 раза больше. Много ли это в США? Нет. По ППС это в районе 100-150тыс. рублей в России.

( Читать дальше )

Премия за риск. Мысли о рынке с 1998 года

- 04 мая 2023, 10:50

- |

Инвесторы купившие акции Сбербанк в начале 1998 года по 1 рублю уже к 2007 сделали 100 иксов (прибыль 10 тысяч процентов). С учетом инфляции и девальвации это прибыль в 16 раз. Терпеливые, купившие после дефолта по 20 копеек, сделали 500 иксов, прибыль в 83 раза с учетом инфляции!

Жизнь вознаграждает только первопроходцев. Несмотря на рушившуюся экономику, бешеную инфляцию, отсутствие хорошей информации по фондовому рынку. Интернета не было, YouTube не было, финансовых блогеров не было, сложности с доступом к бирже. Печальный опыт с ваучерами и МММ. И все же те, кто рискнул купить акции лучших компаний РФ (Сбер, Газпром и некоторые другие) были очень щедро вознаграждены.

Ситуация отчасти повторилась на кризисе 2008 года.

А потом на фондовый рынок хлынули толпы народа, и сейчас там можно собрать разве что крошки.

В 1998 году фондовый рынок давал колоссальную премию за риск инвестиций в акции. Инвесторы получили 8300% прибыли СВЕРХ инфляции за 9 лет.

Сейчас на мой взгляд ситуация в экономике не менее тревожная, чем в 1998 году. И перспектив на улучшение вообще нет.

( Читать дальше )

Вывод по заседанию ФРС

- 04 мая 2023, 00:16

- |

ФРС повысила ставку на 0,25%, при этом из сопроводительного заявления исчезли указания о необходимости дополнительного повышения ставок.

ФРС будет внимательно следить за поступающей информацией и оценивать последствия для перспектив политики.

В целом, заявление ФРС, в котором нет прямого указания на необходимость повышения ставок официально может считаться объявлением об окончании цикла повышения ставок.

Да, ФРС умудрилась написать пространное предложение о необходимости оценки сделанных повышений ставок, экономических и финансовых факторов, но это попытка оставить себе руки развязанными.

Пресс-конференция Пауэлла началась со лжи, его рассуждения была алогичными и непоследовательными.

Джей отступил от традиции и начал с банковского сектора, сказав, что банковские условия с марта значительно улучшились.

Любой трейдер знает, что это ложь, достаточно просто открыть индекс региональных банков KRE.

Дальше — хуже.

Пауэлл заявил, что на сегодняшнем заседании ФРС не принимала решение о паузе, члены ФРС хотят сбалансировать риск недостаточного замедления экономической активности с риском слишком сильного замедления экономической активности, этим и вызвано исчезновение формулировки о необходимости дополнительного повышения ставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал