Избранное трейдера Dimabuka

Инвестграм#2. Сложный процент. Полезная табличка.

- 20 августа 2018, 14:08

- |

Доброго времени суток, коллеги!

Продолжаем нашу новую рубрику — Инвестграм =)

В прошлом выпуске я затронул элементарную тему доходностей. Сегодня поговорим также о доходностях, только рассчитанных в годовых процентах.

Так принято, что доходность считают в годовых процентах. Где может столкнуться инвестор со сложным годовым % вне фондового рынка? Правильно. При инвестировании денежных средств в банковский депозит.

Одним из индикаторов успешности Ваших инвестиций будет являться то, выше ли доходность Ваших инвестиций относительно банковского депозита или нет.

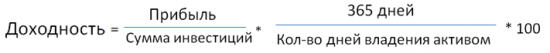

Одна из самых простых формул для расчета сложного процента ваших инвестиций отображена ниже:

( Читать дальше )

- комментировать

- 5.1К | ★29

- Комментарии ( 20 )

Три доходности облигаций: на какую смотреть?

- 29 мая 2018, 12:54

- |

Если вы захотите купить облигации отдельных эмитентов, например, казначейства США или американских компаний, то вам придется иметь дело с тремя видами доходности (Yield): 1. Текущей доходностью (Current yield), 2. Купонной доходностью (Сoupon yield) и 3. Доходностью к погашению (Yield to maturity, YTM). Чем они отличаются и как по ним сделать правильный выбор? Сейчас разберем.

( Читать дальше )

Облигации ГрузЦ БОП1.

- 29 мая 2018, 12:49

- |

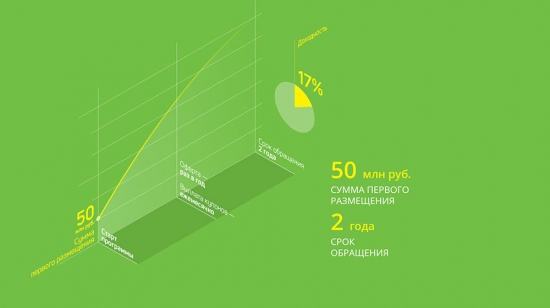

Группа компаний «Грузовичкоф» — один из лидеров малотоннажных внутригородских перевозок в Санкт-Петербурге и Москве. Компания вышла на рынок с уникальным предложением, которое заключается не просто в перевозке грузов своих клиентов, но и предоставлении целого комплекса услуг: упаковки, погрузки, страхования. Благодаря этому, компания сумела быстро занять лидирующие позиции в двух крупнейших городах России и активно наращивает свое присутствие в других регионах, где развитие происходит по схеме агрегатора: «Грузовичкоф» передает заказы на исполнение местным компаниям, управляя маркетингом, рекламой, сайтами, приложением и обработкой заказов через собственный колл-центр.

Презентация

Первый выпуск общей номинальной стоимостью 50 млн. рублей с погашением в 2020 году. В количестве 1000 штук.

Ставка первых 12 купонов установлена на уровне 17 процентов годовых. Через год предусмотрена оферта. Выплаты по купону происходят ежемесячно.

депозит против инфляции с 1999 года, модель

- 29 мая 2018, 12:11

- |

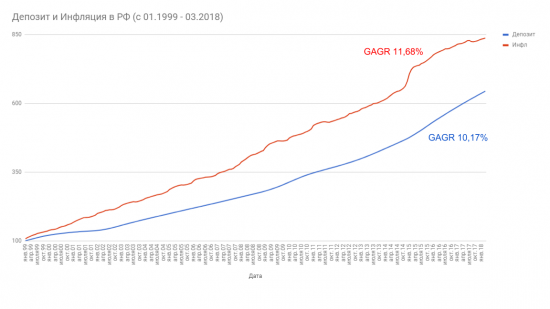

Посмеялся. Забавно, когда люди делают общие выводе на основании частных явлений. Естественно, ошибочные выводы.

Вроде "… а вот тут мы откроем депозит в банке Х, по максимальной ставке… потом когда банк Х лопнет… откроем в банке Y тоже по максимальной ставке… в итоге заработаем ..."

Если хочешь считать доходность по инструментам — возьми релевантную информацию, а не хз какую выборку по банкам, половина которых

сольется с последствиями в виде забалансовых вкладов и невозможностью получения страховки в АСВ.

Собственно ниже сравнение доходности «широкого рынка» депозитов с инфляцией в РФ с 1999 года.

2018-2013 Средневзвешенные процентные ставки кредитных организаций по кредитным и депозитным операциям в рублях без учета ПАО Сбербанк (% годовых), свыше 1 года

2012-2002 Ставки по кредитам нефинансовым организациям и депозитам физических лиц в российских рублях, По депозитам физических лиц без депозитов «до востребования». * По операциям кредитных организаций на срок до 1 года, по России в целом без учета Сбербанка России.

2001-1998 Ставки по кредитам предприятиям и организациям и депозитам физических лиц в российских рублях, По депозитам физических лиц. * По операциям кредитных организаций на все сроки до года, по России в целом без учета Сбербанка России.

На основании официальных данных ЦБ РФ cbr.ru/statistics/?PrtId=int_rat

По инфляции — информация Госкомстата — www.gks.ru/free_doc/new_site/prices/potr/tab-potr1.htm

( Читать дальше )

Олег Клоченок на конференции смартлаба 21 апреля 2018

- 10 мая 2018, 12:17

- |

Спасибо Олег, очень душевно с тобой пообщались как всегда:)

Реальная психотерапия для инвестора!

Хронометраж

00:00 Что Олег покупал 9 апреля?

05:00 Что интересно добирать на текущих уровнях?

06:40 Стоит ли инвестору бояться санкций? Русал

11:00 Леха nnnd возбудился

16:00 Норникель

19:00 АФК Система или Мечел?

20:30 Почему акции дешевы?

23:30 Принципы ротации между акциями и облигациями в портфеле инвестора и что эти принципы говорят о текущем моменте

30:00 Фосагро

33:00 Изоляция России или нет?

Запись тут:

https://play.boomstream.com/player.html?code=dHoysb1M

*Видео платное. Половину вырученных от продажи контента денег получит каждый спикер конференции, видео которого мы продавали*

Все видео с конференции будут выложены тут:

confa.smart-lab.ru

- комментировать

- 10.2К |

- Комментарии ( 51 )

Продолжаем тему продажи опционов

- 20 апреля 2018, 14:57

- |

В следующей таблице представлена маржа, рассчитанная по правилам Московской бирже, которая была бы в рамках моей системы при продаже 960 контрактов (именно тот объем, который торговался в Форуме до 14 марта 2014-го) непокрытого пута на RI со страйком 110000 и экспирацией 19 апреля 2018-го года:

16.03.2018 68 094.47р.

19.03.2018 -33 363.13р.

20.03.2018 121 325.32р.

21.03.2018 65 997.04р.

22.03.2018 -32 931.94р.

23.03.2018 21 890.53р.

26.03.2018 -66 116.16р.

27.03.2018 66 110.28р.

28.03.2018 -22 136.60р.

29.03.2018 44 160.84р.

30.03.2018 21 994.87р.

02.04.2018 -11 054.92р.

03.04.2018 22 122.36р.

04.04.2018 0.00р.

05.04.2018 22 148.77р.

06.04.2018 -44 579.17р.

09.04.2018 -2 023 398.93р.

10.04.2018 -131 250.75р.

11.04.2018 -1 287 339.80р.

12.04.2018 1 879 277.76р.

13.04.2018 285 050.40р.

16.04.2018 908 145.37р.

17.04.2018 937 390.68р.

18.04.2018 409 598.84р.

19.04.2018 35 042.23р.

Итого 1 256 178.36р.

Предполагается, что продажа пута состоялась 16.03.2018 по цене 315 пунктов (взгляните на интрадей график 16.03.2018 – это вполне реальная цена). Ожидаемый доход на экспирацию выше 110000 от этой продажи составил бы 348 605.51р. по индикативному курсу вечернего клиринга 16.03.2018.

( Читать дальше )

Блоги о Финаме прочитал. Мысли

- 13 апреля 2018, 13:17

- |

Сегодня с утра прочитал в ФБ рассказ популярного трейдера (не буду называть его фамилию) клиента Финама о том, как ему удалось пережить ГО и договорится с Финамом на панике. Ясно, что он что то потерял, но также и ясно, что российские брокеры по разному смотрят на своих клиентов. И дело тут не только в Финаме. Это общая беда.

90% клиентов не приносят брокеру ничего. Вообще. Кроме головной боли. Они или спят или активно торгуют опасными инструментами и… снова спят. Потому что деньги закончились. Большинство приходит за азартными играми.

Доносят средства.

А вот 10% не должны пострадать у брокера в любом случае. Риск менеджер всегда позвонит и личный инвестсоветник сходит к руководству и индивидуальные тарифы и прочее. Я знал брокера, который рекомендовал мелким клиентам что нибудь купить, когда крупные клиенты не могли без потерь разгрузится в рынок.

Все вроде бы логично. Бизнес.

Не будешь удерживать крупняк у тебя будут проблемы.

( Читать дальше )

Опционы с нуля. Грааль? Продавать или покупать?

- 27 марта 2018, 13:58

- |

Ноу бабки, Просто ХАЛЯВА.

ОПЦИОНЫ СЛЕДУЕТ ПРОДАВАТЬ. Это такой дисклеймер. Почему — ниже.

Давайте попробуем посмотреть трезво на соотношение волатильностей (историческая и рыночная, иначе HV и IV, кому как нравится).

Некоторые особо и крайне одаренные трейдерские личности делятся на две различные категории.

Первая — ярые ненавистники опционов, особенно продаж оных. Дескать, неограниченные риски. Запомним им это. Имеют вместо быть.

Вторая — ярые навистники покупок опцей «дип визаут денег». Профит/лось красив своими ветвистыми. Мал риск — профит неисчерпаем. Тоже имеют. То они, то их. Развлекуха потешная.

Давайте вместе посмотрим, невооруженным глазом, что выгоднее творить на Мосбирже — продавать или покупать опционы нефтяные?

Наша задача — извлечь математическое преимущество, и мы сейчас под громко-визглявое обхрюкивание всякими Нешумными Лужами это сделаем. И обыграем рынок.

( Читать дальше )

Европа: лучшие высокодивидендные акции

- 08 ноября 2017, 16:07

- |

Мы продолжаем осеннюю серию рейтингов надёжных компаний с высокими дивидендами. Компаний, дивиденды которых не только высоки, но и полностью обеспечены прибылями и годами стабильно выплачиваются.

Для долгосрочных инвесторов дивиденды — это возможность получать пассивный доход без спекуляций. Но нужно искать разумный компромисс между размером дивидендов и надёжностью компании.

Сегодня мы поговорим о компаниях из Европы. Это компании с самыми высокими дивидендами, которые удовлетворяют следующим дополнительным условиям.

— Компания стабильно выплачивает дивиденды, как минимум, 7 лет.

— Дивиденды не превышают прибылей компании. Иными словами, произведение коэффициента P/E на годовые дивиденды не превышает 100%.

— Компания имеет коэффициент P/E не ниже 3. Иными словами, она не является экстремально недооценённой, что могло бы говорить о её проблемах.

— Компания имеет капитализацию не ниже 140 миллионов евро.

— Если за недавний год котировки компании упали, то не сильнее, чем на 60%.

Сегодня в Европе в эти рамки попало гораздо меньше по-настоящему высокодивидендных компаний, чем в США. Итоговый разброс по дивидендам составил 7-10% против американских 10-12%, коэффициенты оценённости P/E — 4-15 против американских 3-9. Впрочем, это тоже весьма неплохие показатели. Особенно необычен национальный состав рейтинга: в него совсем не вошли такие традиционные гиганты как Великобритания и Франция, зато по две позиции взяли Нидерланды и Польша, по одной — Португалия, Эстония и карликовое полугосударство Гернси.

Обзор составлен по данным из базы finance.google.com. Графики даны в валютах торгов. Остальные данные — в пересчёте на евро. Буква «M» означает миллионы, «B» — миллиарды.

Первое место. Kas Bank

Головной офис Kas Bank

( Читать дальше )

Акции Тинькофф Банка

- 02 октября 2017, 18:32

- |

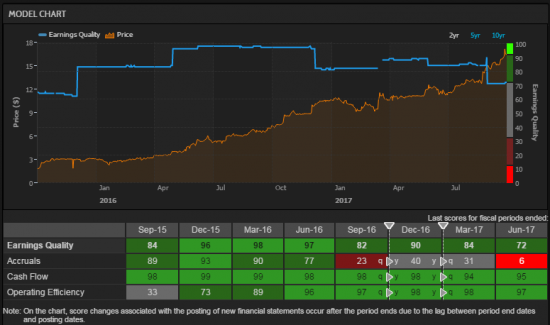

Великолепная эффективность бизнеса, которую улучшать все сложнее и сложнее… А вот Earnings Quality можно и улучшить. Посмотрим на итоги 3 квартала.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал