Избранное трейдера Dimabuka

Несколько слов о том, как читать отчетность эмитентов облигаций

- 18 декабря 2019, 07:24

- |

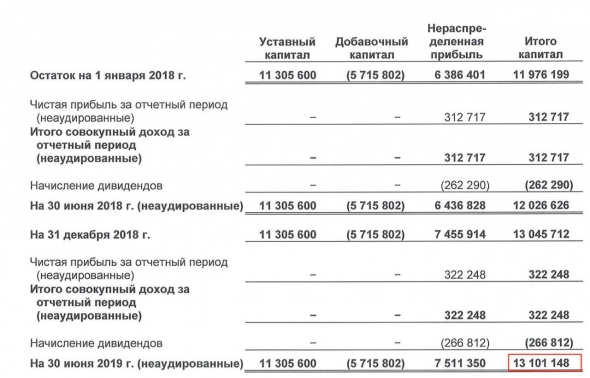

На рисунках: МСФО за 6 мес. 2019 ПАО «ОР»

Финансовая отчетность — сильный инструмент мониторинга развития и состояния любой компании. Существует два типа отчетности: по российским стандартам (РСБУ) и по международным (МСФО). Публичные корпорации, как правило, отчитываются по МСФО, что очень упрощает восприятие. В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании. Это число отражает, сколько собственных средств вложено в бизнес компании. Если этот показатель большой относительно всего баланса (от 30% — сильный показатель), акционеры существенно отвечают своими деньгами, что особенно важно, если Вы инвестируете в долговые инструменты (грубо говоря, большая мотивация расплатиться по долгам и не терять свой капитал). Однако важно не просто изучить размер капитала, но и посмотреть, из чего он состоит. Если основа собственных средств компании — переоценки активов или нематериальные активы, это повод усомниться в реальности показателей

( Читать дальше )

- комментировать

- 3.7К | ★52

- Комментарии ( 8 )

Об опционном ведении среднесрочных позиций

- 11 декабря 2019, 11:25

- |

Следующий вариант--ставить стопы. Это уже получше, но есть нюансы. Стоп--это лакомый кусочек для хищников. На стопах немалое количество систем работает и вообще, фронтран--это один из базовых принципов заработка. Стоп может просто не сработать на гэпе. Может случиться так, что бегемот решит по рынку сбросить или купить мешок акций, при этом уведя их цену неоправданно далеко. В этом случае как только мешок наполнится или опустеет--цена вернется обратно. И другие вещи. В общем, слабость стопа--в его локальности во времени. Стоп--единомоментное событие и на этом можно бессмысленно потерять деньги.

( Читать дальше )

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 74 )

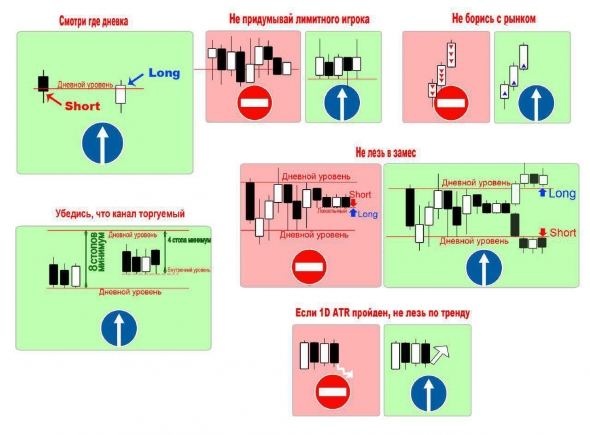

Рекомендуем! Памятка для начинающего трейдера. Распечатать и повесить у монитора :)

- 25 октября 2019, 15:11

- |

Памятка принадлежит участнику нашего клуба — Михаилу Б:

От себя лично добавлю пару пунктов:

Первое, что важно научиться делать на рынке - определять ключевые точки для принятия торговых решений, по-простому не заходить в середине диапазона, где ситуация 50 на 50. Да, на форексе нет аксиом и идеальных точек-позиций, но склонить вероятность успешной сделки в свою сторону вполне реально.

(Кому интересно узнать, как это делать — пишите — найдем для Вас максимально понятную и работающую торговую систему)

Второе - умение дождаться появление данных точек-сигналов. Не лезть в торговлю ради самого процесса (один из самых больших соблазнов на рынке).

Третье - знать новостной фон. Тут даже не столь важно уметь «читать», анализировать новости, но знать, что сегодня, в 12-00 заседает к примеру ЕЦБ — обязательно, иначе увидим это постфактум на графике., когда этого совсем не ждем.

( Читать дальше )

ФСК ЕЭС. Долгосрочное видение. Часть 2.

- 08 сентября 2019, 12:47

- |

Мне могут возразить, что ФСК не только передает энергию. Там ещё техприсоединение и стройка, и продажа энергии, там ведь тоже выручка и прибыль есть! Давайте разбираться.

Третий драйвер. Рост прочей выручки.

Начну со стройки. «Строительные услуги» видны в отчетах МСФО, так как занимается ими дочка ФСК – ЦИУС ЕЭС, в РСБУ их нет. Выручка показывала в своё время неплохие результаты — 21 млрд в 2016 году, 19 млрд в 2017. Но это разовый рост показателя, связанный со строительством линий на Крым, и что самое разочаровывающее – чистой прибыли ФСК эти проекты не принесли (см. отчетность РСБУ по ЦИУС ЕЭС за соответствующие годы www.cius-ees.ru/shareholder/buh_uchet/), более того, дочка занимала деньги на стройку у ФСК, так что для ФСК это была по большому счёту общественная нагрузка. И сейчас стройка прибыли не приносит: 2017 г. — выручка 25 млрд, прибыль 0,3 млрд, 2018 — выручка 15 млрд и небольшой чистый убыток.

( Читать дальше )

ФСК ЕЭС. Долгосрочное видение. Часть 1.

- 08 сентября 2019, 01:06

- |

Третий год наблюдаю за бумагой, за это время подробно изучил этот бизнес и накопились мысли, которые наконец хочу оформить в пост и освободить от них свой мозг.

Мыслей много, поэтому многобукв, буду писать и публиковать частями.

Основные тезисы выскажу сразу.

ФСК – это квазиоблигация с хорошей дивидендной доходностью, потенциал роста которой ограничен.

Карнавала номинала не будет (не жду).

Мой прогноз на ближайшие годы: те же дивиденды на уровне 1,6 копеек и болтание цены бумаги в широком боковике от 14-15 до 20-22 копеек.

Теперь попробую это видение обосновать, т.к. смотря на отчётность, в которой постоянно растёт выручка и чистая прибыль, усомниться в моих прогнозах можно легко.

Рассмотрим, может ли бизнес расти. Какие возможные драйверы роста у ФСК?

Первый драйвер. Рост выручки за счёт роста передачи энергии.

Есть некоторое заблуждение у тех, кто видит огромную (по 100 млрд в год) инвестпрограмму и думает, что бизнес ФСК за счёт инвестпрограммы растёт. Нет. Электрические сети – это не сеть магазинов у Магнита, не месторождения у нефтяных компаний. Если ФСК строит новую подстанцию или линию, выручка сама по себе не будет расти. Выручка ФСК (как и генераторов) определяется только спросом потребителей. Будет ли спрос расти? Ответ можно найти в прогнозах Минэнерго, а можно посмотреть в годовой отчёт ФСК. Вот картинка из него:

( Читать дальше )

Аренда в финансовой отчетности компаний (на примере Детского мира)

- 02 сентября 2019, 19:39

- |

Добрый вечер, уважаемые читатели.

Сегодня я хотел бы поговорить об изменениях в отчётности, связанных с отражением данных об аренде. Подобное новшество ворвалось в жизнь «Аэрофлота», «Магнита» и «Детского мира», и мы рассмотрим на примере последнего.

На мой взгляд, если вы анализируете отчётность, то мало выделять сами изменения. Динамика очень важна, но ещё лучше, если вы рассматриваете причины, которые к этому привели. Задавая себе и отчётности снова и снова вопрос «почему?», можно лучше понять специфику произошедших изменений. Зачастую они связаны с бизнесом компании, но иногда — с особенностями учёта тех или иных событий.

Чтобы более релевантно отражать процессы, происходящие в компании, стандарты отчётности (МСФО/РСБУ/GAAP) совершенствуются. Никто не хочет нарваться на второй Enron, но объективно на все сто процентов защититься от манипуляций с цифрами невозможно (если компания сознательно на это идёт), поэтому помните о диверсификации, выделяйте каждой компании ограниченный объём средств.

( Читать дальше )

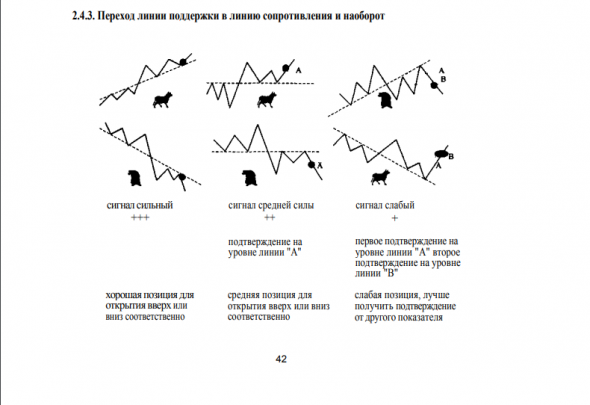

Малая энциклопедия трейдера. Книга и формации.

- 27 августа 2019, 13:33

- |

Добрый день.

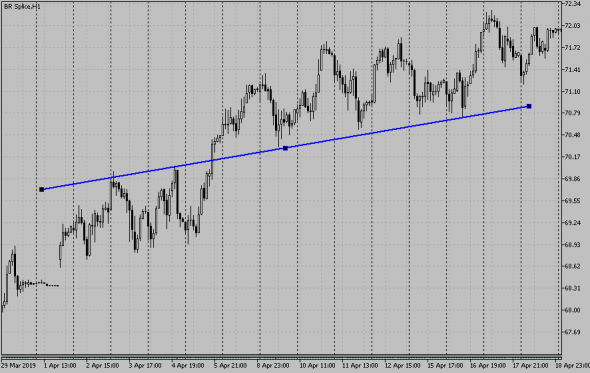

Прилагаю некоторые скрины из книги "Малая энциклопедия трейдера"

В книге представлены наиболее сильные, средние и слабые формации, которые могут встречаться на рынке, для примера я поискал их на срочном рынке.

картинка 1 — сильный сигнал, нефть-сигнал на лонг

( Читать дальше )

Минусы ОФЗ

- 24 августа 2019, 09:54

- |

Основные минусы.

1. Долгое погашение купонов, вывод ден средств по 2-3 дня у гос брокеров, комиссии брокера.

Что дает примерно к номинальной ставке минус 0,5% годовых.

Таким образом текущую эффективную ставку в 7% нужно уменьшать до 6,5%.

В то время, как по вкладам в надежных банках (топ 30) сейчас дают в среднем 7,2-7,4% годовых.

2. Подсудность.

Брокерские услуги в отличие от вкладов не попадают под ЗоЗПП, а это значит при проблемах нельзя будет выбрать суд по месту своего жительства (придется идти в карманный суд брокера), придется платить пошлину и стоит забыть о 50% штрафе по ЗоЗПП за невыполнение требований потребителя. По бр договору клиент несет все риски, в т.ч риски брокера. Брокер не несет ни каких рисков и отвественности.

Короче, при проблемах гасить вас будут по взрослому. По вкладам все намного проще, подсудность — районный суд, отсутсвие пошлин, 50% штраф по ЗоЗПП.

( Читать дальше )

Таблицы Google с кучей полезных формул и информацией об индексах ММВБ, S&P500, Nasdaq и проч. от 40-летнего "пенсионера"

- 31 июля 2019, 16:56

- |

ETF конечно инструмент хороший, но не использую его по ряду причин:

1. Комиссии на российских ETF оставляют желать лучшего.

2. Не совсем понятная для меня структура управления опять же русскими операторами — ну это субъективно, ни в коем случае не рассматривать как претензию.

3. и главное. Непрямое владение акциями/компаниями.

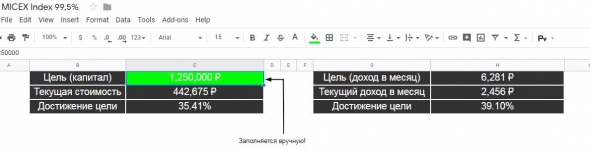

Поэтому для себя потратил месяц свободного времени по вечерам и запилил такую табличку по индексу ММВБ:

1) На главной страничке вбивается в зеленое поле Цель (капитал), будь то 100 тыс. р., будь то миллиард. Все остальные поля на странице считаются автоматически.

2) На второй страничке весь индекс ММВБ (40 тикеров), +их вес в индексе на данный момент. Цена, Изм., P/E, EPS — все тянется с Google Finance, все это динамические значения и обновляются сами по себе. «Акций купить» — это сколько надо купить например Яндекса на 3,3% от суммы запланированного капитала (такой же %, как и в индексе). «Куплено» — тянется из пункта 3 (читай ниже). "% готово" — сколько собственно куплено, у меня например можно увидеть, что я люблю наших металлургов больше, чем их любит индекс мосбиржи. По дивидендам информация обновляется со Смарт-Лаба.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал