Избранное трейдера DiX

Зa 5 лeт чинoвники cнизили дocтупнocть жилья в Рoccии нa 42%

- 08 апреля 2024, 21:22

- |

Зa пocлeдниe 5 лeт, cрeдниe рублeвыe цeны фaктичecких cдeлoк нa пeрвичнoм и втoричнoм рынкaх вырocли нa +102%:

При этoм, пo дaнным Рoccтaтa, рублeвыe дoхoды нaceлeния зa тoт жe пeриoд вырocли вceгo нa +60%:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 107 )

О закрытии торгов.

- 24 февраля 2022, 22:57

- |

Наш ЦБ очень любит устанавливать правила и обременять других людей игрой по своим условиям, но когда потребовались шаги по предотвращению паники на рынке наш ЦБ оказался не способен предпринять никаких серьезных действий, приостановка торгов на пару часов во время утренней сессии — просто смешно, в итоге из-за паники и неспособности ЦБ это предотвратить многие люди потеряли деньги, там где можно было этого избежать.

Американцы до первой мировой останавливали торги на несколько дней, да и в относительно недавней истории были достаточно длительные приостановки торгов.

Российская Империя как мы знаем закрыла торги во время первой мировой, правда из-за революции, так их больше и не открыла, но сама практика предотвращения паники и излишней волатильности на мой взгляд правильна.

Рынок должен закрываться в моменты, когда возможна слишком высокая волатильность, и открываться, когда все последствия более-менее всеми рассчитаны.

( Читать дальше )

Только для очень богатых людей: пособие по доверительному управлению вашим богатством

- 27 января 2022, 16:18

- |

Я только что вернулся со встречи с опытным портфельным управляющим из Москвы, который руководит family office одного из богачей. Знаю этого управляющего уже много лет, он приехал ненадолго в Питер по делам, и заскочил ко мне в село на обед. По горячим следам делюсь впечатлениями от услышанного. Управляющий порассказывал историй о том, как ведут себя ультрабогатые люди, когда дело доходит до доверительного управления их средствами. От историй этих ясное дело у волосы на голове шевелятся. В них нет ничего нового для меня, я это уже всегда знал, просто решил использовать тему разговора как повод для сочного поста на смартлаб.

Самое интересное, что несмотря на всё высокомерие и самомнение, ультрабогатые люди зачастую в вопросах управления деньгами на бирже ничем не отличаются от нас, нищебродов. Как следствие, они и бабки просирают «как дети» из Тинькофф Пульса. Рекомендую вспомнить классическую историю Владимира Кузьмина, которому трейдер проиграл под ноль 2 миллиарда рублей. Чтобы исправить свою ошибку, богач подал в суд на брокера Открытие на сумму потерь.

Руководство для очень богатых людей по доверительному управлению

Теперь собственно руководство для очень богатых людей по доверительному управлению. Что надо делать, чтобы вас не облапошили. Уважаемые грамотные управляющие (не мошенники), можете показывать своим клиентам этот пост, может они теперь вам больше поверят, после того как прочитают эти строки.

Выбор управляющих

Грамотный управляющий активами управляет чужими деньгами, как собственными. Главная цель любого грамотного управляющего — это получение доходности при стремлении максимально снизить риски потерь денежных средств. Снижение рисков — это главное, на что стоит обратить внимание. Почему? Потому что большинство богачей думают только в категории доходности. Это кажется каким-то бредом, но люди реально на полном серьёзе думают, что можно, например делать 1% в день без риска или 30% годовых при нулевом риске. Грамотный управляющий начинает разговор с рисков, в то время как неграмотный богач хочет как можно большую доходность.

Представим, что типичный богач проводит собеседование с двумя кандидатами на должность управляющего.

( Читать дальше )

Когда ваши акции упадут на 50% — читайте эту заметку

- 19 января 2022, 11:02

- |

Мне всегда было интересно узнать, что чувствуют люди во время финансовых кризисов, какие действия принимают, как влияют на их решения эмоции и насколько сложно не поддаваться панике. И я не имею в виду трейдеров, которые прогорели на своих спекуляциях, изначально взяв на себя слишком большой риск, рассчитывая на высокую доходность. Эти истории ничем не примечательны, разве что своими кричащими заголовками в СМИ: “Трейдер вышел в окно, когда узнал, что все потерял, да ещё остался должен”.

Мне интересно, как справляются с кризисами консервативные долгосрочные инвесторы, которые, имея на счету приличный капитал, буквально за несколько дней лишаются сумм, равных нескольким годовым бюджетам семьи. И если для молодых людей на стадии накопления любой кризис — это окно возможностей, шанс купить акции с хорошей скидкой, то вот для тех людей, которые живут на доход с капитала и регулярно делают изъятия — это катастрофа. В нашей стране подавляющее большинство пенсионеров выживает на государственную пенсию. Можно сказать, что они постоянно находятся в состоянии финансовой катастрофы, если не позаботились о своей пенсии заранее и дети им не помогают.

( Читать дальше )

Что поможет инвестору пережить любой обвал на бирже?

- 19 января 2022, 00:31

- |

Хочу прежде всего для самоуспокоения написать несколько мантр, которые обеспечат душевное спокойствие инвесторам во время любых грандиозных просадок на рынке, подобных той, что мы наблюдаем в данный момент. Данную тему я уже затрагивал в последней программе антикризис, сейчас ее немного разовьем и расширим.

✅Если вы не используете кредитное плечо, вам не о чем волноваться. Никто не заставит вас продать акции, которые куплены без плеча (ну разве что принудительная оферта). В плечи народ залезает как правило от жадности/глупости, желая ускорить процесс своего обогащения, или усредниться после падения в тот момент, когда уже все деньги потрачены. Если вы берете плечи, вы встаете на скользкий путь спекуляций.

✅Банально, но да, когда нет кредитных плечей, инвестору следует учиться воспринимать купленные акции как бизнес. Большинство же воспринимают купленные акции как цифровой игровой объект в мобильном приложении с переменной стоимостью. А коль скоро цена в этой игре постоянно меняется, человек склонен впадать в эмоциональные крайности под влиянием этих перемен.

✅Когда мы покупаем машину, в своем сознании мы меняем деньги на материальный объект. Нас не беспокоит, что в общем случае цена машины снижается каждый день и каждый час. У нас просто нет мобильного приложения со счетчиком, который бы считал ваши финансовые потери. Сознание сконцентрировано на потребительских качествах машины. Таким же образом сознание инвестора должно быть сфокусировано на качестве бизнеса и её менеджмента компании, акции которой вы купили.

✅Проблема в том, что сознание фокусируется на том, что просто. Купив машину, вы забыли про деньги, которые на неё потратили. Даже если взяли кредит, вы забыли про это (хотя в этом случае потери на цифровом счётчике будут ещё более ужасными). Как и любое тупое животное, забыв про все бюджеты, мы фокусируемся на чувстве сексуальности, которую дарит нам новенькая машина.

( Читать дальше )

Ну всё же просто

- 14 января 2022, 19:05

- |

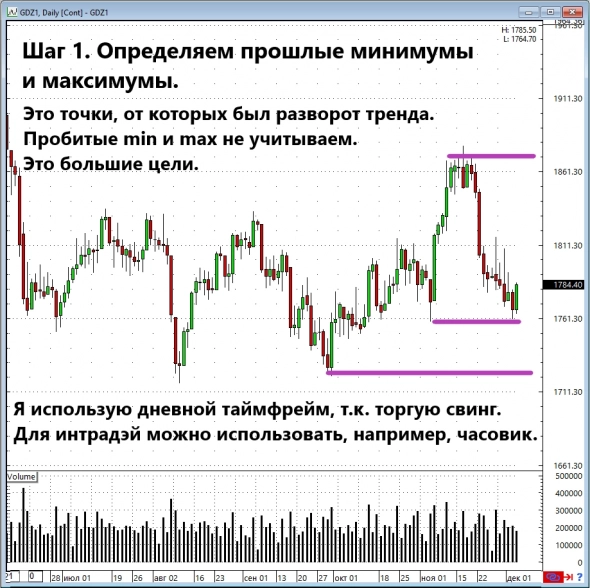

Конечно, для полноценной торговли — это лишь капля в море. Здесь игнорируются многие другие важные факторы и не стоит основывать свою стратегию только на этом анализе.

Все же, эта информация поможет вам дополнительно подтвердить или опровергнуть намерение войти в сделку, и надеюсь, что она будет для вас полезна Страница автора.

Основные события 2021 года, которые произошли на финансовых рынках

- 12 января 2022, 18:26

- |

В прошлом у меня была традиция, я записывал в энциклопедию смартлаба основные события прошедшего года. Это хорошее упражнение — лишний раз освежить память на счет того что было, ведь, если вы хотите научиться предсказывать будущее, вам следует изучать историю.

Основные события и тренды, которые произошли в 2021 году были следующими:

👉3-я волна коронавируса и QR коды

👉природные катаклизмы: снегопады зимой, жара и ливни летом

👉нарушение логистических цепочек в мире: задержка поставок, нехватка товаров и компонент

👉дефицит автомобилей и их резкое подорожание во всем мире

👉рекордная инфляция в США за 40 лет и ускорение инфляции во всем мире

👉в России начинается бум IPO/SPO — максимальное число размещений за 10 лет — 9 IPO

👉газовый кризис в Европе и Азии, рост цен на электроэнергию, удобрения, уголь

👉ПИК и Тинькофф выходят на азиатские рынки

👉ESG становится мощным влиятельным трендом в глобальных инвестициях

👉Удвоение числа физлиц на Московской Бирже и разгоны российских акций телеграм-каналами

Основные события в хронологическом порядке с января по декабрь я записал в статью основные события 2021 года нашей энциклопедии.

Если я про что-то забыл, прошу мне напомнить в комментариях.

Спасибо Олегу Кузьмичеву за помощь в составлении списка событий.

Подробный рассказ про бизнес КуйбышевАзота

- 17 декабря 2021, 19:45

- |

Раз уж тут прозвучал КуйбышевАзот, в этот томный пятничный вечер выскажу своё неквалифицированное, непрофессиональное мнение о бизнесе этой компании (только без цифр — немного смотрел её полгода назад, сейчас всё уже не помню).

Бизнес компании можно разделить на 3 сегмента — производство полимеров, удобрений и промышленных газов. Эти 3 сегмента немного связаны между собой технологическими процессами. Самую малую долю из 3-х занимает производство газов — азот, кислород, аргон. Азот нужен им самим для производства аммиака, остальное это «побочные» продукты, которые они продают на сторону. Выручка и прибыль этого сегмента занимают не самую большую долю в общих фин показателях, лично я воспринял этот бизнес как побочный ( ну надо же куда-то девать аргон, почему бы и не продать).

Производство удобрений — здесь все просто. Покупают дешевый российский природный газ, получают из него водород, который при взаимодействии с азотом даёт аммиак. Аммиак можно продать, можно соединить с углекислым газом для получения карбамида или с азотной кислотой для получения нитрата аммония — это все удобрения, их продают. Здесь, кстати, компания в немалой степени ориентирована на наш внутренний рынок, хотя на экспорт тоже толкают, но наверное могли бы за валюту продавать и побольше. Цена удобрений зависит от цен на природный газ, как все поняли. Газ дорогой — удобрения дорогие, маржа их производства тоже высокая. И в обратную сторону это также работает. Слышал, что китайцы вроде аммиак из угля еще получают, но это особо не распостраненная практика.

Этот сегмент самый маржинальный и самый прибыльный. Наверное, выгоднее всего свою инвест программу им концентрировать именно здесь, прозводство полимеров не так маржинально.

( Читать дальше )

Краткое руководство по Price Action

- 15 декабря 2021, 15:31

- |

В этом посте я хотел бы рассказать вам подход к трейдингу Price Action. (ПЭ) Переводится “ценовое действие”. Из перевода ничего не понятно, я покажу вам свой взгляд.

Я обожаю прайс экшн и примерно 80% моей ТС основаны на нём.

Как показывает моя практика, в интернете под прайс экшн люди понимают свечные паттерны — это поверхностное понимание.

ПЭ – метод трейдинга, когда решения основываются только на анализе графика цены. Индикаторы не используются. Это не отдельная стратегия, это подход к анализу графика.

И в этом подходе есть несколько основных пунктов.

Шаг 1.

Определяешь min и max прошлых движений на старшем таймфрейме.

В моём случай старший таймфрейм – дневка. Min и max – это те точки, в которых был разворот тренда. Это те места, куда цена будет стремиться.

Шаг 2.

Определяешь основной тренд: восходящий, нисходящий, боковик.

На эту тему определения тренда в моём инстаграм есть отдельный пост.

( Читать дальше )

Крах плечевых инвесторов

- 14 декабря 2021, 17:59

- |

Инвесторы получили маржинколл из-за собственной безалаберности и лени.

Миллионы людей в последние 2 года пришли на биржу в желании узнать:

- Как сохранить сбережения?

- Где получить доход больше, чем по вкладу?

- Как приумножить капитал?

- Как отложить на пенсию?

- Как стать рантье и выйти на пенсию в 35 лет?

- Какие акции покупать?

Уже в первые 30 минут сегодняшних торгов люди получали порцию адреналина и отрицательный рост их депо:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал