Избранное трейдера Сергей С

Частые заблуждения о дивидендах на Мосбирже: рассказываем, как их готовить

- 06 июля 2020, 11:25

- |

В инвестициях есть темы, по которым можно встретить диаметрально противоположные ответы на один и тот же вопрос от разных людей. Это натолкнуло меня на идею детально разобрать наиболее частые заблуждения, которые распространены среди инвесторов.

Сегодня я расскажу про налог на дивиденды компаний, которые торгуются на Московской бирже.

Если вы спросите у инвесторов, какой налог на дивиденды по таким акциям, то большинство ответит, что 13%. И отчасти они будут правы! Но тут не обойтись без исключения из правил.

Заблуждение 1. Если я торгую акциями исключительно на Мосбирже, у меня в портфеле нет иностранных компаний

Есть ряд компаний, которые многие считают российскими. По факту они ведут свою деятельность в РФ, торгуются на ММВБ, однако зарегистрированы в других странах (обычно в офшорных зонах).

По данным Московской биржи на 01.07.2020, подобных ценных бумаг насчитывается 15 (пять акций и десять ГДР).

( Читать дальше )

- комментировать

- 47.6К | ★89

- Комментарии ( 24 )

Результаты портфельного инвестирования. 01 июня 2019г — 03 июля 2020г

- 04 июля 2020, 00:14

- |

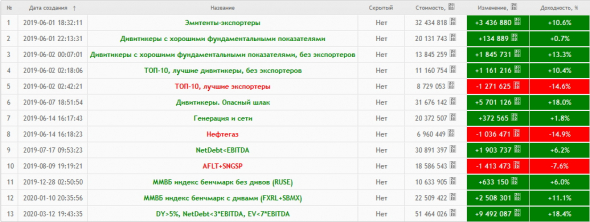

Все портфели — виртуальные.

smart-lab.ru/q/portfolio/Speculator2016/order_by_added_dt/asc/

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Портфель»

( Читать дальше )

Python. Делаем тестер стратегий и... зарабатываем на случайном блуждании.

- 19 июня 2020, 16:32

- |

Если вам кто нибудь скажет, что на случайном блуждании (СБ) нельзя зарабатывать, бросьте в него камень. Как говорил Паниковский — это жалкие ничтожные люди. На СБ можно зарабатывать с результатами не хуже, чем на реальном рынке. У СБ, по сравнению с реальным рынком, только один недостаток — за игры с СБ никто деньги платить не будет.

А если бы платили? Никто бы ничего не заметил. По прежнему 95% СБ-трейдеров сливало бы депозиты, а 5% регулярно выигрывало и считало бы себя Гуру. По прежнему на графики наносились бы каббалистические знаки и индикаторы, угадывались бы направления движения, каналы, и линии поддержки/сопротивления. Все так же начинающие трейдеры искали Учителя для обучения, а аналитики предсказывали будущее. И, ровным счетом, абсолютно ничего бы не поменялось. Может только АГ заметил бы подвох, но тоже не сразу, а только через несколько месяцев, а, может, и через год-другой. Но, легко сделать, чтобы и АГ остался в неведении.)

Однако, прежде чем играть на СБ, нам необходима стратегия и тестер. Ими мы и займемся.

Для начала стратегия: нам нужны три функции

— одна для пошагового слежения за рыночными котировками и определения момента входа в сделку — DealEntryAnalysis(i) и пусть на ее выходе будет: 0-если сделки нет, 1 — необходим вход в лонг, и -1 — необходим вход в шорт. i — номер отсчета массива котировок.

— вторая для сопровождения сделки лонг — DealControlL(i), отвечающая за контроль и закрытие сделки.

— и третья, для сопровождения сделки шорт — DealControlS(i).

Теперь у нас все готово для разработки тестера стратегий, а это всего лишь цикл while() последовательно перебирающий котировки.

Вот наша стратегия уже в тестере:

while i < Ie:

deal_type = DealEntryAnalysis(i)

if deal_type == 1:

j, rep = DealControlL(i)

deals_report.append(rep)

i = j+1

continue

elif deal_type == -1:

j, rep = DealControlS(i)

deals_report.append(rep)

i = j+1

continue

i = i+1( Читать дальше )

Кто не понял, тот поймёт, а кто посеял, тот пожнёт.

- 19 февраля 2020, 09:02

- |

--------------------

Россия. Рост промышленного производства, Y/Y

Январь 2018: +2.4%

Январь 2019: +1.1%

Январь 2020: +1.1%

--------------------

Технологии в Tesla на 6 лет опережают разработки других автопроизводителей вроде Volkswagen и Toyota.

--------------------

Продажи новых автомобилей Lada в странах ЕС.

Январь 2018: 386 шт.

Январь 2019: 375 шт.

Январь 2020: 183 шт.

--------------------

Rosneft Trading SA, швейцарская нефтяная брокерская фирма, находящаяся под контролем Роснефти, попала под санкции США из-за нарушения санкционного режима в отношении Венесуэлы. Решение о введении санкций США против Rosneft Trading одобрил лично Трамп.

( Читать дальше )

Дивидендная стратегия инвестирования. Плюсы и минусы

- 25 ноября 2019, 14:45

- |

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

( Читать дальше )

- комментировать

- 24.8К |

- Комментарии ( 87 )

Кто не понял, тот поймёт или Тошиба бизнес продаёт.

- 02 сентября 2019, 10:03

- |

--------------------

Власти Гуанчжоу заказали 4.000 электрических автобуса.

Вероятно, Гуанчжоу будет вторым крупным китайским городом, полностью перешедшем на электрические автобусы.

Первым стал Шэньчжэнь, поменявший все 16.360 автобусов на электрические.

--------------------

Нефтяная компания Exxon Mobil вылетела из первой десятки крупнейших компаний S&P 500, впервые с момента создания индекса 90 лет назад.

--------------------

«Нафтогаз» попросил трибунал взыскать с России $5,2 млрд за собственность в Крыму.

-------------------

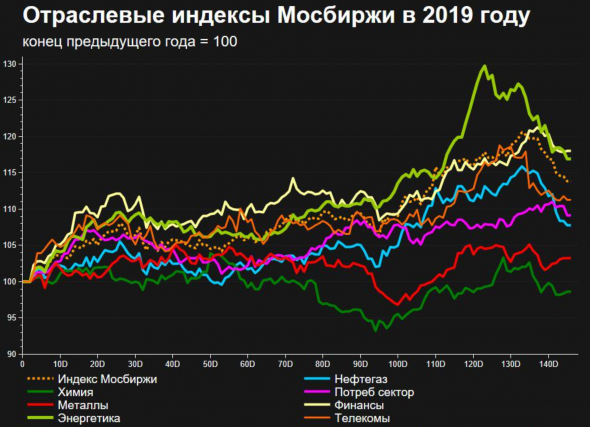

Отраслевые индексы Мосбиржи в 2019 году:

Финансы +18%

Энергетика +16,9%

Индекс Мосбиржи +13,8%

Телекомы +11,2%

Потребительский +9,1%

Нефтегаз +7,8%

Металлы +3,2%

Химия -1,4%

( Читать дальше )

Тестовый запуск американской стратегии и инвестирование в компании роста

- 26 августа 2019, 12:13

- |

Наша базовая российская стратегия «Усиленные Инвестиции» больше фокусируется на инвестировании в компании стоимости и преимущественно сырьевые компании (таких в России большинство). В этой статье мы расскажем о разработанной нами стратегии инвестирования в компании роста (имеющие более высокие темпы роста финансовых показателей, но при этом и стоящие больше по мультипликаторам) на американском рынке.

По этой стратегии мы провели теоретические изыскания, успешный бэк-тестинг на разных периодах и отладили ее работу в полуавтоматическом режиме, а теперь запускаем в пробном режиме на реальных счетах.

На самом деле, инвестировать в компании роста — это круто!

- Индекс компаний роста существенно опередил индекс компаний роста за последние 4 года (+71%) против (+28%)

- При этом доля IT-компаний в EBITDA выросла с 9% до 24%

- Из 14.7% средней доходности S&P 500 за последние 10 лет 10% пришлись на всего 5 компаний — Facebook, Amazon, Microsoft, Apple и Google

( Читать дальше )

Классический "риск-менеджмент" - полная фигня!

- 16 августа 2019, 08:55

- |

Здравствуйте, дамы и господа!

Наверное, все слышали исполняемую многими хорошими певцами песню на популярную мелодию Шолома Секунды «В Кейптаунском порту, с пробоиной в борту, “Жанетта” исправляла такелаж…». Меня всегда удивляло, почему люди повторяют когда-то искаженные слова этой песни, не задумываясь о том, что если у судна пробоина в корпусе, то надо чинить пробоину, а не «исправлять такелаж».

Вот примерно также обстоят дела и с так называемым «управлением рисками». Число авторов, включивших главу об этом в свои книги и статьи о биржевой торговле, огромно. И большинство из них ошибаются!

Как говорил один мой знакомый математик, любая достаточно сложная задача имеет простое, логичное, очевидное для всех неверное решение. Таким решением, по мнению незадачливых авторов, является выдерживание бОльшим единицы отношения расстояния от цены открытия позиции до уровня тейк-профита к расстоянию от нее же до уровня стоп-лосса, то есть отношения потенциальной прибыли к потенциальному убытку в сделке (далее по тексту для краткости — ТП/СЛ), чем, якобы, обеспечивается положительное математическое ожидание прибыли. Чаще всего встречается рекомендация, что это отношение должно быть не менее чем 2:1.

( Читать дальше )

Перечисление бабла

- 09 августа 2019, 12:07

- |

Начальник над деньгами, Мальчик BuyBay ( ну очень осторожный смерд),

просит меня (валенка), перевести бабло на следующие карточки:

Карта Qivi, деньги в следующем размере :

4890 4946 7350 1672 — сюда 15000 рублей!

просит указать абоненту, что это" дарение "!

Карта сбера, 4276 5400 1270 9816 - сюда 5000 рублей? !?

Пацаны, проверяйте свои счета. Если у кого есть Яндекс -деньги,

мне проще перевести через Я-деньги.

Итак, еще 2 часа деньги побудут у меня, так как они согревают

мою широкую душу. На улице идет дождь и прохладно.

После обеда в 14-00 я отправлю абонентам бабло.

Ваш все тот же самый,

S.Hamster

Взять у банка и не вернуть. А что, разве так можно было?

- 06 августа 2019, 17:21

- |

А теперь по традиции самый сок прошлой недели:

1. ТОП-польза! Чел взял в долг бабла у банка! Слил всё до копейки! Но нашел выход, объявив себя банкротом! Долг списали, топ лайфхак! Интересно? Еще бы! Бегом тогда читать про эту процедуру!(★96, +403)

Этот пост забирает приз недели — фирменную толстовку смартлаба!

2.ТОП-просмотры и комментарии! Копипаст про “болванов”, которые покупают недвижимость. Как самому не стать болваном? (★39, +407)

3. Посмотри готовые ответы на самый популярные вопросы про бумажный НДС!(★79, +204)

4. Сохрани себе Таблицы Google с кучей полезных формул и информацией об индексах ММВБ, S&P500, Nasdaq и прочего:)(★66, +219)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал