Избранное трейдера Darkside

Мои брокеры. Выбор и функционал. Плюсы и минусы. Брокерский кризис 2008-2009

- 12 января 2021, 06:06

- |

Это брокеры

- ВТБ — с 2009 г.

- Сбербанк — с 2015 г.

- InteractiveBrokers — с 2020 г.

Выбор брокеров госбанков основан на моём субъективном понимании событий брокерского кризиса 2008-2009 годов. Об этом в конце статьи.

С брокером ВТБ я уже почти двенадцать лет. Какие продукты использую:

- Инвестиции в российские акции на ММВБ (среднесрочно и спекулятивно)

- Инвестиции в американские акции на Санкт-Петербургской бирже

- ОФЗ, субфедеральные, корпоративные и высокодоходные облигации

- Срочный рынок FORTS (фьючерсы и опционы)

- Скрипты QLUA на биржах ММВБ и Спб

- Пакет Привилегия

- Карта Priority Pass для прохода в бизнес залы аэропортов

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 54 )

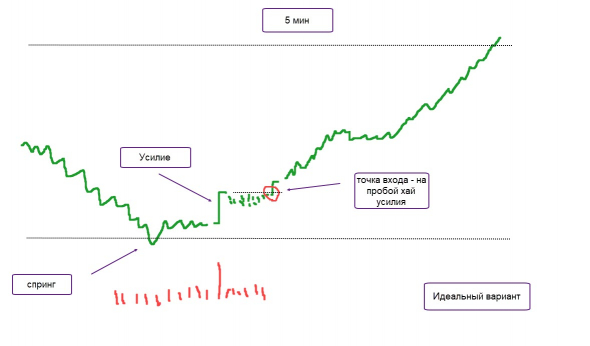

Третья простая модель на вход в моей торговле

- 22 ноября 2020, 15:15

- |

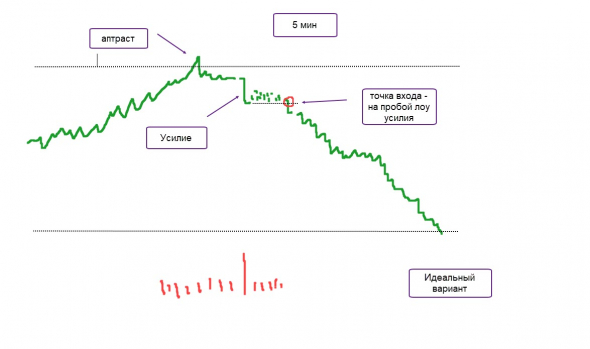

Сама модель может состоять из одного бара, двух или трех баров для 5 мин таймфрейма. Главное — увидеть сильное движение цены на объеме.

1. Торговля в рендже

( Читать дальше )

Поджариваем еще одну контору на электрическом грилле

- 12 ноября 2020, 06:21

- |

Когда-то я учился в Бауманке. Это было давно. Тогда моя альма матер называлась МВТУ, теперь – МГТУ, вроде.

В то время, в главном здании Бауманки, если надо было сходить в туалет по-маленькому, надо было задержать дыхание, быстро войти, быстро отлить и сразу же слинять, не вдыхая воздух. Туалеты были ФЕЕРИЧЕСКИ засраными. Я даже описать это не берусь. Я не знаю, убирал ли их кто-то хотя бы раз с месяц. Может, их не убирали с тех пор, как императрица Мария Федоровна основала это славное заведение в 1826 году.

НО! Если надо было сходить по-большому, то был один чит. На первом этаже, рядом с кабинетом тогдашнего ректора Елисеева (который космонавт и читал нам курс лекций про системы переработки мочи в питьевую воду на станции Мир, true story) – так вот, рядом с кабинетом ректора, был небольшой туалет на два очка, который тоже, конечно, был эпично грязен, но там, похоже, убирались хотя бы раз в неделю. Почему? Потому что туда ходил сам ректор, я так думаю. У него после потребления воды, переработанной из мочи, стандарты, конечно, были невысокими, но все равно выше, чем у остальных студентов.

( Читать дальше )

Дивидендные аристократы. Прогноз на 2021-2022 гг.

- 05 ноября 2020, 11:19

- |

В посте про дивидендного аристократа ЛУКойла обещал привести прогноз по списку Дивидендных аристократов в 2021 и 2022 годах.

До конца 2020 года осталось всего 2 месяца, основной массив дивидендных выплат и рекомендаций до конца года уже прошел, что даёт достаточно точный прогноз по списку российских дивидендных аристократов на 2021 год, да и по 2022 году можно также построить высоковероятный прогноз, так как финансовые итоги компаний за 2020-2021 гг., и соответственно размер дивидендных выплат, уже можно спрогнозировать весьма точно.

Перед тем, как читать далее, кто не читал мои предыдущие посты по дивидендным аристократам, рекомендую их прочесть, дабы мне не повторяться по вопросам методологии отбора в список дивидендных аристократов:

1. Дивидендные аристократы США и России

( Читать дальше )

ШОК!!! Рынок без гэпов растёт только отрицательно

- 28 сентября 2020, 14:13

- |

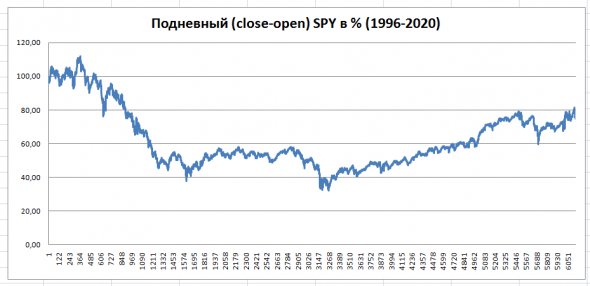

А секрет такой: рынок без гэпов не растёт. А если ещё проще, то средний рост от open до close в SPY равен почти нулю.

Картинка в помощь. Таким был бы американский рынок (в данном случае SPY его эквивалент), не будь ночных гэпов:

В среднем в один день рынок прирастает на 0,001%. За двадцать четыре года прирост SPY от внутридневных движений составил всего 3,216%. Однако, с учётом эффекта обратного рычага (100% + 10% -10%) = 99; равно как и (100% — 10% +10%) = 99%; SPY бы в данный момент стоил на 20% дешевле, чем 24 года назад. 99,5% процентов роста рынка обеспечено ГЭПами. Т.е. на рынке гораздо важнее, что происходит в моменты когда «выключен» свет, чем во время активных торгов.

( Читать дальше )

Когда ждать обвал - часть 3

- 27 августа 2020, 19:19

- |

Предыдущая часть 2 по ссылке

smart-lab.ru/blog/586409.php

Была написана в январе 2020 года, за несколько недель до обвала.

В октябре 2018 года всех тут успокаивал новыми хаями

smart-lab.ru/blog/498821.php

Про пузырь в Америке

smart-lab.ru/blog/501398.php

Господа, без паники! Новые хаи еще будут...

В конце декабря 2019 -го тот самый твит про исторические хаи на РТС smart-lab.ru/blog/582709.php

Думаю теперь уже многие согласятся

В марте 2020-го ванговал что надо готовиться к закупке -

smart-lab.ru/blog/600029.php

В общем, за базар по факту отвечаю. И ставлю на базар свои кровные.

Посему поразмышляю что же нас ждет на текущей стадии.

Начну немного издалека — из тех благословенных годов когда еще не научились в промышленных масштабах дуть пузыри.

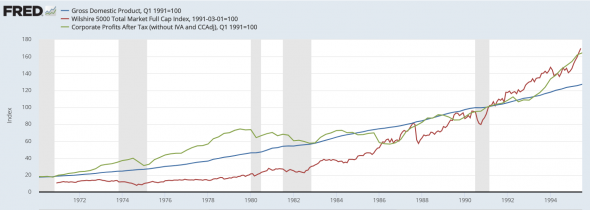

Синяя лини это ВВП, зеленая — корпоративная прибыль, ни у красная — собственно индекс широкого рынка. Как нетрудно заметить — все двигалось относительно синхронно, без больших отрывов. Но начиная с середины 90-х рынок стал очень сильно отрываться от ВВП.

( Читать дальше )

Будет ли новый цикл роста в Emerging Markets?

- 25 августа 2020, 15:10

- |

Моя статья в ДОХОДЪ про цикличность Emerging Markets.

Пункт назначения: 2030 год.

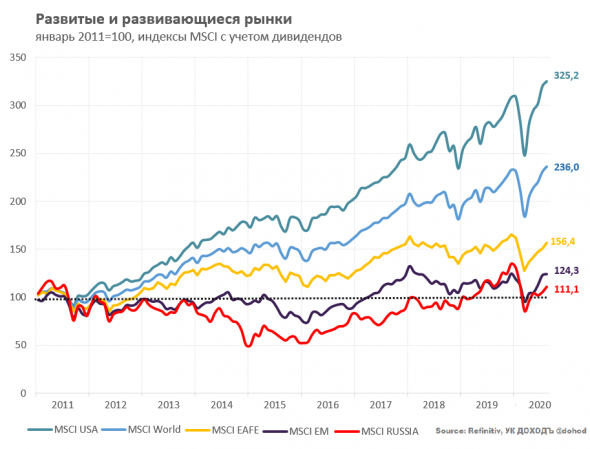

Последнее десятилетие рынки акций развитых стран (Developed Markets, DM), и главным образом, рынок США, показывали опережающий рост относительно рынков развивающихся стран (Emerging Markets, EM), а также индексов сырьевых товаров. Кроме того, стоимостные инвесторы по всему миру терпели поражение перед инвесторами в «компании роста».

С 2011 года по сей день мы наблюдаем расхождение между рынками Emerging Markets и Developed Markets. Индекс развитого рынка MSCIWorldпринес инвесторам +136% (индексы учитывают дивиденды) против MSCI EM с результатом +24,3% и MSCI Russia лишь +11,1%.

Отметим, что существенный вклад в результат индекса развитых стран внесли акции США: MSCI USA с феноменальным результатом +225,2% относительно индекса

( Читать дальше )

Мой фрактальный сон

- 23 августа 2020, 15:02

- |

Сегодня мне приснился фрактальный сон. То есть приснились мне графики акций голубых фишек во фрактальной обработке. Вся эта живопись выглядела как то так:

( Читать дальше )

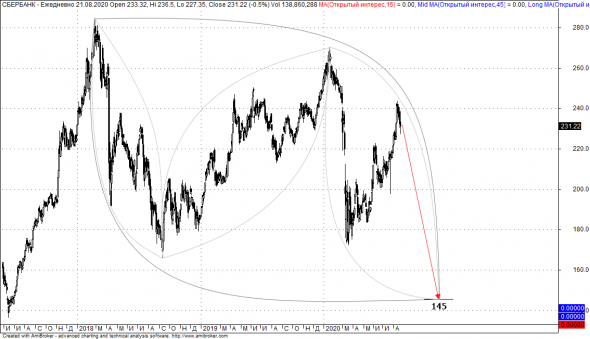

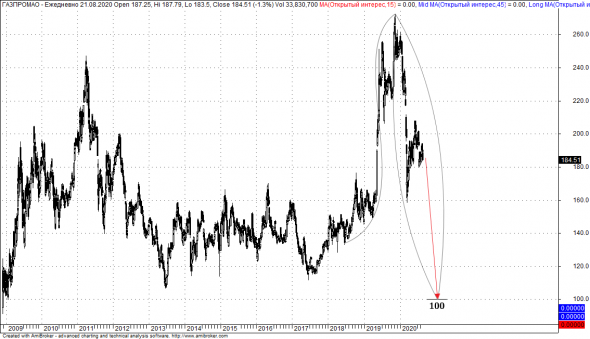

РТС 3000 индекс Мосбиржи 6000 взгляд на 3 года в будущее

- 17 августа 2020, 23:23

- |

Все нижесказанное мое скромное мнение.

Чем дольше размышляю, тем больше склоняюсь, прям склоняюсь, к такому сценарию.

Сейчас он выглядит, как крайне нереальный. Большинство ждет вторую волну, третью, пятую. Ну максимум обновление верхов и от туда падение.

Мы ЯВНО недооцениваем мировую эмиссию всех бумажных валют!

Мы ЯВНО недооцениваем эффект снижения ставок!

Россия вдобавок КРАЙНЕ дешевая:

— голубые фишки: Газпром P/BV 0.3,

— почти вся энергетика: Россети, Фск, Мрск P/BV 0.3

— Русгидро, Втб P/ BV 0.5-0,6

— ставка рефинансирования 4,25%

— див. доходность индекса в почти в ДВА раза больше ставки!

КУДА ПАДАТЬ????? До P/BV 0.1? и див.доходности 15% и это в век эмиссии?

Ожидаю перестановку цен на акции и индекса в 2-3 раза.

— УЖЕ Вышли из 15 летней «пружины» консолидации. (мартовское падение, оказалось тестом сверху перед уходом)

— УЖЕ Идем на величину треугольника: 3000

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал