Избранное трейдера DanVi

Надёжные облигации для консервативных инвесторов

- 04 декабря 2019, 08:48

- |

Подбор облигаций для портфеля — дело довольно утомительное, особенно, если не знаешь, как подступиться к нему. Конечно, первым делом нужно идти на Rusbonds.ru, где можно отобрать облигации с подходящими параметрами. Однако, если параметры не слишком жёсткие, то выбирать придётся примерно из 100-150 выпусков. Можно пойти путём пассивного инвестора и просто взять все выпуски, которые удовлетворяют условиям поиска, но управляться с таким «зверинцем» будет нелегко. Да и потом, вопрос качества облигаций в портфеле будет открытым.

В общем, хочется набрать в портфель качественных эмитентов и не связываться со всяким подозрительным шлаком. Как быть? Не проводить же детальный анализ всех эмитентов в портфеле? Конечно, можно ограничиться ОФЗ и субфедеральными облигациями, но доходность по ним еле-еле обгоняет депозит, а с учётом транзакционных издержек овчинка и вовсе может не стоить выделки. Однако, не всё так безысходно, как может показаться на первый взгляд. Есть такая вещь, как ломбардный список, куда включаются облигации надёжных эмитентов. Помимо ОФЗ и «субфедералов» туда включены корпоративные облигации. Это даёт надежду на то, что можно получить хорошую доходность, превышающую депозит. Полный актуальный список можно посмотреть

( Читать дальше )

- комментировать

- 2.6К | ★16

- Комментарии ( 15 )

Дивидендные рейтинги дочек Россетей. Часть 2

- 03 декабря 2019, 19:44

- |

Дочки Россетей впервые начали рекомендовать дивиденды по итогам 9 месяцев. Мы решили посмотреть их рейтинги для дивидендных стратегий. Подробнее о методологии составления портфеля можно узнать здесь и здесь. Первая часть обзора находится здесь.

МРСК Северного Кавказа

Дивиденды по итогам 2019 года не ожидаются.

Худшая из дочек Россетей по рейтингу в дивидендной стратегии. C 2013 года компания показывает убыток, отрицательный денежный поток и не платит дивидендов. От банкротства МРСК Северного Кавказа спасает ежегодная докапитализация со стороны материнской структуры. Россети планируют вывести компанию в прибыль к 2022 году. Раньше этого срока дивидендов ожидать не стоит.

( Читать дальше )

О ЧЕМ НЕ ГОВОРЯТ публичные аналитики про Газпром?

- 03 декабря 2019, 10:37

- |

Вчера был наверное пик этого анальего хайпа, было огромное количество статей с рекомендациями покупать «наше всё», мол див доходность будет 12-14%, цена 300, а потом 400… Мол открыли вчера газопровод Сила Сибири, ну теперь мол экспорт Газпрома взлетит, а за ним и выручка, и прибыль.

О чем вообще не говорят люди, загоняющие в Газпром новоиспеченных инвесторов, да еще и по хаям первого полугодия?

Давайте вспомним лишь то, о чем написано в интернете, но многими не прочитано.

1.НАШ ГАЗ КИТАЮ ПОКА ЧТО НЕ НУЖЕН.

У Китая основными поставщиками являются Австралия, США и бывшие союзные республики, которые так хорошо с этим справляются, что в этом году 9 миллиардов кубометров лишних у Китая осталось после того как 300 ярдов потребили, и это при том что потребность в импорте выросла в 2018 году до 121,3 млрд куб. м.

СПРАВОЧНО: По оценке Sinopec, второй по объемам добычи нефтегазовой корпорации КНР, избыток газа на внутреннем рынке страны составляет 9 млрд кубометров.

( Читать дальше )

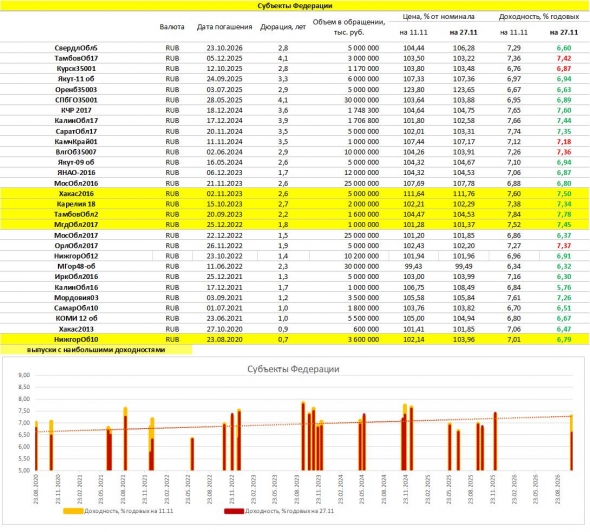

Хакасия- дефолт?

- 30 ноября 2019, 23:07

- |

Кабмин принял план, согласно которому республика будет рассчитываться по долгам в ближайшие три года. Речь идет о поэтапном снижении госдолга до 91%, 76% и 61% за три года.

Цитата из постановления правительства РХ «Об утверждении Основных направлений долговой политики Республики Хакасия на 2020–2022 годы».

«Основным риском при управлении государственным долгом Республики Хакасия является риск недостижения планируемых объемов поступлений доходов республиканского бюджета Республики Хакасия в связи со снижением мировых цен на уголь и алюминий, что может повлечь падение прибыли в основных отраслях экономики республики»

А пока за долги по теплу сотрудники УФССП России по Хакасии наложили арест на имущество трех детских садов и школы №7 в Черногорске. Арест наложен на жалюзи, музыкальный центр, плазменный экран и два стола в кабинете завуча. Арестованное имущество было куплено образовательными учреждениями на прибыль от работы платных кружков или секций, либо на спонсорские деньги. Имущество не изъято, арест будет снят, когда учреждения рассчитаются по долгам.

Разыскивается книга в бумажном варианте Опционы как стратегическое инвестирование.

- 29 ноября 2019, 15:44

- |

https://smart-lab.ru/books/opciony-kak-strategicheskoe-investirovanie/

Может кто продает? Хочется полистать там, поперечитывать и т.д.

На Авито нету.

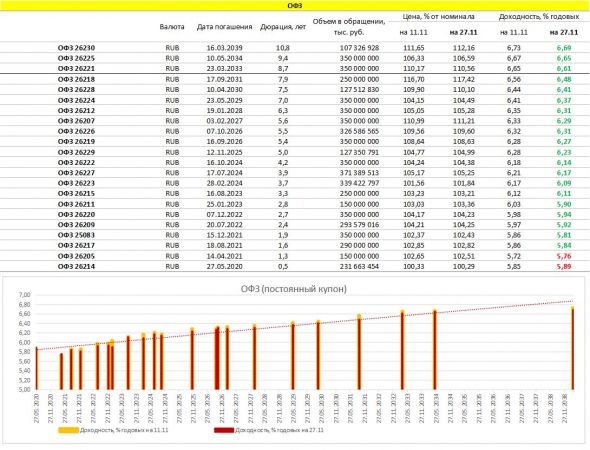

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 29 ноября 2019, 08:10

- |

Слухи о росте доходностей ОФЗ оказались «несколько преувеличены». Снижение доходностей за последние 2 недели, хотя и незначительное, но есть. Правда, оно укладывается уже в сотые доли процента. Тогда как короткие бумаги вовсе остановились в росте стоимостей, или даже чуть снизились. Причем выше ключевой ставки (6,5%) имеют доходность облигации с погашением через 13 лет. То, что зависимость между сроком погашения и доходностью прямая – хорошо, рынок не перешел в нездоровое состояние. Но он дорого, и поспорить с этим сложно. Разговоры о том, что дальнейшее снижение ключевой ставки даст новый стимул к его росту (и снижению доходности), не лишены лукавства или наивности. Даже если ставка упадет до 6%, она всего лишь сравняется с доходностью 5-летних ОФЗ. Госбумаги как альтернатива депозиту – идея. Как инструмент спекулятивного заработка на приросте тела – не перспективно.

( Читать дальше )

Северсталь - игры на дивиденды - Финам

- 28 ноября 2019, 20:20

- |

Не будем доверять чужому мнению и сомнительному опыту, проведем небольшое исследование: что будет со счетом человека, если он в результате раздумий купит акции „Северстали“ в последний день, когда можно попасть в реестр? Причем, если он купит невпопад – по самой высокой цене этого дня!

Нам доступна история с августа 2005 года. Из неё очевидно, что риск просадки портфеля нашего гипотетического трейдера велик. Ведь акции „Северстали“ всегда снижались после отсечки. Иногда снижение продолжалось всего день, но были случаи, когда люди не видели свои деньги годами, и пойманные дивиденды их явно не радовали.

( Читать дальше )

Дивиденды.Поиск Дивидендных акций

- 27 ноября 2019, 18:06

- |

На что обращают внимание дивидендные инвесторы в первую очередь при выборе акций ?

Скорее всего на показатель дивидендной доходности. Какую прибыль (в процентах годовых) приносят дивиденды компании. Дополнительно может рассматриваться стабильность выплат. Сколько платила компания в прошлом. Были ли у нее какие-то урезания дивов по необъективным причинам.

Ну и напоследок возможно — темпы роста дивидендов. Как увеличиваются (или уменьшаются) выплаты с годами.

Но почему то многие не учитывают так называемый Dividend Payout Ratio.

(Материал для ленивых, и кто не хочет читать, смотрите видео)

( Читать дальше )

Уважаемые участники! прошу помощи, подскажите, планируется открыть брокерский счет от ЮЛ. (ЮЛ на УСН 6%) Непонятно как будут облагаться доходы от ценных бумаг/купонных выплат для ЮЛ? нет точной инф.

- 26 ноября 2019, 12:13

- |

- ответить

- 166 |

- Ответы ( 7 )

МРСК Юга – рсбу 9 мес 2019г/ мсфо 9 мес 2019г

- 25 ноября 2019, 23:16

- |

МРСК Юга – рсбу/ мсфо

98 520 013 264 акций

https://www.mrsk-yuga.ru/korporativnoe-upravlenie/ustav/ Изменения в Устав ПАО «МРСК Юга» 2019 (зарегистрированы ИФНС 19.11.2019)

Капитализация на 25.11.2019г: 5,916 млрд руб

Общий долг 31.12.2016г: 40,947 млрд руб/ мсфо 40,533 млрд руб

Общий долг 31.12.2017г: 38,245 млрд руб/ мсфо 38,049 млрд руб

Общий долг 31.12.2018г: 38,163 млрд руб/ мсфо 37,478 млрд руб

Общий долг на 30.09.2019г: 38,513 млрд руб/ мсфо 38,893 млрд руб

Выручка 2016г: 31,414 млрд руб/ мсфо 31,564 млрд руб

Выручка 9 мес 2017г: 25,538 млрд руб/ мсфо 25,647 млрд руб

Выручка 2017г: 35,145 млрд руб/ мсфо 35,303 млрд руб

Выручка 9 мес 2018г: 26,764 млрд руб/ мсфо 26,876 млрд руб

Выручка 2018г: 36,394 млрд руб/ мсфо 36,545 млрд руб

Выручка 1 кв 2019г: 9,482 млрд руб/ мсфо 9,494 млрд руб

Выручка 6 мес 2019г: 18,090 млрд руб/ мсфо 18,186 млрд руб

Выручка 9 мес 2019г: 26,935 млрд руб/ мсфо 27,485 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал