Избранное трейдера Игорь Димов

Для тех кто мегапялится в монитор, Методика по восстановлению зрения

- 20 октября 2021, 07:44

- |

- комментировать

- ★12

- Комментарии ( 1 )

Для начинающих на рынке: что лучше Сургутнефтегаз АО или АП?

- 20 октября 2021, 05:09

- |

#сценарии

Иногда подписчики канала в чате зададут вопрос, над которым потом долго размышляю! Этим мне и нравится чат, потому что там, разумеется, что не всегда, но проходят вопросы интересные. Вот, например, Дмитрий затронул тему: что может стрельнуть сильнее префы или обычки касаемо Сургутнефтегаза. Тема хорошая, достойная для того, чтобы уделить ей центральное место в утреннем посте.

Всем доброе утро!

Начну я с того, что скажу, я не люблю дивидендные бумаги. Я прекрасно понимаю, что такая позиция очень непопулярна в среде инвесторов. А еще не люблю ОФЗ, ЕТФ, ФОНДЫ, структурные продукты и понятно, что всякие банковские депозиты, но это отступление от темы, просто ради того, чтобы вас познакомить со своим отношением к этим инструментам.

Так вот, отвечая на суть вопроса Дмитрия, самое главное – мы никогда не сможем угадать что все-таки стрельнет сильнее АО или АП. Недавний пример с привилегированными акциями Мечела это наглядно продемонстрировал. Я сознательно не то, что не покупал АП Мечела, я сознательно за ними не следил. Однако, когда увидел рост и увидел подготовку всего того движения уже де-факто, мне стало понятно, что технически там была картина практически идеального выстрела. Но помешало мое отношение к дивидендам.

( Читать дальше )

Если акции, что вы купили, начинают дешеветь, это можно использовать.

- 18 октября 2021, 13:58

- |

Если вы хотите купить какую, то акцию дешевле, то купите один лот по текущей цене. Рекомендую использовать исключительно лимитную заявку.

Если ваша способность работает, то через некоторое время, вы сможете купить нужную акцию дешевле.

Если акция не подешевела, то это повод задуматься о том, что такой способности у вас нет. Или пробуйте рыночную заявку.

Попробуйте прямо сейчас и напишите про результат здесь.

Не индивидуальная и даже не инвестиционная и не рекомендация вообще.

От винта!!! т.е. от МА!

- 18 октября 2021, 13:20

- |

Вряд ли вы повидали на своём веку столько програмистских работ, доказывающих неработоспособность ВСЕХ существующих индикаторов, сколько я. Начиная от мувингов, заканчивая… любыми другими. Не завидую тем, кто с вами свяжется. Потеряют и деньги, и время, а главное — веру в возможно рабочую тему… Только 1% понимает, что робота сделать — не сапоги пошить.

Значит, сегодня я вам расскажу о крутецком зарабатывающем индикаторе — мувинге или «МА» или «бегущая средняя».

Они бывают разные, но суть такая: мувинг — это некоторым образом усредненная цена за последние N свечей.

Сапоги шить я не умею так быстро, как сделать робота на мувинге. Он готов.

Обычно делают роботов на пересечении двух МА — это классика жанра. Чтоб не возиться с оптимизацией сразу двух параметров, я возьму только одну МА, а вместо второй у меня будет просто текущая цена, т.е. это будет МА с периодом 1 ;-) Алгоритм простой: если цена ниже МА, то мы будем продавать, а если цена выше МА, то будем покупать. Соответственно, робот всегда будет в позиции.

( Читать дальше )

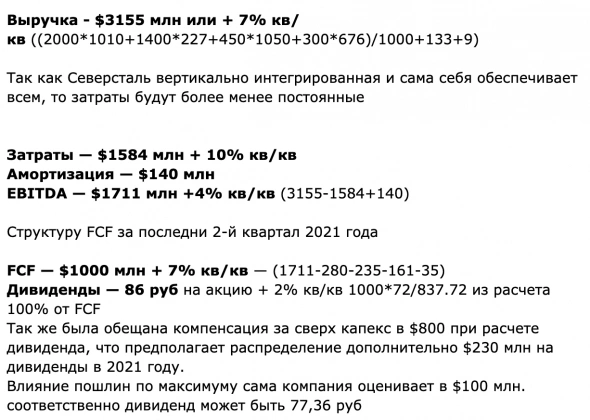

Северсталь, погрешность расчета дивидендов от 8-го августа составила 0,08%

- 18 октября 2021, 10:40

- |

Сегодня Северсталь опубликовала 18-го октябряфинансовые результаты по МСФО за 3 квартал 2021, из презентации:

Сравним с тем, что было рассчитано мной 8-го августа.

( Читать дальше )

Техосмотр 17.10.2021 Зачем все это, когда есть Газпром? Пробую найти идеи на уровне легендарного монополиста.

- 17 октября 2021, 20:13

- |

Основная идея это натянуть ТА на ФА. Подбираем фундаментальные драйверы, но заходим по техническому анализу. Недавно записал бесплатный вебинар. Велком.

Газпром

Алроса

Башнефть

Татнефть

Северсталь

ММК

НЛМК

Норильский никель

НКНХ

Детский мир

ВТБ

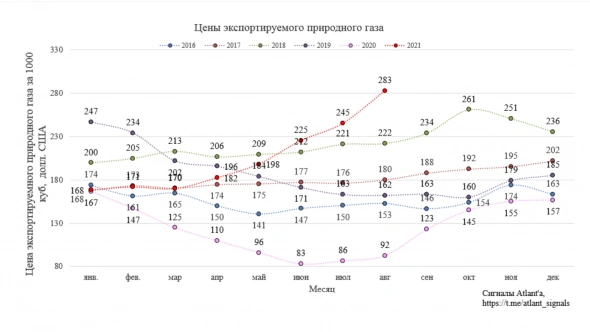

Во время одного из диалогов, в котором обсуждались текущие инвестиционные идеи, прозвучала фраза «Зачем все это если есть Газпром?»(эта фраза будет часто встречаться в этом обзоре). И действительно, газовые ПХГ Европы пусты как никогда.

В августе уже цена рекордная.

( Читать дальше )

Часовая бомба под фундаментом мировой энергетики и цивилизации.

- 17 октября 2021, 18:58

- |

1. Из чего люди получают энергию:

— 30% — нефть

— 27% — уголь

— 24% — газ

— 9% — биомасса

— 10% — электроэнергия, которая на 28% состоит из ВИЭ (ГЭС+ВЭС+СЭС и некоторые другие) + 72% углеводороды, уголь, АЭС

То есть доля углеводородов + угля порядка 95% в глобальном энергобалансе. Доля солнца + ветра = 0,9%.

Мировое производство первичной энергии | Мировое производство | Enerdata

2. Коммерчески рентабельные извлекаемые запасы энергоресурсов:

— Нефть ~50 лет

— Уголь ~170 лет

— Газ ~50 лет

— Уран ~50-80 лет

На самом деле запасов больше. Вопрос в развитии технологии добычи. Например, в РФ извлекаемые запасы нефти 80 млрд баррелей, но у нас есть еще Баженовская свита, где крупнейшие в мире запасы сланцевой нефти в объеме 760 — 1300 млрд баррелей. Просто для ее добычи нужны новые технологии.

Запасы нефти в мире по странам список 2021. Доказанные запасы. Карта — Нефть-газ-ископаемые.рф (xn-----7kcbmkfaolw0acwp3ak9a0lg.xn--p1ai)

( Читать дальше )

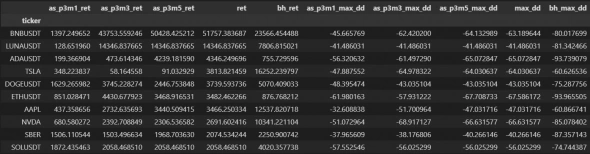

Пересечеине скользящих средних + стоп на основе ATR

- 15 октября 2021, 12:47

- |

Продолжаю развлекаться со скользящими средними. Продолжаю экспериментировать со стопами. Почему стопы? Я хочу зафиксировать точку входа и менять точки выхода. Мне интересно на сколько и как это сказывается на доходности. Скользящие средние я взял как самый простой и наглядный вариант.

Сегодня стратегия всё та же (https://smart-lab.ru/blog/730110.php) + стоп на основе ATR. Стоп в процентах от входа показал себя хреново (https://smart-lab.ru/blog/730616.php). Я взял ATR за три дня и посчитал три варианта:

1. стоп = точка входа — atr

2. стоп = точка входа — atr * 3

3. стоп = точка входа — atr * 5

Вот табличка с 10 лучшими тикерами изначальной стратегии:

( Читать дальше )

4 правила по которым я торговал на бирже, когда делал +70% в месяц

- 15 октября 2021, 11:47

- |

ВНИМАНИЕ! Следует отличать трейдинг от инвестиций. Мои правила больше касаются именно трейдинга/спекуляций, и никакого отношения к инвестициям не имеют.

Итак, правила.

1. Я стал торговать только одним инструментом.

Это очень важно! Я торговал самым ликвидным и очень волатильным инструментом с минимальными комиссионными расходами. Это был фьючерс на индекс РТС. Сейчас фьючерс РТС стал гораздо хуже. И комиссии выросли и волатильность в нём упала по сравнению с тем, что было 2008-2012 годах.

2. Я стал всегда ставить стоп-лосс при входе в сделку.

Я стал использовать строгий риск-менеджмент стопы, поэтому перестал сливаться в 0 на плечевой торговле. Реально, я несколько раз сливал счета до нуля ровно до того момента, пока я позволял себе не ставить стоп. После того, как я стал ВСЕГДА ставить стоп 500 пунктов фьючерса РТС, я больше не слил ни одного счёта!

3. Я стал торговать по тренду.

Рынки 2008-2012 были очень трендовыми. Пока лошьё шортило растущий рынок, я лонговал РТС. Посмотрите на открытый интерес по любому рынку — лошьё постоянно встает против тренда😁😁😁 Покупать рынок по хаям и продавать по лоям психологически некомфортно для большинства людей. Но когда на рынке мощные тренды, это единственная возможность хорошо заработать.

4. Я стал высиживать профиты.

Соотношение тейк-профит/стоп-лосс было гораздо больше единицы. В лучших сделках оно могло доходить до 100 с учетом наращивания позы по тренду.

Эти правила впоследствии стали работать хуже, главным образом потому, что соотношение тренд/шум сильно ухудшилось на том инструменте, который я торговал. Снижение волатильности приводит к тому, что соотношение (средний профит)/(комиссия) начинает ухудшаться.

Начинающие естественно про эти вещи не в зуб ногой, но чем раньше они поймут что это всё имеет значение, тем будет лучше для их кошелька.

Интимное

- 14 октября 2021, 23:15

- |

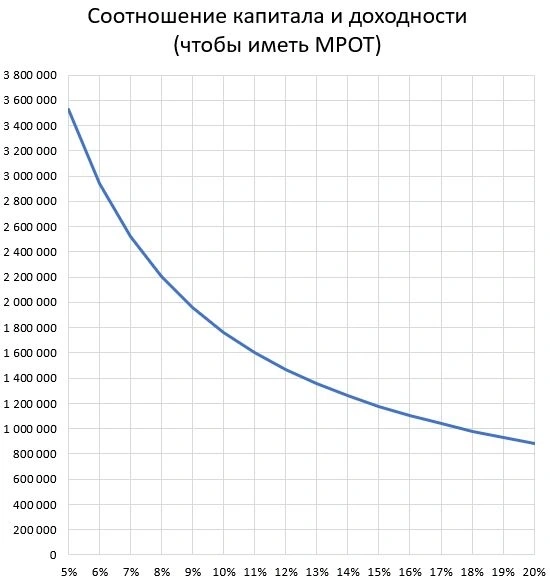

Сколько ты хочешь получать с рынка?

Предположим, ты хочешь получать МРОТ (12 792 руб) и готов ради этого прочитать 300 книг, уволиться с работы и целиком посвятить себя рынку. После погружения в тему, ты узнаешь, что ежегодная доходность 20% в течении 10 лет без инсайда — это настоящее чудо. С вероятностью 99.9%, за 10 лет ты покажешь среднегодовую доходность менее 20%. Но это тоже хорошо! В помощь тебе я подготовил график зависимости капитала от твоей доходности для получения МРОТ (с учетом уплаты 13% НДФЛ):

Например, для получения МРОТ:

с доходностью 10% тебе понадобится капитал 1 800 000 руб.

с доходностью 7% тебе понадобится капитал 2 500 00 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал