Избранное трейдера Игорь Димов

Лучшие эмитенты России. Результатам анализа МСФО за последние 12 лет.

- 02 июня 2019, 12:37

- |

smart-lab.ru/blog/542166.php

smart-lab.ru/blog/542163.php

и другие.

С благодарностями закончили, продолжим.

Вот собственно результат анализа 43 эмитентов (на 2 июня 2019г.)

| настоящее | ожидание | риски | Сумма | Место | |||

| 5,78 | 4,53 | 0,53 | 10,84 | НКНХ, ап | 1 | ||

| 4,55 | 3,06 | 1,75 | 9,36 |

( Читать дальше )

- комментировать

- 4.5К | ★30

- Комментарии ( 38 )

"Страновой риск стал не просто высоким, а запретительным." - Райр Симонян

- 02 июня 2019, 11:23

- |

Кто еще не прочитал, — рекомендую прочитать его интересное интервью изданию «The Bell».

А здесь приведу пару моментов...

… с точки зрения роста автаркический путь обречен. Когда есть внешняя угроза, начинает работать психология осажденной крепости. У тебя кругом враги, и ты используешь все средства для мобилизации. Это путь в никуда. Это Советский Союз конца 1970-х. С точки зрения вовлеченности в мировой научно-технический процесс мы сейчас там. Причем часто попытки выхода из ситуации сегодня — не такие радикальные, как в конце 1970-х, когда было понятно, что система обречена.

Чтобы развиваться, надо быть частью общемирового процесса. Huawei, казалось бы, смог стать глобальным игроком вопреки этому правилу, но оказался колоссом на глиняных ногах. Ты можешь что-то имитировать, что-то сделать вручную, даже собрать автомобиль для президента. Но это невозможно поставить на поток, ты обречен на отставание. То же самое с финансовыми рынками, без доступа к ресурсам капитала ты можешь что-то создавать, но никогда не будешь глобальным игроком. Ты будешь страной третьего мира, на обочине.

( Читать дальше )

Памятка для инвестора-налоги по ценным бумагам.

- 02 июня 2019, 11:01

- |

1)Купонный доход по облигациям.

2)Дивиденды по акциям.

3)Продажа ценных бумаг с прибылью.

4)Рост стоимости активов (без продажи) или так называемая — бумажная прибыль.

Государство зорко следит за обязанностью уплаты полагающей ей мзды, в виде налогов.Но с другой стороны предоставляет инвесторам в некоторых случаях не платить.За счет налоговых льгот.В итоге имеем систему кнута и пряника.Одной рукой забирает у нас деньги, а другой возвращает( или не удерживает) налоги.

Таблица по налогам для инвестора на фондовом рынке.

| Виды прибыли | Налоги и льготы |

| Дивиденды по акциям | 13% (в момент поступления денег на счет) |

| Продажа ценных бумаг с прибылью | 13% от роста курсовой стоимости (по итогам года или в момент снятия со счета) |

| Бумажная прибыль | 0% — пока бумаги не проданы, налог не взимается |

| Купонный доход по облигациям |

( Читать дальше )

- комментировать

- 11.2К |

- Комментарии ( 15 )

"Дивидендный ИИС. Покупаем акции и облигации." По итогам вебинара

- 02 июня 2019, 08:49

- |

Первым делом в вебинаре рассматривается стратегия занесения денежных средств на счёт ИИС (индивидуальный инвестиционный счёт) типа А (который предполагает получение налогового вычета до 52 тысяч рублей в год). Во-первых эта стратегия приносит низкую доходность. Во-вторых, если ценные бумаги не будут покупаться вовсе, то в какой-то момент времени можно получить «сюрприз» от налоговой службы, когда предложит вернуть налоговый вычет. Так что этот вариант рекомендую рассматривать только теоретически.

Покупка облигаций федерального займа (ОФЗ) на ИИС— это уже гораздо более интересная стратегия. Но перед просмотром данного вебинара лучше предварительно ознакомиться с облигациями и связанными с ними понятиями, такими как купон, номинал, амортизация, накопленный купонный доход (НКД). Можно, например, посмотреть

( Читать дальше )

Как торговая война повлияет на акции Китая и США

- 31 мая 2019, 16:23

- |

«Основная вещь, которую не понимают иностранцы, это что большинство молодых людей в Пекине зарабатывают за неделю больше, чем их родители зарабатывали в полях за год», — говорит Вильям Линдси, англичанин, уже 30 лет живущий в Китае.

И он совершенно прав. Европейцы и американцы думают, что в Китае коммунизм – как в Северной Корее, хотя более правильным описанием системы было бы «однопартийный капитализм».

Также многие будут шокированы узнать, что сегодня китайская экономика в основном ориентирована на рынок внутренних услуг (как экономика США), а не на международный экспорт товаров, как было раньше. В это может быть сложно поверить, но сегодня это именно так.

Да, торговый оборот США и Китая превосходит аналогичный показатель любой другой пары стран в мире — $700 млрд за прошлый год. Но нет, Китай не нуждается в этом так сильно, как еще пять лет назад.

Прогресс в Китае не устает удивлять. Пекин стал более современным городом, чем любой западный город. И речь не только о центре, прогресс виден повсюду. Вы можете проехать через множество развязок и кольцевых дорог, и везде увидите футуристическое будущее. Вы можете спокойно гулять по городу в одиночестве в любом месте и в любое время суток, не опасаясь за свою безопасность. Немногие из городов США могут этим похвастаться.

( Читать дальше )

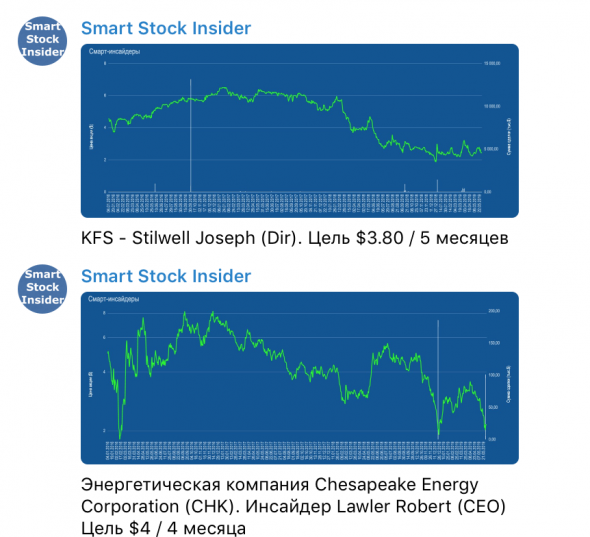

Пока все паникуют, они покупают. Смарт- Инсайдеры США.

- 31 мая 2019, 11:30

- |

… и т.д.

❗️Инсайдеры — это не трейдеры, это больше инвесторы. Они обладают информацией, но не влияют на биржевые цены.

Смарт-Инсйдеры тратят свои деньги, когда уверены, что получат прибыль. Но какой будет траектория котировок, никто из-них не знает.

✏ Цели и Периоды указаны на основании предыдущей истории сделок инсайдеров и не являются гарантией точного исполнения.

Для тех кто имеет терпение и готов торговать по сделкам инсайдеров (топ-менеджеры компаний), в Телеграм-канале Smart Stock Insider ( https://t.me/ssipub ), начинают публиковаться самые актуальные интересные сделки продвинутых в торговле инсайдеров.

( Читать дальше )

вопрос про перенос отрицательного финансового результата предыдущего периода на налогооблагаемую базу текущего

- 31 мая 2019, 11:07

- |

Есть фин.рез от операций по 2018 году — убыток. Если фин.рез от операций текущего года будет прибыль, то как (где, на каком уровне) происходит снижение суммы налога с учетом переноса на текущий фин.рез убытка прошлого года?

В смысле это только через налоговую делается путем подачи декларации или брокер может учесть?

Брокер, если что, АльфаДирект.

Спасибо!

Разнообразие и перспективы ETF-ов

- 31 мая 2019, 00:36

- |

Рынок полон ETF-ами на разные инвестиционные идеи, такие как

Индексные инвестиции (SPY, QQQ и другие)

Секторы и индустрии (финансы, технологии, здравоохранение, REIT, биотехнологии, автопроизводство, издательство, рестораны, услуги)

Факторы (стоимость, размер, импульс, качество, волатильность)

Тематические (старение, искусственный интеллект, климат, миллениалы, роботы, марихуана, социальные сети и другие)

Товары (нефть, золото, зерно, скот и другие)

Валюты (UUP, FXY, FXF, FXE и другие)

Страны и регионы (AFK, FEZ, EPP, ERUS, EWC, EWZ, INDA, QAT, MCHI и другие)

Облигации (BND, BNDX, LQD, EMB, TIP, SHY и другие)

и другие.

Но помимо ETF на пассивные инвестиционные стратегии есть и ETF-и с другими стратегиями, например

Корпоративные события

JPED — JPMorgan Event Driven ETF

Слияния

MNA — IQ Merger Arbitrage ETF

Обратный выкуп собственных акций

PKW — Invesco BuyBack Achievers ETF

Следования гуру

GURU — Global X Guru Index ETF

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал